中國上市銀行A股規模異象及表現特征

王萌

[摘要] Candhi和Lustig選取美國上市銀行股的數據,對其規模與收益的關系進行研究,稱之為規模異象。本文采用組合價差法,考察中國上市銀行A股規模異象及表現特征。結果顯示,中國上市銀行A股存在顯著的規模異象,即大規模銀行相對于小規模銀行具有顯著的高收益、低風險特征,這與美國股票市場中銀行規模異象正好相反;這種規模異象是一種短期行為,規模套利組合在持有期達到12個月時其獲利能力消失;規模套利組合收益顯示出較強的時變特征,原因在于小規模銀行組合收益的波動性較大。

[關鍵詞]上市銀行;規模異象;異常收益;組合價差法

中圖分類號:F830.9

文獻標識碼:A 文章編號:1008-4096( 2019)05-0075-08

一、問題的提出

規模效應( size effect)最早被Banz發現。Banz[1]基于紐約交易所上市的所有普通股股票1926-1975年數據,分析收益率與市值之間的關系,研究發現經過風險調整后,小市值股票比大市值股票平均有較高的異常收益率。這種現象被稱為規模效應。Reinganum[2]分析了1963-1977年在紐約交易所和美國股票交易所上市的公司,研究發現規模效應的存在,尤其在研究年度區間內,規模效應的表現更為突出,小市值股票的異常收益率平均超過20%。之后,有學者[3]一[5]又進行了深入研究,都證明了規模效應在美國股票市場上的存在。特別是.Fama和French[6]運用Fama - Macbeth[7]的橫截面回歸法對1963-1990年美國股票市場數據進行了詳細考察,研究發現市值和賬面市值比對股票收益有顯著的解釋力,進而Fama和French[8]提出了Farua-French三因子模型,將規模效應作為定價因子納入多因子定價模型之中。

其他國家股票市場中也存在與美國股票市場一樣的規模效應。Rouwenhorst[9]通過分析來自20個發展中國家1 907家上市公司的1982-1997年數據,研究發現在新興股票市場上影響預期股票收益的橫截面差異的因素與發達國家股票市場相一致,小市值股票的表現優于大市值股票,進而證實了發展中國家股票市場同樣存在規模效應。Daniel等[lO]檢驗了日本股票市場規模效應的存在,研究發現在1975-1997年規模因素在Fama-French三因子模型是可以起到解釋作用的,進而證明規模效應在日本股票市場的存在。Annaert等[11]基于歐洲多國1973-2000年相關數據,研究發現整體上有較強的規模效應。

對中國股票市場規模效應的研究開始于2000年左右。總體上對規模效應在中國股票市場是否存在沒有一致的結論。陳信元等[12]使用上海證券交易所上市的A股公司1996-1999年全部股票數據,研究發現規模因子對股票收益率有顯著的解釋能力。還有學者[13-14]采用不同方法對中國滬深兩市不同樣本區間的股票數據進行研究,證明了規模效應在中國股票市場是存在的。但是,同樣有一些文獻研究表明,中國股票市場中不存在規模效應。張強和楊淑娥[15]研究發現中國A股市場上在1997-2000年有較強的規模效應,但在2000-2004年規模效應基本消失。佟孟華[16]在流動性溢價存在性研究的基礎上,證明規模效應在上海股票市場不存在。

研究股票收益規模效應的文獻中,絕大多數會把金融行業的數據剔除,主要原因是金融行業的高杠桿特征。Gandhi和Lustig[17]認為銀行不同于非金融公司,考慮到政府更加關注銀行的整個資產負債表,而不僅僅考慮銀行的所有者權益,所以本文同時采用賬面價值這個指標來排序組合,并對市值排序和賬面價值排序得出的兩個結論進行比較分析。通過對1970-2013年美國上市銀行股票數據研究發現,不論按市值還是賬面價值的大小排序,銀行規模組合的異常收益與銀行規模呈負相關關系。這一現象與之前的規模效應存在較大的差異,雖然都可以通過做多小規模股票、做空大規模股票進行套利。然而,兩者之間的收益來源不一樣,非金融股票的規模套利來自做多小規模股票,而銀行股票的規模套利卻來自做空大規模股票。Gandhi和Lustig將這一現象稱之為規模異象( size anomaly)。

對中國金融類股票規模效應或規模異象的研究嚴重缺乏,現有的相關研究[18]主要集中在金融類股票或銀行股票檢驗CAPM模型和Fama -French三因子模型。學者們基于中國上市銀行股不同年份的數據對CAPM模型或Fama-French三因子模型進行實證檢驗。研究結果基本相似,多數表明CAPM模型對中國銀行股的收益情況解釋能力顯著。僅有兩篇文獻考察了銀行股票或金融股票的規模效應。常媛媛[19]分別將CAPM、APT、Fama-French因子模型用于銀行類股票的分析中,研究發現Fama-French三因子模型對中國上市銀行股解釋能力最強,并且有較明顯的規模效應:周小亮和王理政[20]通過對比CAPM模型和Fama-French三因素模型在中國金融類股票數據下的解釋能力,證明了中國金融類股票存在規模效應。然而,并沒有文獻專門研究中國上市銀行的規模異象。

鑒于此,本文擬采用組合價差法研究中國上市銀行A股的規模異象,分別用上市銀行的流通市值、總市值、賬面價值和總資產值將上市銀行從小到大進行排序,然后三等分將上市銀行分成小、中、大三個不同的規模組合,采用比較分析和異常收益分析,考察中國上市銀行A股中是否存在規模異象。

二、研究設計

(一)數據與變量

截至2019年6月底,中國A股市場中上市銀行共32家。考慮到上市不足半年的股票定價存在異常,本文剔除2019年上半年上市的青島銀行、青農商行、西安銀行和紫金銀行4家銀行,選取28家銀行上市公司作為研究樣本。考慮到2007年有7家銀行上市后使得上市銀行家數增加至14家,本文將樣本區間選定為2008年1月至2019年6月。另外,由于剛上市的股票定價存在異常,所以本文樣本從銀行上市之日的第6個月開始。

除了銀行A股收益率數據之外,本文還用到上市銀行股票的流通市值MV、總市值TMV以及上市銀行的賬面價值BV和總資產值AV,這些數據的絕大多數來自國泰安數據公司的CSMAR數據庫,少部分財務數據由作者從網上搜集得到。另外,本文所用的Fama-French五因子(包括市場因子MKT、規模因子SMB、價值因子HML、盈利能力因子RMW和投資因子CMA)數據也來自國泰安數據公司的CSMAR數據庫,無風險收益率來自銳思RESSET數據庫。

(二)方法與模型

本文采用組合價差法考察中國上市銀行A股的規模異象。期初樣本僅有14家上市銀行,我們采用三等分法,根據上市銀行的規模(包括流通市值MV、總市值TMV和賬面價值BV、總資產值AV)在每個月將所有樣本銀行分成小規模組合、中規模組合和大規模組合,然后分別統計各組合的月均收益率(包括收益率和超額收益率)、波動率、夏普比率等,用以比較不同規模組合的收益與風險是否顯著不同。

具體而言,第一,在樣本區間2008年1月,根據月初銀行的流通市值MV、總市值TMV、賬面價值BV、總資產值AV對所有樣本銀行從小到大進行排序。第二,采用三等分法將所有樣本銀行分成三組,前1/3為小規模銀行,中間1/3為中規模銀行,后1/3為大規模銀行,全部用等權重構建組合,分別稱之為小規模組合、中規模組合和大規模組合。第三,用各樣本銀行A股月收益率計算各組合在本月的月度收益率。第四,滾動時間,重復前面三步,直至2019年6月,這樣我們可以得到小規模組合、中規模組合和大規模組合在樣本區間2008年1月至2019年6月內的月收益率序列,每個組合都有138個月收益率。第五,計算這些組合的月均收益率、月均超額收益率及其波動率、最小值、最大值和夏普比率。

本文還用到三個常用的因子定價模型(包括CAPM模型、Fama - French三因子模型和Fama-French五因子模型)估計規模組合和套利組合的異常收益率,據此判斷規模組合和套利組合的優劣。

三、中國上市銀行規模異象的存在性檢驗

(一)描述性統計

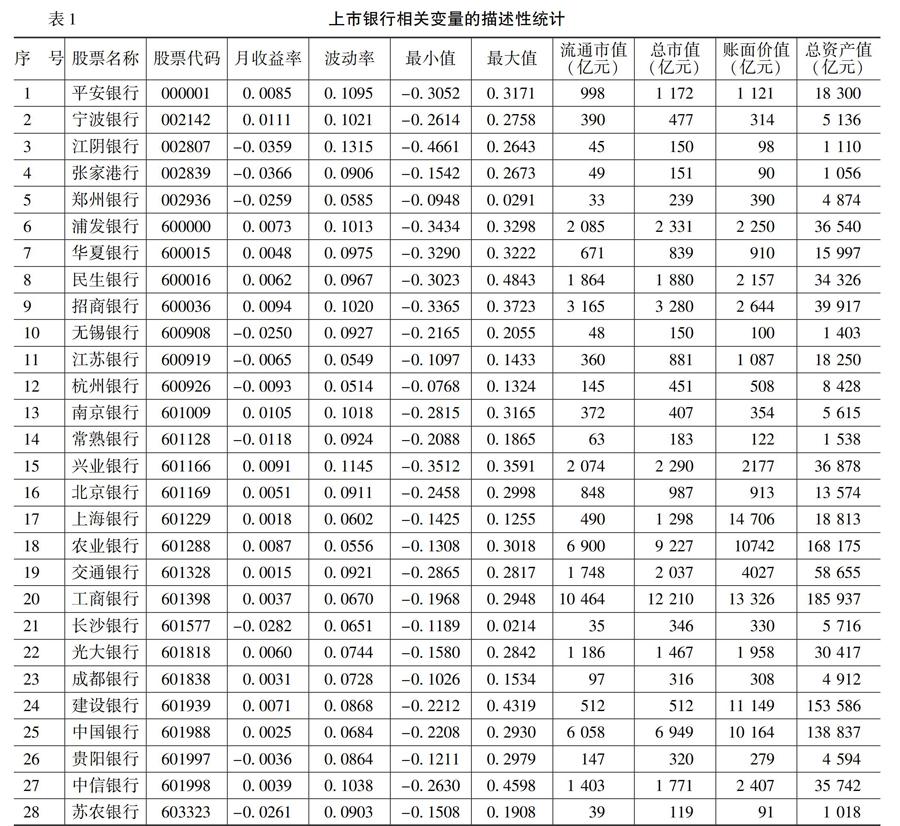

上市銀行相關變量的描述性統計如表1所示。表1列出了樣本區間內上市銀行A股月均收益率、標準差(波動率)、最小值和最大值,以及流通市值MV、總市值TMV、賬面價值BV和總資產值AV的月平均值。

從表1可以看出.28家樣本銀行中有10家銀行A股的月均收益率的均值為負數,無論是用股票的流通市值MV、總市值TMV還是公司的賬面價值BV和總資產值AV來度量,這10家上市銀行都屬于小規模銀行。相反,其他18家銀行的規模相對較大,且其月均收益率全部大于零。這說明,樣本區間內大規模銀行相對具有較高的月均收益率。

簡單統計可得,月均收益率為正的銀行A股的平均收益率是0. 06%,月均收益率為負的銀行A股的平均收益率是-1.41%,兩者相差1. 47%。然而,月均收益率為正的銀行A股的波動率是8. 88%,月均收益率為負的銀行A股的波動率是8. 04%,兩者相差較小。

(二)不同規模組合的統計分析

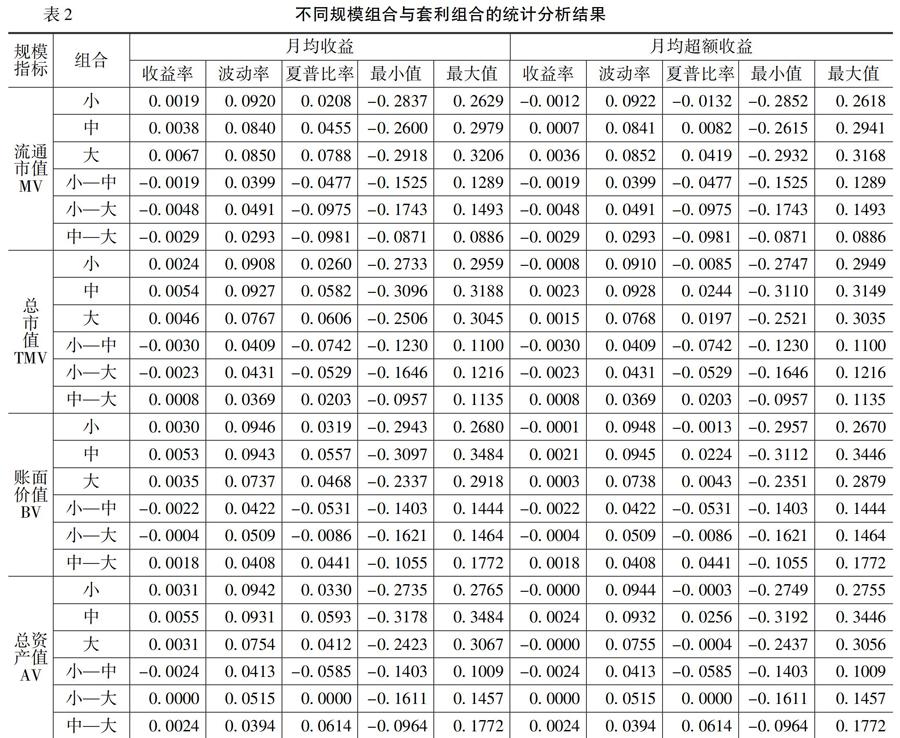

本文分別用上市銀行流通市值MV、總市值TMV、賬面價值BV和總資產值AV將上市銀行分成小、中、大三組不同規模組合,其相關變量統計結果如表2所示。

表2中前1/4內容顯示,用流通市值MV作為規模度量指標,小市值組合的月均收益率是0. l9%,中市值組合的月均收益率是0.38%,大市值組合的月均收益率是0.67%,月均收益率隨著市值規模的增加而增加,小市值組合的月均收益率比大市值組合的月均收益率低0.48%。從波動率來看,小市值組合、中市值組合和大市值組合的波動率分別是9.20%、8.40%和8.50%,小市值組合的波動率高于中市值組合和大市值組合的波動率,說明小市值組合的風險大于中市值組合和大市值組合的風險。月均收益率和月均收益波動率兩個指標說明小市值組合具有高風險、低收益特征,中市值組合和大市值組合具有低風險、高收益特征。實際上,這一結果可以從夏普比率中看得更清晰。小市值組合、中市值組合和大市值組合的夏普比率分別是0. 0208、0. 0455和0.0788,大市值組合的夏普比率幾乎是小市值組合的4倍,中市值組合的夏普比率也比小市值組合的夏普比率高很多,是小市值組合的2倍之多。

從不同規模之間的套利組合來看, “小一中”套利組合、 “小一大”套利組合和“中一大”套利組合的月均收益率分別是-0.19%、-0. 48%和-0.29%,說明如果我們采用做多市值較大的組合、做空市值較小的規模套利組合可以獲得正收益。相對于單邊的大規模組合月均收益率0.67%而言,盡管“小一大”套利組合和“中一大”套利組合的收益率會減少一部分,但其波動率卻是大幅度下降,分別降低至4.91%和2. 93%,風險下降幾乎一半或2/3。因此,規模套利組合(做多大市值組合、做空小市值或中市值組合)相對于單邊的規模組合更佳。

從另一個風險指標——收益范圍(即最大值減去最小值)來看,小市值組合、中市值組合和大市值組合的收益范圍分別是54.66%、55. 79%和61.24%,說明其風險隨著市值規模的增加而增加,只是增加不多。與收益指標一樣,超額收益及其波動率等相關統計量值也展示了相同的結果。

表2中第二個1/4內容顯示,用總市值TMV作為規模度量指標,結果顯示:(1)中規模組合的月均收益率最高,波動率最大,收益范圍最大,說明中規模組合具有高收益、高風險特征。(2)大規模組合的夏普比率最大,因為其波動率相對低的多。(3)做多中規模組合、做空小規模的套利組合具有最高的夏普比率,幾乎是小規模組合夏普比率的3倍。(4)超額收益及其波動率等相關統計量值也顯示了類似結果。

表2中后1/2內容顯示,用賬面價值BV或總資產值AV作為規模度量指標,其統計分析結果大致一樣:(1)中規模組合的月均收益率最高,波動率最大,收益范圍最大,說明中規模組合具有高收益、高風險特征。(2)中規模組合的夏普比率最大,因為其月均收益率相對高很多。(3)做多大規模組合、做空小規模的套利組合基本上不能獲利,甚至遠不如做多中規模組合、做空大規模的套利組合,這主要是因為大規模組合與小規模組合的月均收益率基本上沒有差異。(4)超額月均收益率及其波動率等相關統計量值也顯示了類似結果。

統計分析結果顯示,以流通市值MV或總市值TMV作為規模度量指標,中國上市銀行A股中存在明顯的規模異象,即小規模銀行相對于大規模銀行具有低收益、高風險特征,做多大規模銀行、做空小規模銀行的套利組合可以獲得最高的夏普比率;以賬面價值BV或總資產值AV作為規模度量指標,中國上市銀行A股中不再存在這種規模異象,或至少說這種規模異象不再明顯。當然,這個結論還需要進行進一步詳細檢驗。

(三)不同銀行組合的異常收益估計

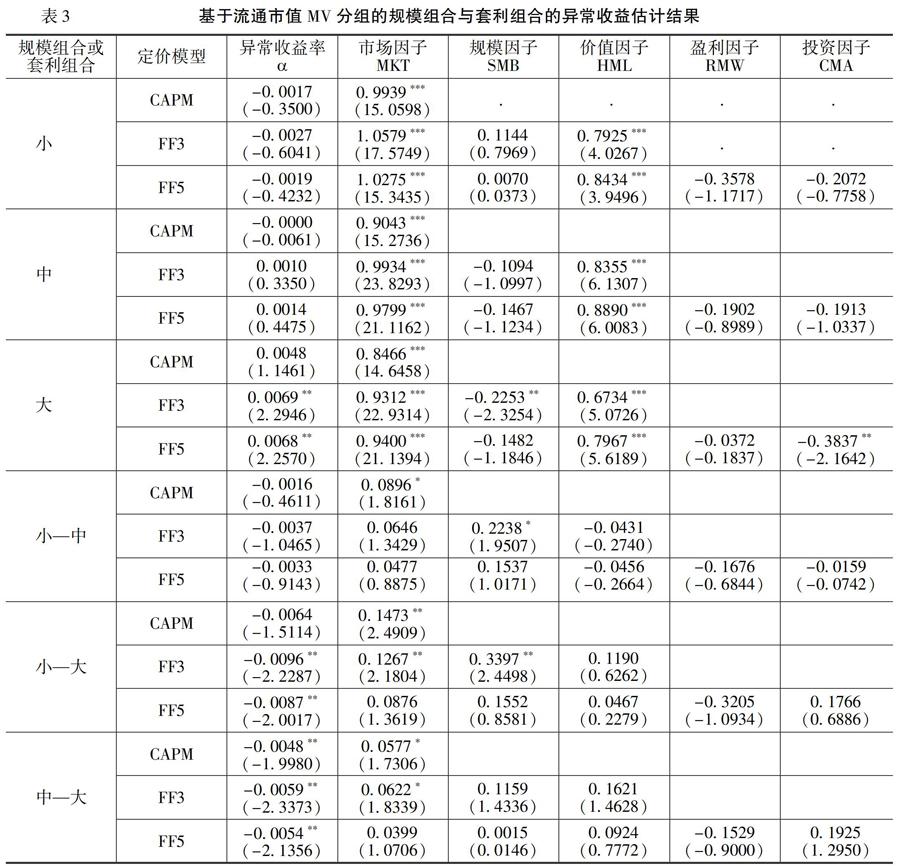

基于流通市值MV將所有銀行分成三組,其規模組合與套利組合的異常收益估計結果如表3所示。結果顯示:(1)大市值組合具有顯著的正異常收益,基于Fama - French三因子模型和Fama-French五因子模型的異常收益率分別是0. 69%和0.68%,其顯著性水平為5%,而中市值組合和小市值組合沒有顯著的異常收益。(2)“小一大”套利組合和“中一大”套利組合有顯著的負異常收益,而“小一中”套利組合卻沒有顯著的異常收益。 “小一大”套利組合基于Fama-French三因子模型和Fama - French五因子模型的異常收益率分別是-0.96%和-0.87%,“中一大”套利組合基于Fama - French三因子模型和Fama-French五因子模型的異常收益率分別是-0. 59%和-0.54%,說明做多大市值組合、做空小市值組合或中市值組合的套利組合可以獲得顯著的正異常收益。

基于總市值MV將所有銀行分成三組,其規模組合與套利組合的異常收益估計結果①顯示:(1)大規模組合具有顯著的正異常收益,基于Fama-French三因子模型和Fama-French五因子模型的異常收益率分別是0. 51%和0.52%,其顯著性水平為10%,而中規模組合和小規模組合卻沒有顯著的異常收益。(2)“小一大”套利組合有顯著的負異常收益,而“小一中”套利組合和“中一大”套利組合沒有顯著的異常收益。“小一大”套利組合基于Fama-French三因子模型的異常收益率是-0.66%,考慮到Fama -French五因子模型中盈利能力因子和投資因子均不顯著,參數估計時可以剔除這兩個因子。因此,我們以Farua-French三因子模型的估計結果為準。這說明,以總市值MV為規模分組指標,做多大規模組合、做空小規模組合的套利組合亦可獲得顯著的正異常收益。

本文也考察了基于賬面價值BV和基于總資產值AV分組情況,結果顯示沒有任何一個規模組合或規模套利組合具有顯著的異常收益。

總的來看,基于因子定價模型的估計結果顯示,以流通市值MV或總市值TMV作為規模度量指標,中國上市銀行A股中存在顯著的規模異象,具體表現為大規模銀行相對于中規模銀行和小規模銀行具有顯著的正異常收益,做多大規模組合、做空小規模或中規模組合的套利組合可以獲得顯著的正異常收益;以賬面價值BV或總資產值AV為規模度量指標,中國上市銀行A股中不再存在這種規模異象。這一結果與前面的統計分析結果完全一致。

四、中國上市銀行規模異象的表現特征分析

(一)銀行規模異象的持續性分析:短期收益還是長期收益?

為了考察規模組合與套利組合的買人持有收益率隨持有期增加而變化情況,本文計算出不同規模組合與套利組合的2個月期、3個月期、4個月期、5個月期、6個月期、9個月期、12個月期、24個月期和36個月期的買人持有收益率,具體結果如表4所示。由表4可知,以流通市值分組的三個規模組合的買人持有收益率隨其持有期增加而單調增加。但是,它們增加的速度不一致,由于小市值組合的買人持有收益率增加得相對較快,在持有期增加到12個月時,小市值組合的買人持有收益率已經超過了中市值組合和大市值組合的買人持有收益率,說明做多大市值組合、做空小市值組合的規模套利組合獲得正收益的持續時間不會超過12個月。從“小一中”規模套利組合、“小一大”規模套利組合和“中一大”規模套利組合的買人持有收益率隨持有期變化情況來看,“小一中”規模套利組合和“小一大”規模套利組合的買人持有收益率在持有期不超過9個月時為負,到持有期12個月時變為正,說明這兩個規模套利組合獲利的持續性不超過12個月,而“中一大”規模套利組合的買人持有收益率在2個月時就變為正,說明該套利組合獲利的持續性僅有1個月。綜合來看,做多大市值組合、做空小市值或中市值組合的規模套利組合獲利是一個短期行為,不具有長期持續性。

(二)銀行規模組合收益率的時序變動

為了考察規模組合收益率隨時間變化的特征,觀察基于流通市值分組的規模組合的買人持有收益率隨時間變化的趨勢。結果顯示: (1)三個市值組合收益率隨時間變化的特征基本一致,多數情況下,小市值組合、中市值組合和大市值組合的收益率基本差不多,表現出“齊漲齊跌”的現象。(2)整體上看,大市值組合的收益率比小市值組合和中市值組合的收益率高一些,反映出大市值組合的收益率大于小市值組合和中市值組合的收益率。(3)總的來看,與中市值組合和大市值組合的收益率相比,小市值組合的收益率有更多的相對高點和相對低點,反映出小市值組合的收益率具有更大的波動性。(4)小市值組合的收益率在2016年前后總體表現高于中市值組合和大市值組合的收益率.2017年至2019年6月總體表現低于中市值組合和大市值組合的收益率,顯示出一定的時變特征。

(三)規模組合及其套利組合的累計收益率變動

為了進一步考察規模組合收益率隨時間變化的特征,本文計算出基于流通市值分組的規模組合的累計收益率,并觀察其隨時間變化的趨勢,結果顯示:(1)大市值組合在樣本區間內的累計收益率明顯高于中市值組合的累計收益率,遠遠高于小市值組合的累計收益率,表現出一個長期的“贏家”異象。(2)整體上看,大市值組合的累計收益率在大多數的不同持有期內高于小市值組合和中市值組合的累計收益率,反映出大市值組合的累計收益率大概率能戰勝小市值組合和中市值組合的累計收益率。(3)與小市值組合和中市值組合相比,大市值組合的累計收益率在2009年前后相對較低,之后很快超過,反映出金融危機背景下大市值組合在熊市中具有“跌幅深、反彈快”的特點。(4)小市值組合的累計收益率在2017年初表現優于大市值組合的累計收益率,之后快速下跌,遠遠地拉開與大市值組合的差距,反映出2017年初爆炒小市值銀行及其之后的漫漫“熊”途,例如,小市值銀行的典型代表無錫銀行和江陰銀行從不足10元在短期內被投機者快速爆炒至24元,之后兩年多的時間一直下跌至2019年6月底的5.6元左右(以復權價計算),這顯示出小市值銀行組合具有較大的時變特征。

更直接地,考察規模套利組合的累計收益率隨時間變化的特征,計算出基于流通市值分組和基于總市值分組的規模套利組合(包括“中一小”規模套利組合、“大一小”規模套利組合和“大一中”規模套利組合三個組合)的累計收益率,觀察基于流通市值分組的規模套利組合的累計收益率隨時間變化的趨勢。結果顯示: (1)從最終結果來看,“大一小”市值套利組合在樣本區間內具有最高的累計收益率,而“大一中”市值套利組合的累計收益率次之,“中一小”市值套利組合的累計收益率最低,“大一小”市值套利組合和“大一中”市值套利組合的累計收益率總體上隨著時間的推移而增長,說明中國A股中市值相對較大的銀行其股價收益率表現出一個長期的“贏家”異象。(2)盡管“大一小”市值套利組合的累計收益率在樣本區間內最高,但它的波動性很大,主要是因為小市值組合的累計收益率波動較大引起的。(3)從累計收益率和波動率兩個指標綜合來看,“大一中”市值套利組合的表現應該更好。

五、結論

本文采用組合價差法檢驗中國上市銀行A股規模異象的存在性,并分析基于規模異象的規模套利組合收益的表現特征。第一,中國上市銀行A股存在顯著的規模異象,即大規模銀行組合相對于小規模銀行組合具有顯著的高收益、低風險特征,買人大規模組合、賣空小規模組合的規模套利組合具有顯著的正異常收益,其收益主要來自大規模組合的做多行為,這一規模異象與美國股票市場中銀行規模異象的表現正好相反,在美國股票市場中銀行規模異象主要表現為大規模銀行組合的負異常收益。第二,中國上市銀行A股中的規模異象是一種短期行為,即規模套利組合僅在持有較短的時間內獲利,在持有期達到12個月時其獲利能力完全消失。規模異象的這種短期行為與動量效應類似,不過它比動量效應持續性還弱。第三,做多大規模組合、做空小規模組合的規模套利組合收益在2008年1月至2019年6月的樣本區間內顯示出較強的時變特征,其原因主要在于小規模銀行組合收益的波動性較大。

參考文獻:

[1] Banz,R W.‘the Relationship Between Return andMarket Value of Common Stocks[J].Journal ofFinancial Economics, 1981, 9(1):3-18.

[2] Reinganum,M.R Misspecification of Cqpital AssetPricing: Empirical Anomalies Based on Eamings'Yields and Market Values[J]. Joumal of FinancialEconomics, 1981, 9(1): 19-46.

[3] Brown,P.,Kleidon,A.W.,Marsh,T.A. NewEvidence on the Nature of Size Related Anomalies inStock Price[J]. Joumal of Financial Economics,1983,12 (1):33-56.

[4] Keim, D.B. Size - Related Anomalies and StockReturn Seasonality: Further Empirical Evidence[ J].Journal of Financial Economics, 1983, 12(1):13-32,

[5]Lamoureus,C.G.,Sanger,G.C.Firm Size and Tum -of-the-Year Effects in the OTC/Nasdaq Market[J].Joumal of Finance, 1989, 44(5): 1219-1245.

[6] Fama,E.F.,French,K R The Cross - Section ofExpected Stock Retums[J]. Journal of Finance,1992, 47(2):427-465.

[7] Fama,E.F.,Macbeth,J.D. Risk, Return, andEquilibrium: Empirical Tests[J].Journal of PoliticalEconomy,1973, 81(3): 607-636.

[8] Fama,E.F.,French,K.R.Common Risk Factors inthe Returns on Stocks and Bonds[J].Journal ofFinancial Economics, 1993, 33(1):3-65.

[9] Rouwenhorst, K.G. Local Retum Factors andTurnover in Emerging Stock Markets[J].Journal ofFinance, 1999, 54(4): 1439-1464.

[10] Daniel,K.,Hirshleifer,D.,Subrahmanyam,A.Overconfidence, Arbitrage, and Equilibrium AssetPricing[ J]. Journal of Finance, 2001, 56(3):921-965.

[11] Annaert,J.,Van Holle,F.,Crombez,J.,Spinel,B.

Value and Size Effect: Now You See It, Now YouDon't[J].SSRN Electronic Journal, 2002.

[12] 陳信元,張田余,陳冬華,預期股票收益的橫截面多因素分析:來自中國證券市場的經驗證據[J].金融研究,2001, (6):22-35.

[13] 陳收,陳立波,我國上市公司“規模效應”的實證 研究[J].中國管理科學,2002, (6):8-12.

[14] 張祥建,許晉,郭嵐,上海股票市場“規模效應”的實證研究[J].管理科學,2004,(3):35-38.

[15] 張強,楊淑娥,我國股市規模效應及成因研究[J].當代財經,2007, (8):55-58.

[16] 佟孟華,上海股市“規模效應”和“價值效應”——基于流動性溢價的實證檢驗[J].財經問題研究,2008, (9):23-43.

[17] Candhi,P.,Lustig,H. Size Anomalies in U.S.Bank Stock Returns[J]. The Journal of Finance,2015,70(2):733-768.

[18]勾東寧,王維佳.CAPM模型的實證檢驗——基于我國上市銀行股2011-2014年的數據分析[J].管理世界,2016, (3):172-173.

[19] 常媛媛,基于三因素資本資產定價模型的我國上市銀行股收益研究[D].濟南:山東大學碩士學位論文.2011.

[20]周小亮,王理政,三因素模型對我國金融類股票投資的適用性分析[J].福建行政學院學報,2017,(2):93-101.

(責任編輯:韓淑麗)