中國平安重返險資“股市一哥”

徐高林 楊光兆

2017年,險資舉牌潮落至今已經兩年多了,喧囂已成往事,但險資的股市投資仍在繼續。而2005年險資直接投資股票開閘之后曾經叱咤風云的中國平安(601318.SH)在2017年之后,已經悄然重奪險資“股市一哥”寶座。

平安加大股票配置

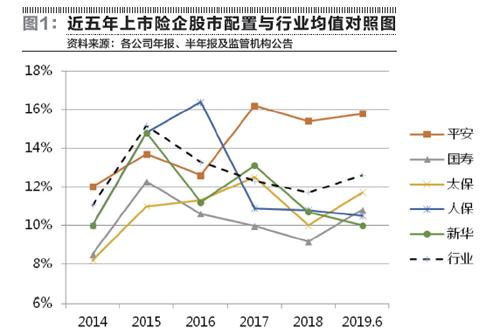

截至2019年8月末,中國保險業資產總額為1萬億元;資金運用余額17.57萬億元,其中股票和證券投資基金2.23萬億元,占比12.69%。其中誰領風騷?聚焦A股上市的五大險企,對近幾年的情況就可以一探究竟。

從股票和證券投資基金占投資總額的比例來看,2014年以來的最近五年5家A股險企的占比多數低于行業平均值。這個實證結果與傳統理論或印象是相反的,可能的原因有四點:一是上市險企規模已經較大,沒有中小保險公司的生存壓力,不必在股市激進投資,甚至以黑色投資來博取收益率,迅速做大公司規模;二是上市險企有信息披露壓力,其投資結果的披露要求高,不容易“悄悄”賺錢;三是上市險企的投資規范性和社會責任壓力大,投資手法比較規矩,所以就不必大比例“炒股”;四是規模大的保險公司可以獨立和牽頭爭取收益率比較高的場外另類投資機會,而中小保險公司只能參與別人牽頭的項目且收益率有限。在股市比較異常的2015年行業均值高于5家上市險企可以佐證上述觀點。

各公司的(股票+基金)股市配置比例并不穩定,其中波動明顯的是平安和中國人保(601319.SH),人保2016年的比例高高在上,2017年之后大幅下降;平安則相反,2016年之前不太突出,2017年以來遙遙領先,不僅高于其他4家上市險企,也大大高于行業均值。

股市投資可以分為直接股票投資和通過基金間接投資,2014年以來的均值數據表明,五家險企的風格差異非常鮮明:平安、中國太保(601601.SH)愛炒股,人保、新華保險(601336.SH)好“養基”,中國人壽(601628.SH)則相對平衡。從2019年半年報揭示的最新趨勢來看,國壽炒股比例大增,而新華則走向平衡。

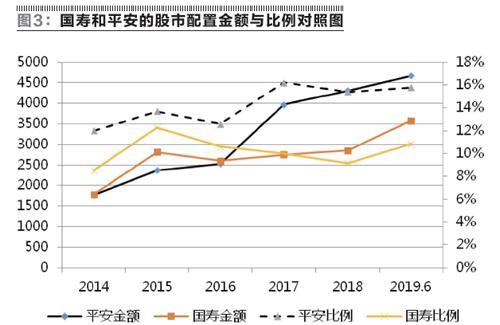

2016年之前,國壽和平安的股市配置(股票+基金)市值比較接近,但由于國壽投資資產總額高于平安,平安配置比例高于國壽;2017年開始,平安在市值上也一舉大大超過國壽、并且保持至今。又由于平安在股票直接投資上更是遠遠高于國壽,所以,今天的險資“股市一哥”非平安莫屬。雖然平安集團對子公司平安銀行的持股在其中有一定影響,但在2015年之后平安就沒再增加投資,而平安超越國壽是從2017年開始,所以,這二者之間沒有必然的聯系,差距主要是兩家公司的整體戰略不同導致。

重倉股揭示平安投資邏輯

雖然險企年報不再披露十大重倉股,但將進入上市公司十大股東的數據及相關信息進行整理,還是能得出重倉股排序,因為除非保險公司刻意隱身,否則不會出現一家保險公司各個賬戶對一家上市公司的投資都不上榜而合計投資額非常大的情況。當然,具體計算方法會有一些差異,比如,由于缺乏來自公司內部的買賣意圖信息,我們不可能再區分交易性資產科目和可供出售金融資產科目來分別列示重倉股。為了揭示股票重點倉位的情況,本文主要按所持股票(流通股+限售股,但不考慮可轉債)×報告期末收盤價計算的市值來對重倉股進行排序。

2017年以來,平安股票投資與保險業和其他上市險企相比都逆勢大漲,表1顯示,平安的上榜倉位市值占股票投資總值的比例自2016年以來都在50%以上,而5家A股險企的均值只有40%左右。說明平安的投資脈絡更能從上榜倉位中探索。

表1還顯示,在平安股票投資大幅上升的2017年,它的上榜倉位市值也大幅上升,盡管幅度略低。所以我們應該能夠從重倉股變化中感受平安的投資脈搏。

表2顯示,2016年以來,平安集團持有平安銀行的股份一股未變,但股價波動造成市值波動比較大:2017年末相比2016年末上漲接近50%,市值增加418億元,在整個平安股票市值上漲中占有重要地位。表1和表2對照還顯示,從2016年開始平安集團對平安銀行的持股市值大概占平安集團全部持股市值的30%-40%,而且在2017年的銀行股暴漲中也一股未減,這應該是平安集團股票配置高于保險業普遍水準的重要原因。

作為2017年末第二大倉位的工商銀行,雖然2017年內被減持13.68%(近6億股)但市值卻上升了40億元。對于2016年11月上市的上海銀行,平安在2017年大幅加倉,年末市值接近50億元。至此可以看出,平安2017年持股市值暴漲的主要原因是該年銀行股大漲,而以平安銀行為代表的一些銀行股未被減倉甚至被加倉,以工商銀行為代表的銀行股被減倉的力度也小于股價上漲幅度。

2018年銀行股價格普跌之后,子公司平安銀行市值幾乎“跌回解放前”,工行在年內微減0.5億股的情況下市值也跌回2016年末,上海銀行雖年內加倉0.3億股市值仍然較上年末下降。在銀行股市值全面下挫的情況下,平安增倉長江電力1594.59萬股以及未上榜股票市值的提升都對平安持股市值高居行業第一功不可沒,但買入房地產股華夏幸福尤其值得一提。

通過梳理發現,平安對華夏幸福從2018年7月才開始通過協議轉讓的方式大幅增持。

在華夏幸福2018年上半年股價腰斬對股權質押造成強平威脅及房地產融資政策收緊的背景下,7月份平安在與華夏幸福約定業績對賭之后出資137.7億元受讓其19.7%的股份,加上此前零星購買的股票合計持有華夏幸福總股本的19.88%,一舉成為公司二股東,并贏得了派駐兩名董事且其中一人擔任副董事長的權力。

協議轉讓價格是23.655元/股,其后經過三個月左右的橫盤,該股10月19日盤中創下20.41元的新低,意味著平安浮虧超過10%。其實,受讓比例如此接近20%,讓人不禁聯想起2017年1月原保監會發布的《關于進一步加強保險資金股票投資監管有關事項的通知》,正是將20%的持股比例作為股票一般投資和重大投資的界限,并對重大股票投資實行更加嚴格的監管。該通知是否影響了平安?

2018年10月24日,銀保監會發布《關于保險資產管理公司設立專項產品有關事項的通知》,并把“專項產品”作為“組合類保險資產管理產品”,規定保險公司投資專項產品的賬面余額,不納入權益類資產計算投資比例,而納入其他金融資產投資比例監管。這就為有需要的保險公司“曲線超標”投資股票打開了一扇窗。但平安并未立即利用這一政策加倉華夏幸福。

截至最新的2019年半年報,平安的持股市值大幅回升而且一舉超過2017年的高點,不過回升金額低于上榜倉位的回升額,說明期內凈減持了一些未上榜的小倉位股票。

由表2可以看出,上榜倉位市值暴漲580億元的首要原因就是平安銀行市值大幅回升了400多億元,結合股價走勢發現,平安銀行已經在眾多銀行中率先突破2017年的股價高點創出新高。第二大原因則是平安再次增資華夏幸福使得持股市值暴漲100億元。第三大原因則是工行和長江電力都因為股價上漲而市值增長了幾十億元。

簡而言之,2019年上半年的持股市值上漲除了華夏幸福有增持因素外,其他都是因為股價回升。

為什么會單單大幅增持這只房地產股?2019年1月28日,銀保監會新聞發言人肖遠企接受媒體采訪,表示銀保監會鼓勵保險公司使用長久期賬戶資金增持優質上市公司股票,對于保險資金重大股票投資等加快備案。1月31日晚間,華夏幸福公告稱,平安再次通過協議受讓控制人所持股份方式投入42億元增持華夏幸福1.71億股,交易完成后平安持有華夏幸福的股票將占總股本的25.25%。

對此,市場有諸多猜測,比如當時數據已經顯示,華夏幸福2018年完成了與平安的業績對賭指標;有評論認為,跟隨原董事長王文學的管理層已經開始退出董事會而平安背景的董事陸續加入,才促使平安加大對華夏幸福的注資。相關事實是,華夏幸福2018年12月4日聘任俞建為聯席總裁;2019年2月19日聘請吳向東為公司總裁,原總裁孟驚降為聯席總裁。這些人事調整完成之后,2019年4月8日平安才與對方完成股份過戶。

至此,平安2017年之后重奪險資“股市一哥”寶座的基本脈絡很清楚:大手筆買入平安銀行且堅定長期持有,同時也積極介入工商銀行、上海銀行等優質銀行股,這個策略不僅使平安在2017年的銀行股暴漲中脫穎而出,而且由于后來的減倉力度有限,2019年平安銀行股價率先創出新高等原因,使得這幾年的持股市值一直在保險業內遙遙領先;除銀行股之外,不失時機地介入長江電力等國民經濟基礎行業、華夏幸福等房地產行業、云南白藥和上海家化等民生行業的大藍籌股或潛力股,從而在總體上保證了對股市的深度參與,鞏固“一哥”地位。

作者為對外經貿大學副教授及其研究生