員工持股對企業價值的治理效應研究

尚嘉瑞 李玉菊 朱雅婷 楊奐

摘要:研究員工持股能否顯著提高企業價值以及代理成本是否在員工持股影響企業價值的過程中起到中介作用,構建了“員工持股—代理成本—企業價值”模型;對2009—2018年我國A股非ST、非金融類上市公司面板數據進行分析,結果表明,員工持股并未顯著提升企業價值,但實行員工持股能夠顯著抑制第一類代理成本,而第一類代理成本的降低顯著提升了公司價值。

關鍵詞:員工持股代理成本企業價值中介效應

一、引言

員工持股計劃(Employee Stock Ownership Plan,ESOP)起源于20世紀70年代的美國,是一種允許員工出資認購本公司部分或全部股權,并通過擁有公司股票來分享企業利潤的一項激勵機制。員工持股計劃作為我國國企混合所有制改革的重要探索領域,能否適應我國國情并發揮其應有的激勵效果成為人們關注的熱點。

目前學術界對員工持股的研究主要停留在相關理論和員工持股制度本身的特點上,并且將國內外員工持股制度進行比較,以期得出改善中國員工持股制度的建議。少部分研究涉及到了員工持股的實施效果,但是學界對此尚未達成一致結論。有的學者認為實施員工持股能夠顯著提高股東財富或企業績效,有些學者則認為實施員工持股并不能顯著提高企業績效。本文將進一步從企業價值角度探究員工持股的實施效果,并且分析在員工持股作用企業價值的過程中代理成本是否起到顯著的中介作用。

二、理論分析與模型假說

(一)員工持股與企業價值

根據黃群慧(2014)等學者的研究,員工持股計劃使員工成為公司的股權所有者,這使得員工一同分擔企業的收益和風險,與股東有相對一致的利益訴求促進實現企業價值最大化。同時,雙因素理論也指出,工業化使資本所有者在分配中處于優勢地位,實行員工持股使得勞動者除了獲得勞動收入,還可以有作為資本所有者的收入,這將提高其勞動積極性。但同時也有學者指出,員工持股的制度設計非常復雜,若設計不到位,不僅不能起到預期效果,反而會影響企業價值。基于此,本文提出以下兩個競爭性假說:

假說1A:員工持股的實施能夠顯著提高企業價值。

假說1B:員工持股的實施不能夠顯著提高企業價值。

(二)員工持股與兩類代理成本

經營權與所有權的分離導致了委托代理問題,股東與經理層之間的利益沖突引起了第一類代理問題;同時,在股權結構相對集中的企業,控股股東及大股東有權力和動機通過影響公司的決策為自己謀利,進而侵占中小股東利益,這就導致了第二類代理問題。員工持股在使員工以員工持股管理委員會法人身份參與董事會表決和分紅,獲得了企業決策的參與權。根據蔣一葦(1989)提出的“職工主體論”和“經濟民主論”,員工持股使員工成為公司的主人,促進其對公司財產和利益積累的關心,從而在一定程度上對管理層的尋租行為和大股東的掏空行為起到監督和制約作用,有益于緩解代理矛盾。基于此,本文提出以下假說:

假說2A:員工持股的實施能夠顯著降低第一類代理成本。

假說2B:員工持股的實施能夠顯著降低第二類代理成本。

(三)兩類代理成本與企業價值

學界鮮有關于代理成本是否會產生中介效應影響企業價值的研究,但在影響企業績效方面有不少研究。代理理論認為,公司治理機制如員工持股,通過降低代理成本,其效果最終會體現在企業績效上。周建和袁德利(2013)指出,兩類代理成本能夠在不同公司治理機制影響企業績效的過程中起到部分中介作用。基于此,本文提出以下兩個假說:

假說3A:第一類代理成本在員工持股作用企業價值的過程中起中介作用。

假說3B:第二類代理成本在員工持股作用企業價值的過程中起中介作用。

三、樣本選取與研究設計

(一)樣本選取與數據來源

本文選擇2009-2018年滬深A股非ST、非金融類上市公司面板數據作為研究對象,并且剔除缺失值,進行5%縮尾處理以消除極端值的影響,然后使用PSM傾向評分匹配法按照1∶1的比例在同行業對樣本企業進行了匹配,匹配的依據是公司規模、杠桿程度和成長性,最終得到1000個有效樣本。數據來源為國泰安CSMAR數據庫和同花順iFinD數據庫。

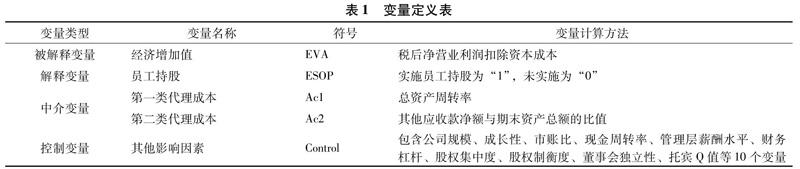

(二)變量的定義與設計(見表1)

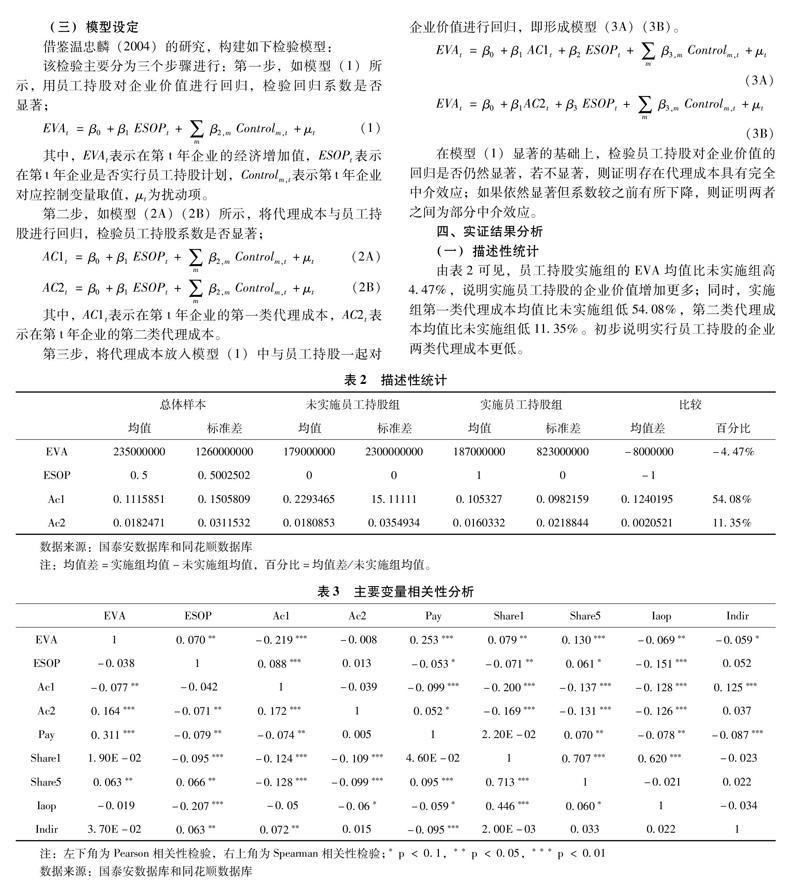

(二)相關性分析

以下是對主要變量的相關性分析,由表3可見,員工持股與EVA的顯著正相關(Spearman相關系數為0.070***),第一類代理成本與員工持股負相關,但不顯著(Pearson相關系數為-0.042),第二類代理成本與員工持股顯著負相關(Pearson相關系數為-0.071**),第一類代理成本與企業價值顯著負相關(Pearson相關系數為-0.077***, Spearman相關系數為-0.219***),第二類代理成本與企業價值顯著正相關(Pearson相關系數為0.164***)。此外,其余控制變量如高管薪酬、股權制衡度、股權集中度、獨立董事占比等大多與企業價值有顯著的相關關系(見表3)。下面將進行回歸分析進一步探索主要變量之間的關系。

(三)回歸結果分析(見表4)

模型1的回歸結果顯示,員工持股對企業價值的回歸系數為正(42900000)但不顯著,說明員工持股計劃的實施并未帶來企業價值的顯著提高,驗證了假說1B。

模型2A的回歸結果顯示,員工持股對第一類代理成本Ac1的回歸顯著為正(0.1288513***),說明實行員工持股提高了總資產周轉率,即降低了第一類代理成本,因此假說2A得到驗證;模型2B的回歸結果顯示,員工持股對第二類代理成本的回歸顯著為正(0.0064494*),說明員工持股的實施未能降低企業的第二類代理成本,拒絕了假說2B。

模型3A的回歸結果顯示,在模型1中加入第一類代理成本后,員工持股的系數顯著下降了117.58%(從42900000下降至-7542366),并且中介變量Ac1的回歸系數顯著為正(118000000***),說明降低第一類代理成本能夠帶來企業價值的提升,但是由于模型1中ESOP的系數沒有通過顯著性檢驗,所以不能充分說明第一類代理成本在員工持股作用企業價值的過程中存在中介效應,從而無法驗證假說3A;

模型3B的回歸結果顯示,在模型1中加入第二類代理成本后,員工持股的系數依然為正(26900000),與模型1的42900000相比降低了37.3%,但由于模型1中ESOP的系數沒有通過顯著性檢驗,從而無法驗證假說3B;此外,第二類代理成本對企業價值的回歸系數顯著為正(2470000000**),與預期不符。

(四)穩健性檢驗

為保證結論可靠并非偶然得出,我們進行了穩健性檢驗。用總資產收益率ROA作為企業價值的代理變量,管理費用與主營業務收入的比值作為第一類代理成本的代理變量,應收賬款凈值與資產總額的比值作為第二類代理成本的代理變量。穩健性檢驗結論與主檢驗相同,由于篇幅原因,在此不再贅述。

五、研究結論與反思建議

本文在已有研究的基礎上,構建了“員工持股—代理成本—企業價值”中介效應檢驗模型,利用2009-2017年我國A股非ST非金融類上市公司面板數據,對員工持股的治理效應進行了實證檢驗。研究結果表明,實行員工持股并未給企業價值帶來顯著提升,且對第二類代理成本沒有降低作用;但實行員工持股顯著降低了第一類代理成本,而第一類代理成本的降低對企業價值的提高具有正向作用,這為全面了解員工持股的作用企業價值的機理和傳導路線提供了參考。但是需要指出的是我們的研究仍存在諸多不足,針對員工持股未能提升企業價值的現象,我們認為是因為我國員工持股制度尚存在很多缺陷,實踐經驗不足、相關法律法規不盡完善、搭便車行為等制度和實踐上的漏洞導致我國員工持股制度的實施未獲得良好成效。

結合國內外企業實行員工持股的成功案例,我們給出以下建議:一是完善相關法律法規,結合中國國情與實踐經驗,完善員工持股的立法以及管理辦法;二是完善制度規劃,包括政策規劃、模式規劃和制度評價規劃;三是完善員工持股的股權交易機制,降低股權交易成本;四是建立與員工持股制度相適應的企業微觀治理結構,優化股權結構。

參考文獻:

[1]陳文強,賈生華.股權激勵、代理成本與企業績效——基于雙重委托代理問題的分析框架[J].當代經濟科學,2015(02).

[2]MENG,R.,NING,X.,ZHOU,X.& ZHU,H.Do ESOPs enhance firm performance? Evidence from Chinas reform experiment[J],Journal of Banking & Finance,2011(06).

[3]石宏偉.中國員工持股制度研究[D].吉林大學,2016.

[4]黃群慧,余菁,王欣,邵婧婷.新時期中國員工持股制度研究[J].中國工業經濟,2014(07).

[5]徐寧,任天龍.高管股權激勵對民營中小企業成長的影響機理——基于雙重代理成本中介效應的實證研究[J].財經論叢,2014(04).

[6]胡澤民,劉杰,莫秋云.股權集中度、代理成本與企業績效[J].財會月刊,2018(02).

[7]溫忠麟.張雷,侯杰泰,劉紅云.中介效應檢驗程序及其應用[J].心理學報,2004(05).

[8]周建,袁德利.公司治理機制與公司績效:代理成本的中介效應[J].預測,2013 (02).

〔本文系北京交通大學大學生創新訓練計劃項目研究成果〕

(尚嘉瑞、李玉菊、朱雅婷、楊奐,北京交通大學經濟管理學院)