論城商行現行小微信貸審批模式缺點及轉型方向

席云峰

隨著我國城商行的不斷發展,對信貸管理水平也提出了更高要求。城商行由于錯位競爭戰略,定位于小微客戶,故不能采用對大型客戶的傳統信貸審批模式。傳統信貸審批模式存在效率低、信貸標準不一致、信貸審查人員道德風險等問題。因此派件隨機化、審批標準化、管理集約化的信貸工廠模式是城商行小微客戶信貸審批轉型的方向。

一、我國城商商業銀行發展現狀

(一)我國城商行在全國金融體系中基本情況

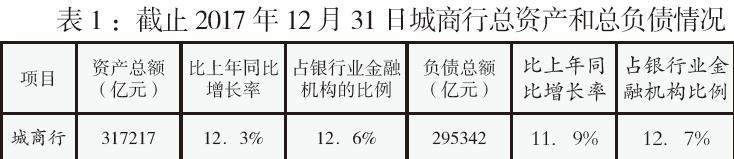

據中國銀行業監督管理委員會2017年年報顯示,截止2017年末,我國共有城商行134家,其中有18家已在A股或H股上市,資產規模317217億。城商行在全國金融體系中占據著重要席位(見表1),其信貸質量及發展影響著整個金融體系的健康發展。

表1:截止2017年12月31日城商行總資產和總負債情況

項目 資產總額(億元) 比上年同比增長率 占銀行業金融機構的比例 負債總額(億元) 比上年同比增長率 占銀行業金融機構比例

城商行 317217 12.3% 12.6% 295342 11.9% 12.7%

來源:根據中國銀行業監督管理委員會2017年年報整理

(二)小微客戶對城商行的重要性

由于城商行的資本和地域限制,其定位大多為小微客戶群。像浙江泰隆商業銀行、臺州銀行等一系列打響小微品牌的城商行,小微貸款客戶占各項貸款比重在80%以上,戶均貸款為80-100萬之間。一方面是與全國股份制銀行和大型銀行錯位競爭,爭取這部分長期得不到有效金融服務的群體,形成自身利潤源;另一方面是獲取更多的監管政策紅利,用服務小微換取更多政策支持和獎勵。

二、現行小微信貸審批模式及其缺點

2009年-2010年由于監管政策松動,城商行開始跨省和異地經營,大規模擴張。據統計,2010年全年有62家城商行跨區域設立103家異地分支行(含籌建),數量遠超2009年。2010年齊魯銀行騙貸案發生,引發監管和民眾對中小銀行異地分行瘋狂擴張的擔憂。2011年,城商行跨省異地分支機構擴張被證實叫停。

但客觀結果是,大多數的城商行規模在這一過程中得到了擴張,伴隨規模壯大,業務品種的豐富和發展,大多數城商行信貸業務管理水平卻并未跟上。審批模式還是遵循傳統信貸管理模式。即貸前調查、貸中審查、貸后檢查。貸款審批遵循審貸分離、分級審批。貸款審批權限分散在支行-分行-總行三級,根據業務種類和金額的不同,在各層級授權范圍內開展信貸審批制度。

現行審批制度的缺點:

(一)效率低下,不能有效滿足小微客戶貸款需求

小微客戶資金需求一般短、平、快,現行這種三級審批體系,即使據某城商行對外宣傳的服務時限,支行權限內的一般新增的需要三天時間,存量周轉的也需要一天時間,如果是分行權限內,新增一般需要五到七天,存量周轉需要三天時間,總行權限內的時間將半個月甚至更久。在互聯網金融蓬勃發展的今天,P2P等融資模式依靠其大數據信息、無需擔保和抵押,秒批貸款,迅速搶占著市場。如宜人貸推出的APP,可實現一分鐘顯示貸款額度,10分鐘完成信貸審核,最快半小時資金可到借款人賬戶的速度。傳統的信貸審批模式在互聯網金融時代已不具備效率優勢。

(二)貸款標準不一致,造成客戶體驗欠佳

傳統的進件和審批模式,造成客戶可以在一家支行審批不過,可以去另外一家支行申請貸款。由于支行權限內風險偏好和發展思路不統一,同樣的客戶在不同機構可能有截然不同的授信結果,銀行的對外專業形象受損,客戶體驗欠佳。

(三)信貸審查人員存道德風險和職業困境

傳統的信貸審批模式讓基層信貸審查人員面臨職業困境。支行的審查人,如果人事管理權在支行,面臨嚴苛的業績發展指標,很難獨立客觀地對一筆貸款進行判斷,且支行的審查人一般需現場調查客戶,增加了與客戶的接觸面,極易造成道德風險。部分城商行開始實行垂直管理,但由于缺少良好的制衡機制,下派的信貸審查人員,往往是以一己之力對抗基層整個管理團隊。同時由于垂直管理體系缺少良好的晉升評價機制(日常工作情況并不在垂直領導上級視野里,僅從定量指標如審查量、不良率,考核指標不夠全面和客觀),造成基層信貸審查人員兩面不討好,從而工作動力不足。

三、城商行小微客戶信貸審批模式轉型方向

從以上分析可以看出,城商行要想堅守定位和利潤來源,提升信貸審查效率,控制信貸審查質量,小微信貸審批模式急需改變。

轉型方向,可參考目前大型商業銀行和部分股份制商業銀行針對零售客戶和個人經營客戶的信貸工廠模式。該概念源于新加坡淡馬錫控股公司。其核心在于商業銀行像工廠制造標準化產品一樣對信貸業務進行批量處理,按照流水線作業方式對小微貸款的設計、申報、審批、發放、風險控制進行批量操作。以“流程銀行”取代“職能導向”。小微和個人消費業務,因其信息標準化程度高,運用該模式具有天然優勢。

城商行可打破過去層級管理模式,針對小微信貸業務設立大片區的信貸審批中心。將貸前調查權限仍放在一線,紙質資料收集變為客戶資料拍照上傳實時上傳,審查審批權限上收至片區或總行。目前如瀘州商行、四川天府銀行等均采取此類模式,派件隨機化,審查、審批、放款、出賬均集中化、標準化管理。這樣既減少中間環節內耗,提高專業人員熟練度,從而提高效率,也能有效避免了信貸審查人員道德風險和職業困境,有利于城商行核心人才隊伍建設。(作者單位:昆侖銀行股份有限公司運營服務中心)