區(qū)域金融發(fā)展與資源錯配

(武漢大學經濟與管理學院 湖北 武漢 430072)

一、引言

金融發(fā)展對于經濟發(fā)展有促進作用。已有文獻認為金融資源錯配會導致經濟整體效率的下降。而金融的發(fā)展可以緩解部分企業(yè)面臨的融資約束,進而提高經濟效率,促進經濟發(fā)展。本文意圖聚焦區(qū)域金融發(fā)展,也即地方性商業(yè)銀行的發(fā)展對于區(qū)域資源錯配的影響。

金融資源配置過程往往會面臨錯配的問題。資源錯配往往伴隨著融資約束這一問題。由于信息不對稱和所有制歧視等因素的存在,部分企業(yè)面臨著融資約束的問題,金融資源可能會流向低效率的企業(yè),并導致一些高效率的企業(yè)在其發(fā)展過程中,無法得到必需的金融支持。正是高效率企業(yè)的融資約束的存在,使得資源流向了較低效率的企業(yè),也就是資源出現了錯配,最終損害了高效率企業(yè)的發(fā)展,并拖累整個經濟體效率的進一步提升。

Hopenhayn(2014)認為融資約束是有限執(zhí)行(limited enforcement)的一種形式。當信貸市場存在信息不對稱時,銀行往往無法完全獲得企業(yè)的信息,因而銀行會有一定概率面臨貸款壞賬的問題,也就是存在金融合同無法完全得到執(zhí)行的問題。當信息不對稱程度很高時,銀行要么會處于對合同違約的擔憂而惜貸,不愿意向企業(yè)放貸,或者只向具有特定特征的企業(yè)(比如國有企業(yè))放貸;要么就會要求更多的抵押品。這兩種情況都會造成特定企業(yè)的融資約束問題。當面臨融資約束的企業(yè)為高效率企業(yè)時,資源錯配就出現了。

而金融發(fā)展尤其是銀行的發(fā)展可以直接對企業(yè)的融資約束產生影響。這可能有兩種機制:提升銀行業(yè)整體的金融合同執(zhí)行水平;提升銀行業(yè)信息發(fā)現水平。第一種可能通過提高事后的壞賬處理水平等措施降低違約帶來的損失;第二種是提升事前銀行獲得的企業(yè)信息的水平。兩種機制都會減少企業(yè)面臨的融資約束水平進而改善資源錯配。

本文為了探討金融發(fā)展對于區(qū)域資源錯配的影響,將商業(yè)銀行分支的擴張作為解釋變量,研究其對于區(qū)域資源錯配程度的影響。同時為了厘清影響發(fā)生的具體機制將商業(yè)銀行分為國有五大商業(yè)銀行、全國性股份制商業(yè)銀行以及本地區(qū)域性商業(yè)銀行三類。一般而言,五大行和全國性股份制商業(yè)銀行往往具有較為完善的風控水平,能夠較好地處理壞賬和合同違約情況;而本地區(qū)域性商業(yè)銀行扎根當地,往往具有更多的信息優(yōu)勢,能夠在事前較好地獲取當地企業(yè)信息,規(guī)避可能的違約。如果是前一種機制更多地發(fā)揮作用,那么隨著五大行和全國性股份制商業(yè)銀行分支的擴張,區(qū)域資源錯配應該得到改善;如果是后一種機制發(fā)揮作用,那么本地區(qū)域性商業(yè)銀行的擴張會減輕區(qū)域資源錯配水平。

文章的結果表明,五大行分支的擴張使得區(qū)域資源錯配程度加深,而本地區(qū)域性商業(yè)銀行的擴張則沒有這種效果。這表明區(qū)域銀行的擴張對于區(qū)域資源錯配的影響因擴張銀行類型而異。同時,區(qū)域銀行的擴張對于區(qū)域資源錯配的影響主要的機制是本地行發(fā)揮信息優(yōu)勢,而非銀行事后的違約和壞賬處理。

本文接下來的安排如下:第二部分是回歸模型和數據;第三部分是實證結果,包括基準回歸與穩(wěn)健性檢驗;第四部分是結論。

二、回歸模型與數據

本文擬采用OLS模型刻畫區(qū)域金融發(fā)展對于資源錯配程度的效應。具體模型如下:

ResAllocationi,t=α+βBanki,t+γXi.t+φi+μt+εi,t

(1)

其中被解釋變量ResAllocationi,t為區(qū)域資源錯配的代理變量,計算方法為:首先計算區(qū)域當年所有規(guī)模以上工業(yè)企業(yè)資本的邊際報酬;然后進行去趨勢化處理,并計算區(qū)域當年各行業(yè)的企業(yè)資本邊際報酬的標準差;以區(qū)域當年各行業(yè)增加值的比重作為權重對上述各行業(yè)資本邊際報酬的標準差進行加總,最終計算出區(qū)域當年資源錯配程度。區(qū)域加權的資本邊際報酬標準差越大,表明區(qū)域資源配置程度越大。主要解釋變量Banki,t為區(qū)域金融發(fā)展程度的代理變量,具體而言,為區(qū)域銀行這一金融機構的分支數量。區(qū)域銀行各級分支數量越多,則該區(qū)域金融發(fā)展程度越高,區(qū)域金融機構競爭程度越高,金融執(zhí)行程度也越高,企業(yè)面臨的金融約束程度也越低。控制變量Xi.t為區(qū)域人均GDP、區(qū)域大學生數量占比、區(qū)域基礎設施水平(主要為人均鋪裝道路面積等變量)、區(qū)域人均GDP的增長率、區(qū)域平均工資、區(qū)域國有經濟成分占比、區(qū)域第二產業(yè)工業(yè)增加值占比。φi和μt分別刻畫了區(qū)域固定效應和時間固定效應。εi,t為隨機誤差項。

數據為城市-年份的面板數據,包含了全國地級市1999年至2007年的數據。其中區(qū)域加權的資本邊際報酬標準差計算方法如上文所述,計算所用的工業(yè)企業(yè)數據來自中國工業(yè)企業(yè)數據庫,企業(yè)的資本邊際報酬為使用op方法計算出來的資本的彈性系數、企業(yè)的工業(yè)增加值和經過指數平減的資本計算出來后取對數。企業(yè)的資本邊際報酬衡量了企業(yè)的資本使用效率,如果資本使用效率更高,那么企業(yè)可以使用更少的資本獲取更多的報酬,則企業(yè)的資本邊際報酬就越大。如果計算出的區(qū)域資本邊際報酬標準差越大,那么說明區(qū)域內企業(yè)資本邊際報酬差異越大,這表明區(qū)域內企業(yè)資本使用效率的差異越大,也即區(qū)域資源錯配程度越大。銀行數據來自銀保監(jiān)公布的銀行分支數據。本文將各銀行分支根據其地址進行定位后,在區(qū)域上加總,計算各個區(qū)域不同類型銀行各級分支的數量。銀行類型包括國有五大行(Top5bankbranches)、十二家全國性股份制商業(yè)銀行(12bankbranches)和本地銀行(Localbankbranches)。具體而言,本文采用的是三類銀行在各個地級市所有分支數量總和,并對其取對數。控制變量來自相應年份的《中國城市統計年鑒》,本文對所有控制變量都取對數。

三、實證結果

(一)基準結果

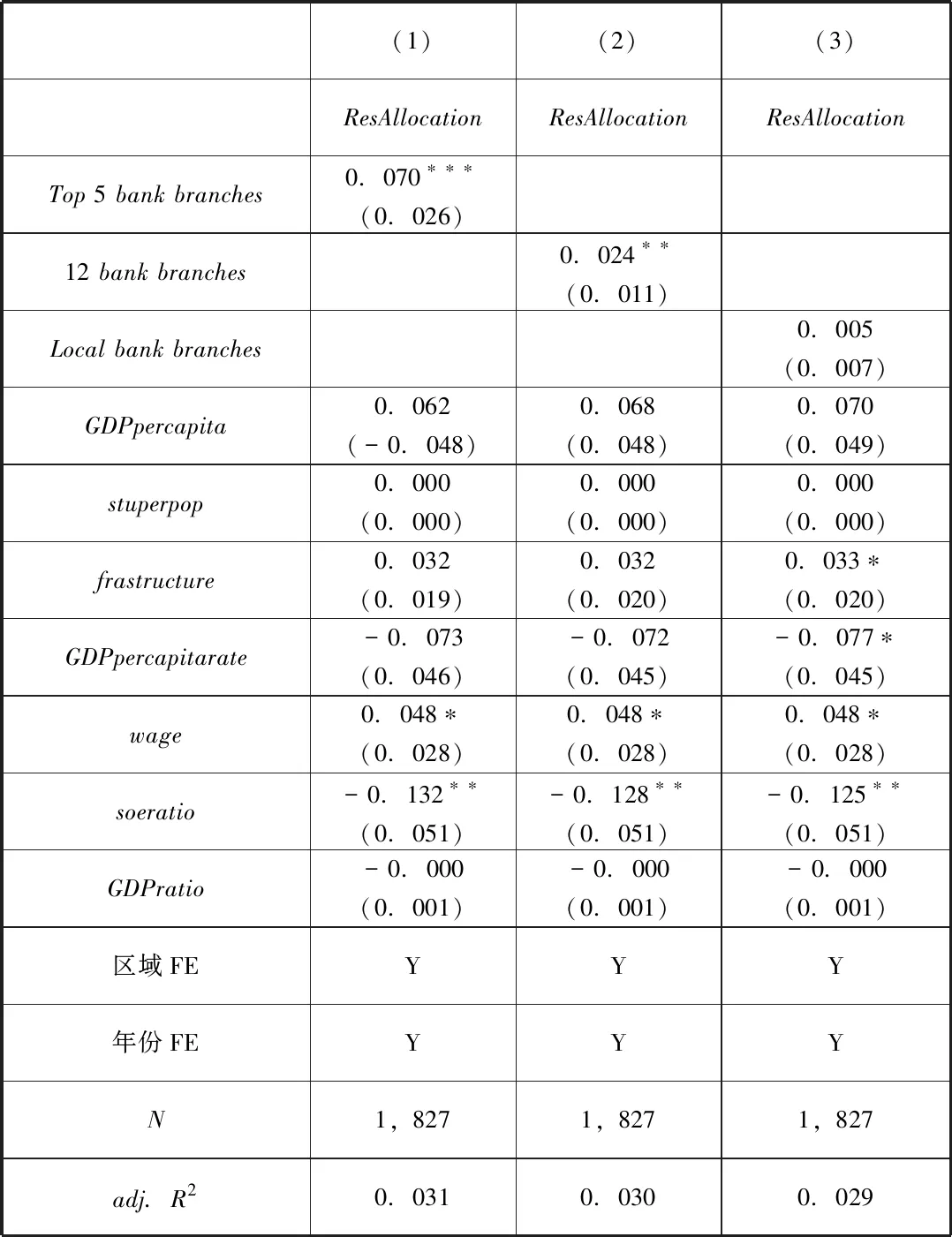

方程(1)的回歸結果如表1所示。表1分別展示了以區(qū)域三種類型銀行分支數量總和的對數值(區(qū)域總和為0的加1再取對數)作為主要解釋變量后的結果。五大行分支數量總和對于區(qū)域資本邊際報酬的標準差有顯著為正的效應;12家股份制商業(yè)銀行分支數量總和對于區(qū)域資本邊際報酬的標準差有顯著為正的效應,但是這一效應要弱于五大行分支數量;而本地區(qū)域性商業(yè)銀行對于區(qū)域資本邊際報酬的標準差的作用不顯著。

表1 區(qū)域金融發(fā)展對于資源錯配的影響

注:括號內數值為標準誤;* p < 0.1,** p < 0.05,*** p < 0.01。

上述回歸結果表明,五大行分支數量的增加導致了區(qū)域資本邊際報酬的標準差擴大0.07,也就是導致區(qū)域資源進一步錯配;而12家商業(yè)銀行的擴張同樣導致了區(qū)域資本邊際報酬的標準差擴大0.024和區(qū)域資源錯配。相對而言,本地區(qū)域性商業(yè)銀行的擴張則沒有這種效果。正如上文所述,銀行分支數量的擴張對于資源錯配的影響因素既包括銀行自身的金融合同執(zhí)行能力等、也包括銀行在當地的信息優(yōu)勢。相對于五大行和全國性股份制商業(yè)銀行,本地區(qū)域性銀行的主要優(yōu)勢在于其在當地有更好的信息優(yōu)勢,能夠更好地了解區(qū)域內企業(yè)的信息,從而避免將信貸發(fā)放向低效率企業(yè),進而起到減輕區(qū)域資源錯配程度的作用。而五大行和全國性股份制商業(yè)銀行的優(yōu)勢在于其擁有更好的金融合同執(zhí)行能力,能夠更好地處理信貸壞賬。表1的結果表明,相對于執(zhí)行能力,本地區(qū)域性商業(yè)銀行由于擁有信息優(yōu)勢一定程度上抵消了其金融合同執(zhí)行能力的弱點,因而對于區(qū)域內企業(yè)的金融約束有一定的緩解,進而對于區(qū)域資源錯配的影響較弱,回歸結果顯示為不顯著。而五大行和全國性股份制商業(yè)銀行的不具有信息優(yōu)勢,在區(qū)域內面臨較大的信息不對稱,其相對于本地行的快速擴張反而加劇了區(qū)域內企業(yè)面臨的金融約束,最終加劇了區(qū)域內資源錯配程度,回歸結果顯示為顯著為正。

(二)穩(wěn)健性檢驗

基準回歸可能會面臨一個反向因果的內生性問題。內生性源于銀行的區(qū)位選擇可能會與海區(qū)域企業(yè)的特征相關,進而與基準回歸中的被解釋變量相關。為了解決這一內生性問題,本文選擇去除最新五年新成立的銀行分支和最近五年新成立企業(yè),以消除最近五年新成立銀行分支可能與最近五年新成立企業(yè)的反向因果效應。結果如表2所示。

表2 去除最近五年新成立銀行分支

穩(wěn)健型檢驗的結果表明,五大行銀行分支數量的擴張仍然會對區(qū)域資本邊際報酬的標準差起顯著為正的作用;全國性股份制商業(yè)銀行的作用不再顯著,但是符號仍然為正;而本地區(qū)域性商業(yè)銀行的作用仍然不顯著。這表明,上文的基準回歸結果是穩(wěn)健的。也就是區(qū)域金融發(fā)展對于區(qū)域資源錯配的影響取決于擴張的銀行類型,五大行擴張加劇了資源錯配程度,而本地區(qū)域性商業(yè)銀行的擴張對于區(qū)域資源錯配沒有顯著影響。同時,五大行和本地行對于資源錯配的影響差異表明銀行擴張對于資源錯配的影響機制主要是通過金融合同執(zhí)行程度和信息優(yōu)勢兩種機制,但是信息機制占主導。

四、結論

本文檢驗了區(qū)域金融發(fā)展——區(qū)域銀行分支的擴張,對于區(qū)域資源錯配的影響。結果發(fā)現區(qū)域銀行分支的擴張對于區(qū)域資源錯配的影響因擴張銀行類型而異。具體而言,五大行的擴張會顯著惡化區(qū)域資源配置程度,增加資源錯配;而本地區(qū)域性商業(yè)銀行對于區(qū)域資源配置程度沒有顯著影響。為了克服銀行選擇位置時可能受當地特征影響這一內生性,本文去除了近五年新成立的銀行和企業(yè)以進行穩(wěn)健性檢驗。檢驗結果表明,上述在基準回歸結果是穩(wěn)健的。同時回歸結果也厘清了可能的影響機制。五大行擁有更完備的風控和時候壞賬處理水平,而本地行則擁有信息優(yōu)勢。本文的結果表明,信息優(yōu)勢在銀行擴張對于區(qū)域資源配置程度的影響中發(fā)揮更大作用。