中老年互聯網理財產品選擇的影響因素研究

張文博

(首都經濟貿易大學,北京 100070)

我國互聯網金融從2012年被首次提出至今已有6個年頭,然而擁有巨額資產的中老年群體卻很少接觸這一蓬勃發展的理財方式,人口老齡化對金融互聯網業務來說既是發展機遇,也是嚴峻挑戰。為了讓中老年群體認識并參與到互聯網金融的理財方式當中,設計更加適合他們的互聯網理財產品,幫助他們成功地投資,需要調查清楚有哪些因素影響了中老年群體互聯網金融產品的選擇。

一、中老年群體對互聯網理財產品選擇的現狀調研

基于上述研究目的,筆者所在的課題組以中國工商銀行北京分行對客戶的調查問卷數據為基礎進行研究。通過對以往相關文獻成果及本次調查數據的研究分析,本文認為目前中老年群體對互聯網理財產品的選擇現狀有如下特征:

(一)需求空間大

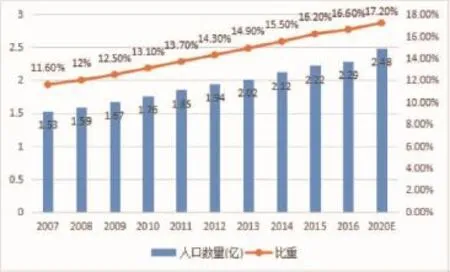

人口老齡化是世界各國普遍面臨的問題,我國自從1999年步入老齡化社會以來,老齡人口占比呈現不斷增長的趨勢。圖1和圖2展示了我國2007年到2020年60歲以上老年人口數量和占比變化,以及1981年到2030年我國人口平均壽命的變化。

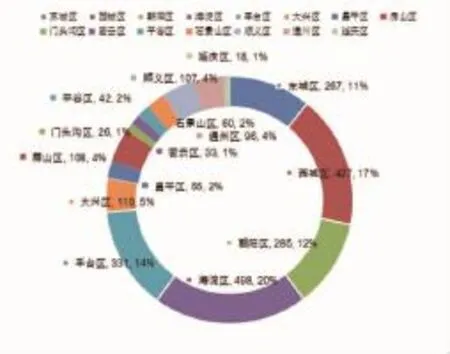

圖2 中國網民年齡結構

圖1 2007—2020年我國60歲老人數及占比

根據圖1所示,從2007年到2020年我國60歲以上老年人口數量增長明顯,特別在2013年之后,每年增長近1000萬老人,預計到2020年60歲以上老人將達到2.48億,占總人口比重為17.2%,反映了我國老齡化問題的突出特點,即老年人口基數大,增長快。

(二)數字鴻溝深

在互聯網普及率不斷提高的情況下,中國老年群體利用互聯網的水平卻較低,與年輕人相比存在比較嚴重的數字鴻溝。

這表明,50-59歲年齡組以及60歲以上老年人口無論是通過臺式電腦、筆記本、數字電視等普通終端還是通過移動電話利用互聯網的水平都比較低,老年數字鴻溝十分明顯。本次調查中的數據結果也與上述現象吻合。

(三)風險防范低

隨著互聯網金融投資理財新模式的出現,一些中老年人開始把資金投入互聯網金融理財產品中,但對其中所包含的風險卻沒有足夠的認識,其主要表現在:

第一,對所投產品的風險認識不足。大部分中老年人群將理財產品認為是無風險產品,與存款無異。其實理財產品為貨幣型基金,同樣也存在風險,只是目前較低而已;第二,對所投產品的收益存在偏差。如P2P網絡貸款等互聯網投資方式所標收益不是實際確定的收益,而是不確定收益;第三,對互聯網金融行業認識不清。互聯網金融行業處于新興發展階段,體制不健全,有些公司不規范,可能會給中老年人群帶來巨大的財富損失。

二、中老年群體互聯網理財產品選擇的因素分析

(一)樣本概況

樣本數據來自于中國工商銀行北京分行客戶需求問卷調查,根據調查分行所屬的區域,2463個被調查者所屬城區的分布情況如下圖所示:

圖3 調查中受訪者城區分布數量及占比

(二)變量選擇

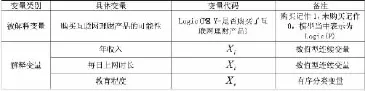

本文將“是否購買互聯網理財產品”作為被解釋變量,選取“教育程度、每日上網時長、年收入”作為解釋變量。

表1 本文變量選取情況概括

(三)計量模型分析

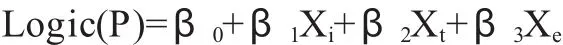

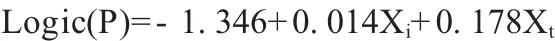

研究影響購買互聯網理財產品的因素采用有序多分類Logistic回歸模型。模型設定如下:

教育背景因sig值大于0.05,缺乏顯著性,未能進入方程,即。由進入方程中的變量可知,年收入和每日上網時長的顯著性水平小于0.05,說明在模型中,這些變量的系數是有意義的。據此我們得到回歸方程:

此模型表明,年收入和上網時長對中老年人群決定購買互聯網理財產品呈現正相關,而教育背景無影響。也就是說,中老年群體年收入越高,決定購買互聯網理財產品的可能性越大;每日上網時長越長,決定購買互聯網理財產品的可能性越大。

一般認為教育程度越高網絡素養越高,而本模型卻顯示中老年群體中教育背景與是否購買互聯網理財產品無關,可能的解釋是,對現在46歲以上的群體來說他們受教育的年代互聯網還沒有普及,造成他們知識結構中網絡素養不足,即使是受教育程度很高的中老年人也存在數字鴻溝。

三、對中老年群體互聯網金融理財的營銷建議

(一)加快金融互聯網業務創新,為中老年群體提供多元化的金融服務

商業銀行可通過構建金融業務服務的“業務池”,對各項金融資產和客戶要提供的服務進行有機整合,提供理財、結算、托管、配置、融資等一攬子、一站式金融服務,達到金融資產保值增值的目的。

(二)優化客戶服務模式,搭建網絡平臺與實地體驗相結合的服務渠道

在營銷互聯網理財產品時,商業銀行需要加強對電子銀行安全知識的宣傳和普及,緩解客戶擔憂;此外,強化客戶操作體驗,充分了解客戶需求,以客戶為中心,搭建網絡平臺與實地體驗相結合的服務渠道。

(三)加強產品開發,提供多樣化個性化的互聯網理財產品

在互聯網理財產品進行設計時,應盡可能地在功能層面上滿足中老年客戶的需求。對于中高收入的人群,他們更注重互聯網理財產品中的資金流動性,其次才是該產品所帶來的收益率,而中老年人大多收入比以前減少,他們則比較關注互聯網理財產品的收益率。

(四)說明風險因素,消除中老年群體的安全疑慮

銀行在進行互聯網理財產品營銷推廣時要清楚地說明產品存在的風險,尤其對于對風險認識不深的中老年人加大宣傳力度,將金融產品的原理透明化,使他們清楚每一款產品背后的風險,消除中老年群體的安全疑慮,要在平臺上建設便利的渠道有效幫助他們獲取全面、準確、可靠和客觀的信息。