經濟政策不確定性對系統性風險的影響機制研究

孫 琪(副教授)

一、引言

自2008年全球金融危機爆發以來,全球經濟金融形勢越來越復雜,不確定性事件和風險事件也越來越多,如歐洲主權債務危機、英國脫歐、特朗普當選、貿易保護主義傾向抬頭、發達經濟體貨幣政策外溢等。這些因素不僅增加了金融市場的不確定性,而且對各國政府和監管部門應對風險提出了更高的要求。

為了應對市場不確定性沖擊,近年來我國政府部門也制定實施了一系列經濟金融政策,伴隨而來的是我國經濟政策不確定性逐漸走高。筆者結合相關資料分析了2007~2017年我國經濟政策不確定性指數的變化趨勢,發現我國經濟政策不確定性指數走勢可以分為三個階段:第一個階段位于2007~2012年間,該階段我國經濟政策不確定性指數均低于300。第二個階段位于2013~2016年間,該階段我國經濟政策不確定性指數多次突破300,雖然在2014年走低,但是較第一階段來看,第二階段我國經濟政策不確定性指數波動性增加。第三個階段位于2016年以后,該階段我國經濟政策不確定性指數長期突破400,甚至在2017年1月達到695的峰值。可見,我國經濟政策不確定性逐年增加,經濟政策不確定逐漸常態化。

2017年第五次全國金融會議指出,金融工作要堅持穩中求進工作總基調,緊緊圍繞服務實體經濟、防控金融風險、深化金融改革三項任務。可見,防范化解系統性金融風險、維持金融系統穩定,仍然是當前我國金融工作的主要任務。因此,制定和實施相關經濟金融政策的初衷是防控宏觀和微觀層面的風險。但是,由于金融形勢復雜多變,我國金融方面的經濟政策也會隨之做出調整,經濟政策不確定性顯著增加。在經濟政策不確定性增加的背景下,“經濟政策不確定性是否會影響金融穩定”已成為一個熱門話題[1]。

基于此,本文利用2007~2017年我國經濟政策不確定性指數和經濟金融相關數據,實證分析了經濟政策不確定性對系統性風險的影響機制。本文研究貢獻主要包括以下兩個方面:第一,文章首次從理論和實證兩個方面分析了經濟政策不確定性對我國系統性風險的影響機制,發現經濟政策不確定性會通過增加市場波動和降低金融市場融資流動性兩條渠道顯著增加系統性風險。第二,結合經濟政策不確定性對我國系統性風險的影響機制,文章對于防范系統性金融風險提出了政策建議。

二、理論分析與研究假設

1.經濟政策不確定性與系統性風險。本文將分別運用理論分析和實證分析兩種方法來闡述經濟政策不確定性對系統性風險的影響。從現有分析經濟政策不確定性對系統性風險影響的理論框架來看,可以分為基于金融機構網絡模型和基于金融中介模型兩種分析框架。第一,基于金融機構網絡模型的分析主要是基于金融機構之間的網絡結構分析金融機構之間的風險傳染。Roukny et al.[2]利用金融機構網絡模型分析了經濟政策不確定性對系統性金融風險的影響機制,理論分析結果顯示,隨著經濟政策不確定性的增加,金融系統的脆弱性顯著降低,金融機構的違約率增加,在均衡時系統性風險也會顯著增加。第二,基于金融中介模型的分析框架主要是考慮金融中介鏈接市場參與者與投機者之間交易而構建的一般均衡模型。Brunnermeier、Pedersen[3]主要是基于金融中介模型分析框架分析了融資流動性和市場流動性之間的螺旋式增長結構。朱睿博[4]是在金融中介模型理論框架下,分析發現經濟政策不確定性因素的增加會顯著加劇金融市場波動,從而增加系統性金融風險。因此,無論是基于金融機構網絡模型,還是基于金融中介模型,理論分析結果均顯示經濟政策不確定性會顯著加劇系統性風險。

同樣有一些學者的實證分析結果支持經濟政策不確定性會顯著加劇系統性風險的研究結論。例如,Bernal et al.[5]對歐洲國家經濟政策不確定性對金融機構風險溢出效應展開了分析,實證結果顯示經濟政策不確定性會顯著加劇金融機構風險溢出效應,進而增加系統性金融風險。Bernal et al.[5]還指出,經濟政策不確定性對金融機構風險溢出效應在不同的國家和地區表現出了異質性,在歐洲國家的樣本中,經濟政策不確定性對德國金融機構風險溢出效應最強。Uribe et al.[6]在分析經濟政策不確定性等不確定性因素對系統性風險的影響時指出,隨著不確定性因素的增加,銀行業系統性風險會顯著增加。黃寧和郭平[7]、田磊和林建浩[8]探討了經濟政策不確定性對宏觀經濟的影響,結果均顯示經濟政策不確定性將會顯著降低宏觀經濟穩定性,增加引發系統性風險的可能性。

從理論和實證分析結果來看,經濟政策不確定性將會顯著增加系統性風險,對金融系統穩定性帶來負面沖擊。但是,截至目前,國內仍然沒有文獻直接分析經濟政策不確定性對我國系統性金融風險的影響。為了進一步探討經濟政策不確定性對我國系統性金融風險的影響機制,分析上述理論和實證分析結論在我國的適用性,筆者就我國經濟政策不確定性對系統性風險的影響提出如下假設:

假設1:隨著經濟政策不確定性增加,系統性風險將會顯著增加。

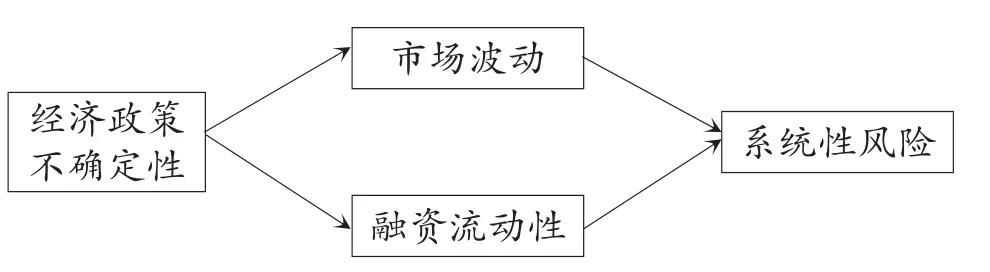

2.經濟政策不確定性對系統性風險的影響渠道分析。經濟政策不確定性對系統性風險的影響渠道主要包括兩條:一條是經濟政策不確定性通過加劇市場波動,引起金融市場動蕩,進而加劇系統性金融風險;另一條是經濟政策不確定性降低了金融市場的資金供給,引起金融市場融資流動性降低,加劇系統性金融風險。綜合來看,經濟政策不確定性對系統性風險的影響渠道如圖所示。

經濟政策不確定性對系統性風險的影響渠道

第一,市場波動渠道。市場波動渠道主要是指隨著經濟政策不確定性的增加,金融市場波動將隨之增加,進而會顯著加劇系統性金融風險。具體來看,該傳導機制可以劃分為兩個階段:第一個階段是隨著經濟政策不確定性增加,金融市場波動將會顯著增加[9]。第二個階段是隨著市場波動的加劇,系統性金融風險將會顯著增加[4]。

已有較多文獻利用歐美等成熟市場數據對市場波動渠道進行了檢驗。例如,Arouri et al.[10]結合美國市場數據分析了經濟政策不確定性對股票市場的影響,結果顯示經濟政策不確定性會顯著加劇股票市場波動,引起股票市場系統性風險增加。Kaminska、Roberts-Sklar[11]基于美國和歐洲成熟市場樣本研究貨幣政策不確定性對股票等金融市場波動的影響時發現,隨著貨幣政策不確定性的增加,股票等金融市場波動也會顯著加劇,進而加劇金融業系統性風險。Kurov、Stan[12]在分析金融市場對經濟政策不確定性的反應時指出,經濟政策不確定性增加了金融市場波動,對金融市場穩定性具有負面沖擊。Amengual、Xiu[13]進一步指出,經濟政策不確定性帶來的市場波動具有突發性沖擊,會在短時間內顯著加劇金融市場波動,并形成系統性風險事件,影響金融系統穩定性。Perez-Liston et al.[14]基于伊斯蘭國家證券市場數據分析經濟政策不確定性對證券市場系統性風險的影響時指出,經濟政策不確定性會通過影響投資者情緒加劇金融市場波動,進而導致系統性風險的增加。可見,經濟政策不確定性對系統性風險的傳導機制可能包含市場波動渠道。

當市場波動渠道成立時,經濟政策不確定性將會通過引起金融市場波動增加系統性金融風險。對此,筆者就我國經濟政策不確定性對系統性金融風險的影響機制提出第一條傳導渠道(假設):

假設2:經濟政策不確定性會通過市場波動渠道對系統性風險產生影響。

第二,融資流動性渠道。融資流動性渠道主要是指通過經濟政策不確定性影響金融市場信貸的供求,進而導致融資流動性發生變化,最后作用于系統性金融風險。在融資流動性渠道下傳導機制同樣可以拆分成兩個階段:第一個階段是隨著經濟政策不確定性的增加,金融市場上融資流動性將會顯著降低[15]。第二個階段是隨著金融市場流動性的降低將會顯著增加系統性風險[3][16]。

當前,已有大量文獻對融資流動性渠道展開了檢驗。Kee et al.[17]認為,經濟政策不確定性不僅會顯著加劇市場波動,而且會引發金融市場流動性不足,甚至是流動性危機,影響金融系統穩定性。Lee et al.[18]的研究結果表明,經濟政策不確定性的增加會對信貸市場產生顯著影響(不僅會顯著增加金融機構的資金需求,而且會顯著減少金融機構的資金供給),金融市場融資流動性會顯著降低。而Brunnermeier、Pedersen[3]指出,融資流動性與系統性風險之間存在相互促進的作用機制。Bordo et al.[19]分析了經濟政策不確定性對信貸市場的影響,結果顯示,經濟政策不確定性會顯著提高信貸價格,同時顯著減少信貸成交量,引發信貸市場流動性緊縮,從而增加系統性風險。可見,融資流動性可能是經濟政策不確定性向系統性風險傳導的重要渠道。

由此可見,當融資流動性渠道成立時,經濟政策不確定性將會通過降低金融市場融資流動性來增加系統性金融風險。據此,筆者就我國經濟政策不確定性對系統性金融風險的影響機制提出第二條傳導渠道(假設):

假設3:經濟政策不確定性會通過融資流動性渠道對系統性風險產生影響。

三、變量、數據與模型

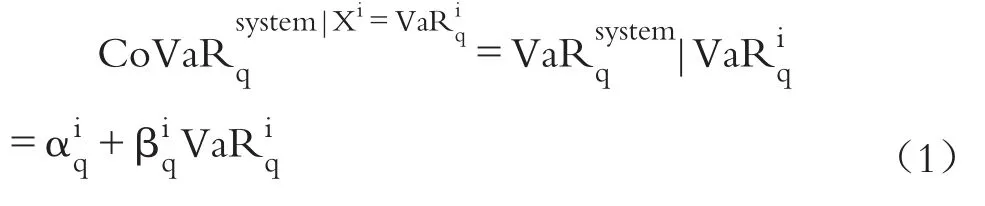

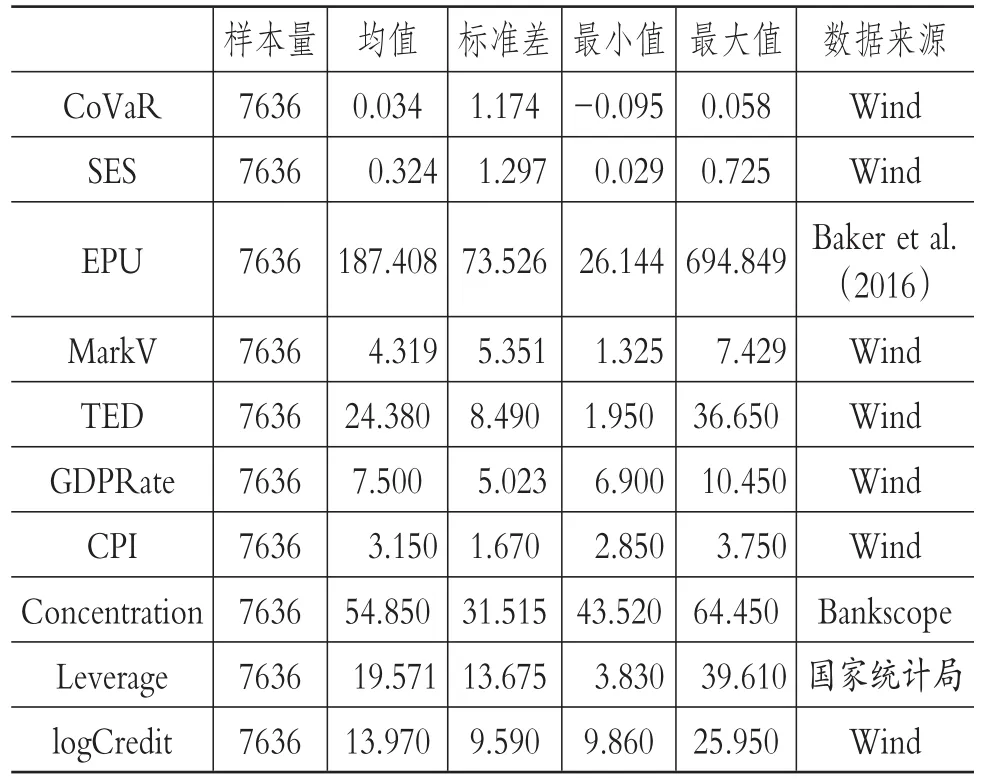

1.變量說明和數據來源。本文的因變量為系統性風險。由于系統性風險度量方式較多,為了保證系統性風險評估的準確性,本文選取了兩種方式來對系統性風險進行度量。首先選用了微觀層面金融機構之間的風險溢出來表示系統性風險,該方法主要使用條件在險價值(CoVaR)來度量風險[20],該指標的核心思想是度量在單一金融機構出現尾部事件條件下金融系統的預期在險價值,即單一機構的尾部事件引起金融系統出現預期尾部損失值越大,則該機構的系統性風險越大。具體計算公式如下所示:

本文實證分析中分位點q取值為5%。

除此以外,筆者還選用了系統性預期損失值(SES)[21],其核心思想是測度單一金融機構在系統性危機條件下的預期資本損失值,指標值越大表示金融機構對系統性危機的貢獻值越高,即該機構的系統性金融風險越大。

本文的自變量包括經濟政策不確定性、市場波動和融資流動性。在經濟政策不確定性變量的計算方面,本文主要采用Baker et al.[22]基于新聞測算法計算并公布的經濟政策不確定性指數。首先統計《南華早報》(South China Morning Post)中每個月關于經濟政策不確定性的報道數量,再除以每個月報道總數量,在此基礎上,以1995年1月為基準對經濟政策不確定性數值進行標準化處理,最后得到每一個月經濟政策不確定性指數(EPU)。該指數在國內學者的研究中已經得到了廣泛應用[23][24]。

市場波動刻畫了金融市場波動性,隨著經濟政策不確定性的增加,市場波動通常也會顯著增加。考慮到我國金融市場現狀,筆者采用政策敏感度較高的股票市場波動性來度量。具體來說,采用滬深300指數日收盤價的對數收益率的月度標準差來度量市場波動(MarkV),數據來源于Wind數據庫。

在融資流動性的度量上,本文主要參照Boudt et al.[25]度量融資流動性采用的指標,該指標主要利用同業拆借利率與國債收益率的價差(TED)來表示,測度期限為三個月。該指標刻畫了金融市場上的融資難度,為融資流動性的負向指標。TED數值越高,表示同業拆借利率高于國債收益率的溢價越高,金融機構在市場上獲得融資的難度越大,代表融資流動性越低;TED數值越低,表示同業拆借利率高于國債收益率的溢價越低,金融機構在市場上獲得融資的難度越低,代表融資流動性越高。

在控制變量上,文章選取了宏觀經濟因素、銀行業集中度和金融部門杠桿率,以及社會融資規模的自然對數(logCredit)。原因如下:第一,宏觀經濟形勢同樣是影響系統性風險的重要因素,隨著宏觀經濟形勢的走低,系統性風險也在增加。在宏觀經濟因素方面,筆者選取了經濟增長率(GDPRate)和通貨膨脹率(CPI)兩個指標,數據來源于Wind數據庫。第二,系統性風險存在的問題在于太大而不能倒或者太系統而不能倒,其實質是反映了金融系統的集中度,而銀行業是我國金融業的主要組成部門,為此,筆者引入了銀行業集中度(Concentration)來控制金融系統集中度對系統性風險的影響。銀行業集中度的數據來源于Bankscope數據庫。第三,杠桿率是影響系統性風險的重要因素,隨著杠桿率的增加,系統性風險也會顯著增加。在我國系統性防控手段中,去杠桿是其中重要的一條。為此,筆者引入金融部門杠桿率(Leverage)作為控制變量,采用金融部門的總資產(Total Assets)與權益(Equtiy)的比值計量,數據來源于國家統計局。主要變量的描述性統計見表1。

表1 描述性統計

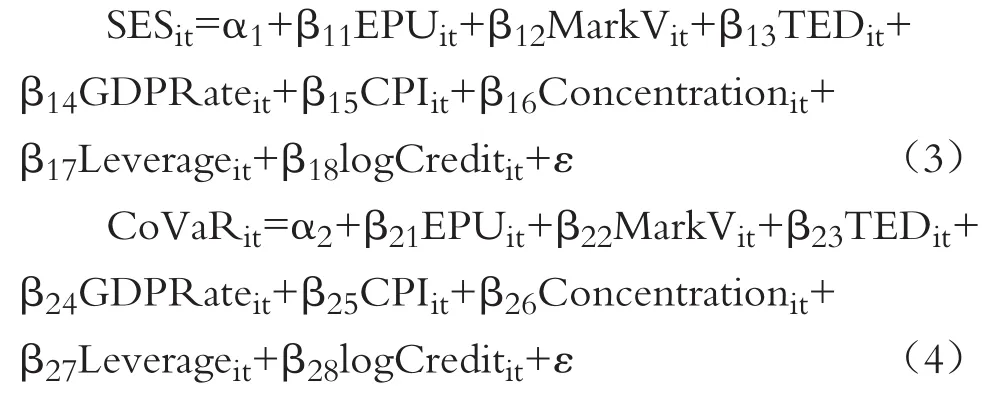

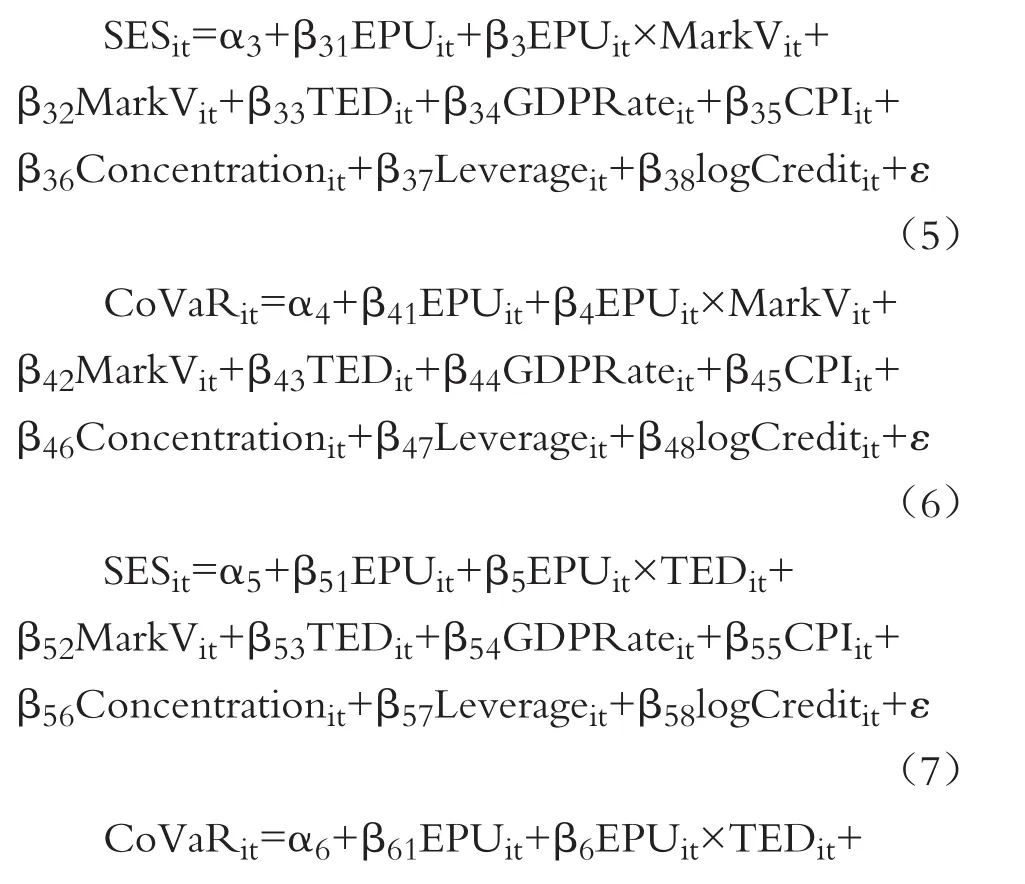

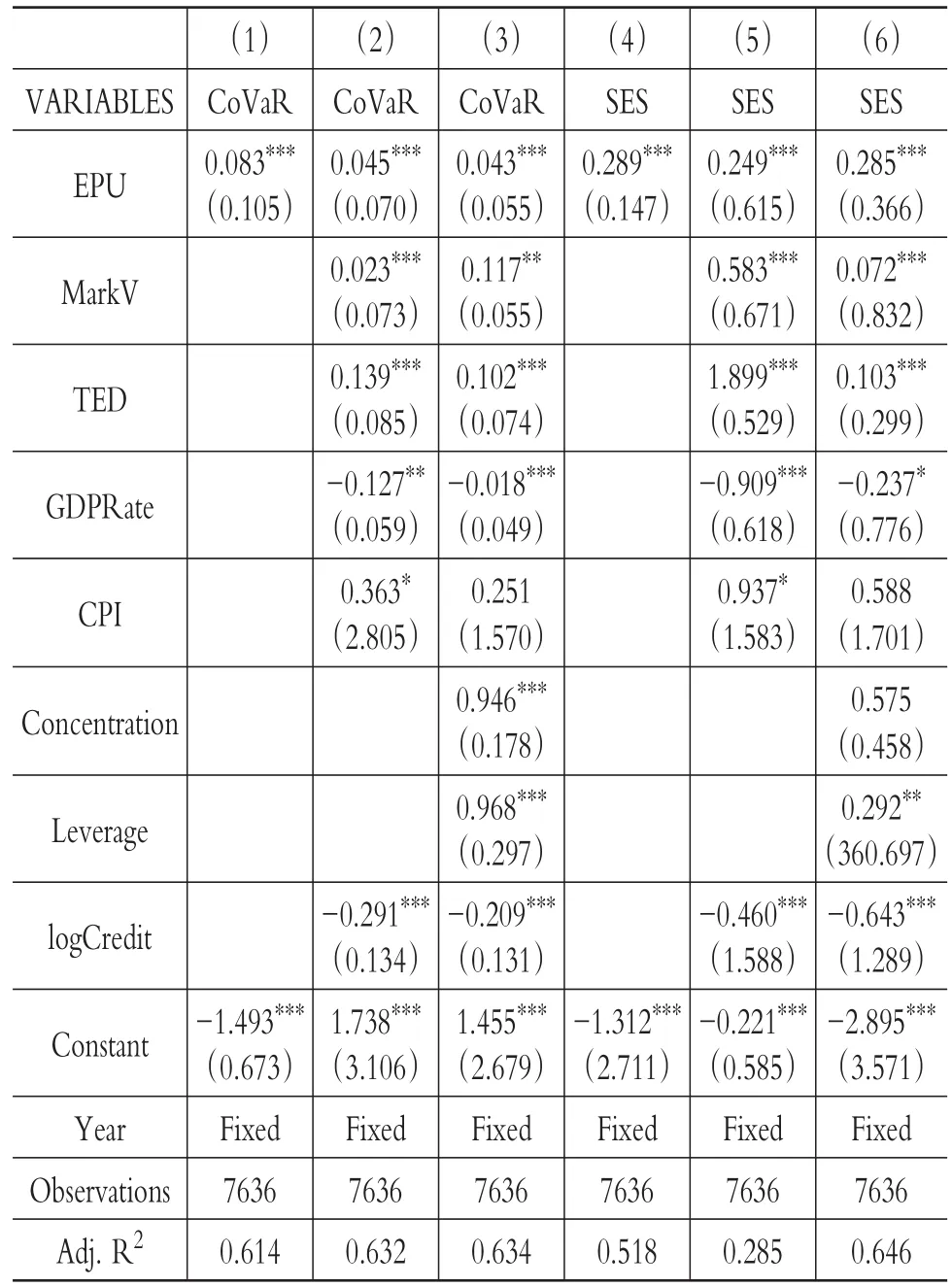

2.模型構建。為了分析經濟政策不確定性對我國銀行業系統性風險的影響機制,參照Cerutti et al.[26]的研究,筆者構建的基準實證模型如下:

其中:模型(3)反映了經濟政策不確定性對SES度量的系統性風險的影響。當β11大于0且顯著時,表明隨著經濟政策不確定性的增加,系統性預期損失值度量的系統性風險會顯著增加;當β11小于0且顯著時,表明隨著經濟政策不確定性的增加,基于SES度量的系統性風險會顯著降低;當β11不顯著或者β11為0時,表明隨著經濟政策不確定性的增加,基于SES度量的系統性風險沒有顯著變化。模型(4)反映了經濟政策不確定性對基于CoVaR度量的系統性風險的影響。當β21大于0且顯著時,表明隨著經濟政策不確定性的增加,基于CoVaR度量的系統性風險會顯著增加;當β21小于0且顯著時,表明隨著經濟政策不確定性的增加,基于CoVaR度量的系統性風險會顯著降低;當β21不顯著或者β21為0時,表明隨著經濟政策不確定性的增加,基于CoVaR度量的系統性風險沒有顯著變化。

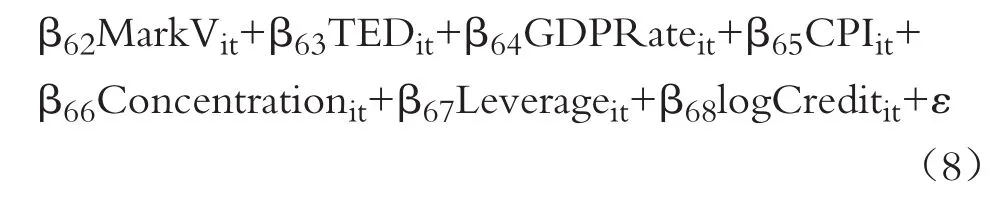

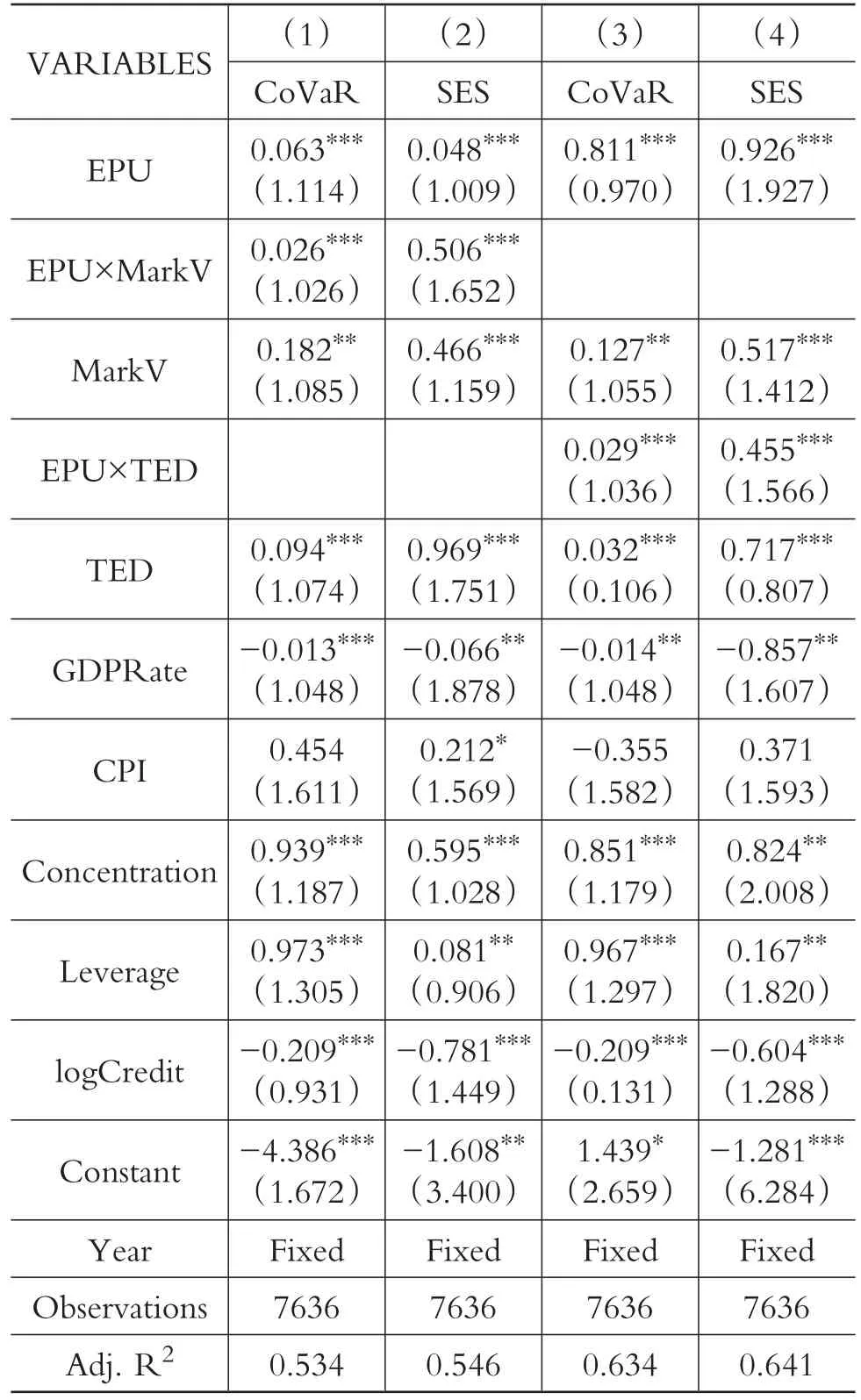

進一步地,為了檢驗假設2和假設3,分析經濟政策不確定性對系統性風險影響機制,筆者在基準回歸模型中分別引入經濟政策不確定性與市場波動的交乘項、經濟政策不確定性與融資流動性的交乘項。具體實證模型如下:

在模型(5)和模型(6)中引入了經濟政策不確定性與市場波動的交乘項,兩個回歸模型中主要關注的回歸系數為β3和β4。當β3(或者β4)大于0且顯著時,表示隨著市場波動的加劇,經濟政策不確定性對系統性風險影響效應將會顯著增加;當β3(或者β4)大于0且顯著時,表示隨著市場波動的加劇,經濟政策不確定性對系統性風險影響效應將會顯著降低;當β3(或者β4)為0或者不顯著時,表明經濟政策不確定性對系統性風險影響效應不隨著市場波動的變化而變化。

在模型(7)和模型(8)中引入了經濟政策不確定性與融資流動性的交乘項,兩個回歸模型中主要關注的回歸系數為β5和β6。當β5(或者β6)大于0且顯著時,表示隨著融資流動性的降低,經濟政策不確定性對系統性風險影響效應將會顯著增加;當β5(或者β6)大于0且顯著時,表示隨著融資流動性的降低,經濟政策不確定性對系統性風險影響效應將會顯著降低;當β5(或者β6)為0或者不顯著時,表明經濟政策不確定性對系統性風險影響效應不隨著融資流動性的變化而變化。

四、實證分析

1.基準回歸結果。利用2007~2017年我國經濟政策不確定性及金融數據,筆者對基準回歸模型(3)和(4)的參數進行估計,回歸結果如表2所示。其中,表2第(1)~(3)列為基準回歸模型(3)的回歸結果,第(4)~(6)列為基準回歸模型(4)的回歸結果。

首先分析經濟政策不確定性對基于CoVaR度量的系統性風險的影響。表2第(1)列的回歸結果為在僅控制年份效應下,經濟政策不確定性對基于CoVaR度量的系統性風險的影響結果。可以看出,隨著經濟政策不確定性增加,基于CoVaR度量的系統性風險會顯著增加。第(2)列的回歸中,筆者進一步引入了宏觀經濟層面的因素,回歸結果仍然顯示基于CoVaR度量的系統性風險會隨著經濟政策不確定性增加而顯著上升。筆者在第(3)列的回歸中引入了銀行業集中度和杠桿率因素,上述回歸結果依然成立。當經濟政策不確定性每增加一個單位時,基于CoVaR度量的系統性風險會顯著增加0.043個單位。

其次分析經濟政策不確定性對基于SES度量的系統性風險的影響。表2中第(4)列回歸結果為在僅控制年份效應下,經濟政策不確定性對基于SES度量的系統性風險的影響結果。可以看出,隨著經濟政策不確定性增加,基于SES度量的系統性風險會顯著增加。第(5)列的回歸中,筆者進一步引入了宏觀經濟層面的因素,回歸結果仍然顯示基于SES度量的系統性風險會隨著經濟政策不確定性增加而顯著上升。筆者在第(6)列的回歸中引入了銀行業集中度和杠桿率因素變量,上述回歸結果依然成立。當經濟政策不確定性每增加一個單位,基于SES度量的系統性風險會顯著增加0.285個單位。

無論是采用基于CoVaR度量的系統性風險,還是采用基于SES度量的系統性風險,隨著經濟政策不確定性增加,我國銀行業系統性風險均會顯著增加。當前,防范化解系統性金融風險、維持金融系統穩定,仍然是我國金融工作的主要任務。本文得出的“經濟政策不確定性是系統性風險形成過程中的重要因素”的實證結論,為我國金融工作提供了新思路。在制定經濟金融政策中,需要及時有效地防控由于經濟政策不確定性帶來的系統性風險。

表2 基準模型回歸結果

2.經濟政策不確定性對系統性風險影響機制分析。在得到經濟政策不確定性對系統性風險的影響結果后,筆者進一步利用樣本數據分析經濟政策不確定性對系統性風險的影響機理。在模型構建中,筆者已經闡述,通過在基準模型中引入經濟政策不確定性與市場波動的交乘項、經濟政策不確定性與融資流動性的交乘項來檢驗經濟政策不確定性是不是通過市場波動和融資流動性渠道對系統性風險產生影響。實證結果如表3所示。

表3 經濟政策不確定性對系統性風險影響機制回歸結果

首先,表3的第(1)和(2)列的實證結果檢驗了經濟政策不確定性對系統性風險的影響渠道是否包括市場波動。從表3中第(1)列回歸結果可以看出,隨著市場波動的加劇,經濟政策不確定性對基于CoVaR度量的系統性風險影響強度會顯著增加。表3中第(2)列回歸結果顯示,隨著市場波動的加劇,經濟政策不確定性對基于SES度量的系統性風險影響強度同樣會顯著增加。因此,該實證分析結果表明,經濟政策不確定性會通過市場波動渠道來加劇對系統性風險的影響。

其次,表3的第(3)和(4)列的實證結果檢驗了經濟政策不確定性對系統性風險的影響渠道是否包括融資流動性。從表3中第(3)列回歸結果可以看出,隨著融資流動性度量指標的增加,即融資流動性的降低,經濟政策不確定性對基于CoVaR度量的系統性風險影響強度會顯著增加。表3中第(4)列回歸結果同樣表明,隨著融資流動性度量指標的增加,即融資流動性的降低,經濟政策不確定性對基于SES度量的系統性風險影響強度將會顯著增加。因此,經濟政策不確定性會通過融資流動性渠道來加劇對系統性風險的影響。

最后,基于該部分實證分析結果,筆者發現,經濟政策不確定性對系統性風險的影響渠道包括市場波動和融資流動性,本文的假設2和假設3成立。厘清經濟政策不確定性對系統性風險的影響渠道,可以為防范和化解由經濟政策不確定性帶來的系統性風險提供參考。當經濟政策不確定性增加時,我國政府部門可以通過降低市場波動、增加金融市場融資流動性來阻隔經濟政策不確定性向系統性風險傳導的路徑,有效降低和化解系統性金融風險。

3.穩健性檢驗。為了增強本文結論的穩健性,筆者還從以下幾個方面開展了穩健性檢驗。

第一,在實證分析中,筆者結合現有文獻對Co-VaR計算中的分位點q取值為5%,那么當該分位點數值發生改變時,是否會影響本文的實證分析結論呢?為此,筆者分別將分位點q的取值賦值為0.01%、0.05%、0.1%、0.5%、1%,以預測在不同危機水平下金融機構之間的風險溢出效應,并利用這五個分位水平下的CoVaR值進行回歸分析。回歸分析結果與上述實證結果類似,本文得到的結論仍然成立。

第二,在上述回歸分析中,筆者沒有考慮金融機構層面的因素,如果考慮金融機構層面的因素,上述實證分析結論的穩健性將會受到質疑。為此,筆者在回歸分析中引入銀行/年份固定效應模型,以控制銀行層面因素對系統性風險的影響。回歸結果同樣沒有顯著差異,上述結論仍然成立。

第三,實際上學術界對于系統性風險度量方式并沒有達成一致,本文對系統性風險的度量主要采用了基于CoVaR和SES的兩種度量方式,存在一定的局限性,由此可能導致實證結論存在偶然性。為此,筆者采用了金融體系巨災風險(CATFIN)[27]和尾部依賴(Tail Dependence)[28]分別從宏觀和微觀兩個視角進一步對系統性風險進行度量,并重復上文所有實證檢驗步驟,上述實證結果仍然成立。

基于上述穩健性檢驗,筆者認為本文得到的經濟政策不確定性對系統性風險存在影響、經濟政策不確定性對系統性風險傳導路徑包括市場波動渠道和融資流動性渠道的結論是穩健的。

五、結論與政策建議

為了應對市場不確定性沖擊,近年來,我國政府部門也制定實施了一系列金融方面的經濟政策,伴隨而來的是我國經濟政策不確定性逐漸走高。隨著經濟政策不確定性逐漸增加,經濟政策不確定性對系統性風險和金融穩定的影響受到了廣泛的關注。基于此,本文利用2007~2017年我國經濟政策不確定性指數和金融相關數據,實證分析了經濟政策不確定性對系統性風險的影響機制。

實證分析結果顯示,隨著經濟政策不確定性逐漸增加,我國銀行業系統性風險也顯著增加。當經濟政策不確定性每增加一個單位時,基于CoVaR度量的系統性風險顯著增加0.043個單位,基于SES度量的系統性風險顯著增加0.285個單位。進一步研究發現,經濟政策不確定性對系統性風險的影響渠道主要包括市場波動和融資流動性。可以看出,經濟政策不確定性也是系統性風險的重要來源之一,會通過市場波動和融資流動性兩條途徑放大系統性風險。

為了防范并化解系統性金融風險、維持金融系統穩定,需要對經濟政策不確定性因素進行管控。我國政府部門在制定金融方面的經濟政策時,不僅需要考慮經濟政策帶來的經濟成本,同樣需要將經濟政策不確定性產生的政策成本納入考慮范疇。當經濟政策不確定性增加時,我國政府部門可以通過降低市場波動、增加金融市場融資流動性來阻隔經濟政策不確定性向系統性風險傳導的路徑,有效降低和化解系統性金融風險。具體來看,筆者建議從以下幾個方面著手:

首先,建立并完善政策解讀說明機制。建議財政部、中國人民銀行、中國證券監督管理委員會、中國銀行保險監督管理委員會以及國家外匯管理局等經濟金融管理部門建立并完善政策解讀說明機制。在制定新的經濟金融相關政策時,通過政策解讀說明機制針對政策可能引發的疑惑及時解答和說明,消除政策制定引起的經濟政策不確定性。與此同時,相關經濟金融政策制定部門需要維持經濟金融政策的穩定性,防止政策頻繁修訂帶來的經濟政策不確定性。通過完善的政策解讀說明機制,有效降低和消除市場對經濟政策的誤解和謬傳,幫助市場主體加強對政策的理解,從源頭降低經濟政策不確定性,有效遏制其向系統性風險傳導。

其次,健全經濟政策負面輿情監測和引導機制。除了遏制、消除經濟政策不確定性形成的源頭,同樣需要對市場中已經產生的經濟政策不確定性進行防控。中國人民銀行等相關經濟金融政策制定部門應健全經濟政策負面輿情監測和引導機制,及時監測并發現經濟政策負面輿情,并針對負面輿情進行澄清和正確引導,防控負面輿情的進一步擴大,有效控制經濟政策不確定性的增長態勢。

最后,完善融資流動性的實時補給機制。經濟政策不確定性對系統性風險的傳導機制的重要一環是金融市場的融資流動性。基于此,可以針對金融經濟政策不確定性狀況,建立融資流動性的實時補給機制。在經濟政策不確定性程度較高的時期,通過融資流動性的補給機制向金融市場提供更多的融資流動性,維持市場融資環境的穩定性。通過提高并維持金融市場融資流動性,可以有效阻隔經濟政策不確定性向系統性風險傳導,防范并化解系統性金融風險,維持金融市場穩定。