A股老板逃生記

木辛

A股的估值邏輯已經永久改變,即使未來滬指還會重回5000點,但至少1000只股票再也見不到歷史高點

2016年以來,定增、重組、減持等各類監管政策頻出,核心思路就是:壓縮非市場化行為的套利空間,無論這種套利行為是基于資金優勢抑或信息優勢

在資金層面,國內證券市場機構參與體量占比逐漸提高,“北上”資金也在滬港通、深港通等政策影響下呈現加速流入的狀態,加之資管新規的出臺,使得A股市場呈現加速去杠桿的態勢

壓縮“問號”公司的生存空間,清退瘦狗公司,把財務資源和產業資源堆積到金牛公司和明星公司,這就是A股市場供給側改革的大邏輯

自2017年下半年以來,A股加速探底,導致前兩年高位股權質押、定增保底、發行可交債,以及為員工持股保底的A股公司老板們出現大面積兌付危機。截至2018年5月份,市場傳言10余省區的行政長官約談轄區內A股公司老板,第一句話直奔主題:到沒到要跑路的地步?

類似的場面,資深的從業人士不會感覺陌生,股權分置改革的那段崢嶸歲月再次浮現,一個輪回,當下A股又到了變盤時刻。目前,A股的估值邏輯已經永久改變,即使未來滬指還會重回5000點,但至少1000只股票再也見不到歷史高點。這就是當前A股的大勢。錯判了這個大勢,很多A股老板將錯失最后的自救機會。

市場現狀

近半年來,作為資本市場的老兵,李斌(化名)感覺自己的市場分量陡增。送走A股上市公司AD的實控人王磊(化名),李斌累得飯都不想吃了。這是其當天接待的第六家上市公司老板,也是7月份接待的第23家上市公司老板,每天平均1.53位。

李斌陪王磊喝酒到凌晨。王磊一天見了七撥金主和配資方,沒有一家出手相救。王磊公司的股價在2016年漲到60元時,他質押了1億股。現在股價跌到了15元。在股價下跌過程中,王磊又陸續質押了剩余1億股補倉和還利息,為此累計負債42億元。2018年5月以來,王磊無力繼續補倉,股票被強平了一部分,現在剩下的市值不到30億元。

二十年前,王磊賣辦公耗材起家,創建AD。上市七年來,AD收入從10億元穩定增長到現在的35億元,近三年利潤保持在3億元左右,規模穩居國內小微商戶辦公自動化行業前五,職工3000多人。2013年,AD還被評為A股“小而美的100家隱形冠軍”之一,市值最高達到260億元。

王磊覺得很委屈。即便受到貿易戰影響,公司基本面并沒有任何惡化,反而因為管理得當和內需走強,業績持續微增。王磊用股票質押貸款參股了幾家做智能語音的公司,為AD未來業務提升做技術儲備。偏偏股價莫名其妙地跌成了這個樣。

王磊相信,只要自己堅持既定步調好好經營,股價總有漲回60元的那一天!他現在就是要拼命籌錢扛過艱難時刻。他還相信,艱難時刻很快會過去。

但是,市場真的會像王磊預期的那樣,上演逆風翻盤嗎?

以史為鑒

我們總喜歡聽“黃金坑”、“鉆石底”的故事,無良大V總在述說A股市盈率、市凈率已經接近2013年底部估值,言外之意,現在抄底,等到市場重現50倍市盈率時,你就能躋身福布斯排行榜。殊不知,A股市場早已徹底分化。

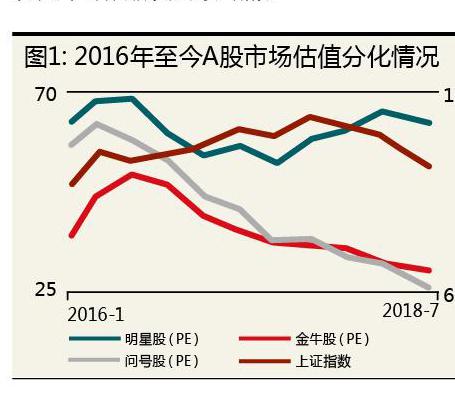

分析整理2016年1月“熔斷底”到2018年7月以來A股公司的表現,A股的估值走勢明顯分化成四個板塊。深入分析四個板塊主要A股公司的財務和業務特征,大體符合波士頓矩陣關于企業生命周期的分類。

第一,明星股。行業龍頭、業務發展潛力大、拓展速度快、掌握行業內核心技術等。從業務發展角度而言,可以認為明星股處于業務爆發期,其業績、估值均呈現非線性增長特征。

第二,金牛股。曾經的明星股,行業地位突出,財務狀況良好,業績增速相對平緩,所處行業市場規模較大。

第三,問號股。在細分市場有一定規模,甚至可能是細分行業龍頭,但受限于行業整體規模和其他剛性約束因素,使得企業傳統業務雖然相對穩定,但繼續增長潛力和業務規模均相對較小。

第四,瘦狗股。基本就是可變現凈資產價值+“殼價值”,業務已無市場地位可言,實控人常年忙于保殼或炒殼的資本運作。

2016年初至今,市場整體并沒有想象中的那樣“慘烈”,只有創業板跌幅在20%左右。但如果從公司分類來分析,很容易發現平穩指數表面下暗藏的波濤洶涌。

從2016年至今A股市場估值分化圖可以看出:在此期間,明星股加權平均市盈率水平維持在65倍左右,金牛股加權平均市盈率由38倍下降至30倍,而問號股加權平均市盈率由59.27倍下降至26.51倍,估值縮水超過55%。

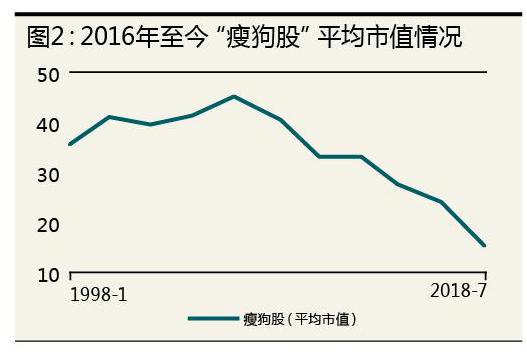

不難看出,問號股受傷最嚴重。該類公司的實控人在持股市值不斷縮水、業務難有突破的情況下,自然容易想到的策略就是“賣殼”,畢竟A股市場控制權出讓的溢價還是有的。但別急,我們來看看主要體現“殼”價值的瘦狗股近兩年來的處境。

從圖2可以看到,這兩年來瘦狗股的平均市值已經由37.26億元下降至16.59億元,跌幅超過50%。而且在“類注冊制”的發行環境下,“殼”公司實控人的議價能力大打折扣,以往動輒數倍的收購溢價已難再現。

我們再從市凈率的角度來看看市場各類型上市公司的估值變化。市凈率本質上反映著市場對企業凈資產盈利能力的估值溢價,對于單位凈資產盈利能力越強的企業,市場自然愿意給予更高的溢價水平。2016年以來,明星股的市凈率由3.69上升至4.12,金牛股的市凈率由2.37下滑至2.31,問號股的市凈率則由3.31下滑至1.87。至于瘦狗股,其市盈率、市凈率均已不再具有估值意義,在此不再展開說明。

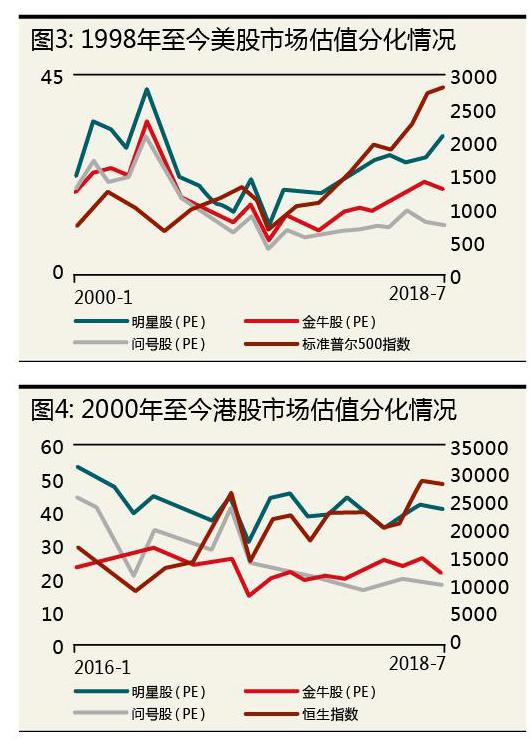

根據前述相同的標準,我們將美股近20年以及香港2000年以來的明星股、金牛股、問號股進行分類統計(由于瘦狗股的估值特殊性,在此不進行估值對比,各類股票的分類標準參照前述相關內容),其大致走勢情況如下圖所示。

不難看出,國際市場三類股票的估值分化較A股出現得更早,而且回過頭看,國際市場三類股票的估值分化并沒有出現大的反復。

我們先看美股。2000年以后,由于IT和生物科技等新興產業泡沫破滅和“9·11”事件導致美股暴跌,股價持續低迷,估值也不斷下探;2008年的金融危機再次將股價墜入深淵。2010年后,隨著盈利的修復,股價逐漸回升,估值在12倍的底部開始新一輪的上升,目前處于現階段中高位,標準普爾500指數最新平均市盈率為24.4倍。從上圖可見,在90年代末期,這三類股票的估值差異并不大,集中在20倍左右,尤其是問號股和金牛股的估值,基本十分接近。2000年開始,各類股票的估值水平開始分化,經過之后近十年的牛市,三類股票的估值差逐步拉大。

再看港股,香港聯交所2002年宣布擬引進除牌機制,導致港股一大批股票暴跌,盡管問號股在2007年間隨大盤指數上升而使得整體估值有所提升,但也基本是該類股票最后的狂歡。2010年至今,該類股票的估值在恒生指數整體上行的背景下一路下滑,逐步與金牛股和明星股分化的趨勢愈加明顯。

A股新常態

數字傳達出的信息觸目驚心——A股公司已有700家淪為事實上的仙股,1300家正在走向仙股。

這其實是供給側改革在A股市場的投射。

如果把A股公司比作價值創造的供給方,那么,供給側改革就是要壓縮低效公司的生存空間。低效公司不同于周期性公司,比如養殖業上市公司,豬價的周期性波動明顯,但市場回暖時,龍頭公司估值的反彈力度遠強于同業低效公司,且行業復蘇無法有效帶動低效公司整體經營狀況的明顯改善。

據傳,某省政府列出準備救助的轄區內上市公司名單。與業內大佬聊起時,大佬笑言純屬扯淡,供給側改革就是要清退這些低效產能,怎會讓它死灰復燃。

壓縮問號公司的生存空間,清退瘦狗公司,把財務資源和產業資源堆積到金牛公司和明星公司,這就是A股市場供給側改革的大邏輯。不幸的是,王磊的AD公司正落在了問號公司。

A股市場是個復雜的生態系統。監管機構、券商投行、產業基金、公募和私募的二級資金,股權質押、可交債和配資圈,形形色色的財經公關等等,形成了無數個利益和權力紛繁復雜、縱橫捭闔的財富圈層,但是,所有圈層的終極利益無不來自于股價的最終上漲。

2006年股權分置改革后,A股圈層的主流造富邏輯就是:利用一、二級市場的資產估值溢價,推動股價上漲。創業板開板后,大批創業板公司因為IPO時高成長的承諾壓力和超募優勢,不得不靠頻繁收購完成業績承諾,推波助瀾,最終造就了A股市場近10年的資產重組浪潮。

2016年后,形勢巨變。新一屆證券監管層忠實秉承著最高層供給側改革大戰略,堅決出清部分問號公司和大部分瘦狗公司,讓A股市場在更高層面獲得供需平衡。

回歸“實干”

買股票是買未來,市凈率評價歷史,市盈率評價未來。要想獲得高市盈率,就要讓市場看到公司未來有非線性成長機會。現在市場越來越聰明,不見兔子不撒鷹。所以,像某某集團、某某文化、某某娛樂,忽悠式重組,通過很難查證的關聯交易輸送利潤,這類簡單粗暴的玩法,已經被市場擯棄。

李斌和監管機構的朋友聊天,聊到上述幾家公司。其監管機構的朋友說:“不是不知道他們在造假,只是查他們造假的稽查成本太高。我就換個手段,天天問詢他們,問個倆月下來,股民們也就知道咋回事了,讓其股價跌得一地雞毛。他要敢拉升,我就接著問詢。”

萬幸的是,AD還有一定基礎,歷年來積累了20萬左右小微企業客戶,以商貿、物流和服務企業為主。發展了300多家代理商,遍布全國。平均每個客戶一年收費兩萬元。產品從單一的辦公硬件、局域網環境搭建和維護,擴展到了集供銷存、財務、物流配送以及人事管理的辦公平臺,雖然比起金蝶、用友這樣的行業大佬,AD產品從功能和復雜度上遠遠不及,但對中小微企業尤其是商貿服務類的小商戶非常實用,價格也便宜得多,所以,市場很穩定,用戶口碑也一直不錯。

但是,王磊很清楚,AD永遠沒有機會成為用友和金蝶。此外,他再怎么努力,也很難快速推升銷量和業績。因為沒有什么核心技術,保有現存陣地很不易。

像AD這樣既沒核心技術又沒市場份額的硬件企業,市盈率在20倍左右;內容類企業要好一些,40倍市盈率應該能見到;受熱捧的是大數據企業,80倍市盈率擋不住,小米、用友網絡、滴滴、拼多多,等等。更重要的是,這些企業業務增長的斜率驚人,估值增速更驚人。

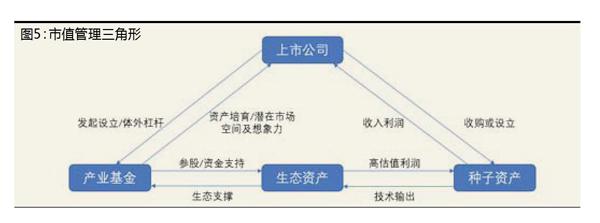

隨著市場行情的變化,過去市值管理常玩的三招──財經公關、資金驅動和并購重組,效果大不如前,有時甚至得不償失,上市公司實控人逐漸意識到內生性的業績增長將是今后上市公司市值提升的核心驅動力,而快速實現這一目標離不開核心產品/服務、上下游生態企業以及資金三大要素。由此出發,根據上市公司估值特點,大致勾勒出一個閉環的“市值管理三角形”(見圖5)。

2016年以來,定增、重組、減持等各類監管政策頻出,核心思路就是:壓縮非市場化行為的套利空間,無論這種套利行為是基于資金優勢抑或信息優勢。

與此同時,在資金層面,國內證券市場機構參與體量占比逐漸提高,“北上”資金也在滬港通、深港通等政策影響下呈現加速流入的狀態,加之資管新規的出臺,使得A股市場呈現加速去杠桿的態勢。

上述因素使得目前A股市場的資金結構和資金偏好較過往呈現天壤之別,這也是為何近兩年A股整體指數未大幅下滑,而增長潛力和業務規模均相對較小的上市公司,市值卻已然崩盤的深層次原因。

被歸于問號類公司是王磊們的不幸。但平心而論,王磊們是值得敬佩的一個群體:他們是心懷“實業報國”理想的一代優秀企業家──上市的財富并沒有讓他們窮奢極欲,他們中的大多數生活幾乎沒有改變,唯一的改變是理想愈加蓬勃飛揚。于是股價暴漲之時,他們不是選擇變現財富從此逍遙余生,而是希望趁勢更大更強,于是各種杠桿融資,錢一到手就升級設備、擴張產能、拓展渠道,或者投到其他實業。

從財富巔峰跌落到當前困境,王磊的確曾經做錯過一些事,但當下他那種肖申克式救贖式的勁兒,讓我們感受到做實業的不易,同時,通過資本市場的這般洗禮,讓我們對實業更加滿懷希望。