基于貝葉斯推斷的巨災債券定價研究

展 凱,丁 冬

(廣東外語外貿大學 金融學院,廣東 廣州 510006)

一、引言

我國是一個巨災災害頻發的國家,頻發的巨災不單嚴重影響人們的生活,也會對我國的經濟發展造成不利影響。面對巨災災害,目前國內的應對方式較為單一,僅限于政府救助和社會捐贈。政府救助對政府財政的依賴性較強,社會捐贈則存在較大的不確定性。長期來看,這兩種方式都不具有可持續性。因此,急需其他有效的途徑來轉移和分散巨災風險。

20世紀90年代,保險連接證券的出現提供了這樣一種轉移和分散巨災風險的有效途徑。保險連接證券連接了保險和證券兩個市場,通過金融有價證券將保險市場的風險轉移到證券市場,極大地分散了風險[1]。在眾多保險連接證券產品中,巨災債券是應用最為成功也是最為廣泛的產品之一。其已有的成功發行經驗加上我國國內對分散和轉移巨災風險的巨大需求,使得在我國發行巨災債券具有較大的可行性。

巨災債券的成功發行離不開對其準確定價,而準確定價的關鍵又在于對巨災損失分布能否進行可靠地計量。現有文獻多采用損失分布法來對損失頻數分布和損失強度分布進行參數估計,由此得出總損失分布模型,但由于巨災損失“低頻高損”的特征,具有鮮明的厚尾性,直接根據歷史數據建立的損失分布模型擬合效果并不理想[2]。此外,由于巨災發生頻率低,樣本數據少,屬于小樣本數據,在小樣本情況下估計損失分布模型會影響其準確性和有效性。

針對以上兩個問題,本文采用貝葉斯推斷來估計損失頻數分布和損失強度分布。一方面,與直接采用歷史數據進行擬合相比,貝葉斯推斷通過樣本信息對先驗分布進行調整,可以得到更符合實際的后驗分布。另一方面,貝葉斯推斷可以很好地解決小樣本情況下數據匱乏的問題[3]。

關于巨災對象的選擇,我們選取廣東省臺風災害作為研究對象。我國是世界上受臺風影響最嚴重的國家之一,而廣東省又是我國受臺風影響最嚴重的省份。因此,以廣東省臺風災害為研究對象具有一定的典型性。

基于此,本文收集廣東省1951—2013年間臺風登陸次數數據和1983—2013年間的臺風損失強度數據,先采用貝葉斯推斷方法進行損失頻數分布和損失強度分布的擬合,再通過蒙特卡洛模擬方法估計出總損失分布模型,最后運用債券定價公式對廣東省臺風巨災債券定價。

二、基本方法

(一)貝葉斯推斷

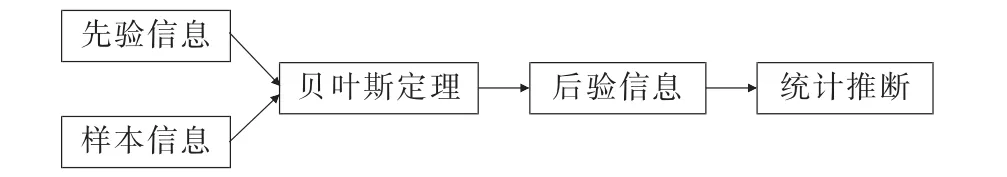

貝葉斯推斷的基本方法:將關于未知參數的先驗信息和樣本信息綜合,根據貝葉斯定理得出后驗信息,然后再根據后驗信息推斷出未知參數(見圖1)。

圖1 貝葉斯推斷的基本方法

(二)共軛先驗分布

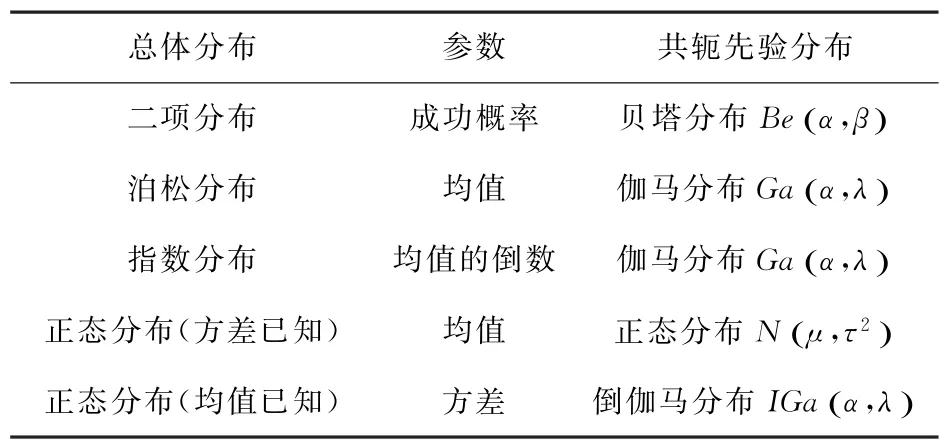

如何確定先驗分布是在貝葉斯推斷中首要解決的問題。確定先驗分布的方法有多種,采用較多的是共軛先驗分布。利用共軛先驗分布不僅計算方便,而且后驗分布的一些參數可以得到很好的解釋。

常用的共軛先驗分布如表1所示。

表1 常用共軛先驗分布

(三)超參數確定的先驗矩法

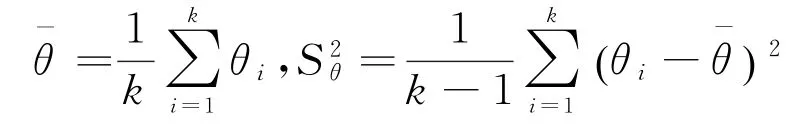

先驗分布中所含的未知參數稱為超參數,超參數的確定可以利用先驗矩法[4]。

首先根據先驗信息得到θ的若干個估計值,記為θ1,θ2,…,θk,一般它們是由歷史數據整理加工獲得,由此可以計算出先驗均值和先驗方差,其中:

然后令其分別等于先驗分布的期望與方差,可得到超參數的估計值。

(四)損失頻數的共軛分布

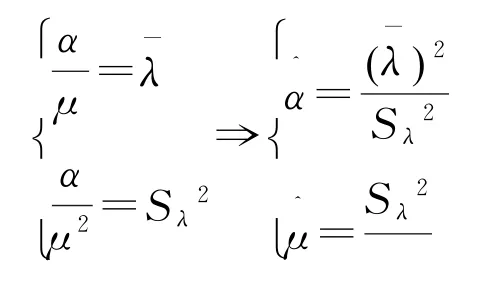

假定損失頻數服從Poisson分布,Poisson分布P(λ)均值λ的共軛先驗分布為Gamma分布Ga(α,μ)(見表1),取λ的先驗分布為Gamma分布[5]。

根據以往歷史數據整理加工得出平均每年損失發生頻數λ1,λ2,…,λk,利用先驗矩法確定先驗分布的超參數α,μ。

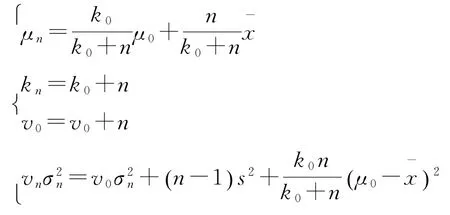

設x1,x2,…,xn是來自Poisson分布P(λ)的一組樣本觀測值,據貝葉斯公式可知,后驗分布服 從,后 驗參數分別為

采用平方損失函數,取后驗均值為參數λ的貝葉斯估計,則λ的貝葉斯估計值。

(五)損失強度的共軛分布

假定損失強度服從對數正態分布,即損失強度取對數后服從正態分布N(μ,σ2),當正態分布參數μ,σ2未知時,μ,σ2的聯合共軛分布為正態—倒Gamma分布N-IGa,取μ,σ2的先驗分布為正態—倒Gamma分布[6]。

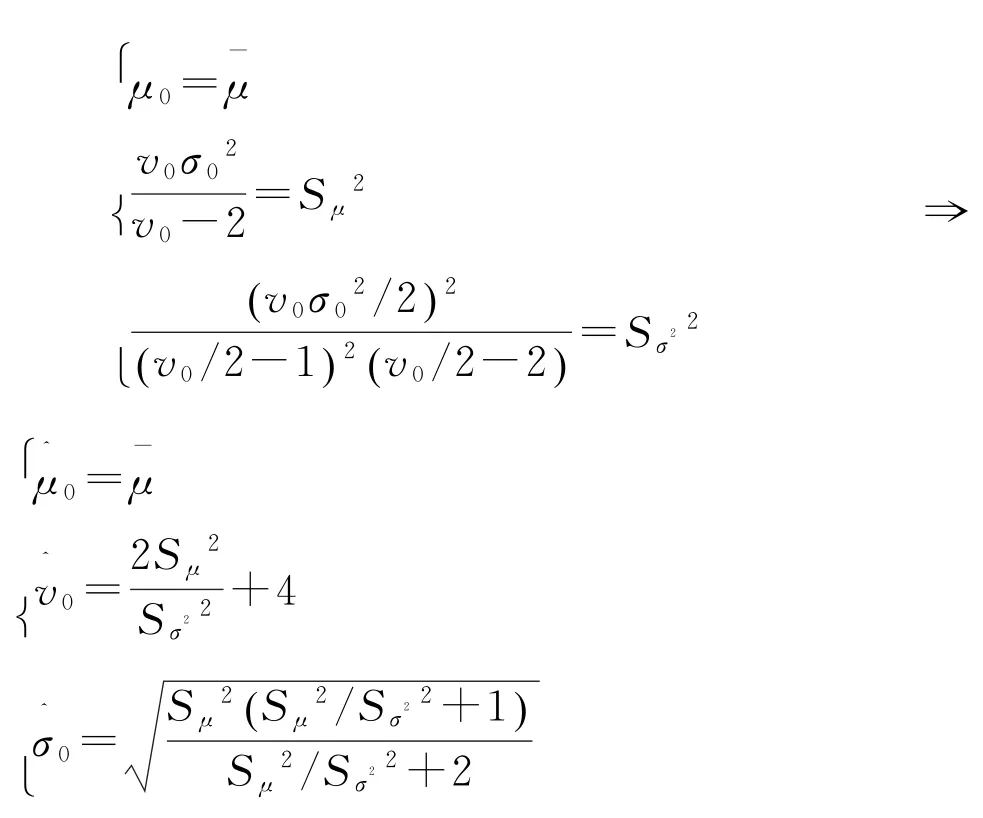

根據歷史數據整理加工得正態分布均值μ和σ2的估計值分別為μ1,μ2,…,μk和,利用先驗矩法確定先驗分布的超參數μ0,v0,σ0。

設x1,x2,…,xn(取對數后)是來自正態分布N(μ,σ2)的一組樣本觀測值,據貝葉斯公式可知,后驗分布仍為正態—倒Gamma分布N,后驗參數分別為

采用平方損失函數,可得到μ的后驗均值為μn,σ2的后驗均值為。

三、實證分析

(一)數據選取

本文選取1951-2013年間(其中1956與1977這兩年沒有相關記載)在廣東省登陸并造成損失的臺風次數作為損失頻數的樣本數據,在此63年內記載共有109次臺風對廣東省造成經濟損失。選取1983—2013年間登陸廣東省的臺風對廣東省造成的經濟損失數據作為損失強度的樣本數據,用廣東省1983—2013年的CPI定基指數(1983=100)對損失數據進行調整,剔除了直接經濟損失低于1億元的樣本數據后,合計共62個樣本。

運用貝葉斯方法需要確定先驗信息和樣本信息。本文將2000年以前(包含2000年)的損失頻數和損失強度數據作為先驗信息,將2001—2013年的數據作為樣本信息。先通過先驗信息分別計算出損失頻數和損失強度的先驗分布,再結合樣本信息得出后驗分布。

(二)損失頻數分布估計

設臺風損失頻數ξ服從Poisson分布P,ξ的均值,參數λ的共軛先驗分布為Gamma分布Gaα(,μ)。

1.Gamma分布Gaα(,μ)中超參數的確定

首先對1951—2000年這50年間(1956、1977年這兩年數據缺失)的損失頻數進行間隔為5的移動平均,得到參數λ的44個估計值λ1,,進而得到先驗均值,先驗方差。利用先驗矩法,令分別等于Gamma分布的均值和方差,即

將代入,得出

2.Poisson分布P(λ)參數λ的貝葉斯估計

利用2001—2013年這13年的30次損失事件,結合λ先驗分布的信息,得到參數λ的后驗分 布,其 中t=30,n=13,后驗均值為。采用平方損失函數,參數的貝葉斯估計為后驗均值,即2.130 5。于是,廣東省臺風損失頻數服從Poisson分布P(2.130 5)。

(三)損失強度分布估計

設臺風損失強度服從對數正態分布,即臺風損失強度取對數后服從正態分布N(μ,σ2)。正態分布中參數μ,σ2的聯合共軛分布為正態—倒Gamma分布。

1.正態—倒Gamma分布N-IGa中超參數的確定

將1983—2000年的34個損失金額(取對數后)作為先驗數據,對其進行間隔為5的移動平均,得到正態分布均值μ的30個估計值μ1,,進而得到μ的先驗均值,先驗方差。類似地,得到σ2的30個估計值,,進一步得到σ2的先驗方差。利用先驗矩法,令分別等于μ的邊際分布的均值和方差,等于σ2的邊際分布倒Gamma分布的方差,即

將和代入,得=0.457 1。因此得到正態分布的均值μ和方差σ2的聯合先驗正態—倒Gamma分布NIGa(2.705 6,5.068 4,0.208 9)。

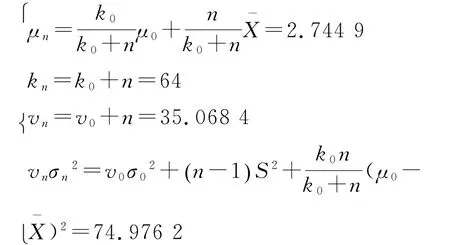

2.正態分布N(μ,σ2)參數μ,σ2的貝葉斯估計

結合2001—2013年這13年30次損失時間,得到后驗分布,其中μ的后驗均值為μn=2.744 9,σ2的后驗均值為,采用平方損失函數,得參數μ,σ2的貝葉斯估計,。于是,廣東省臺風損失強度服從對數正態分布LN(2.744 9,2.267 3)。

(四)蒙特卡洛模擬法設計

理論上已知損失頻數和損失強度的分布,便可求出總損失的復合分布,但一方面采用非壽險精算方法直接計算涉及的卷積公式過于復雜,計算較為困難;另一方面原樣本數據較少,直接進行總損失分布模型的擬合會存在較大的誤差。因此,基于計算簡便性和估計準確性的考慮,我們采用蒙特卡洛模擬法,先擴大樣本容量,再對擴容后的樣本數據進行擬合,得出較為精確的總損失分布模型。

具體過程如下:首先模擬生成服從損失頻數分布的隨機數,再根據隨機數的值模擬生成與之相匹配的服從損失強度分布的隨機數,將所得損失強度的隨機數加總便得到總損失的值,重復上述步驟就可以得到每個損失頻數隨機數下的總損失的值。

本文利用excel軟件對損失頻數進行一次隨機模擬,得到的損失頻數為4,然后對損失強度進行4次隨機模擬,得到:s1=12.646,s2=21.971,s3=88.689,s4=24.993,將4個損失強度數據相加得到一個總損失S=148.299。

將上述步驟重復1 000次,可以得到1 000個總損失的可能取值。利用這1 000個可能取值,估計出臺風災害的總損失分布情況。

(五)總損失分布模型擬合

通過上述蒙特卡洛模擬法得到1 000個總損失值,為了模型的穩定性,剔除小于1和大于1 000的值,剩余共有876個值,其主要統計量如表2所示。

表2 模擬樣本數據的主要統計量

由表2中的統計數據可以知道,樣本數據的偏度為2.892 0,屬于高度正偏斜;峰度為13.807 0,說明峰的形狀比較尖,分布較為陡峭。可以看出,模擬的樣本數據符合巨災風險“低頻高損”的特點。

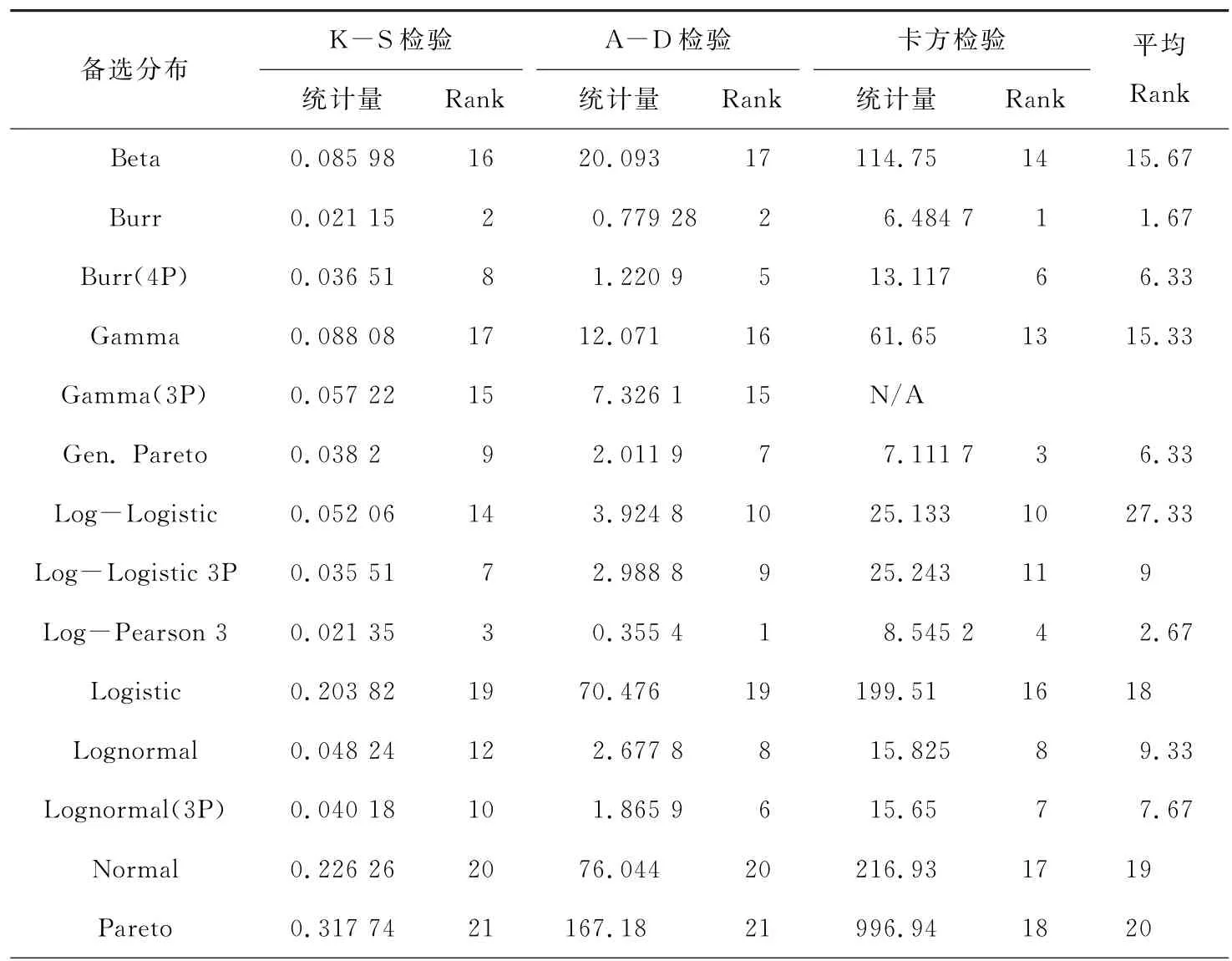

進行總損失分布模型擬合時,需要知道樣本數據服從哪種分布。本文選取國內外相關研究使用較多的分布模型和其他典型的分布模型(如Beta分布、Burr分布、Gamma分布、Pareto分布、Logistic分布、Pearson分布、Normal分布、Weibull分布、Log-logistic分布、Lognormal分布、Log-Pearson分布等)作為備選分布,用蒙特卡洛模擬得到的876個樣本數據進行擬合,計算出各備選分布的參數值,再用已知參數值的備選分布對樣本數據進行擬合優度檢驗,檢驗方法為常用的K-S檢驗、A-D檢驗和卡方檢驗。相關的檢驗統計量越小,說明擬合效果越好。按照統計量的大小從低到高進行升序排序,采用算術平均法計算出各備選分布的平均Rank,平均Rank最小的分布為最優分布[7]。備選分布的擬合優度檢驗結果如表3所示。

表3 備選分布擬合優度檢驗結果

Pareto 2 0.021 41 4 0.788 73 3 6.628 3 2 3 Pearson 5 0.145 79 18 35.346 18 190.42 15 17 Pearson 5(3P) 0.048 33 13 4.381 5 12 30.293 12 12.33 Pearson 6 0.025 16 5 0.892 31 4 9.710 5 5 4.67 Pearson 6(4P) 0.017 83 1 4.461 1 13 N/A Weibull 0.042 11 11 4.242 4 11 20.435 9 10.33 Weibull(3P) 0.030 74 6 4.996 7 14 N/A

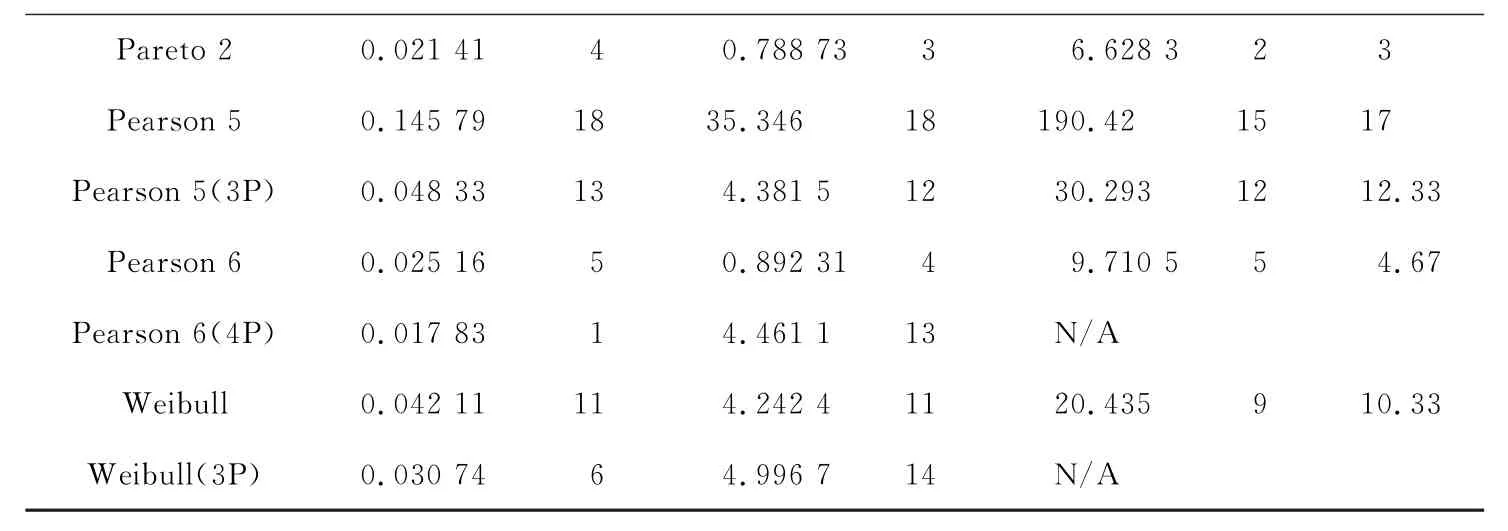

由表3我們可以知道,平均Rank最低的是Burr分布,再進一步觀察不同置信區間下的擬合情況(見表4),發現在K-S檢驗、A-D檢驗和卡方檢驗下,Burr都能通過檢驗。因此,Burr分布是備選分布中的最優分布,估計參數為k=3.349 3,α=0.997 09,β=249.68。

表4 Burr分布具體檢驗情況

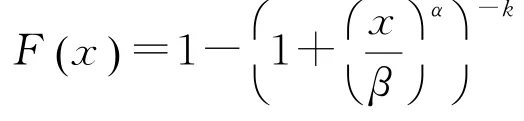

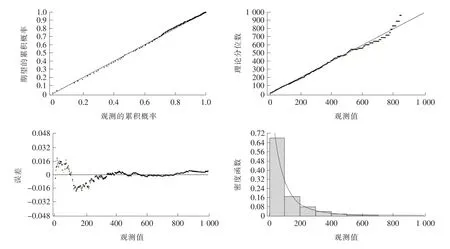

進一步檢驗Burr分布的擬合準確度,分別畫出Burr分布下樣本數據的PP圖、QQ圖、概率差圖和概率密度函數圖(見圖2),可以發現:(1)PP圖和QQ圖中,樣本數據點基本集中在對角線附近;(2)概率差圖中,樣本數據點在零軸附近上下波動,且波動幅度較小;(3)概率密度函數圖中,估計的密度函數與頻率圖的擬合效果較好。

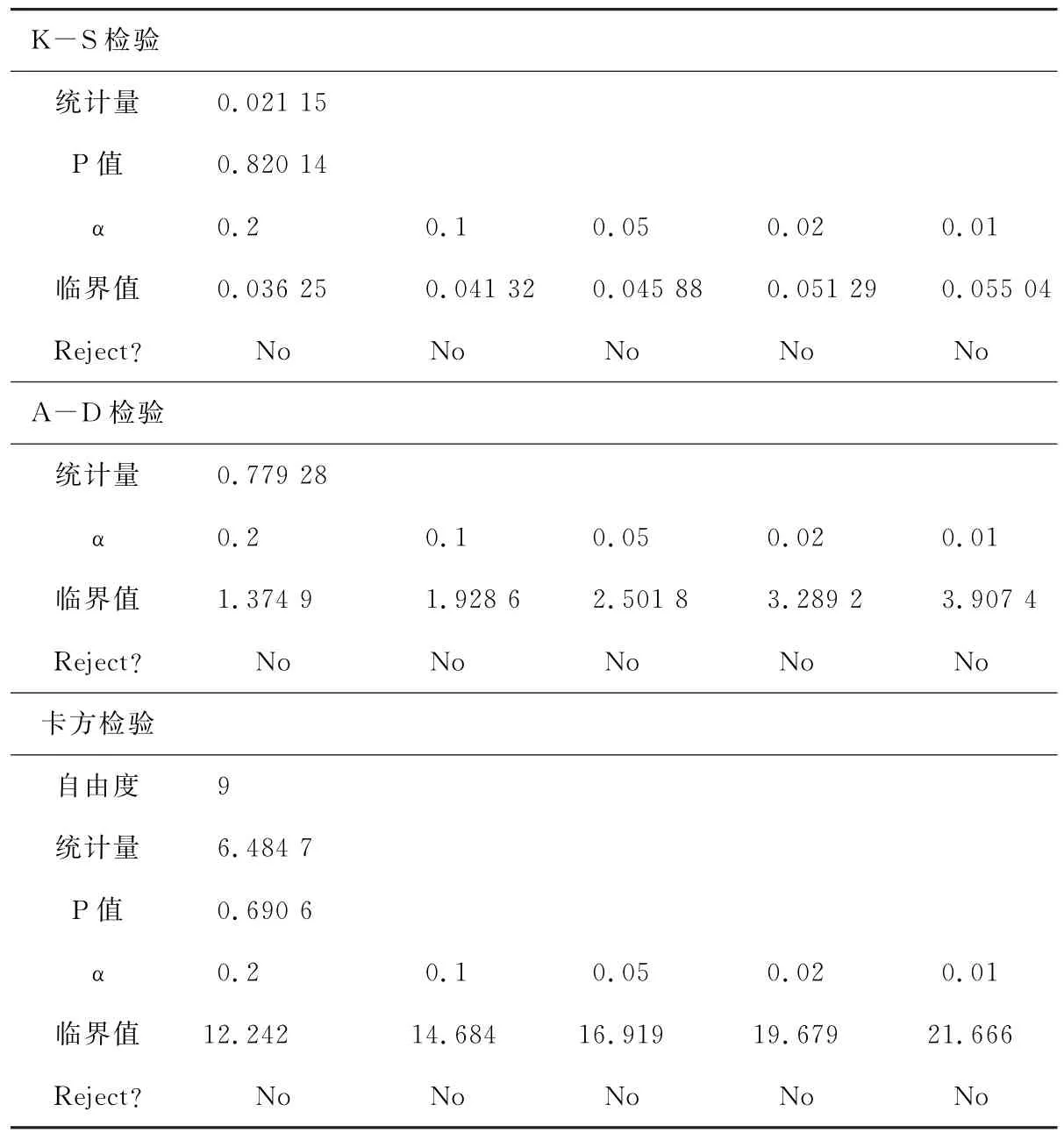

因此,廣東省臺風巨災風險的總損失分布為Burr分布:

其中k=3.349 3,α=0.997 09,β=249.68。

(六)廣東省臺風債券的設計

一般債券的構成要素有期限、觸發條件、收益率、價格等。巨災債券作為債券的一種,也應由這些基本要素構成,但考慮到巨災債券不同于一般的普通債券,巨災債券有其自身的特點,甚至不同類型的巨災也需要制定不同內容的條款。因此,下面結合廣東省臺風災害的特點,確定各構成要素的具體內容,設計一款廣東省臺風巨災債券。

圖2 Burr分布圖示法檢驗

首先,期限結構。債券的期限結構一般分為單期和多期,具體選擇哪種期限結構需要根據債券的標的來確定。臺風災害具有明顯的季節性特征,以廣東省為例,廣東省臺風的多發期為每年的7月至10月,因此,對于臺風巨災債券的期限選用一年期債券較為合適。

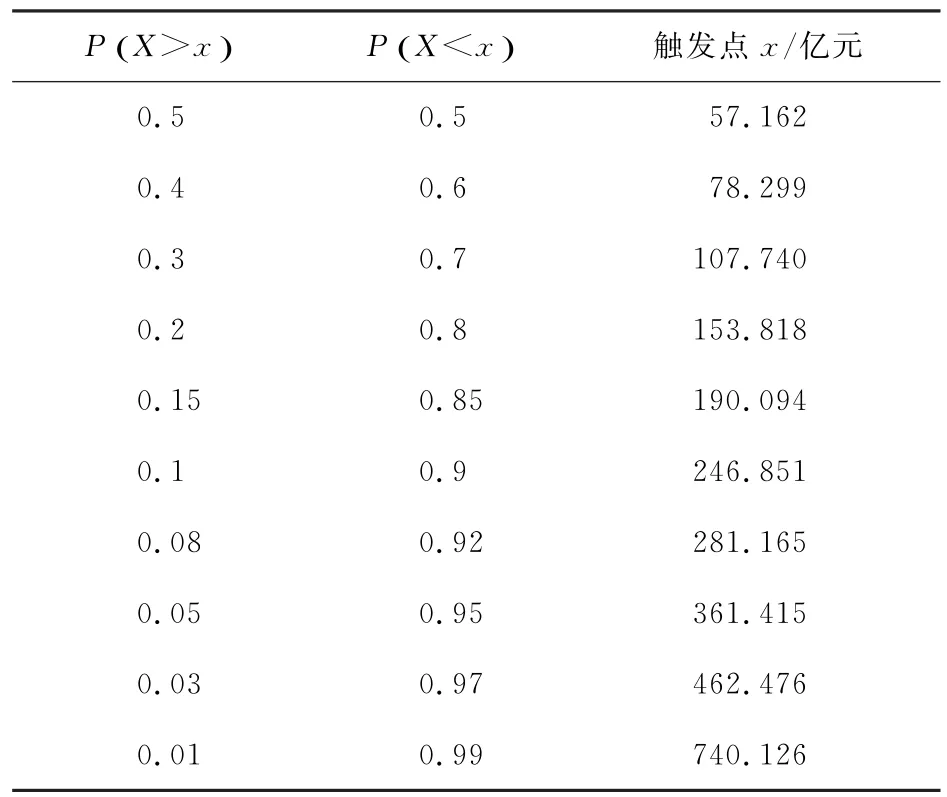

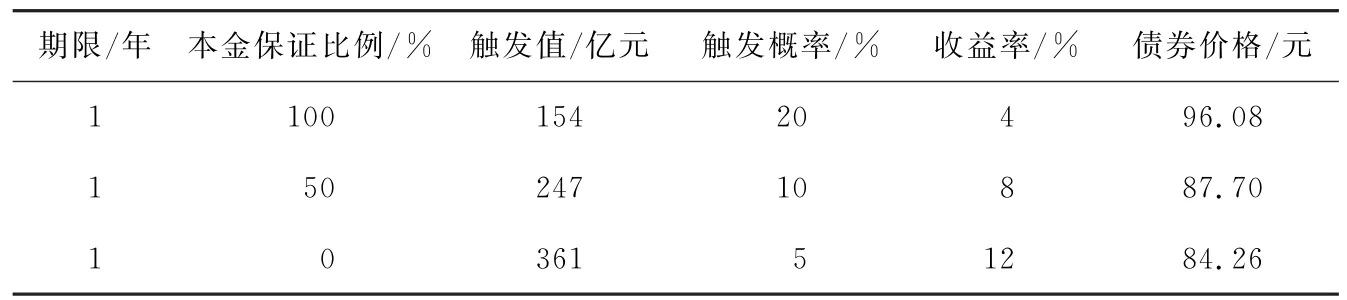

其次,觸發條件。巨災的發生會對某一地區造成巨大的損失,因此采用合理的觸發條件至關重要。巨災債券常用的觸發機制包括實際損失觸發機制、指數觸發機制和混合觸發機制等。臺風災害損失主要是在一定期間內登陸的臺風對某一地區造成的直接經濟損失,所以采用實際損失觸發機制比較合適。不同的債券類型有不同的觸發條件,根據總損失分布計算出觸發概率對應的觸發值(見表5),選取(154,0.2)、(247,0.1)、(361,0.05)三點分別作為本金保證型債券、本金50%保證型債券和本金全損型債券的觸發點[8]。

表5 總損失分布觸發概率對應的觸發點

接著,收益率。巨災債券作為一種特殊的債券,其觸發條件只與巨災造成的損失大小有關,而與金融市場的波動無關。由于巨災債券與其他金融產品的相關系數低,導致其市場流動性差,因此與普通債券相比,巨災債券的投資者會要求高于普通債券的收益率。此外,不同觸發條件對應的收益率也有所不同。假定無風險收益率為4%,本金保證型債券、本金50%保證型債券和本金全損型債券的超額收益率分別為0%、4%和8%,總的預期收益率為4%、8%和12%。

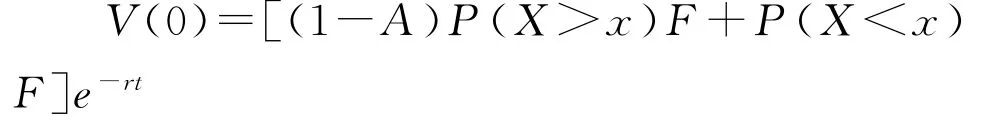

最后,債券價格。根據零息債券的一般定價方法,臺風巨災債券的定價公式為:

其中,A為觸發事件發生時本金損失比率,F為100的債券面額,t為1年,r為預期收益率,P X>x( )已由前述廣東省臺風災害損失概率分布函數確定。

根據上述定價公式,不同類型的臺風債券價格如下:

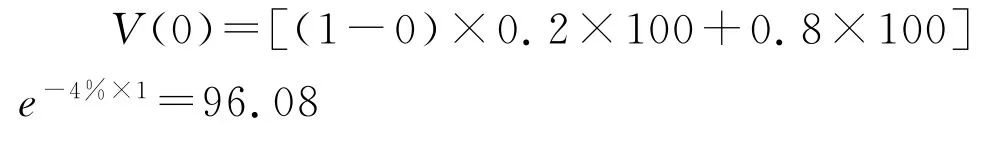

(1)本金保證型債券,票面利率r=4%,觸發點為(154,0.2)。

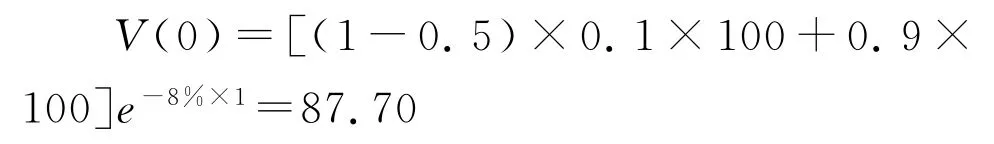

(2)本金50%保證型債券,票面利率r=8%,觸發點為(247,0.1)。

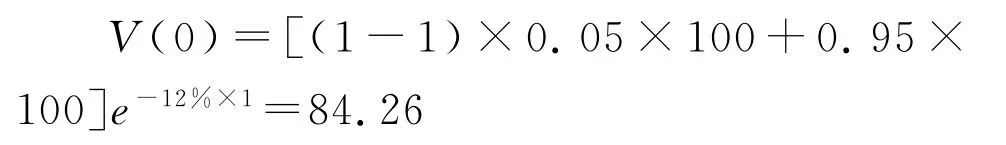

(3)本金全損型債券,票面利率r=12%,觸發點為(361,0.05)。

于是,本文選用觸發機制為實際損失觸發、面值為100元的一年期零息債券來設計廣東省臺風巨災債券,具體內容如表6所示。

表6 廣東省臺風巨災債券具體條款

以本金50%保證型債券為例:投資者以87.70元購買債券面值為100元、本金保證比例為50%的廣東省臺風巨災債券,在一年內,若臺風災害對廣東省累計造成的損失達到或超過247億,則投資者在債券到期時只能獲得50元;若累計損失未達到247億,則投資者在債券到期時可獲得100元。

四、結論

本文收集廣東省臺風災害數據進行臺風巨災債券實證研究。首先,假定臺風損失頻數服從泊松分布、損失強度服從對數正態分布,運用貝葉斯推斷方法估計出兩個分布的參數值。其次,采用蒙特卡洛模擬法擴充樣本,對擴充后的樣本進行總損失分布模型擬合,發現Burr分布對總損失的擬合效果最好。接著,根據總損失分布選取(154,0.2)、(247,0.1)、(361,0.05)三點作為本金保證型、本金50%保證型和本金全損型三種債券的觸發條件,并分別給定4%、8%和12%的預期收益率。最后,按照債券定價公式計算出本金保證型、本金50%保證型和本金全損型三種債券的價格。可以發現:債券價格隨著本金損失比例的上升而下降,也就是指債券價格隨著本金保障程度的降低而減少,說明收益與風險成正比,與實際情況相符。

貝葉斯推斷可以在損失數據有限的情況下,結合先驗信息進行統計推斷,實現對損失分布參數的有效估計,有效地解決了臺風損失數據不足對模型參數估計產生的影響[9]。另外,采用貝葉斯推斷進行分布估計還具有可持續性,先得出的后驗信息可以在今后作為先驗信息,再結合新的樣本信息,得到新的后驗分布。如此往復,對臺風損失分布的估計會不斷地改良和深化。

本文的不足之處有:在對先驗分布中的超參數進行估計時,只考慮了歷史數據和樣本數據,沒有結合專家經驗,這可能會對超參數的估計造成一定的偏差。今后可以加入專家經驗進行參數估計,進一步提高參數的穩定性。

[參考文獻]

[1]田玲.巨災風險債券運作模式與定價機理研究[M].武漢:武漢大學出版社,2009.

[2]韋勇鳳,李勇,巴曙松.基于貝葉斯推斷的巨災損失數據整合方法與建模[J].中國科學技術大學學報,2013(3):212-216.

[3]盧安文,任玉瓏,唐浩陽.基于貝葉斯推斷的操作風險度量模型研究[J].系統工程學報,2009(3):286-292.

[4]茆詩松,湯銀才.貝葉斯統計(第二版)[M].北京:中國統計出版社,2012.

[5]劉書霞,張新福,米海杰.基于貝葉斯估計的商業銀行操作風險計量與管理[J].現代管理科學,2009(4):117-119.

[6]高麗君,楊豐睿.基于貝葉斯推斷模型的中國商業銀行內部欺詐研究[J].山東財政學院學報,2013(1):12-18.

[7]展凱,林石楷,黃偉群.農業巨災風險債券化——基于POT模型的實證分析[J].南方金融,2016(5):85-94.

[8]施建祥,鄔云玲.我國巨災保險風險證券化研究——臺風災害債權的設計[J].金融研究,2006(5):103-112.

[9]陳倩.小樣本條件下操作風險度量中的參數估計研究[J].北京理工大學學報(社會科學版),2015(3):92-99.