管理層過度自信與股權激勵有效性研究

王秀珍

般權激勵不僅可以減少有效的解決代理問題,減少代理成本,還能減少交管理層的風險厭惡程度,使其承擔適度的風險,提高公司業績。但是,激勵的有效性受到管理層過度自信等異質性偏好影響。本文在經理人過度自信的條件下研究管理層過度自信對般票激勵效果的影響。以公司業績預告是否符合實際的盈翻水平作為衡量管理層過度自信的代理變量,通過建立面板數據模型,在控制公司特征變量和治理結構變量的基礎上,用2006~2013年間中國滬深A般上市公司的面板數據做回歸分析。實證結果表明如果經理人是過度自信的,那么股權激勵對公司業績有正向影響,經理人過度自信可以有效地加強股權激勵的效果。

上市公司 股權激勵

股票期權激勵 過度自信

引言

隨著現代企業制度的發展,企業所有權和經營權“兩權分離”,由此產生了委托代理問題。公司的股東和管理者追求的目標往往不一致,股東的目標是最大化持有的股權價值,而管理者則追求自身利益最大化。為了使得股東財富增長與管理者利益提升實現有機結合,管理層激勵成為公司治理機制中一個重要的方法。傳統的“固定工資+薪金”的激勵效果有限,而股權激勵通過授予管理者一定的公司股權,從而給予他們一定的經濟權利,使其能夠以股東的身份參與企業生產經營決策,并分享企業利潤、承擔相應的風險,從而盡心盡責地為企業的長遠發展服務,提高公司業績。

管理層股權激勵機制最早起產生于20世紀50年代的美國,是為了解決現代股份公司制度中股東與經理人之間的委托代理關系而產生的長期激勵模式。20世紀70、80年代股票期權激勵開始盛行,在美國硅谷尤其是高科技公司中取得了巨大的成功。傳統的薪酬體系“固定工資+獎金”正在被以股權激勵為主的激勵方式。但是,2008年全球金融危機引起了企業界和學術界對股權激勵效果的懷疑,不少學者開始研究如何完善股權激勵制度。

股權激勵不僅可以有效的解決代理問題,減少代理成本,還能減少變管理層的風險厭惡程度,使其承擔適度的風險,提高公司業績。但是,激勵的有效性取決于許多因素,比如市場有效性、補償契約的合理性、管理層主觀認知等。以經理人同質性偏好為前提,眾多國內外學者對股權激勵的有效性進行了研究。但是,管理層對股權價值的主觀估值對股權的激勵效果產生重大影響,而主觀估值很大程度上受到其個體特征和異質偏好的影響,前者如性別、年齡.學歷等,后者如損失厭惡、攀比效應以及過度自信等。Core,Guay and Larcker(2003)對股票期權激勵效果進行了研究,發現經理人股權激勵的效果需要將期權持有人持有的股權給予主觀估值納入考慮范圍。

股票期權激勵是股權激勵的主要方式之一。在眾多研究管理層股票期權補償契約的理論模型中,暗含著一項前提,即股票期權持有人能理解股票期權激勵效果的產生原理,并且認同股票期權價值的計算(通常用BS模型)計算得出。用BS等模型計算的股票期權價值是針對風險中立的股東而言的,而對于以人力資本投入工作、樂觀主義、有過度自信等特征的經理人來說,其認可的股票期權價值不同于BS等模型計算得出的股票期權價值。事實上,企業股東認為股權激勵的真實成本不是通過期權定價模型計算得出的價值,而是期權對股東權益的稀釋程度;而經理人認為期權的真實價值也并非通過模型計算的客觀價值,而是期權持有人對期權的主觀估值。

中國股權激勵制度推行的比較晚。在2006年之前,中國在股權激勵的實踐中發展進程比較緩慢。2006年1月1H,證監會頒布《上市公司股權激勵管理辦法(試行)》,越來越多的卜市公司選擇股票期權激勵。據統計,從股權分置改革起至2006年底,有43家上市公司正式實施股權激勵,其中有76.7%以股票期權為標的物。截至2013年12月,我國正式實施股權激勵計劃合計799份,其中采用股票期權模式占總數的53.7%。面對快速發展的股票期權激勵制度,我們有必要研究經理人異質性條件下的我國上市公司股票期權激勵的實施效果,探究經理人過度自信如何影響股票期權的激勵效果。

在管理層的異質性中,過度自信是其顯著出現的、迄今研究較為成熟的一種特征。如果經理人過度自信使其不能評估或未能正確評估股權激勵的價值,那么股權激勵效果就會受到什么影響呢?本文以2006~2014年中國上市公司為樣本,旨在探索經理人過度自信條件下上市公司股權激勵的效果。

實證分析

(1)樣本數據選取

本文按照以下原則選擇樣本:(1)保留只發行A股的上市公司,對發行B股、H股及同時發行多種股票的公司剔除掉;(2)剔除ST、*ST公司;(3)由于金融行業高杠桿和受到嚴格監管等特殊性,剔除銀行、證券和保險等金融類公司;(4) IPO對公司業績有較大影響,故剔除2005年12月31日以后上市的公司。本文所用的公司治理數據和財務數據來自于國泰安數據庫,盈利預告數據來自于Wind數據庫,上市公司股權激勵計劃數據來自中誠信數據服務平臺,行業分類數據來自證監會官方網站。經過上述處理,我們最終得到2006~2013年共8年期間1196家上市公司數據,合計152677個數據,符合條件的數據數量具體如下表。數據分析和處理使用Excel、stata等軟件。

(2)變量界定

股權激勵定義為虛擬變量,在樣本期問公司正在實施股權激勵時取值1,未實施股權激勵或股權激勵計劃處于意向、預案、否決、實施終止、撤回狀態時取值0。如何衡量管理層過度自信是本文的關鍵,國外學者常用的有兩種:一種是CEO持股狀況變動,即管理者持有本公司股票期權,但長期不行權則視為過度自信;另一種是通過對相關的主流媒體對CEO的評價分析,判斷經理人是否過度自信。本文研究的是過度自信條件下的股權激勵對公司業績的影響,需將過度自信和股票期權激勵分開考慮,況且中國目前并無專門的數據庫對媒體、財經類雜志的報道進行統計,所以這兩種方法都不適用分析中國上市公司數據。本文以盈利預測是否超過實際水平作為過度自信的首選指標,并在穩健性檢驗中,以管理者實施并購的頻率作為過度自信的替代變量。

控制變量分為3組,一是公司特征變量,包括公司規模、杠桿率、主營業務增長率、企業經營風險;二是治理結構變量,包括董事會規模(即董事會人數)、獨立董事比例、股權集中度;三是行業分類變量。各組變量名稱、符號表示及定義如下表3.1。

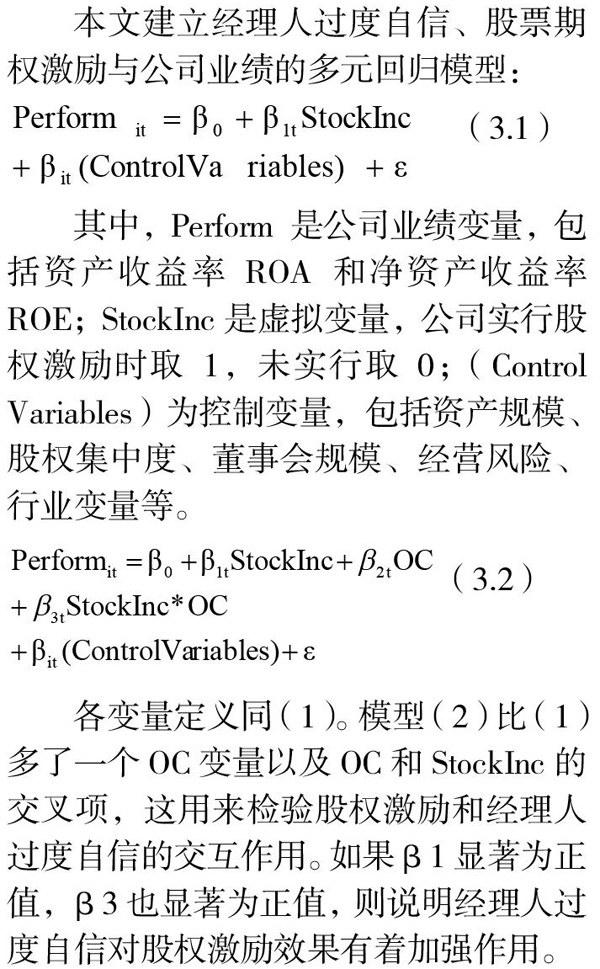

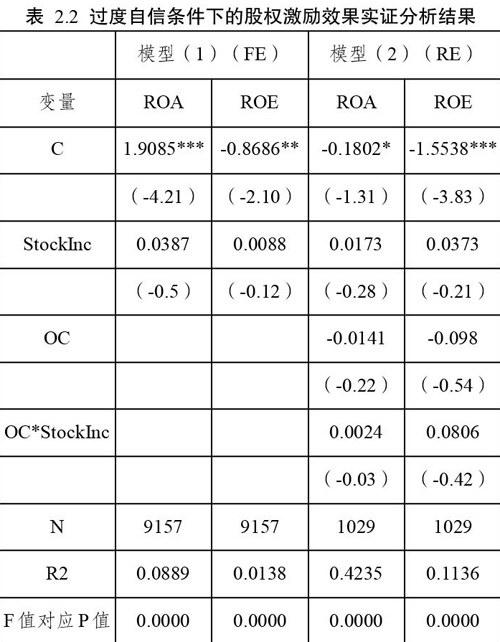

(3)模型構建

理論上,實施經理人股權補償的公司比沒有實施的公司業績要好。根據眾多學者的研究,經理人過度自信使得股權激勵效果加強,即在經理人過度自信的公司中,實施股票期權激勵使得公司業績要好一些。在公司授予管理層股票期權補償合同時,由于過度自信心理,管理層會認為公司未來股價上漲可能性較大,該補償合同十分有價值。即管理層傾向于高估股票期權補償價值,從而更加勤勉盡職地為公司服務,這種激勵效果利于提高公司業績、增加公司價值。所以我們在發布業績預告的樣本中,考察股票期權激勵對公司業績的影響,其中股票期權激勵和經理人過度自信的交叉項來檢驗交互作用。

本文建立經理人過度自信、股票期權激勵與公司業績的多元回歸模型:Performsub>it