國內(nèi)外稅收收入規(guī)模與結(jié)構(gòu)對比分析

“十二五”階段,我國稅收收入年增長遠遠高于GDP的增長,在此期間,我國稅收規(guī)模和稅收負擔(dān)水平明顯增加,稅制結(jié)構(gòu)稍有調(diào)整但不是很明顯。設(shè)計合理公平的稅制,獲取充足的財政收入來滿足國家職能的需要是每一個國家或地區(qū)政府都不得不面臨的重要問題。例如,通過征收不同稅種的稅收可以達到同一水平的稅收收入,但不同的稅種可能對投資、閑暇、勞動等產(chǎn)生不同的影響,從而對人們的經(jīng)濟行為產(chǎn)生不同的效應(yīng);適合一個國家或地區(qū)的稅收收入并不一定對應(yīng)合理的稅收結(jié)構(gòu)。因此,深化財稅體制改革,不僅僅與人們生活息息相關(guān),而且有利于增強我國綜合實力,穩(wěn)定我國經(jīng)濟。“十三五”開局之年的全面實施“營改增”更是深化財稅體制改革的重要一步。

一、中國稅收收入規(guī)模

從1994年分稅制改革開始,我國稅收收入趨勢一直在穩(wěn)定中快速增長。近幾年,稅收收入(不包括契稅、耕地占用稅、船舶噸稅和關(guān)稅,未減退稅,下同)出現(xiàn)了收入較快增長,規(guī)模迅速擴大的勢頭。“十二五”階段,全國稅收收入穩(wěn)步增長,2011年稅收收入為89738.39億元;2012年突破10萬億元,為100614.28億元;2013年突破11萬億元,為110530.70億元;2014年達到119175.31億元;2015年突破12萬億元,達到124892億元。“十二五”階段,全國稅收收入達到54萬億元,約是“十一五”階段總收入的兩倍。而2016年,全國稅收收入突破13萬億,而這一年又是“營改增”最不平靜的一年。

我國稅收收入規(guī)模每年都在擴大,年增長速度明顯高于GDP的增長速度,經(jīng)濟增長速度無法支撐高增長的稅收收入。1988年后的22年,我國稅收收入由2390.47億元增長到73210.79億元。按照稅收和經(jīng)濟發(fā)展的規(guī)律來看,GDP增長1%,稅收收入增長0.8%到1.2%。稅收彈性(稅收收入增長率與國民收入增長率之比)低于1,經(jīng)濟效益比較差,若彈性過大,經(jīng)濟發(fā)展的波動也比較大。縱觀2010年后的五年,我國稅收彈性都要大于1,即富有彈性,尤其在2000年以來,彈性系數(shù)都超過2.5,過高的稅收收入增長與近期我國經(jīng)濟不景氣的現(xiàn)狀不對稱。受到通貨緊縮的制約,我國經(jīng)濟效益和質(zhì)量一直處于較低水平。因此,不能只從稅收規(guī)模不斷擴大而斷定我國經(jīng)濟的現(xiàn)狀。

二、中國稅收收入結(jié)構(gòu)

當(dāng)今中國征收稅種包括流轉(zhuǎn)稅、財產(chǎn)稅、資源稅、行為稅以及所得稅,在五大稅種中,表1中幾種稅種的稅收收入是中國的主要稅收收入。

表1 2010-2016年我國各項稅收單位:億元

根據(jù)表1的2017年數(shù)據(jù)繪制成的圖1中可見,流轉(zhuǎn)稅和所得稅一直是中國的主要稅收來源,在2016年,三大流轉(zhuǎn)稅的稅收收入占總稅收收入的60%,其中國內(nèi)增值稅就占到了接近4成,營業(yè)稅比重下降很多,在2016年5月1日之前還是存在大量營業(yè)稅,而現(xiàn)在營業(yè)稅已經(jīng)退出歷史舞臺。在深化稅制改革進程中,擴大增值稅的征收范圍一直是改革重點。如今,全面實施“營改增”已完成,這讓增值稅有著更加舉足輕重的地位。在所得稅方面,與人們息息相關(guān)的個人所得稅占比并不是很多,相反,2016年企業(yè)所得稅的占比接近三成。據(jù)不完全統(tǒng)計,2013年,在全部稅收收入中,由國有企業(yè)、集體企業(yè)、股份合作企業(yè)、股份公司、私營企業(yè)等企業(yè)所繳納的稅收收人占比達90%。此外,來自非企業(yè)即自然人繳納的稅收收人占比不足10%。企業(yè)來源收人與自然人來源收入之比大致為90∶10,這說明所得稅方面,企業(yè)才是主要的納稅主體。

圖1 2016年各項稅收收入及占比

三、國內(nèi)外稅收比較分析

(一)國內(nèi)外稅收收入規(guī)模比較分析

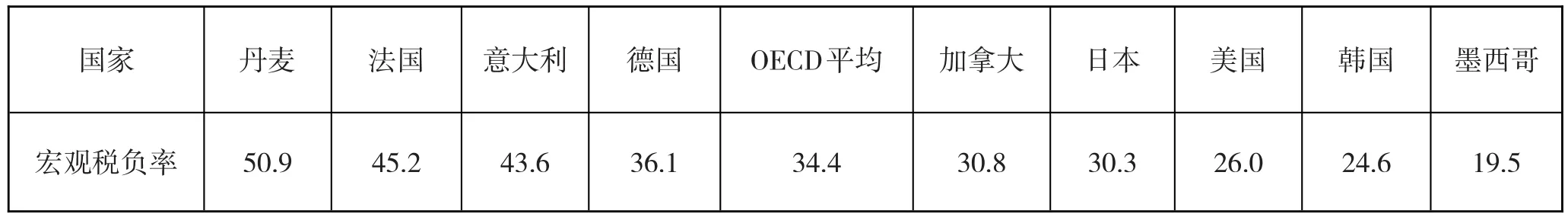

2016年,我國稅收收入突破13萬億元,毫無疑問,我國稅收收入規(guī)模的趨勢是每年都在擴大,但是,中國當(dāng)今經(jīng)濟萎靡,過高的稅收收入增長伴隨著低效益、低質(zhì)量的經(jīng)濟增長,這是由于稅收彈性過高造成的,因此只是比較稅收總收入是不合理的,而在比較稅收收入規(guī)模中,稅收收入占GDP的比重(宏觀稅負率)是一種常用的指標(biāo),表2給出了部分OECD國家宏觀稅負率。

從表2可以看出,丹麥稅收收入占比達到五成以上,德法等老牌發(fā)達國家的稅負率在35%-45%左右,這與人們印象中歐洲發(fā)達國家高稅負相符,OECD國家的平均稅負率在35%左右,而讓人意外的是,美國的稅負率只有26%,而作為亞洲發(fā)達國家的日本和韓國,30.3%和20.6%的稅負也不怎么重,似乎減稅成為多數(shù)國家的主流。2015年中國宏觀稅負率30.1%,低于世界平均的38.8%和OECD平均的34.4%。這幾年中國經(jīng)濟不景氣,通過減稅降費的財政政策來刺激經(jīng)濟復(fù)蘇卓有成效,這也告訴我們,稅收收入規(guī)模不僅僅看重量的大小,也得更注重質(zhì)的發(fā)展,應(yīng)該建立更加公平合理的稅制優(yōu)化結(jié)構(gòu)。

(二)國內(nèi)外稅收收入結(jié)構(gòu)的橫向比較

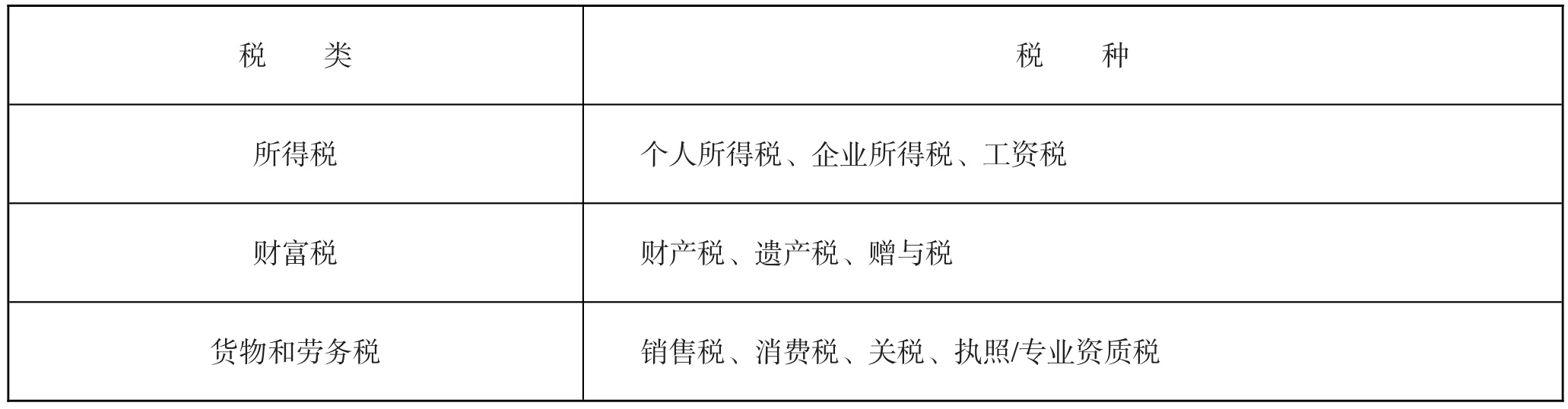

縱觀全世界,稅收收入主要來源于所得稅、財產(chǎn)稅以及貨物和勞務(wù)稅,表3、表4是典型的發(fā)展中國家中國及發(fā)達國家美國的稅制結(jié)構(gòu)。

中美稅制差異主要體現(xiàn)在第二、三稅種上,將我國個人所得稅上的工資薪金所得分離出來,就是美國的工資稅,美國除了財產(chǎn)稅外,還有遺產(chǎn)稅和贈與稅,不過在十八屆三中全會上,我國提到了遺產(chǎn)稅還處于調(diào)研階段,這是因為財產(chǎn)稅很難征收,要有健全的法律法規(guī)和財產(chǎn)公開制度。至于貨物和勞務(wù)稅,我國對很多小稅種征稅,比如城建稅、印花稅,而美國多了執(zhí)照/專業(yè)資質(zhì)稅。

表2 部分OECD國家稅收總收入占GDP比重(2014)

表3 我國橫向稅制結(jié)構(gòu)

表4 美國橫向稅制結(jié)構(gòu)

OECD發(fā)達國家一般有著相近的稅制結(jié)構(gòu),因此通過上面中美稅制結(jié)構(gòu)的橫向?qū)Ρ龋覀兛梢暂p松地得到并理解橫向稅制的國際比較。

丹麥的稅收負擔(dān)超過50%,居OECD國家第一,從表5可以清晰看出,相比于英德美澳等國家,丹麥有著更高的所得稅、貨物和勞務(wù)稅占比,這也不難解釋為什么它有著如此之高的稅負。發(fā)達國家以及OECD國家,所得稅和貨物與勞務(wù)稅占比一般都超過三成,健全的社會保障制度又要求他們的社會保障稅不會太低。相比之下,發(fā)展中國家所得稅比重下降,流轉(zhuǎn)稅比重上升,中國貨物和勞務(wù)稅比重就占到五層,遠高于OECD國家和發(fā)達國家占比。當(dāng)然,過高的流轉(zhuǎn)稅占比就要求其他稅種占比降低,中國所得稅占比遠遠低于發(fā)達國家,也低于發(fā)展中國家。值得注意的是,作為亞洲發(fā)達國家的代表,日本只有18.7%的貨物和勞務(wù)稅占比,它的社會保障占比高達41.1%,而韓國的各項指標(biāo)趨于OECD平均。中國、韓國和日本相隔很近,卻由于國情和其他因素,稅制結(jié)構(gòu)有著很大的差異。

從表6中可見,OECD國家和中國稅收收入都是以所得稅、貨物和勞務(wù)稅為主的,財產(chǎn)稅和其他稅收占比都比較低。從所得稅、貨物和勞務(wù)稅的縱欄比較看出,OECD發(fā)達國家、拉美國家和中國,所得稅比重從48%降到25.5%,貨物勞務(wù)稅從42.8%升到65.4%。可以得出這樣一個結(jié)論:發(fā)展中國家逐漸邁入發(fā)達國家的進程中,所得稅比重上升,流轉(zhuǎn)稅比重下降。西方稅制以所得稅為主,中國則以流轉(zhuǎn)稅為主,究其原因,是由于所得稅計算復(fù)雜、課稅條件較高,所以在銀行制度發(fā)達、收入監(jiān)控透明的西方國家采取以所得稅為主的稅制,而銀行交易不普及,現(xiàn)金交易普遍,稅收征管不健全,納稅意識不強烈的中國和其他發(fā)展中國家,流轉(zhuǎn)稅才是主體。

表5 橫向稅制的國際比較(2012)

表6 OECD國家和中國各種稅收所占比重(2012)

表7 美國縱向稅制結(jié)構(gòu)

(三)國內(nèi)外稅收收入結(jié)構(gòu)的縱向比較

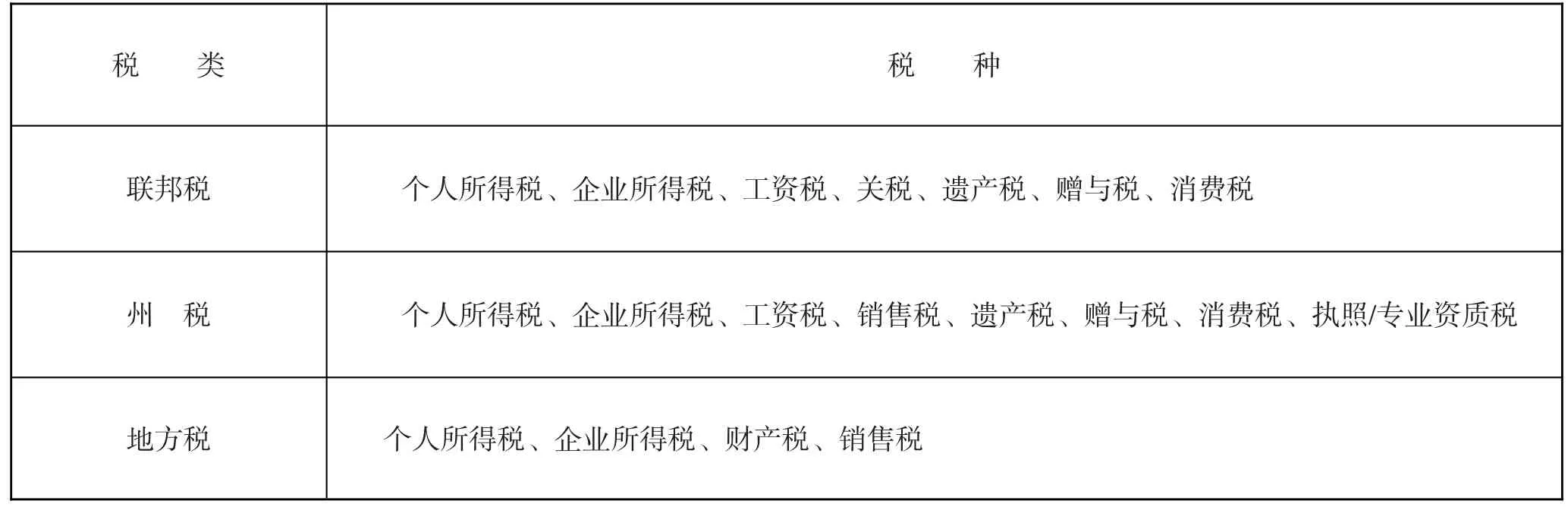

從表7中可見,無論中國還是美國,所得稅和流轉(zhuǎn)稅都穿插在中央和地方稅中。中國增值稅、企業(yè)所得稅的中央地方分成,消費稅歸中央。美國除了關(guān)稅歸聯(lián)邦政府管轄,其他稅種在聯(lián)邦、州和地方分成,州稅以所得稅和銷售稅為主,地方稅以財產(chǎn)稅為主。

顯而易見,流轉(zhuǎn)稅在我國占據(jù)六成以上,而在美國所得稅占據(jù)六成,并且個人所得稅高達48.8%,因此美國人具有更強的納稅意識,他們更愿意稱自己為納稅人而不是公民。1965年到2012年,美國的平均所得稅占比為43.6%,貨物和勞務(wù)稅比重為18%,社保稅占比25.7%,而現(xiàn)在所得稅比重超過60%,社保稅接近40%,流轉(zhuǎn)稅微乎其微,歐美發(fā)達國家有著所得稅比重變高,流轉(zhuǎn)稅比重降低的趨勢,而且公民對社會保障的依賴程度越來越高。中國現(xiàn)行稅制格局中,70%以上的稅收收人來源于間接稅,90%以上的稅收收入來源于企業(yè),意味著幾乎所有的中國稅收負擔(dān)首先落在企業(yè)身上,只有大約6%的稅收收人來源于自然人繳納。這種向間接稅一邊倒、由企業(yè)“獨挑”稅收負擔(dān)以及自然人納稅少的現(xiàn)狀,與當(dāng)今世界的通行稅制結(jié)構(gòu)格局迥異。不難想象,隨著經(jīng)濟的發(fā)展,中國稅制改革方向是所得稅比重將進一步提高,流轉(zhuǎn)稅雖然征稅范圍在擴大,但是比重會下降,且社會保障制度會更加健全。

四、結(jié)論

按IMF的統(tǒng)計口徑測算,我國宏觀稅負相比歐美發(fā)達國家并不算高,稅收收入規(guī)模無法解釋人民“稅收痛苦”感覺,除了預(yù)算外收入和制度外收入因素外,一個重要的原因在于中國的稅制結(jié)構(gòu)問題。國內(nèi)目前稅收收入以流轉(zhuǎn)稅為主,以2016年為例,包括增值稅、消費稅、營業(yè)稅、關(guān)稅四類稅收的流轉(zhuǎn)稅,在全國稅收收入中的占比約62%,是財政收入最重要的來源。以間接稅為主的稅制結(jié)構(gòu)不論經(jīng)濟增長高低,不論企業(yè)經(jīng)營情況好壞,商品成本高低,只要出售商品和勞務(wù),就可以征收。雖然間接稅可以向終端消費者轉(zhuǎn)嫁,但在生產(chǎn)過剩和互聯(lián)網(wǎng)商業(yè)時代,向消費者轉(zhuǎn)嫁稅負的空間正在變小。關(guān)注生產(chǎn)和經(jīng)營過程的間接稅制度,無疑加大了企業(yè)和民眾的“稅收痛苦”。

中國的稅收收入結(jié)構(gòu)能夠更加具體地反映出這一點。在稅收收入結(jié)構(gòu)中,2016年,在全部稅收收入中,來自國內(nèi)增值稅、國內(nèi)消費稅、營業(yè)稅、進口貨物增值稅和消費稅、車輛購置稅等間接稅收人的占比達6成以上。若再加上間接稅特征濃重的地方其他稅種,整個間接稅收人在全部稅收收人中的占比超過70%。直接稅比重偏低是我國稅制中的一個突出問題,它使得處在商品生產(chǎn)和服務(wù)生產(chǎn)的企業(yè)承擔(dān)了過多的納稅負擔(dān),削弱了企業(yè)發(fā)展壯大的能力,也削弱了企業(yè)向個人支付更多收入的能力。對于中國這樣一個以生產(chǎn)制造業(yè)大國來說,以間接稅為主的稅制對企業(yè)無疑形成了一種結(jié)構(gòu)性的抑制作用。

當(dāng)下中國稅制改革的重點是結(jié)構(gòu)問題,未來的稅制改革將重點放在直接稅上,個人所得稅和房地產(chǎn)稅將成為重要的改革對象,時機成熟可以借鑒歐美發(fā)達國家開征社保稅,同時,中國要對個人財產(chǎn)權(quán)利有更加完善的保護。未來中國的財稅體制改革,一方面要從減輕企業(yè)稅費、清理亂收費、降低融資成本等多方面著力為企業(yè)減負,另一方面還需要從稅收體制上進一步推動結(jié)構(gòu)性的減稅,調(diào)整稅收結(jié)構(gòu)。從我國實際情況來看,未來稅制改革主要是調(diào)整稅收結(jié)構(gòu),由間接稅為主體向間接稅與直接稅并重轉(zhuǎn)變。目前,增加個人所得稅和開征以房地產(chǎn)稅為代表的財產(chǎn)稅,成為稅制結(jié)構(gòu)改革的一個重要方向。