投資者保護、外部融資與企業投資效率的關系

——基于中國國有控股企業的實證研究

劉 浩,劉芮萌

(黑龍江八一農墾大學 會計學院,黑龍江 大慶 163319)

一、引言

資本的有效配置是長期經濟增長前景和經濟生產能力的重要決定因素。在新古典的索洛模型中,投資的數量不僅影響經濟增長,而且也影響資本的邊際產值。然而投資集約型雖然在經濟增長上取得成功,但投資效率仍然較差,特別是持續的國有企業活動在經濟活動中占有相當大的份額,國有企業受到公司治理薄弱以及政策與回報目標沖突的影響,投資效率更差。近年來我國國有上市公司出現了普遍的非有效投資行為,導致企業投資偏離其最佳投資水平,進而帶來效率損失。李君平等(2015)則認為融資又是投資的基礎,股價高估會通過增加融資的途徑,擺脫融資約束進而影響公司投資水平[1]。我國銀行體系隨著國家經濟體制由計劃經濟演變而來,金融機構產權的國有獨資歷史屬性使得信貸資源的配置過程中,存在濃厚的官僚色彩和差別化對待,國有企業更容易獲得銀行貸款。李四海等(2015)認為國有銀行信貸資源偏向國有企業使其具有較高的信貸可得性或者低成本的融資約束,弱化了國有企業的投資支出對投資機會的敏感度,基于非真實性投資機會的非效率投資以及追求快速成長的規模導向型發展方式普遍存在[2]。針對當前國有上市公司管理層與地方政府官員之間的利益交換,損害投資者利益的政策性非效率投資還時有存在,矯正國有企業投資行為,完善投資者保護治理安排的改革勢在必行。本文基于投資者保護調節效應的視角研究投資者保護、企業外部融資與投資效率三者之間的關系,以期符合投資者利益最大化的原則,提高投融資決策過程的科學性和透明性。

二、理論分析與研究假設

(一)投資者保護與企業投資效率

胡元林等(2013)認為中小投資者利益保護制度的不健全,導致作為內部人的經理人一旦出于制造“企業帝國”、擴大企業規模、自身聲譽與獲得提升機會的職業安全考慮,以及大股東出于掏空上市公司的目而做出降低企業價值的投資決策甚至過度投資決策[3]。張興亮等(2011)認為公司信息披露的質量和透明度的提高,有利于改善企業的信息環境,幫助投資者進行投資決策和風險判斷,從而更好地引導資本流通,提高資本配置效率,同時直接溝通降低了信息傳遞過程中的噪聲,可以抑制公司過度投資和投資不足,同時還降低了潛在投資者依賴這些信息進行決策的成本,提高了公司內外部治理效率[4]。肖珉(2008)依據法與金融學理論,從法治視角研究提升企業投資效率的機理,認為法律的完整性和執行的效率外生地決定了投資者權利的有效實施程度,當一國或地區的法律體系對投資者權利保護越好,股權越分散,信息不對稱造成的負面影響越小,企業的資本成本越低,企業面臨的融資約束或代理沖突越小[5]。何德旭等(2015)認為法律保護作為保護投資者權利的制度安排以及作為向投資者發送權利保障信號的主要手段,可以提高投資者的參與意愿,有助于公司內部治理,減少內幕交易行為,降低企業外部融資障礙、市場交易成本以及投資者監督成本,緩解企業面臨的融資約束,增強投資者對企業投資的有效性和內部人機會主義行為施壓的能力,降低企業投資的扭曲程度,提高資本在公司間的配置效率[6]。孟祥展等(2015)從制度保護的視角認為投資者保護作為一套旨在通過權利配置來平衡投資者之間、外部投資者和公司內部人之間利益的關于經濟和法律方面的制度安排,在遵循法律規定的前提下,以一定的制度選擇導向試圖在事前給所有投資者提供關于經濟公正的穩定預期,消除中小股東對于大股東侵占行為的擔憂,增加公司控制權結構的透明度,避免形成傾向于強勢原則的二元價值的公司治理,以事中的財務信息披露監管提高會計信息透明度等來保障資本市場的有效運轉[7]。基于此,提出假設1。

假設1:投資者保護與企業投資效率正相關。

(二)外部融資與企業投資效率

王雄元等(2012)基于信息不對稱理論認為在信息完美、無交易費用的假設條件下,公司的投資決策與融資決策無關,然而不完美的資本市場中信息不對稱導致企業的實際投資支出不同程度地偏離最優投資規模,盲目追求投資規模的最大化造成經理約束機制失效、機會主義盛行、價值遞減的并購以及企業投資的無效率[8]。孫曉華等(2016)對國有控股上市公司效率損失進行研究,認為國有企業受企業外部行政干預的預算軟約束影響,信貸軟約束使得一般的融資性負債條款對國有企業的約束功能減弱,甚至帶來異化投資激勵以及由此產生的更加嚴重的投資效率和社會整體資金的配置效率低下等代理問題[9]。Hovakimian(2011)從融資約束理論的視角認為企業因自有資金不足,轉而尋求融資時所面臨的外部資本市場摩擦,導致資金難以獲得,外部資本渠道和資本可用性的限制會抑制企業投資行為,限制了管理者自行決定下的資本數量,甚至迫使企業放棄投資機會,這些對企業投資政策而言是外生的不利流動性沖擊[10]。然而楊興全等(2010)依據自由現金流量假說研究企業超額持有現金的動機,認為一旦上市公司通過創造融資通道而實現資本優化配置時,企業資金供應機制的改變和持續的資金供給有效保障,直接導致公司資源錯配,股權融資導致上市公司自由現金流量增加,企業超額持有現金為公司規模擴張和非效率項目投資提供了資金來源,“不差錢”的錯覺,投資拉動經濟增長的政府導向以及高管的職業生涯訴求又加劇過度投資行為,進而導致企業投資效率降低、企業業績和價值下降,最終導致股東利益受損[11]。基于此,提出假設2。

假設2:企業外部融資規模與投資效率負相關。

(三)投資者保護、外部融資與企業投資效率

張程睿(2016)認為信息披露保護機制具有減少市場信息不對稱、預防內幕交易等違規行為的作用,可以減少逆向選擇和流動性風險,約束公司內部人的機會主義行為,降低外部投資者面臨的損失風險,改進投資者保護并促進證券市場良性發展[12]。李維安等(2011)分析投資者保護微觀效應的文獻之后認為,投資者保護還能提高公司治理的水平,保證各類公司治理機制的有效運行,及時替換不合格高管,改善企業融資環境,避免國有企業外部融資規模擴大過程中出現的重復建設、過度投資等無效項目決策,弱化管理層和治理層等企業內部人的控制私利,促進內部公司治理結構的優化,以保證獲得穩定的投資收益[13]。Ball(2009)認為較好的投資者保護可以抑制控股股東積累現金和濫用現金行為的動機,使公司現金持有行為決策趨于合理,避免為公司規模擴張和非效率的項目投資提供超額現金[14]。孫光國等(2014)則從內部控制信號傳遞理論的角度認為,有效的內部控制是一種較好的事前投資者保護機制,可以抑制管理層“報喜不報優”的選擇性信息披露行為,保障投資者公平、及時獲得充分有效的信息,這種通過保障會計信息知情權的投資者保護間接傳導機制可以提高市場透明度,提高投資者對公司價值與風險估計的精度,強化決策過程質量減少,避免過度投資或投資不足決策而帶來的效率損失,約束管理層輕視會計系統而為了自我私利進行的機會主義和盈余管理行為,提高投資者對于投資過程的監督評價效率,促使企業合理選擇投資標的,提高投資收益[15]。基于此,提出假設3。

假設3:投資者保護在企業外部融資規模與投資效率的負向關系中發揮逆向調節作用。

三、研究設計

(一)樣本選擇與數據來源

本文以2010—2016年中國上市公司會計投資者保護指數數據庫(AIPI)中的國有控股企業為樣本區間,并對樣本進行篩選,剔除AIPI數據庫未涵蓋的企業、被特別處理的企業和金融企業,最終得到6888個樣本(即2010—2016年的樣本量分別為 919、964、1019、1015、962、976、1033)。其中,企業投資效率的輸入輸出指標、外部融資指標和部分控制變量數據均來自于國泰安數據庫(CSMAR)和《中國分省份市場化指數報告》,投資者保護指數數據來自于北京工商大學商學院投資者保護研究中心(AIP)披露的中國上市公司會計投資者保護評價指數。實證研究使用DEAP2.1和SPSS22統計軟件完成。

(二)變量解釋

1.被解釋變量——企業投資效率

基于DEA的上市公司投資效率評價的目的是直接通過調查企業資源投入產出比例情況來反映企業資源利用效率,DEA綜合效率得分作為非參數數據包絡分析結果可以作為衡量企業整體投資效率的重要標準[16]。本文借鑒王堅強等(2010)[17]和江新峰等(2014)[18]的研究,運用數據包絡分析(DEA)基于資本形成效率的視角系統和綜合地評價企業投資效率的方法,選擇非流動資產投資(購買固定和無形資產的現金流支出)等內部投資在資產中的占比、外部金融投資(金融資產)在資產中的占比2個指標作為DEA模型的輸入指標,選取企業營業收入增長率、營業利潤率和投資報酬率3個指標作為DEA模型的輸出指標。

為了排除各評價指標之間因性質不同、量綱不一致的差異所帶來的數值精確度的影響,需要對這些評估指標進行標準化處理,對于原始數據,采用如下計算公式:

標準化之后各指標的結果落在特定區間[0,1]。

2.解釋變量

(1)投資者保護。黎來芳等(2012)[19]和吳克平等(2015)[20]學者在研究投資者保護時更多采用樊綱等組織編寫的《中國市場化指數》中的法律制度環境指數等相關指標作為投資者保護的替代指標。但是這種方法更多采用宏觀的市場數據揭示企業投資者面臨的宏觀保護狀況,不利于有針對性地反映企業微觀層面的投資者保護。會計投資者保護評價指數(AIPI)也被稱為“上市公司會計投資者保護的晴雨表”,由北京工商大學商學院投資者保護研究中心“會計與投資者保護”項目組從2006年開始潛心研究,探索出會計在投資者保護中的功能與作用機制,開發出由會計信息、外部審計、內部控制、管理控制和財務運行五個構成要素的會計投資者保護評價體系[21],并于2011年發布了“2010中國上市公司會計投資者保護指數”的研究初步成果。截止到2017年共披露2010—2016年共計7份上市公司投資者保護指數報告,為評價投資者保護程度提供重要的基礎數據,對中小投資者、政府監管部門、上市公司以及金融中介等具有重要的參考價值。本文立足于微觀層面更加穩定地反映上市公司投資者保護情況,考慮到國有企業過度投資等損害投資者利益的情況比較突出,選擇報告中的國有控股企業作為樣本。

(2)外部融資。趙穎(2010)[22]和王曉梅(2013)[23]基于對投資者保護基礎上的良好投資者關系管理的研究,認為通過完善公司治理機制保障股東的知情權、對公司利益的平等享有權、股東財富最大化,讓投資者及時、準確地掌握了公司的戰略信息,增加了投資者信心,提高了投資者對企業資金的支持力度,為企業投資活動進行外部資金籌集和融通,使得企業經營發展順利進行。本文借鑒程新生等(2012)[24]和曹獻飛(2015)[25]對投融資內在機制和外部融資方式的研究,采用公司現金流量表中代表股權融資的“吸收權益性投資所收到的現金”以及代表債券融資的“取得借款收到的現金”和“發行債券收到的現金”三者之和與總資產的比重表示企業外部融資規模。

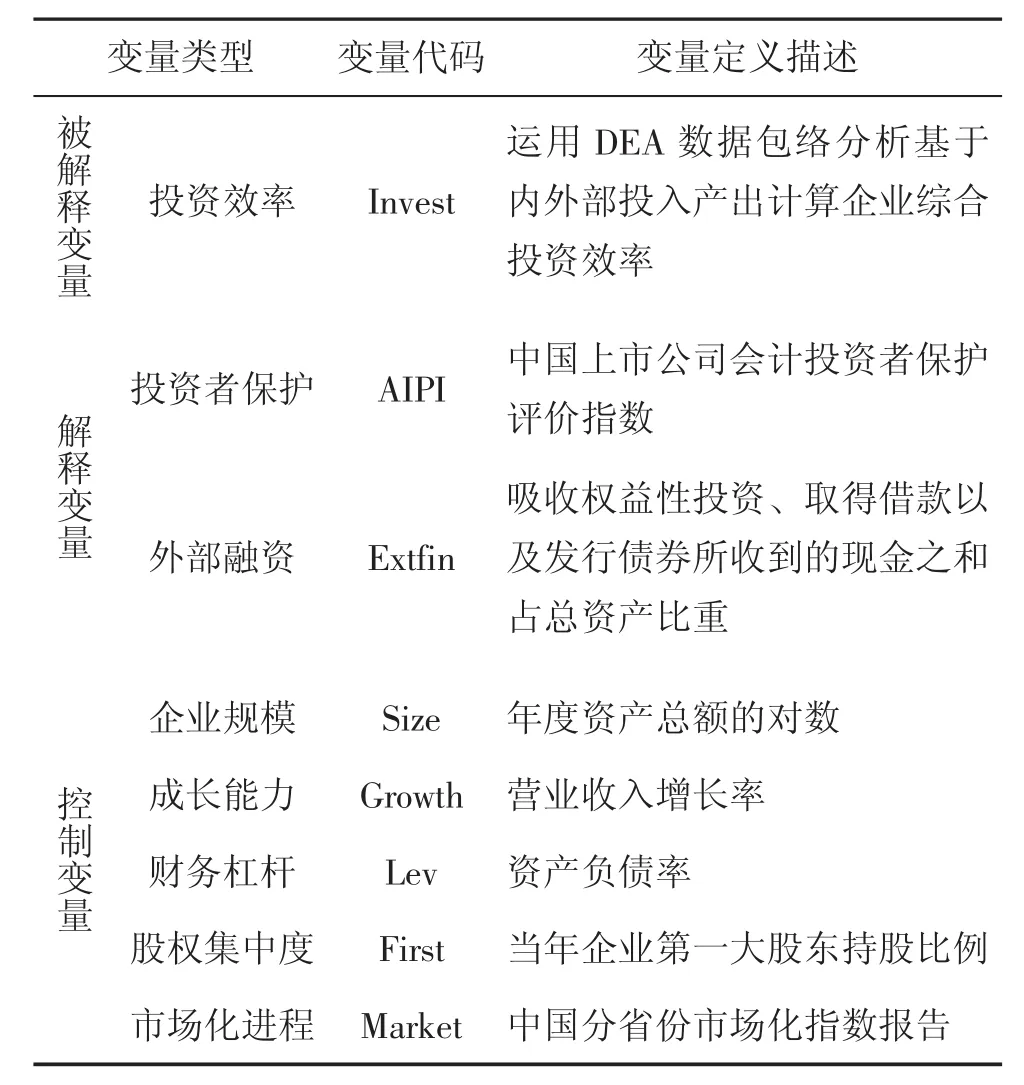

3.控制變量

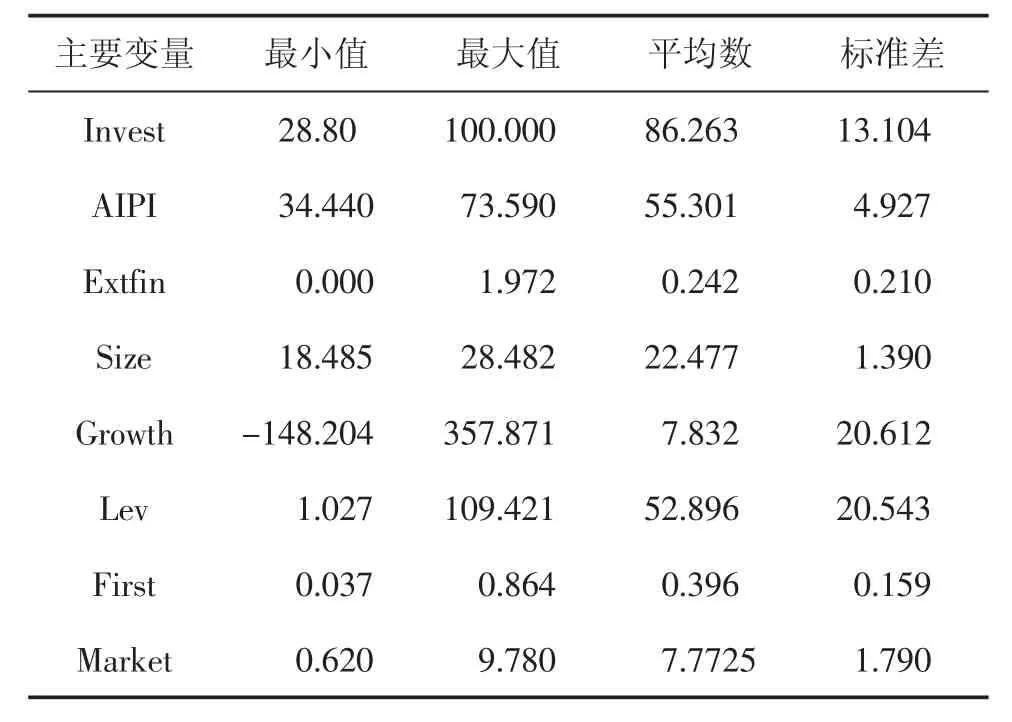

本文借鑒 Chen 等(2014)[26]和顧弦(2015)[27]從企業規模、成長能力、財務杠桿、股權集中度、區域市場化進程五個方面,分別選擇資產規模、營業收入增長率、資產負債率、第一大股東持股比例、我國市場化指數作為控制變量。見表1。

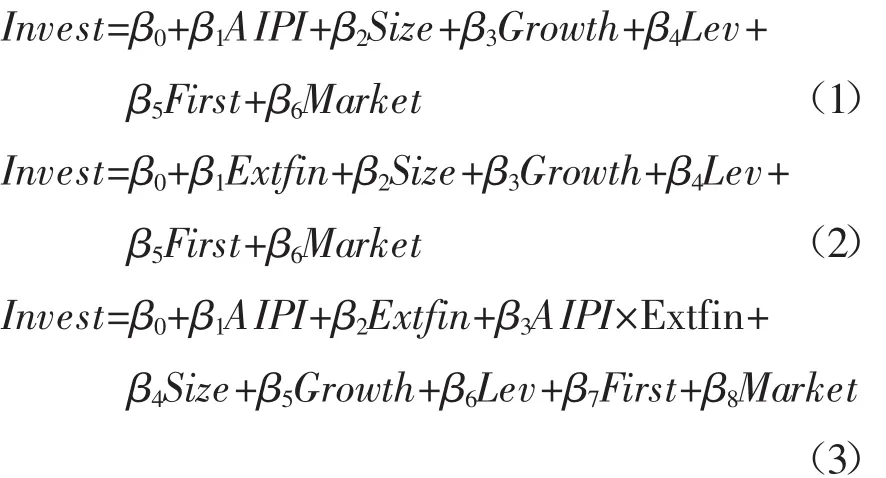

(三)模型設計

表1 主要變量及其具體定義

利用模型(1)驗證假設1,檢驗企業對投資者的保護水平與企業投資效率正相關;利用模型(2)驗證假設2,檢驗企業外部融資規模與企業投資效率負相關;利用模型(3)驗證假設3,考察投資者保護水平在企業外部融資規模與投資效率的關系間所起到的作用,只需證明投資者保護與外部融資的交乘項(AIPI×Extfin)的系數為負,即可證明投資者保護在外部融資規模與企業投資效率的負向關系中發揮逆向調節作用,即投資者保護能夠緩解企業隨著外部融資規模的擴大而導致的過度投資等投資效率低下等問題。

四、實證結果分析

(一)描述性統計

從表2的描述性統計結果可以看出,企業投資效率的最大值為100,最小值為28.8;投資者保護指數最大值為73.59,最小值為34.44;企業外部融資規模最大值為1.9719,最小值為0,說明上市公司投資者保護數據庫中的國有控股企業在企業投資效率、企業投資者保護程度以及外部融資規模上存在明顯差異。

表2 主要變量描述性統計

(二)多元回歸分析

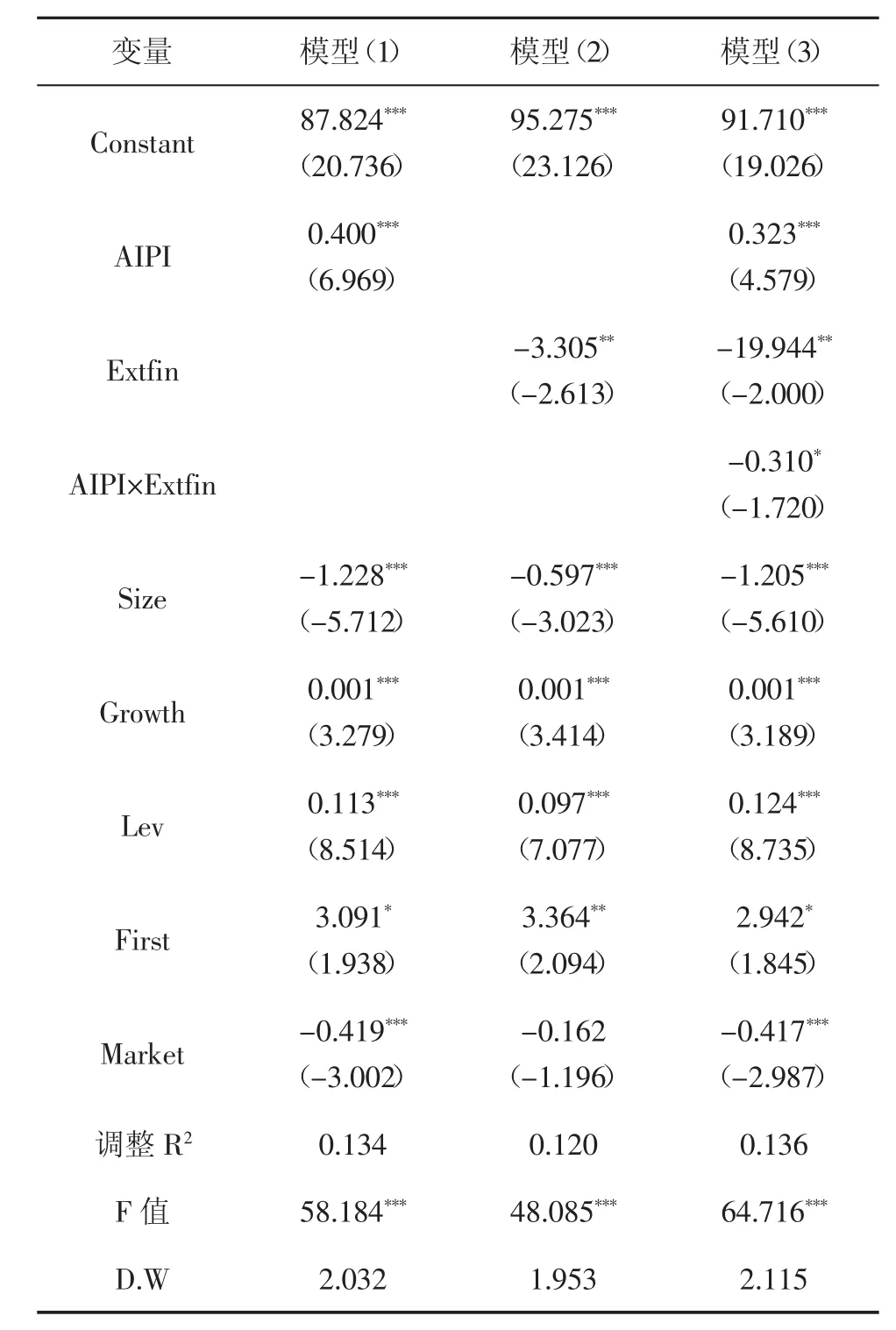

表3 投資者保護、企業外部融資與投資效率回歸分析結果

表3顯示了投資者保護、企業外部融資與投資效率之間關系的回歸結果。

模型(1)檢驗投資者保護與企業投資效率的關系,投資者保護(AIPI)的系數為0.4,在1%的水平上顯著,因此,投資者保護指數與企業投資效率顯著正相關,假設1成立,即會計投資者保護機制能夠緩解市場的信息不對稱,提高投資者對公司價值與風險估計的精度,降低其投資失誤的概率,幫助公司獲取更多的外部融資,降低公司外部融資的成本,提高投資效率。

模型(2)檢驗外部融資規模與企業投資效率的關系,外部融資規模(Extfin)的系數為-3.305,在5%的水平上顯著,因此,國有控股企業外部融資的規模與企業投資效率顯著負相關,即企業外部資金供應機制的改變和持續資金供給的有效保障,直接導致公司資源錯配、資金供給與需求對立,進而導致企業投資效率降低,企業業績和價值下降,最終導致股東利益受損。

模型(3)檢驗投資者保護在企業外部融資與企業投資效率關系中所起的作用,企業外部融資與投資效率的交乘項(AIPI×Extfin)的系數為-0.310,小于0,且在10%水平上顯著,因此,企業投資者保護程度在企業外部融資規模與企業投資效率的負相關關系中發揮逆向調節作用,即投資者保護作為一種制度安排提高公司治理的水平,減少了內部人侵占行為,減少效率損失,引導資本在不同公司之間的有效配置。

(三)穩健性檢驗

為了驗證回歸結果的穩健性,本文繼續進行如下檢驗:借鑒唐建新等(2010)[28]和于文超等(2013)[29]的研究,使用樊綱等所編制的中國分省份市場化進程報告中的市場中介組織的發育和法律制度環境來衡量上市公司所在地區的投資者保護水平;借鑒 Richardson(2006)[30]的模型建立公司預期投資率估算模型,采用殘差值的絕對值來說明投資效率。回歸結果表明,企業完善投資者保護機制提高投資者保護水平可以提高企業投資效率,企業外部融資規模的擴大導致企業投資效率的下降,而投資者保護可以有效降低外部融資規模擴大導致的投資效率損失。

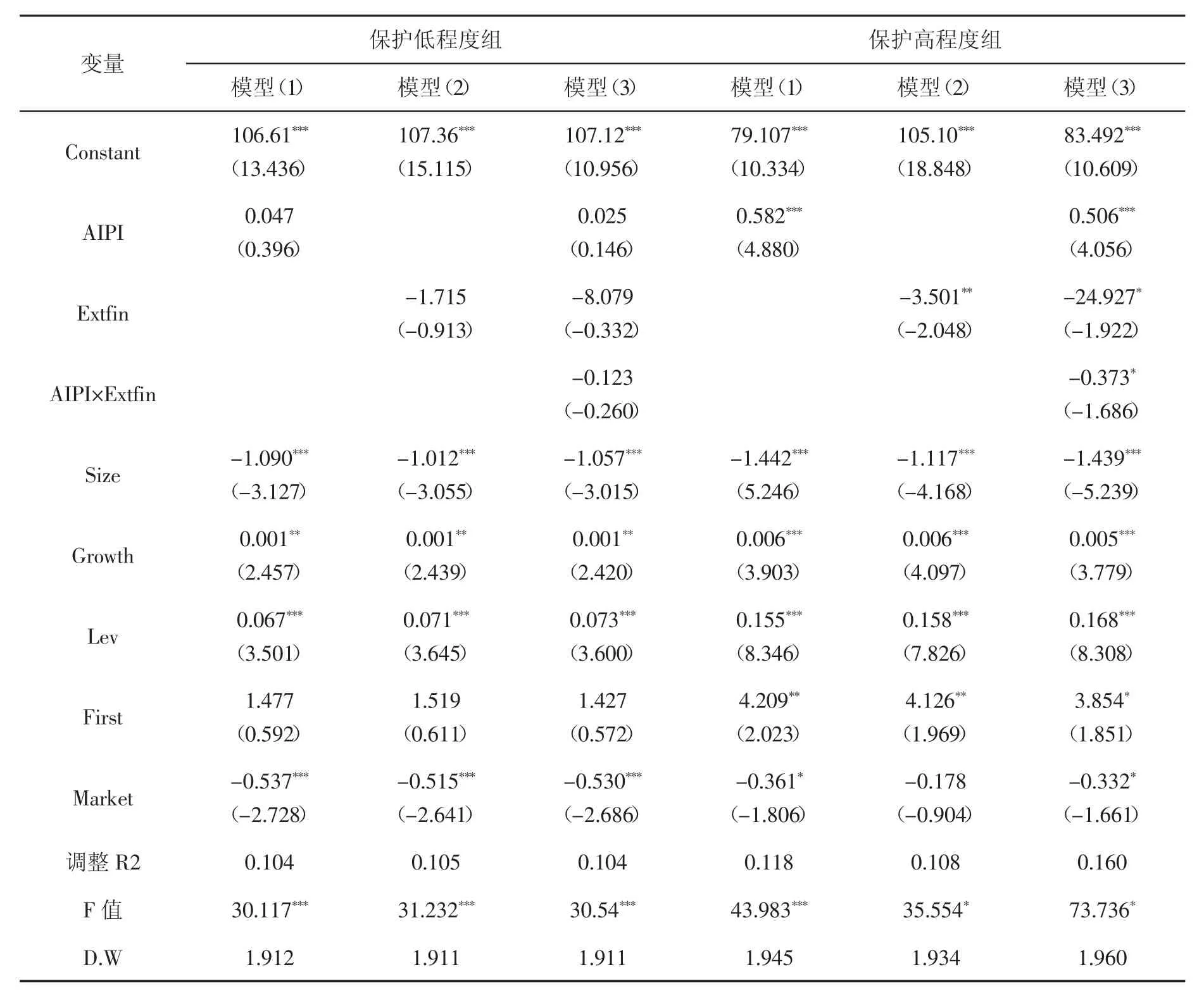

(四)分層進一步研究

為了進一步研究投資者保護程度對于企業投資效率以及在企業投融資運營效率中發揮的作用,本文根據國有控股企業投資者保護現狀,以計算的樣本企業投資者保護平均水平(55)將樣本分為投資者保護低程度組(AIPI<55)和投資者保護高程度組(AIPI≥55)兩組繼續進行檢驗。基于投資者保護指數高低分組后的回歸結果見表4。在投資者保護低程度樣本組中,模型(1)—(3)中投資者保護、外部融資以及二者交乘項均與企業投資效率不顯著相關。而投資者保護高程度樣本組結果則顯示,模型(1)中投資者保護系數為0.582,在1%水平上顯著,系數值大于原假設的0.400,說明投資者保護程度越高,則企業投資效率越高。模型(2)中外部融資的系數為-3.501,在5%水平上顯著,說明外部融資規模即使在投資者保護程度比較高的情況下仍然與企業投資效率負相關,國有企業投資過程中的過度投資或投資不足導致的投資效率低下問題是產權和政治因素的固有問題,不進行國有企業改革僅通過保護投資者難以徹底改變。在模型(3)中投資者保護系數為0.506,在1%水平上顯著,外部融資的系數為-24.927,在10%水平上顯著,相較于原假設中的5%顯著性有所降低,投資者保護和外部融資的交乘項系數為-0.373,在10%水平上顯著,系數絕對值大于原假設中的0.31,說明隨著投資者保護程度的提高,投資者保護在外部融資規模與企業投資效率的負向關系中發揮更明顯的逆向調節作用,即在投資者保護增強的情況下,企業外部融資規模對于投資效率的不利作用逐漸弱化。

表4 基于高低分組的投資者保護、企業外部融資與投資效率回歸分析結果

五、研究結論與啟示

本文以2010—2016年中國上市公司會計投資者保護指數數據庫(AIPI)中的國有控股企業為樣本,基于投資者保護程度的差異,考察投資者保護、企業外部融資與投資效率的關系,以及投資者保護在企業外部融資與投資效率關系中的調節作用。

(一)研究結論

國有控股上市公司投資者保護程度差異比較明顯,上市公司的投資效率以及外部融資規模均存在顯著差異。企業履行投資者保護的水平與企業投資效率正相關,企業外部融資的規模則與投資效率存在顯著負相關。進一步檢驗結果表明,企業投資者保護水平,在公司外部融資與投資效率的負相關關系中發揮反向調節作用。即投資者保護作為一種自主型制度安排,提高了公司內部治理的水平,完善了投資者關系管理,營造了透明的信息傳播環境,加強了企業與投資者之間的溝通與聯系,實現了信息對稱和有效監管基礎上的有效利益分配。這種新型治理機制通過引導資本在投資者——目標企業——投資對象之間的有效配置,增強了企業的信息披露對企業管理層過度投資或投資不足決策所帶來的效率損失的抑制效果。

(二)研究啟示

1.國家層面

國家需要在國有企業改革和提升國有企業投資者保護力度方面發揮頂層制度設計的作用。政府需要以規范的法律法規等制度要求逐步完善國有企業信息披露,提升公司信息披露的針對性、有效性,明確中小投資者的權利、義務和責任體系,從法律層面保障投資者的知情權、表決權和分紅權,喚醒中小投資者的維權意識。同時應在借鑒規范現金分紅、投資者適當性管理、投資者利益損失補償、投資者服務中心等國外先進的投資者保護做法基礎上,探索出適合我國資本市場的國有企業中小投資者保護機制和實現路徑,完善我國投資者保護體系,提升投資者保護工作的實效。

2.企業層面

在選人用人上,國有企業在政企分開的基礎上需要改革選人用人機制,通過在人才市場進行社會招聘和考試選拔高級管理人員,打破體制內外界限,按照市場的辦法選拔國企管理者,讓市場來配置經濟資源,釋放制度紅利,激發市場活力,提高我國資本形成和配置效率。在公司治理層面,國有企業需要建立更加完善的現代法人治理結構,建立權責對等、有效制衡、協調運轉的公司法人治理結構,從體制機制上解決國有企業內部管理行政化、外部行為非市場化的問題。要遵循市場經濟規律和企業發展規律,以更理性的經濟決策、更有效的成本控制、更規范的精心運作來提升國有企業的經營效益。

參考文獻:

[1]李君平,徐龍炳.資本市場錯誤定價、融資約束與公司投資[J].財貿經濟,2015,36(3).

[2]李四海,蔡宏標,張儉.產權性質、會計盈余質量與銀行信貸決策——信貸歧視抑或風險防控[J].中南財經政法大學學報,2015(5).

[3]胡元林,徐軍,潘華.基于投融資關系的我國上市公司過度投資實證研究[J].經濟問題探索,2013(4).

[4]張興亮,夏成才.信息透明度對公司過度投資與融資約束的影響研究[J].經濟與管理研究,2011(8).

[5]肖珉.法的建立、法的實施與權益資本成本[J].中國工業經濟,2008(3).

[6]何德旭,周宇.中國證券投資者保護機制的創新方向與實現路徑[J].金融評論,2015(1).

[7]孟祥展,張俊瑞,程子健.金字塔結構、投資者保護與關聯擔保——基于控制權和現金流權的分析[J].山西財經大學學報,2015,37(4).

[8]王雄元,何捷.行政壟斷、公司規模與CEO權力薪酬[J].會計研究,2012(11).

[9]孫曉華,李明珊.國有企業的過度投資及其效率損失[J].中國工業經濟,2016(10).

[10]HOVAKIMIAN G.Financial Constraints and Investment Efficiency:Internal Capital Allocation Across the Business Cycle[J].Journal of Financial Intermediation,2011,20(2).

[11]楊興全,張照南,吳昊旻.治理環境、超額持有現金與過度投資——基于我國上市公司面板數據的分析[J].南開管理評論,2010(5).

[12]張程睿.公司信息披露對投資者保護的有效性——對中國上市公司2001—2013年年報披露的實證分析[J].經濟評論,2016(1).

[13]李維安,王倩.投資者保護微觀效應文獻綜述:基于影響機制復雜性與結果多樣性的新觀察[J].南開管理評論,2011(6).

[14]BALL R.Market and Political/Regulatory Perspectives on the Recent Accounting Scandals[J].Journal of Accounting Research,2009,47(2).

[15]孫光國,李冰慧.內部控制有效性評價理論框架研究——基于投資者保護的視角[J].財經問題研究,2014(2).

[16]董淑蘭,劉浩.企業社會責任、尋租環境與企業效率關系研究——基于尋租環境調節效應視角[J].華僑大學學報(哲學社會科學版),2017(4).

[17]王堅強,陽建軍.基于DEA模型的企業投資效率評價[J].科研管理,2010,31(4).

[18]江新峰,張東旭.政治關聯、分析師跟蹤與中小企業投資效率——以制造業為例[J].貴州財經大學學報,2014,32(6).

[19]黎來芳,程雨,張偉華.投資者保護能否抑制企業過度投資?——基于融投資關系的研究[J].中國軟科學,2012(1).

[20]吳克平,邸叢枝,黎來芳,等.投資者權益保護與企業股權融資——基于中國資本市場的經驗證據[J].山西財經大學學報,2015(10).

[21]北京工商大學“會計與投資者保護”項目組.會計的投資者保護功能及評價[J].會計研究,2014(4).

[22]趙穎.投資者關系管理與資本成本——來自中國上市公司的實證證據[J].山西財經大學學報,2010(4).

[23]王曉梅.投資者利益保護與股權融資成本研究——基于原始股東視角看IPO融資[J].經濟與管理研究,2013(5).

[24]程新生,譚有超,劉建梅.非財務信息、外部融資與投資效率——基于外部制度約束的研究[J].管理世界,2012(7).

[25]曹獻飛,于誠.外部融資約束加劇了企業生存風險嗎?——基于Cox比例風險模型的經驗分析[J].中央財經大學學報,2015(9).

[26]CHEN R,GHOUL S E,GUEDHAMI O,et al.Do State and Foreign Ownership Affect Investment Efficiency?Evidence from Privatizations[J].Journal of Corporate Finance,2014(9).

[27]顧弦.投資者保護如何影響企業融資結構與投資水平[J].世界經濟,2015(11).

[28]唐建新,陳冬.地區投資者保護、企業性質與異地并購的協同效應[J].管理世界,2010(8).

[29]于文超,何勤英.投資者保護、政治聯系與資本配置效率[J].金融研究,2013(5).

[30]RICHARDSON S.Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3).