我國企業(yè)海外并購的財(cái)務(wù)風(fēng)險(xiǎn)分析與控制對(duì)策

張惠 鄒薔薇

摘要:隨著我國加入WTO,國民經(jīng)濟(jì)能力不斷增強(qiáng),在全球經(jīng)濟(jì)地位不斷上升。為適應(yīng)全球經(jīng)濟(jì)一體化趨勢(shì),我國企業(yè)積極響應(yīng),發(fā)現(xiàn)擴(kuò)展企業(yè)版圖更有效的方法是進(jìn)行海外擴(kuò)張,因此企業(yè)海外并購被日漸提上日程。但是海外并購是一個(gè)相對(duì)于我國企業(yè)而言較新的擴(kuò)張策略,其財(cái)務(wù)風(fēng)險(xiǎn)方面的研究與應(yīng)用與企業(yè)并購熱情并不是亦步亦趨的,反而具有滯后性。通過對(duì)國內(nèi)外學(xué)者對(duì)海外并購的財(cái)務(wù)風(fēng)險(xiǎn)的理論研究為基點(diǎn),探究相關(guān)的成果和限制,通過各種案例的分析與研究,比對(duì)數(shù)據(jù),總結(jié)出我國企業(yè)近幾年的海外并購重大案例財(cái)務(wù)風(fēng)險(xiǎn)的來源與構(gòu)成,找出癥結(jié)所在,對(duì)癥下藥。最后分析我國企業(yè)海外并購財(cái)務(wù)風(fēng)險(xiǎn)控制的對(duì)策。

關(guān)鍵詞:海外并購;財(cái)務(wù)風(fēng)險(xiǎn);風(fēng)險(xiǎn)控制

中圖分類號(hào):F74 文獻(xiàn)標(biāo)識(shí)碼:A doi:10.19311/j.cnki.1672—3198.2018.07.033

在經(jīng)濟(jì)全球化的影響下,我國的跨國貿(mào)易往來頻繁,從而促使我國企業(yè)的閑置資金不斷增多。許多企業(yè)為減少貿(mào)易壁壘限制、有效進(jìn)行規(guī)模擴(kuò)張、獲取優(yōu)良資源等,開始大量進(jìn)行海外并購業(yè)務(wù),但是直到現(xiàn)在有將近70%的海外并購都是以失敗告終,而財(cái)務(wù)風(fēng)險(xiǎn)是導(dǎo)致其失敗的重要原因,因此海外并購財(cái)務(wù)風(fēng)險(xiǎn)控制的重要性逐漸體現(xiàn)出來。但是我國企業(yè)海外并購起步較晚,沒有完善的體系支持、系統(tǒng)的研究方案,相關(guān)的風(fēng)險(xiǎn)研究較少。所以說對(duì)企業(yè)海外并購財(cái)務(wù)風(fēng)險(xiǎn)的控制與防范對(duì)整個(gè)并購風(fēng)險(xiǎn)控制、開展海外市場(chǎng)、取得競(jìng)爭優(yōu)勢(shì)具有重要意義。

1中國企業(yè)海外并購的方式及現(xiàn)狀

海外并購是在并購的基礎(chǔ)上,進(jìn)行跨國活動(dòng)。主要是一國通過一定的渠道和支付手段,獲取另一國的目標(biāo)企業(yè)的一定份額的乃至全部的股權(quán)。并購方式一般有五種劃分方法:(1)按照并購法律和稅收政策劃分為,股票收購、資產(chǎn)收購和兼并;(2)按照并購雙方所在的行業(yè)劃分為,橫向并購、縱向并購和混合并購;(3)按照是否利用目標(biāo)企業(yè)資產(chǎn)劃分為,杠桿收購和非杠桿收購;(4)按照目標(biāo)企業(yè)的資產(chǎn)轉(zhuǎn)移方式劃分為,承債式并購、承包式并購和無償劃轉(zhuǎn)式并購;(5)按照是否有中介機(jī)構(gòu)劃分為,直接收購和間接收購。在中國的大背景下,由于國內(nèi)金融市場(chǎng)發(fā)展不夠全面,所以本文主要研究的是按照法律與行業(yè)劃分的方式來進(jìn)行。

法律和稅收政策下中國企業(yè)海外并購方式分析:(1)股權(quán)收購;(2)資產(chǎn)收購;(3)兼并并購。雙方所處行業(yè)劃分下的中國企業(yè)海外并購方式分析:(1)橫向并購;(2)混合并購;(3)縱向并購。

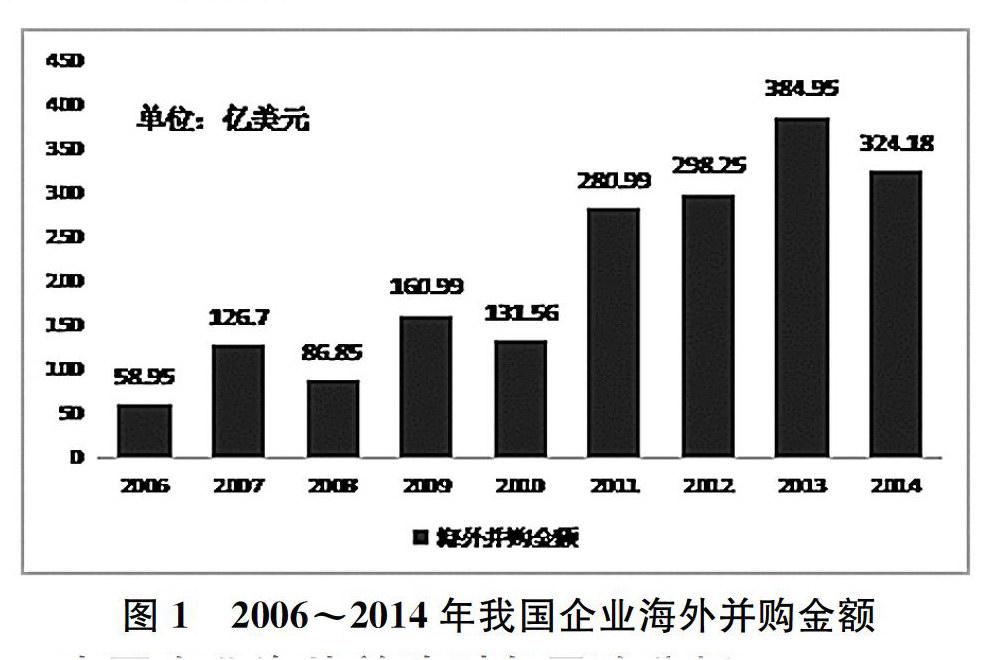

我國企業(yè)海外并購的現(xiàn)狀:在中國改革開放的大背景影響下,自中國加入WTO之后,我國急切的需要走向國際化,來擴(kuò)大在世界上的商業(yè)版圖。本文通過數(shù)據(jù)的搜集和整理,對(duì)我國企業(yè)海外并購的現(xiàn)狀有了以下見解:2006~2014年我國海外并購案件成功數(shù)不斷的增加,相應(yīng)的并購金額數(shù)也不斷的增加。2006年我國企業(yè)實(shí)行海外并購的只有20家,并購的金額僅為58.95億美元,但是到了2011年我國海外并購涉及企業(yè)大到了110家,并購金額增長到280.99億美元。僅僅五年時(shí)間里,其并購數(shù)量增長了5倍,金額增長了大約4.7倍。總體來看中國企業(yè)海外并購數(shù)量、金額總額均呈大體增長趨勢(shì),成為推動(dòng)中國企業(yè)經(jīng)濟(jì)全球化發(fā)展的重要?jiǎng)恿Α?/p>

2中國企業(yè)海外并購財(cái)務(wù)風(fēng)險(xiǎn)分析

2.1籌備階段財(cái)務(wù)風(fēng)險(xiǎn)分析

籌備階段財(cái)務(wù)風(fēng)險(xiǎn)是指企業(yè)海外并購前期的大量工作容易出現(xiàn)決斷失誤的情況,具體指以下兩點(diǎn)。

2.1.1目標(biāo)企業(yè)選擇風(fēng)險(xiǎn)和戰(zhàn)略風(fēng)險(xiǎn)

目標(biāo)企業(yè)的確定是海外并購的開端,由于地域、國家體制、企業(yè)本身需要的不同。使得目標(biāo)企業(yè)的選擇對(duì)籌備階段有著領(lǐng)頭的作用;戰(zhàn)略風(fēng)險(xiǎn)是指企業(yè)自身發(fā)展戰(zhàn)略的失誤從而給企業(yè)帶來風(fēng)險(xiǎn)的情況,企業(yè)并購的戰(zhàn)略風(fēng)險(xiǎn)雖然不會(huì)構(gòu)成企業(yè)的財(cái)務(wù)風(fēng)險(xiǎn),但是戰(zhàn)略上的失敗,最后會(huì)通過企業(yè)財(cái)務(wù)上承受損失體現(xiàn)出來。

2.1.2評(píng)估風(fēng)險(xiǎn)

評(píng)估風(fēng)險(xiǎn)不只是在籌備階段有重要影響,在整個(gè)海外并購財(cái)務(wù)風(fēng)險(xiǎn)中的影響都是不可忽視的。目標(biāo)企業(yè)價(jià)值評(píng)估是并購企業(yè)確定海外并購成交金額的底線,只有對(duì)目標(biāo)企業(yè)的價(jià)值進(jìn)行合理的評(píng)估,才能使企業(yè)做出正確的經(jīng)營決策。評(píng)估風(fēng)險(xiǎn)主要分為以下兩個(gè)方面:(1)并購雙方信息不對(duì)稱。(2)評(píng)估方式不合理。

2.2實(shí)施階段財(cái)務(wù)風(fēng)險(xiǎn)分析

2.2.1融資風(fēng)險(xiǎn)

海外并購案件涉及的金額巨大,其主要來源包括自有資金、發(fā)行有價(jià)證券和銀行貸款。資金的不足很可能導(dǎo)致并購的財(cái)務(wù)風(fēng)險(xiǎn),海外并購的成功很大程度上在于企業(yè)是否能夠取得相應(yīng)的融資。融資風(fēng)險(xiǎn)主要體現(xiàn)在以下幾個(gè)方面:(1)企業(yè)運(yùn)用自有資金進(jìn)行海外并購具有成本低、運(yùn)用靈活的特點(diǎn),但是缺陷也十分明顯,就是很有可能導(dǎo)致其自身的運(yùn)營成本不足。(2)企業(yè)通過發(fā)行股票融資,融資成本較高,股權(quán)融資會(huì)導(dǎo)致企業(yè)股權(quán)被稀釋。(3)企業(yè)使用外債融資,可以使得資金充足,融資成本相對(duì)較低,但是過多的外債融資會(huì)導(dǎo)致企業(yè)到期還本付息的壓力大,特別是在企業(yè)并購之后經(jīng)營效益不好的時(shí)候,會(huì)加劇財(cái)務(wù)風(fēng)險(xiǎn)。

2.2.2支付風(fēng)險(xiǎn)

支付風(fēng)險(xiǎn)和融資風(fēng)險(xiǎn)密切相關(guān)。我國企業(yè)海外并購的支付方式主要有現(xiàn)金支付、股票支付以及混合支付。這些支付方式導(dǎo)致的風(fēng)險(xiǎn)有:(1)現(xiàn)金支付產(chǎn)生流動(dòng)性風(fēng)險(xiǎn)。(2)股權(quán)支付容易產(chǎn)生股權(quán)稀釋風(fēng)險(xiǎn)。

2.2.3利率和匯率風(fēng)險(xiǎn)

在海外并購中,因?yàn)椴①忞p方處在不同的國家,利率和匯率風(fēng)險(xiǎn)是不可避免的。當(dāng)海外并購以外幣計(jì)價(jià)時(shí),結(jié)算時(shí)匯率的不利變動(dòng)往往會(huì)增加并購企業(yè)的并購成本。當(dāng)國際匯率變動(dòng)時(shí),目標(biāo)企業(yè)的股票等證券的價(jià)值會(huì)產(chǎn)生波動(dòng),其波動(dòng)也有可能并購企業(yè)需要承擔(dān)利率損失。海外并購的企業(yè)在并購時(shí)一般需要到國內(nèi)市場(chǎng)募集資金,利率的變化會(huì)導(dǎo)致企業(yè)支付更多的利息。

2.3整合階段的財(cái)務(wù)風(fēng)險(xiǎn)分析

整合風(fēng)險(xiǎn)是指在企業(yè)在海外并購?fù)瓿芍蟮娘L(fēng)險(xiǎn),主要是由于并購企業(yè)與目標(biāo)企業(yè)在處于不同的國家與地區(qū),政策、經(jīng)營理念、企業(yè)文化、公司運(yùn)營、公司制度難免出現(xiàn)不一致現(xiàn)象。并購雙方并不能夠形成一個(gè)真正的整體,內(nèi)部差異加大,有可能使企業(yè)出現(xiàn)運(yùn)營和財(cái)務(wù)危機(jī)。

3中國企業(yè)海外并購的財(cái)務(wù)風(fēng)險(xiǎn)控制對(duì)策

3.1籌備階段財(cái)務(wù)風(fēng)險(xiǎn)控制

籌備階段財(cái)務(wù)風(fēng)險(xiǎn)控制主要在于:(1)科學(xué)的選擇目標(biāo)企業(yè),企業(yè)只有將目標(biāo)企業(yè)選定之后才能夠針對(duì)目標(biāo)企業(yè)制定出一套完善的戰(zhàn)略計(jì)劃以帶動(dòng)后續(xù)的發(fā)展。(2)合理的戰(zhàn)略制定,是企業(yè)良好發(fā)展的奠基石,并購企業(yè)在選擇目標(biāo)企業(yè)時(shí)應(yīng)當(dāng)以自己的需求為重,進(jìn)行全面考慮。(3)評(píng)估風(fēng)險(xiǎn)控制,目標(biāo)企業(yè)的價(jià)值評(píng)估是一項(xiàng)復(fù)雜而又繁瑣的程序,在我國許多海外并購失敗的案例中,有很大一部分是由于評(píng)估失誤,而導(dǎo)致并購失敗,所以評(píng)估風(fēng)險(xiǎn)控制尤為重要。

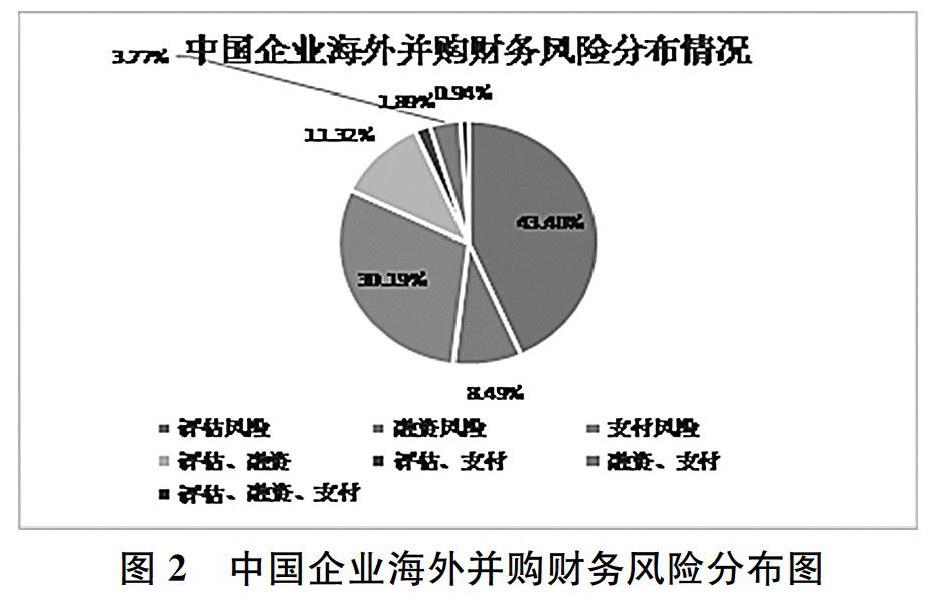

從圖中我們可以看出,其財(cái)務(wù)風(fēng)險(xiǎn)來源中評(píng)估風(fēng)險(xiǎn)占了整個(gè)比例的43.4%,是整個(gè)圖中比例最大的那個(gè),所以在籌備階段財(cái)務(wù)風(fēng)險(xiǎn)的主要來源就是評(píng)估風(fēng)險(xiǎn)。主要的控制方法有:(1)利用中介服務(wù)。(2)與目標(biāo)團(tuán)隊(duì)簽訂其保障目標(biāo)企業(yè)價(jià)值公允的協(xié)議,來保障其沒有在企業(yè)的資產(chǎn)、負(fù)債方面有所隱瞞。(3)有效防止信息不對(duì)稱狀況。

3.2實(shí)施階段財(cái)務(wù)風(fēng)險(xiǎn)控制

實(shí)施階段財(cái)務(wù)風(fēng)險(xiǎn)控制主要在于:(1)融資風(fēng)險(xiǎn)控制,可以通過建立一套完整的政策體系、充分發(fā)揮國內(nèi)銀行在國際融資環(huán)節(jié)的穿針引線作用、積極創(chuàng)新發(fā)展我國融資方式等。(2)支付風(fēng)險(xiǎn)控制,現(xiàn)金支付、股票支付、混合支付都存在優(yōu)缺點(diǎn),要想真正的規(guī)避支付風(fēng)險(xiǎn),只有選擇適合企業(yè)的才是最好的。(3)利率與匯率風(fēng)險(xiǎn)控制,利率與匯率風(fēng)險(xiǎn)與融資方式和支付方式的選擇密切相關(guān),不同的融資和支付方式利率和匯率的影響是不同的,并購企業(yè)應(yīng)當(dāng)密切關(guān)注目標(biāo)企業(yè)所處的金融、經(jīng)濟(jì)市場(chǎng),其發(fā)展態(tài)勢(shì)往往通過利率變動(dòng)體現(xiàn),要對(duì)目標(biāo)企業(yè)未來股票價(jià)值做好準(zhǔn)確預(yù)測(cè),以免出現(xiàn)出價(jià)過高的情況,導(dǎo)致企業(yè)蒙受虧損。匯率變動(dòng)風(fēng)險(xiǎn)則可以通過購買金融衍生工具有效的規(guī)避和分散風(fēng)險(xiǎn)。

3.3整合階段財(cái)務(wù)風(fēng)險(xiǎn)控制

整合階段財(cái)務(wù)風(fēng)險(xiǎn)控制主要在于:(1)有形資產(chǎn)整合,一般包括財(cái)務(wù)制度、目標(biāo)企業(yè)資產(chǎn)、債務(wù)等資產(chǎn)的整合,目標(biāo)企業(yè)財(cái)務(wù)制度的整合是有形資產(chǎn)整合的基礎(chǔ)工作,主要包括現(xiàn)金、利潤、投資、融資等的管理,企業(yè)需要統(tǒng)一財(cái)務(wù)管理、會(huì)計(jì)核算制度,才能保證獲取財(cái)務(wù)信息的準(zhǔn)確性;企業(yè)資產(chǎn)的管理可以減少低效資產(chǎn)的運(yùn)用,增加高效資產(chǎn)的使用,提高產(chǎn)品的生產(chǎn)質(zhì)量和效率,為企業(yè)創(chuàng)造經(jīng)濟(jì)效益;債務(wù)整合包括目標(biāo)企業(yè)的債務(wù)重組、資本結(jié)構(gòu)完善,使企業(yè)負(fù)債率趨于合理水平。(2)無形資產(chǎn)整合:主要是指人力和文化的整合,我國企業(yè)在完成了企業(yè)海外并購的初步活動(dòng)后,人力資源和企業(yè)文化的整合需重視,如發(fā)生問題,企業(yè)也會(huì)間接產(chǎn)生財(cái)務(wù)風(fēng)險(xiǎn)。在海外并購中,企業(yè)應(yīng)當(dāng)關(guān)注核心員工、基層員工的狀態(tài)、制定適合企業(yè)的文化理念等。

4結(jié)論

中國經(jīng)濟(jì)的飛速發(fā)展,主要是依托于企業(yè)的發(fā)展。如今,越來越多的企業(yè)野心擴(kuò)大,國內(nèi)企業(yè)進(jìn)行海外并購的案例越來越多,但是由于起步的過晚,優(yōu)勢(shì)并不明顯,反而容易出現(xiàn)并購失誤的情況。要想保證海外并購的順利進(jìn)行,其財(cái)務(wù)風(fēng)險(xiǎn)的控制與防范是必不可少的。

海外并購的風(fēng)險(xiǎn)主要是在并購前、并購中、并購后,只要將其出現(xiàn)的問題風(fēng)險(xiǎn)透徹,輔之相對(duì)應(yīng)的措施必定會(huì)事半功倍。其實(shí)我國企業(yè)海外并購的財(cái)務(wù)風(fēng)險(xiǎn)是客觀存在的,對(duì)于并購企業(yè)來說也是可控的。妥善的處理好并購的風(fēng)險(xiǎn)分析與控制對(duì)企業(yè)的持續(xù)發(fā)展具有長遠(yuǎn)意義。