中年男人家庭的資產配置優化規劃

文熙

奮斗了10年,王先生有房有車有兒子,看似無憂無慮,卻時刻擔憂著資產貶值。時下銀行理財收益率一直在4.8%附近徘徊,他想考慮有沒有其他收益較高的投資渠道。

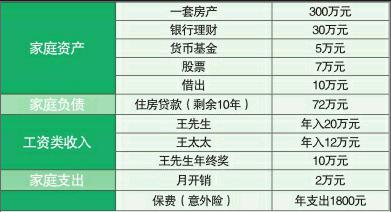

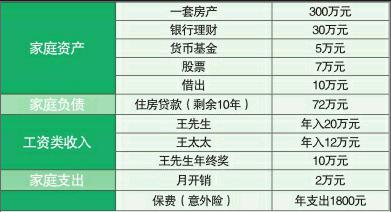

家庭情況:在北京奮斗的王先生今年36歲,已經工作10年,個人年收入約20萬元,年終獎金每年有10萬元左右。配偶33歲,年收入12萬元左右。兒子6歲多,父母幫忙照看。全家都有社保。一家三口均配置了50多萬元的意外險,合計年交保費1800元左右,無其他商業保險。擁有三居室住房一套,距市中心18公里,市價約300萬元,每月房貸6000元,還剩10年。

資金情況:借給親戚10萬元(已借2年);股票兩只,市值虧損至7萬元(2014年投入的10萬元本金);后來比較注重固定收益的理財產品,基本積蓄都投向了銀行理財,30萬元購買了6個月的銀行理財產品(2018年2月9日到期),預期年化收益率5.1%;5萬元買了貨幣基金,7日年化收益率4.3%左右。每月開銷2萬元。

臨近年終,單位會發一筆10萬元左右的獎金,再加上親戚歸還的10萬元,王先生將有一筆20萬元的流動資金。近期他看銀行理財的收益率又在往下降,180天的年化收益率在4.8%左右,他想考慮有沒有其他收益較高的投資渠道。

規劃方案一

一、家庭資產負債和現金流診斷

第一步,我們先來盤點王先生家庭資產負債以及現金流的情況。

王先生家的現金流動比較簡單,夫妻倆每月工資收入合計2.8萬元左右,生活支出2萬元,每月能結余8000元左右。

王先生家庭的主要資產是市值300萬元的房產,未還清的貸款本金估計小于50萬元(根據剩余年限和每月還款金額估計)。可投資資產方面,主要是對外借款10萬元,理財產品30萬元和貨幣基金5萬元,股票資產7萬元,假設年終獎兌現10萬元,合計62萬元。

綜合來看,王先生家庭的財務狀況比較健康,即使考慮了房貸,家庭的凈資產也為正。王先生家庭的現金流情況也比較充裕,房貸占整個家庭收入的比重小于30%,即使發生王先生夫妻二人有一人收入受到影響,也基本能覆蓋房貸的剛性支出。

二、家庭資產配置情況診斷

家庭資產配置方面,我們采用被公認為最合理穩健的家庭資產分配方式,即標準普爾家庭資產象限圖來分析。

1. 要花的錢

第一個賬戶是日常開銷賬戶,也就是要花的錢,一般占家庭資產的10%,也可以根據家庭開銷來定,維持家庭3到6個月的生活費。這些錢比較適合放在貨幣基金中,因為貨幣基金相比銀行活期存款,收益更高,流動性同樣好。

王先生家用5萬元購買的貨幣基金,能維持家庭3個月左右的生活開支,這個占比是比較合理的,這部分不需要做大的調整。

2. 保命的錢

第二個賬戶是家庭保險賬戶,也就是保命的錢,一般占家庭資產的20%。這部分資產一是通過保險以小博大,解決突發大額開支;二是作為突發事故的應急準備金。這個賬戶的作用是保障家庭成員出現意外事故、重大疾病時,有足夠的錢來保命。但是這個賬戶如果不采用保險等方式,會占用家庭過多的資產。除了購買足額的保險之外,這個賬戶資產的投資,要兼顧流動性和安全性,基金中風險等級較低的債券基金等是比較好的選擇。

王先生家庭這個賬戶是比較薄弱的。假設目前家庭成員發生重大疾病,僅僅依靠社保是無法滿足全部治療需求的,比如進口藥物等的使用,而王先生家庭成員均沒有購買重疾險或者補充的商業醫療險。第二,王先生家立馬可以動用的現金資產,僅5萬元貨幣基金和7萬元股票資產,如果發生重大變故,12萬元現金無異于杯水車薪。

建議從兩方面完善這一賬戶:一是完善家庭成員的保險。除了目前購買的意外險,還應該至少給家庭成員購買重疾險,防止重大疾病給家庭帶來沉重的經濟負擔。此外,配置醫療險也是個很好的花小錢辦大事的思路,不管是因為意外事故還是重大疾病,只要住院治療的費用,社保之外都可以通過醫療險進行報銷,并且上限額度很高,而每年的保費又很便宜。筆者以目前國內的眾安尊享e生百萬醫療險2017版為例,30歲左右女性,每年只需要支付不到400元人民幣的保費,就可以享受300萬元額度(有一萬元的免賠額)的醫療保險金,報銷包括手術費、進口藥物、門診腎透析、護理費、住院膳食等各類開銷;如果是惡性腫瘤,保障額度可以增加到600萬元。這樣的額度基本可以滿足家庭成員就醫的開支需求。

二是增加一部分流動性較好,收益較為穩定的資產配置,按照王先生家的情況,額度最好在10萬元左右。具體可以考慮配置債券基金或者偏絕對收益特征的基金。開放式基金贖回,一般2個工作日就可以到賬,可以滿足流動性需要,同時收益較為穩健,年化收益在6%左右,風險較小。具體的基金產品可以參考凱石財富月度基金推薦中優選的債券基金和偏絕對收益風格基金。

3. 生錢的錢

第三個賬戶是投資收益賬戶,也就是生錢的錢。一般占家庭資產的30%,為家庭創造收益。這個賬戶一般投資于股票、基金、房產、企業等。這個賬戶關鍵在于合理的占比,也就是要賺得起,也要虧得起,無論盈虧,對家庭不能有致命性的打擊,這樣才能從容的抉擇。這個賬戶最大的問題是比例不能控制好,比如很多家庭買股票第一年占比30%,如果賺了很多錢,第二年就用90%的錢去買股票了,而如果虧錢了,就從此不碰股票了。

王先生家這個賬戶的問題也是配置比例較低,按照王先生家的資產負債情況,應該配置20萬元左右的錢,用來生錢。具體的配置上,由于王先生自己投資股票上沒有特別的熱情和成功經驗,更適合將錢交給專業的基金經理打理,建議配置一些長期收益較好、有一定波動的股混基金。需要說明的是,基金的投資和股票類似,對于投資者選股或者選基金的能力要求較高,建議王先生可以尋找專業研究機構的成果,例如可以參考凱石財富優選的股混基金。此外,王先生也可以考慮進行少量海外資產配置,但由于金額較小,配置QDII基金比較合適,具體產品也可以參考凱石財富優選的基金。

4. 保本升值的錢

第四個賬戶是長期收益賬戶,也就是保本升值的錢。一般占家庭資產的40%,為家庭成員的養老金、子女教育金、留給子女的錢等準備的錢。這個賬戶的投資要點,一是盡量避免本金的損失,二是能抵御通貨膨脹的侵蝕。

這個賬戶最好能建立一定的強制儲蓄的屬性,比如不能隨意取出使用,確定每年或每月有固定的錢進入這個賬戶,才能積少成多。

王先生家配置的銀行理財產品滿足這個賬戶的需求,不過根據前面幾個賬戶的分析,這部分配置比例略高,可以調整到20萬元左右。同時,對于每個月結余的8000元,建議將其中的5000元進行基金定投,類似強制儲蓄,也作為這個賬戶的配置。

三、年終獎配置和家庭資產的調整

根據上述對家庭資產配置的分析,將年終獎納入整體的配置中,可以進行如下的調整:

貨幣基金5萬元保留不變,作為要花的錢。

股票賬戶7萬元保留或者轉成股混基金,作為生錢的錢。

年終獎10萬元,投入到股混基金中,作為生錢的錢。

銀行理財產品到期后,20萬元可以繼續投資在銀行理財上,作為長期保值的錢。10萬元可以配置成債券基金,作為保命的應急現金儲備。

收回外債10萬元,可以先配置成債券基金,后續再統籌安排到生錢的錢或者長期保值的錢上。

每月現金結余8000元,建議5000元進行基金定投,作為長期保值的錢,為孩子的教育等做準備。3000元在幾個賬戶之間動態補充。

最后強調,王先生家庭應該盡快補充保險部分的配置,夯實整個家庭對風險的抵抗能力。

規劃方案二

一、家庭財務狀況梳理

王先生一家可以說非常有理財的意識,家里的閑置資金都得到了充分的利用,收入也達到了比較優質的水平。不過,隨著小孩讀書所需的教育經費,以及剩余10年的房貸,這些支出將讓王先生一家的財務逐漸升壓,那我們該如何讓王先生的家庭資產配置更加優化呢?

在給出理財建議之前,我們先簡單看看王先生家目前的財務狀況。

從上表可以看出,30萬元的銀行理財產品,目前只享受到非常低的收益水平,沒有實現財富有效增值。并且王先生當年一共投資了10萬元在股市中,市值已經降到了7萬元。

目前王先生一家的家庭年總收入為32萬元,其中不包括年終獎。家庭開支每年在24萬元(包含每月6000元的房貸),再減掉每年的意外險保費1800元,每年家庭能剩余7.82萬元。因為家里有小孩,應該留有足夠的備用金,以及為小孩上小學做教育資金的準備。

二、理財目標如何實現

(一)資產配置優化

1.準備應急備用金

首先,緊急備用的儲備對于每個家庭來說都很重要,這部分儲備資金主要是為了預防家庭突如其來的意外或災難等急需用錢,一般準備3-6個月的生活月支出。

王先生家有5萬元是以貨幣基金的方式持有的,這部分資金就可用來當作應急備用金。并且貨幣基金的收益率普遍高于活期存款,申購贖回也比較方便,作為應急備用金,再好不過。

2.股票資產轉穩健型理財

王先生投入股票市場中的10萬元已經縮水至7萬元,近來由于股市也沒有太大幅度的波動,嘉豐瑞德理財師認為,王先生可以先忍痛割肉,并用這筆錢投資一些穩健型的理財產品,例如債券、基金、保本型結構性產品。

3.年終獎10萬元怎么花?

年底王先生會有一筆10萬元的年終獎和10萬元的還款到賬,總共20萬元流動資金。王先生也可以考慮配置一些適合穩健型的固定收益類產品,比如像穩利精選組合投資計劃等,它可以通過積極的資產配置策略和精選投資項目,達到分散投資風險和策略風險。并且盡最大努力在追求利益最大化,這對于王先生目前的資產規劃來說,無疑是合適的。

王先生在銀行理財產品中投了30萬元,于2018年2月9日到期,年化收益率5.1%,到時候能獲得的收益只有7650元。建議等銀行理財產品到期后,王先生可以考慮一些其他的理財方式,比如配置一些信托產品、股票型基金、債券型基金等。

(二)建立保障,儲蓄教育資金

王先生一家都有社保,并且一家三口均配置了50多萬元的意外險,在生活保障方面,可以說準備很充足。但考慮到王先生及太太都是家庭經濟支柱,建議還可以再各自配置重疾險、壽險,不過配置保險的費用最好不超過家庭總資產的15%。這些保險主要是進一步提高個人保障,并且保障家庭在遭遇突發情況時,經濟壓力不會過大。

另外,從王先生和王太太的年收入來看,每月平均收入大概為2.6萬元,每月家庭總支出2萬元,包含房貸6000元以及各項生活開支,那么收入扣除支出,可剩6000元,這是一筆持續穩定的現金流。

王先生的兒子6歲,即將上小學,未來孩子的教育資金將會是一大筆開銷。建議王先生從現在開始,每月從剩余資金中固定抽出一部分資金,可以以基金定投的方式,長期定投持有,作為未來孩子上學的教育經費。未來孩子讀書,包含一些興趣愛好課程在內,花費起碼也需要50萬元左右。王先生可每月抽出2976元錢,定投14年,基本可以準備好這筆教育經費。若是還希望孩子能有更好的教育資源,比如出國、讀博等,王先生起碼要從現在就開始為教育經費做打算,每月定投的金額也相應的提高一半。

除了基金定投里的教育經費,王先生還可將每年結余的資金以理財的方式實現穩定增長。等積累到一定程度,即可以抽出一些作為教育經費,還可以用作孩子購房的首付款。

三、總結

對于平常有良好理財習慣的家庭來說,隨著資產配置的更加優化以及財富的逐漸積累,等到房貸還清后,財務自由的實現越輕松。所以,在日常生活中,多注重理財規劃的合理性,為家庭帶來更便捷穩定的生活,讓人生更加幸福。