IFRS 9對金融企業(yè)價值評估的影響淺析

鄧艷芳 王生龍

2014年7月,國際會計準則理事會(IASB)發(fā)布IFRS 9金融工具的最終版本,將金融工具的分類和計量、金融資產(chǎn)減值和套期保值會計全盤納入,全面取代IAS 39金融工具:確認和計量。我國財政部根據(jù)與國際財務報告準則委員會簽署的趨同路線,先是在2016年8月發(fā)布趨同IFRS 9的新企業(yè)會計準則——金融工具部分的討論稿,之后于今年4月7日正式發(fā)布企業(yè)會計準則22號《金融工具確認和計量》、23號《金融資產(chǎn)轉移》和24號《套期會計》,并于2018年1月1日起開始施行。IFRS 9看似與資產(chǎn)評估工作沒有直接關系,但是隨著IFRS 9實施越來越近,其對資產(chǎn)評估的影響越來越凸顯出來。IFRS 9的核心技術環(huán)節(jié)將會成為評估技術應用的新領域,特別是對于金融企業(yè)來講,也可能由此顛覆未來會計核算的基礎,以評估或者估值代替財務會計核算。資產(chǎn)評估行業(yè)在資產(chǎn)評估工作中應理解并準確把握IFRS 9的影響。

一、IFRS 9重新確定了金融資產(chǎn)的分類與計量原則

目前在用的金融資產(chǎn)分類,是遵循“管理層旨意至上”的原則,按照持有目的把金融資產(chǎn)分為:以公允價值計量且其變動計入當期損益的金融資產(chǎn)、貸款和應收款、可供出售金融資產(chǎn)和持有至到期投資。這種分類方法是存在缺陷的,不僅不能窮盡持有金融資產(chǎn)的目的,并且給了持有金融資產(chǎn)的公司粉飾利潤的機會,比如同一類業(yè)務在兩家公司之間持有目的不同,進而對利潤的影響也不同,但是這類企業(yè)的商業(yè)模式和盈利能力是一致的,由此,人為造成了財務報表之間的差異,讓社會公眾更不得而知財務報表背后的邏輯。

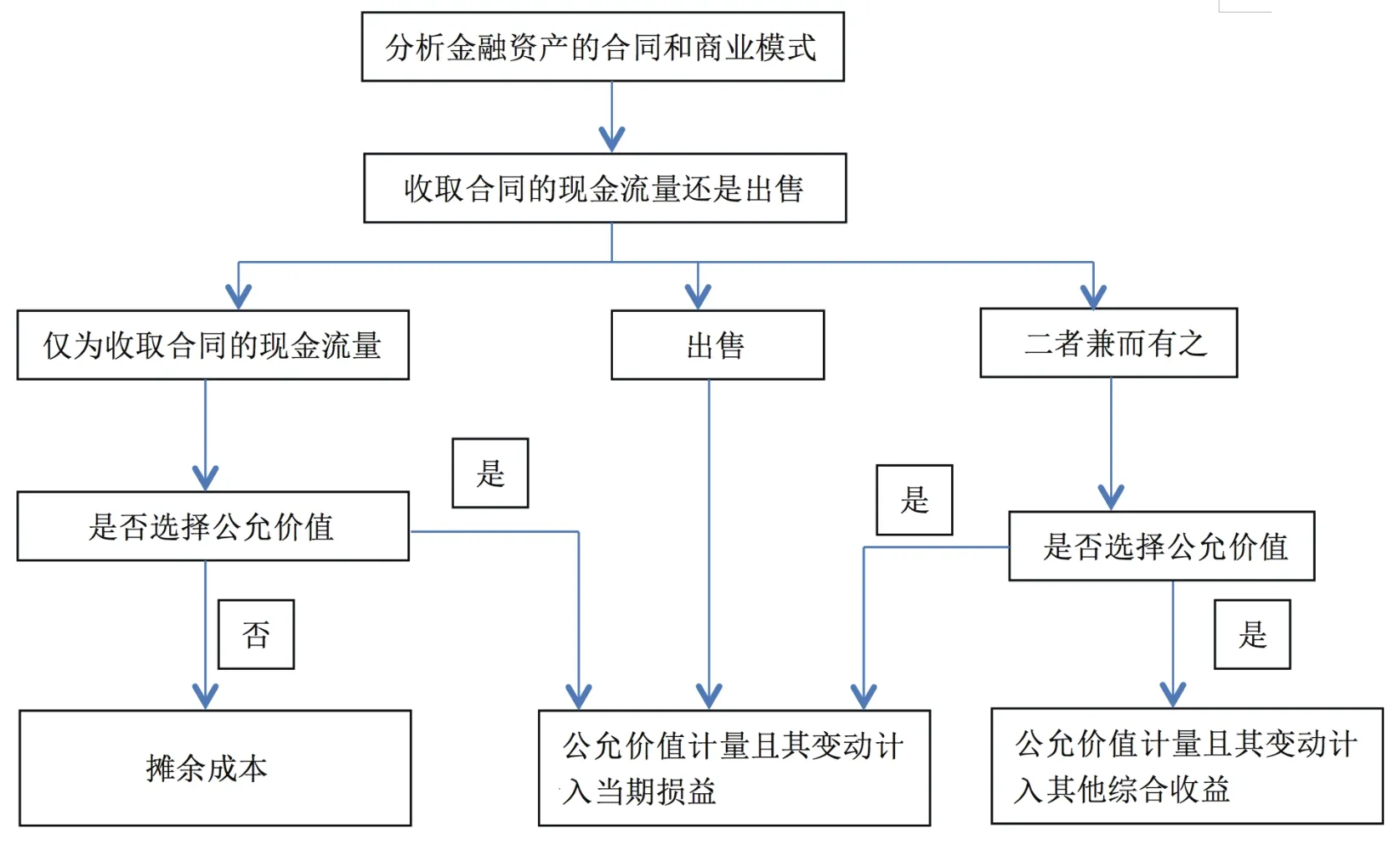

而IFRS 9最大的進步就是對金融資產(chǎn)進行了重新分類,IFRS 9分類路徑更加清晰,分析起點切中企業(yè)經(jīng)營的要害,在IFRS 9分類下,合同成為會計核算的重要抓手,并且從企業(yè)經(jīng)營來看,金融資產(chǎn)的計量不再是單純的財務部門工作,而是由業(yè)務部門發(fā)起,業(yè)務部門主導,財務計量為輔助的工作。由此可見,這種分類簡單真實,一方面能夠反映商業(yè)模式及其現(xiàn)金流特征,另一方面,也能以此為基礎促進企業(yè)業(yè)務和財務的一體化進程。IFRS 9對金融資產(chǎn)分類的框架如圖1所示。

盡管IFRS 9和現(xiàn)有的金融資產(chǎn)分類都是把金融資產(chǎn)分成了按照攤余成本計量、以公允價值計量且變動計入當期損益以及以公允價值計量且其變動計入其他綜合收益三種情況,但IFRS 9的分類具有更強的實用價值。

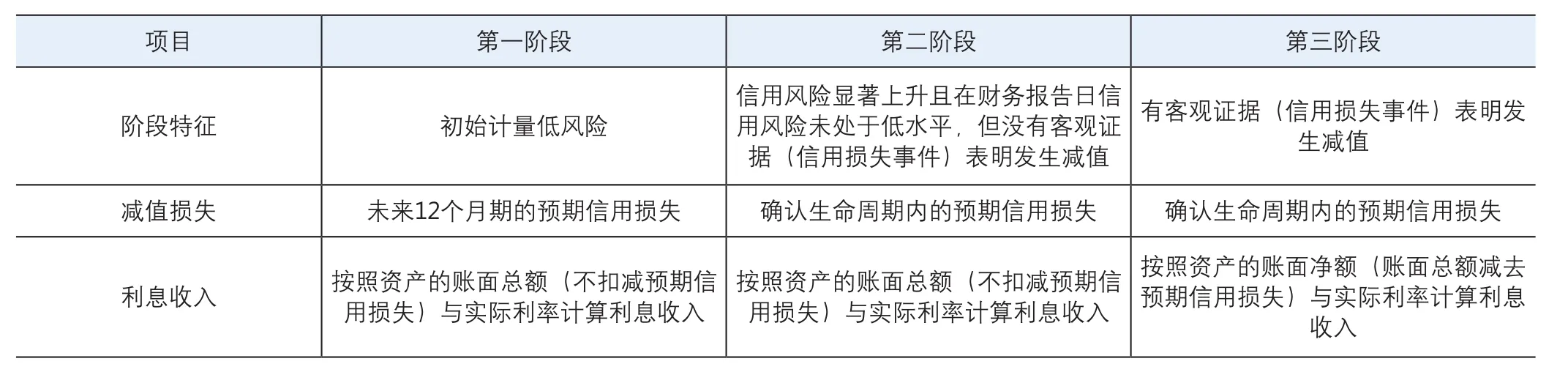

同時,IFRS 9優(yōu)化了減值準備的計提方法。在上述三種計量模式中,以攤余成本計量和以公允價值計量且其變動計入其他綜合收益的金融資產(chǎn)都需要計提減值準備。減值準備的計提方法成為IFRS 9的最大亮點。IFRS 9在減值工作中引入了“預期信用損失”模型,即預期金融資產(chǎn)在未來能夠為企業(yè)帶來的現(xiàn)金流量與按照合同收取的現(xiàn)金流量之間的差異。根據(jù)金融資產(chǎn)所處的階段不同,分成三個階段來分別反映減值情況。從這一點來看,會計不再是“過去經(jīng)營信息的反映”,而是“未來經(jīng)營成果的反映”,完全突破了“權責發(fā)生制”的基本原則,把“預期”引入了會計計量。

圖1 IFRS 9 金融資產(chǎn)分類示意圖

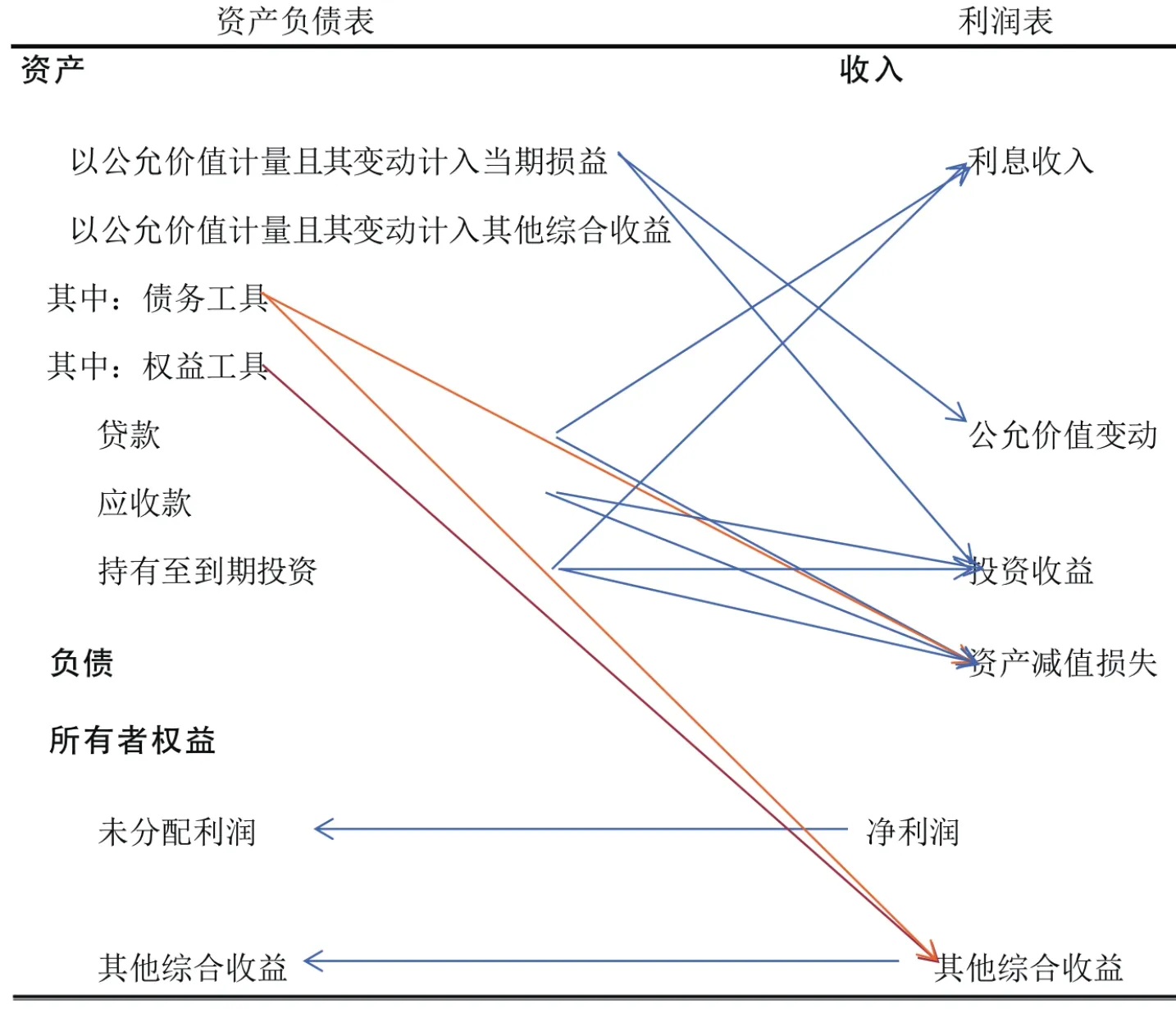

圖2 IFRS 9資產(chǎn)負債與利潤的對應關系示意圖

二、IFRS 9對金融企業(yè)價值評估的影響

在金融企業(yè)收益法評估中,按照《資產(chǎn)評估專家指引第3號——金融企業(yè)收益法評估模型與參數(shù)確定》的要求,把負債作為預測的起點,把利潤表作為預測的過程,把權益價值作為預測的根本。IFRS 9實施后,則直觀地揭示了僅僅把利潤表作為預測的過程可能會失真的情況。

以圖2為例。通過圖2我們可以非常清楚地看到,企業(yè)持有金融資產(chǎn),既要獲取合同現(xiàn)金流量同時又要出售時,其公允價值變動計入了其他綜合收益,直接進入所有者權益,而未通過利潤表進行核算。

因此,IFRS 9的實施,對于金融企業(yè)價值評估產(chǎn)生了較大影響,重點體現(xiàn)在以下三個方面:

1.從評估范圍來看,要注意不同方法對于以公允價值計量且其變動計入其他綜合收益的資產(chǎn)的處理方式。

如果采用資產(chǎn)基礎法評估,會對資產(chǎn)負債表左側的資產(chǎn)逐項評估,這不容易漏掉某項資產(chǎn),與IFRS 9實施后的資產(chǎn)負債表能夠銜接,評估范圍不重不漏。

如果采用收益評估,在IFRS 9實施后,以公允價值計量且其變動計入其他綜合收益,又因是權益工具和債務工具而有所不同。在IFRS 9中以公允價值計量且其變動計入其他綜合收益的權益工具可以選擇公允價值計量,也可以選擇攤余成本計量,權益工具不需要計提減值準備。而以公允價值計量且其變動計入其他綜合收益的債務工具,需要按照預期信用損失模型計提減值準備,其他綜合收益中確認其損失準備,并將減值損失或者利得計入當期損益。在收益法評估中應格外注意,這部分減值準備和以公允價值計量且其變動計入綜合收益的權益工具對權益價值的影響。

如果采用市場法評估,考慮到以公允價值計量且其變動計入其他綜合收益的資產(chǎn)是所有者權益的構成部分,應對該部分價值單獨予以反映,或者在構建比較體系時充分考慮到這部分資產(chǎn)的規(guī)模、盈利能力和預期風險與可比上市公司或者可比案例之間的差異,采用適當?shù)姆椒ㄟM行調(diào)整。

總的來說,以公允價值計量且其變動計入其他綜合收益,只有在未來處置時可能實現(xiàn)的收益才進入利潤表,持有期間的會計核算影響均體現(xiàn)在資產(chǎn)負債表,因此這部分直接對所有者權益有影響的項目,在收益法和市場法評估中要格外關注,并采取適宜的方法評估其價值;這同時也提示我們,在金融企業(yè)價值評估業(yè)務中應該對所有者權益科目給予關注。

2.從評估操作實務來說,在收益法評估中對于資產(chǎn)減值損失的測算應小心謹慎。

以往的會計核算是“結果反應式”,IFRS 9對于金融資產(chǎn)減值采用了預期信用損失模型,對于所有需要計提減值的金融資產(chǎn)來說在初始確認時即確認12個月期的預期信用損失,以后期間信用風險若有重大增加,則需確認生命周期內(nèi)的預期信用損失。具體如表1所示。

減值模型影響收益法評估中的收入和資產(chǎn)損失的未來預測,不能僅關注歷史生息資產(chǎn)的規(guī)模和收益率,更應關注資產(chǎn)的生命周期,即資產(chǎn)處于合同的哪個時間段內(nèi),資產(chǎn)所處的生命周期決定了資產(chǎn)的獲利能力。同時也對評估中能夠有效的衡量預期信用損失的能力提出了很大的挑戰(zhàn),在IFRS 9下預測金融資產(chǎn)在未來的收益變動趨勢比現(xiàn)有會計準則下難度更大,工作量也將隨之增加。

3.從評估結果來看,如果不考慮中間業(yè)務收入,資產(chǎn)基礎法與收益法的評估結果出現(xiàn)趨同。

從預期信用損失模型來看,可能產(chǎn)生的損失是站在基準日時點來對金融資產(chǎn)的生命周期進行展望,特別是對未來12個月的信用風險應能夠相對準確把握。這就意味著不僅是收益法、市場法,資產(chǎn)基礎法評估中也應對宏觀經(jīng)濟的影響進行深入分析,如果只預測生息資產(chǎn)規(guī)模,而不對利率、匯率和收益率進行客觀的判斷,將會導致評估結果出現(xiàn)較大誤差。

表1 預期信用損失

三、IFRS 9將推動資產(chǎn)評估技術在金融企業(yè)業(yè)務管理和風險管理中的應用

IFRS 9突破了權責發(fā)生制原則,引入了“預期會計”,對于金融資產(chǎn)價值雖然以公允價值為基礎,但是建立在未來預期信用損失上的公允價值,已經(jīng)借助于評估技術實現(xiàn)了對未來風險的“預判”,資產(chǎn)負債是金融企業(yè)的價值源泉,以企業(yè)價值為核心的風險管理將成為金融企業(yè)首選目標,由此,我們可以大膽地預想,評估專業(yè)技術將隨著IFRS 9的實施在金融企業(yè)業(yè)務管理和風險管理中大有作為。具體表現(xiàn)在:

1.對于金融資產(chǎn)公允價值的評估

在IFRS 9下,金融企業(yè)持有的金融資產(chǎn)全部都需要公允價值計量,即使按照攤余成本核算的資產(chǎn),在會計附表附注中也需要給出公允價值的相關數(shù)據(jù),以滿足會計報表披露的要求,因此,IFRS 9對于企業(yè)持有的金融資產(chǎn)一部分有采用公允價值計量的需求,另一部分則是有采用公允價值披露的要求。目前我國的資產(chǎn)管理業(yè)務、信托業(yè)務、保險業(yè)務等多項金融產(chǎn)品都屬于非標準類產(chǎn)品,由于并不是每一個金融企業(yè)都具有估值的能力,從工作分工和獨立性來看,尋求外包團隊的幫助是最明智的選擇,因此在這個領域評估機構和評估人員面對著的是一片藍海。

2.對于金融資產(chǎn)計提減值準備的需要

金融企業(yè)出于自身的風險管理和監(jiān)管機構的要求,應搭建自己的以預期信用損失為基礎的減值模型。預期信用損失是以違約概率、違約損失率、風險暴露等風險量化信息作為減值計提基礎,實現(xiàn)量化信息在管理領域的應用。這個模型的主體思路是以評級法為基礎,調(diào)整、構建適用于資產(chǎn)計量特點的模型參數(shù)。預期信用損失模型的適用范圍包括:固定收益類資產(chǎn)、不良資產(chǎn)重組類資產(chǎn)、持有的債券和應收款等類資產(chǎn)。評級法最大的特點是需要大量的數(shù)據(jù)為支撐,有描述宏觀經(jīng)濟的數(shù)據(jù),如GDP、通貨膨脹率等;也有中觀層面行業(yè)發(fā)展的數(shù)據(jù),特別是反映未來行業(yè)發(fā)展方向的數(shù)據(jù),如是朝陽行業(yè)還是夕陽行業(yè);如果估值模型以單項資產(chǎn)為單位,還需要構建企業(yè)個體的數(shù)據(jù)。如果評估機構有能力對于信用風險做出描述,幫助企業(yè)構建以未來價值作為支撐的減值損失模型,這會是新的服務領域。國際著名的四大會計師事務所已經(jīng)在布局這個市場了,我們還有理由不選擇前行嗎?

四、行業(yè)應當大力推進對IFRS 9的應用研究

從現(xiàn)在的發(fā)展趨勢來說,以信用和估值為核心的風險管理為國際所推崇。評估法的頒布和實施,不僅賦予了評估以法定的地位,更給予了評估以社會功能和職責。可以說,會計準則的更新,以“不增加企業(yè)的不當努力和巨大損失為前提”,基于此,以服務內(nèi)容和服務能力為主旨,構建我們的比較優(yōu)勢,將評估技術應用在社會管理的各個領域,這才是我們的價值所在。

IFRS 9的目標雖與中國金融監(jiān)管思路基本一致,但在具體實務操作上,則需要進一步細化,特別是在評估領域,如何體現(xiàn)IFRS 9帶來的價值,需要對行業(yè)前沿形態(tài)進行深入研究,通過研究相應政策,開展數(shù)據(jù)分析與模擬測算,使IFRS 9的落地更有可行性。

IFRS 9的實施,預期損失方法的優(yōu)化,對于銀行在所有貸款資產(chǎn)類別上的準備金提高到底能產(chǎn)生什么樣的實質(zhì)影響?由于會計準則變化導致某些產(chǎn)品線的準備金提高,銀行是否要持有更多的監(jiān)管資本,是否會影響銀行的資本成本和定價策略?如何將IFRS 9預期損失“三階段”模型與我國商業(yè)銀行現(xiàn)行的“五級分類”對接?如何處理我國商業(yè)銀行違約概率(PD)與違約損失率(LGD)數(shù)據(jù)參數(shù)在減值準備計算模型中的應用問題?上述等等問題的解決,都需要行業(yè)內(nèi)部認真研究對策。

IFRS 9的實施,不僅會影響到公司財務部門,也需要風險管理、公司報告、投資者關系等部門的參與和配合。筆者認為,只有齊心協(xié)力,共同開展IFRS 9的研究,才能真正建立有效的會計政策和內(nèi)部控制體系,促進金融行業(yè)的健康發(fā)展。同時增強行業(yè)的服務能力和創(chuàng)新能力,提升行業(yè)的社會屬性。