中國創業板上市公司高管薪酬對公司績效的影響

劉偉坤 夏江楠 郭行

摘 要:本文以2016年中國創業板上市公司為研究樣本,從顯性薪酬和隱性薪酬兩個視角深入探究上市公司高管薪酬與公司績效之間的關系。結果表明,在創業板市場上,增加高管貨幣薪酬激勵有利于提升公司的績效;提升高管持股比例,有利于提升公司的績效;高管在職消費水平的增加,促使企業的績效不斷降低。

關鍵詞:高管薪酬 企業績效 創業板

中圖分類號:F272.92 文獻標識碼:A 文章編號:2096-0298(2017)09(a)-080-02

人力資本是公司創新的重要源泉,是公司前進的永久動力。高級管理層在公司發展中發揮著統籌規劃和戰略決定的重要作用,影響著企業生存與發展。因此,為了促使高管持續努力提高公司業績,必須不斷改善高管薪酬的結構,實現公司績效與高管薪酬之間的平衡。本文以創業板上市公司數據作為樣本數據,從顯性薪酬和隱性薪酬兩個視角深入研究高管薪酬結構對公司績效的影響,進而為完善創業板上市公司的薪酬管理機制提出建議。

1 文獻綜述

目前,國外有關高管薪酬與公司業績之間的關系研究較為豐富,但還未形成一致的觀點。Joscow,Paul,Nancy Rose及Shepard Andrea(1993)[1]也證明了公司業績同高管報酬有微弱的相關性。而Ciscell和Carroll(1980)[2]通過研究1970年~1971年和1973年~1976年兩個時間段的兩百多家企業,發現高管層的報酬額與企業銷售額和利潤增長額之間具有正相關關系。

我國對高管薪酬與公司績效的研究較晚,但近年來研究也逐漸完善。蔣翠珍(2011)[3]以128家高新技術上市公司為樣本,對公司績效與高管薪酬的關系進行了分析,通過2008年的截面數據以及1998年~2008年的混合截面數據發現,高管薪酬與公司績效之間的正相關關系顯著。金曉云(2010)[4]通過對25家深市中小板上市公司的股權激勵情況進行對比,認為適當提高高層管理者持股比例對提升公司業績具有重要作用。

綜上所述,國內外對高管薪酬與企業績效的研究較全面,但我國研究主要集中于主板市場,而對于創業板市場研究較少。因此本文利用創業板公司數據,考慮在職消費等隱性薪酬,深入探究高管薪酬對績效的影響。

2 理論分析與假設

委托代理理論認為,股東與管理者訂立薪酬契約應當與企業績效掛鉤,即高管薪酬(主要指貨幣薪酬)的多少由公司業績的好壞來決定,在雙方之間形成一種利益共享風險共擔的運行機制。所以,對高管的人力資本予以肯定,并制定合理的貨幣薪酬激勵機制,將有利于激發高管人員的工作積極性,進而推動公司的持續發展。故提出本文假設1。

假設1:創業板上市公司高管貨幣薪酬與公司績效顯著正相關。

假設1只考慮了短期激勵,沒有考慮長期激勵。公司實行股權激勵,讓高管持有公司的一定股份,使高管從單純的高級員工變為企業的所有者,將高管個人利益與公司整體利益結合起來,可以使二者的利益一致,共同向公司價值最大化而努力。因此高管持股比例越高,高管越會努力工作,激勵效果也就越明顯。因此,提出假設2。

假設2:創業板上市公司高管股權激勵與企業業績正相關。

高管薪酬不僅包括貨幣、股權等顯性薪酬,還包括在職消費等隱性薪酬。代理觀認為,由于高管掌握決策管理權,并且在可接受的成本下代理問題難以避免,經理人可以利用在職消費使自身效用最大化,而不是增加股東財富。由于委托代理機制中薪酬激勵的失效,公司高管在信息不對稱下會進行自我激勵,產生在職消費,進而導致企業績效的下降。因此,提出本文假設3。

假設3:創業板上市公司高管的在職消費與公司績效顯著負相關。

3 模型與變量設計

3.1 樣本選取和數據來源

本文以2016年中國創業板上市公司研究樣本,同時對數據進行以下處理:(1) 剔除2016年度首次公開上市的公司;(2)剔除財務指標出現極端情況的公司;(3)剔除研究所需財務數據缺失的公司。最終確定總體研究樣本數為125家,所有數據來源于國泰安數據庫,使用的統計軟件Excel2007、SAS9.2。

本文參照國內外有關文獻的研究方法,選取每股收益(EPS)作為解釋變量,以貨幣薪酬(CP)、高管平均持股比例(EQP)、在職消費水平(PERK)為被解釋變量,以監事人數(SUP)、公司風險(DAR)和公司規模(SIZE)為控制變量,構建以下模型:

其中,EPS為當期凈利潤與當期發行在外普通股比值的加權平均數,CP為管理層年薪總額取對數,EQP為對管理層年末持股數與公司總股本的比值,PERK用對管理層年末持股數除以公司總股本來衡量,SUP為年末公司的監事人數,DAR為年末公司總負債除以年末公司總資產,SIZE為年末公司總資產的對數。

3.2 實證結果與分析

3.2.1 描述性統計分析

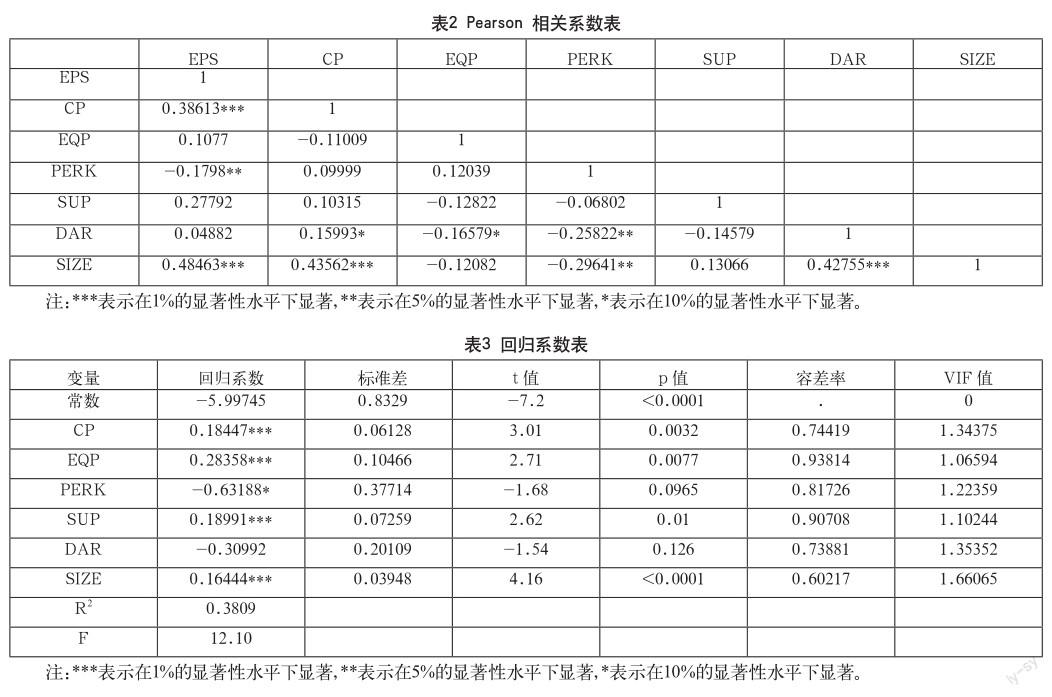

由表1描述性統計分析可知,每股收益最小值為-0.7200元,最大值為2.7101元,差異較大,表明創業板上市公司之間企業績效差異較大;貨幣薪酬最小值為11.3022,最大值為13.8328,均值為12.3712,最大值與最小值均在均值附近,表明創業板上市公司貨幣薪酬浮動較小。從平均持股比例來看,平均持股比例均值為0.3932,表明創業板市場上市公司高管持股比例較高,而且從最大值0.9726來看,部分高管持股已經達到了控制整個公司的程度。在職消費的均值為0.1435,大于中位數為0.1274,表明創業板上市公司中超過一半的上市公司高管存在著在職消費行為(見表1)。

3.2.2 變量相關性分析

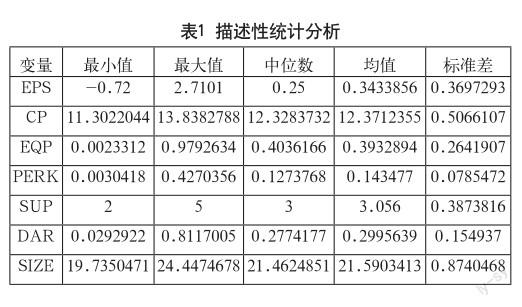

從表2 Pearson相關系數表來看,貨幣薪酬與每股收益的相關系數0.38613,在1%的顯著性水平下顯著正相關。高管平均持股與每股收益相關系數為0.1077,高管平均持股與每股收益存在著正相關關系,但是其相關系數沒有通過顯著性檢驗,有待于后面進一步的實證分析研究。隱性薪酬在重要組成部分在職消費與每股收益在5%的顯著性水平下顯著負相關。本文在回歸的時候進行了方差膨脹因子檢驗,發現回歸中方差膨脹因子均在0~2之間且容差均在0.5~1之間,表明各變量之間不存在嚴重的共線性問題。

3.2.3 回歸結果分析

由表3可知,企業績效與貨幣薪酬正相關且在1%的顯著性水平下顯著,假設1得以驗證;企業績效與高管平均持股比例的相關系數為0.28358,在1%的顯著性水平下顯著正相關,說明提升高管持股比例,有利于提升公司的績效,假設2得到驗證。隱性薪酬的重要組成部分在職消費與企業績效之間的回歸系數為-0.63188,在10%的顯著性水平下顯著,表明隨著高管在職消費水平的增加,企業的績效不斷降低,即在職消費水平與企業績效負相關,驗證了假設3。

4 結論與建議

通過研究,本文得出以下結論:增加高管貨幣薪酬激勵有利于提升公司的績效;提升高管持股比例,有利于提升公司的績效;高管在職消費水平的增加,促使企業的績效不斷降低。

為此,本文提出兩點建議:(1)優化高管薪酬結構。將貨幣薪酬激勵與股權薪酬激勵相結合,根據自身行業特點、公司情況確定二者合理比例,以實現對高管的有效激勵,提升企業的績效。(2)完善公司治理制度。完整的公司治理機制有利于對高管經營活動進行有效的監督,減少公司高管在職消費行為,提升企業績效。

參考文獻

[1] Joscow,Paul,Nancy Rose and Shepard anndrea. Regulatory Constraint S on CEO Compensation[M]. Brookings Papers:Microeconomics,1993.

[2] Ciscel DH,Carroll TM.The determinants of managerial salaries: an econometric survey[J].Review of Economics and Statistics.1980(06).

[3] 蔣翠珍,顧麗琴,張錦珂.高新技術上市公司高管薪酬激勵效應的實證分析[J].統計與決策,2011(07).

[4] 金曉云.股權激勵在中小板上市公司的應用效果研究[J].會計之友(下旬刊),2010(10).