上市公司并購行為及其效應探析

李非 呂雯雯

【摘要】隨著社會經濟的發展,上市公司成為當下我國國民經濟發展過程中的重要組成部分,并且上市公司經濟實力雄厚,其發展對于促進國民經濟建設來說,意義重大。上市公司并購行為,對于上市公司擴大規模,獲取發展動力,有著重要推動作用。上市公司并購行為對企業發展產生了較大的影響,其并購行為產生的效應,對于上市公司財務情況來說,又有著重要的影響。本文對上市公司并購行為及其效應探究,注重以實際案例為分析對象,討論了并購行為帶來的效應影響。

【關鍵詞】上市公司;并購行為;效應分析

一、上市公司并購行為及其效應概念分析

我們在對上市公司并購行為效應進行分析時,首先要明確上市公司并購行為及其效應的概念,這對于指導實踐活動來說,具有重要的影響。并購行為理論,包括了效率理論、代理理論等,并購行為效應,則表現為經營協同效應和財務協同效應兩方面內容,具體情況如下:

(一)并購動機理論

并購動機理論的出現,是促進并購動機行為發展的關鍵,對于并購行為指導,使其更好地促進企業發展來說,具有重要意義。并購動機理論分為效率理論、代理理論以及信號理論等幾大理論體系。效率理論認為,通過企業并購,可以更好地產生協同效應,從而實現1+1大于2的目標,反映出了企業并購可以促進企業價值增值。代理理論問題則是指通過對產品代理權的爭奪,可以增強外部管理效率,使目標企業獲得控制權,更好地對市場進行把握。信號理論指出,當企業被收購時,資本市場將重新對該企業價值進行評估。企業發展具有一定的隱藏價值,這也是信號理論的主要觀點,是企業并購的一個重要動因。

并購動機在我國發展過程中,并購被認為是企業破產的替代機制。在我國,處于全局的考慮,為了避免企業破產,給社會經濟發展帶來較大的影響。對于長期虧損、缺乏償債能力的企業,通過被并購解決企業發展難題,具有重要意義。企業并購可以幫助企業免于破產,對企業內部資源進行重組,實現資源優化。

(二)并購效應理論

當企業被并購后,被并購企業可以更好地實現資源重組,并購企業則可以提升企業競爭地位。企業并購效果,主要從經營協同效應和財務協同效應兩個方面,來對這一問題進行研究和探討的。經營協同效應是企業并購在經營活動方面獲得的效率變化,可以使企業產生更高的效益,實現1+1大于2的目標。經營協同效應的發展,主要來自于對規模經濟和范圍經濟的追求,是企業并購活動的主要動因之一。財務協同效應是指對目標公司進行并購后,在財務方面產生的經濟效益。這主要來自于稅法以及會計處理等相關方面帶來的純金錢效益。一般來說,財務協同效應主要分為稅收效應和股價預期效應兩個方面。在稅收方面,并購企業能夠進行合法避稅,獲得納稅方面的優勢。股價預期效應主要是指并購企業能夠獲得股價提升,增強股利,對于提升并購企業市值來說,具有較大的影響。

二、上市公司并購行為的效應表現

上市公司并購行為的效應表現研究,關系到了上市公司并購行為發生后,對上市公司未來發展會產生怎樣的效應影響,對效應進行分析,可以更好地把握并購行為的作用,更好地對上市公司并購行為進行指導。上市公司在發生并購行為后,主要會對上市公司的償債能力、資產管理能力、盈利能力、成長能力等產生較大的影響,這些能力關系到了企業未來的發展,其效應表現情況,也將影響到企業對自身財務情況以及發展情況的解決。

(一)償債能力

企業在發展過程中,維持正常的生產經營,必須保證企業具有較強的償債能力。股東要想獲得更高的收益,必須保證資金流動性,但這樣一來,將會對償債產生一定的影響。企業并購方式的不同,對償債能力也會產生較大的影響。若是在并購過程中,以現金的方式完成,勢必會導致大量現金流出,這就會導致并購企業在未來償債能力方面,受到較大的影響。但以承債方式獲取股權,會增加并購方的償債能力。所以,上市公司在并購過程中,會對其償債能力產生較大的影響。

(二)資產管理能力

企業完成并購行為后,會獲得對并購方的資產管理權利,這樣一來,在實際管理過程中,就需要加強對企業總資產以及各組成要素的運營能力。并購行為增強了企業的資產,在對目標公司進行重組后,可以發掘目標公司潛力,獲得更大的效益,這也是企業進行并購行為的一個影響動因。上市公司并購行為在資產管理能力的效應表現,主要集中于應收賬款周轉率、存貨周轉率、流動資產周轉率等相關問題上。

(三)盈利能力

企業并購行為的產生,很大一個動因在于提高并購企業的盈利能力,增強并購企業的獲利能力,以實現其在市場經濟發展過程中的長足進步和發展。企業并購行為完成后,上市公司希望以并購獲得更大的市場利潤,通過實現對價值鏈的整合,降低交易成本,增加企業利潤。企業并購行為的盈利能力效應,主要從銷售凈利率、權益收益率、總資產收益率、盈余現金保障倍數的增加來實現的。

(四)成長能力

企業并購行為產生的效應,在成長能力表現得較為明顯和突出。并購行為完成后,企業對目標公司實現了并購,獲得了目標公司的資產,擴大了企業的生產規模,這樣一來,其成長能力必然有所提升。企業成長能力的提升,通過外部資源擴張,獲得了較大的發展空間和發展潛力,有利于促進企業實現跨越式的發展目標。同時,這一成長能力也是企業并購行為產生效應的一個具體表現。

三、上市公司并購行為的效應分析

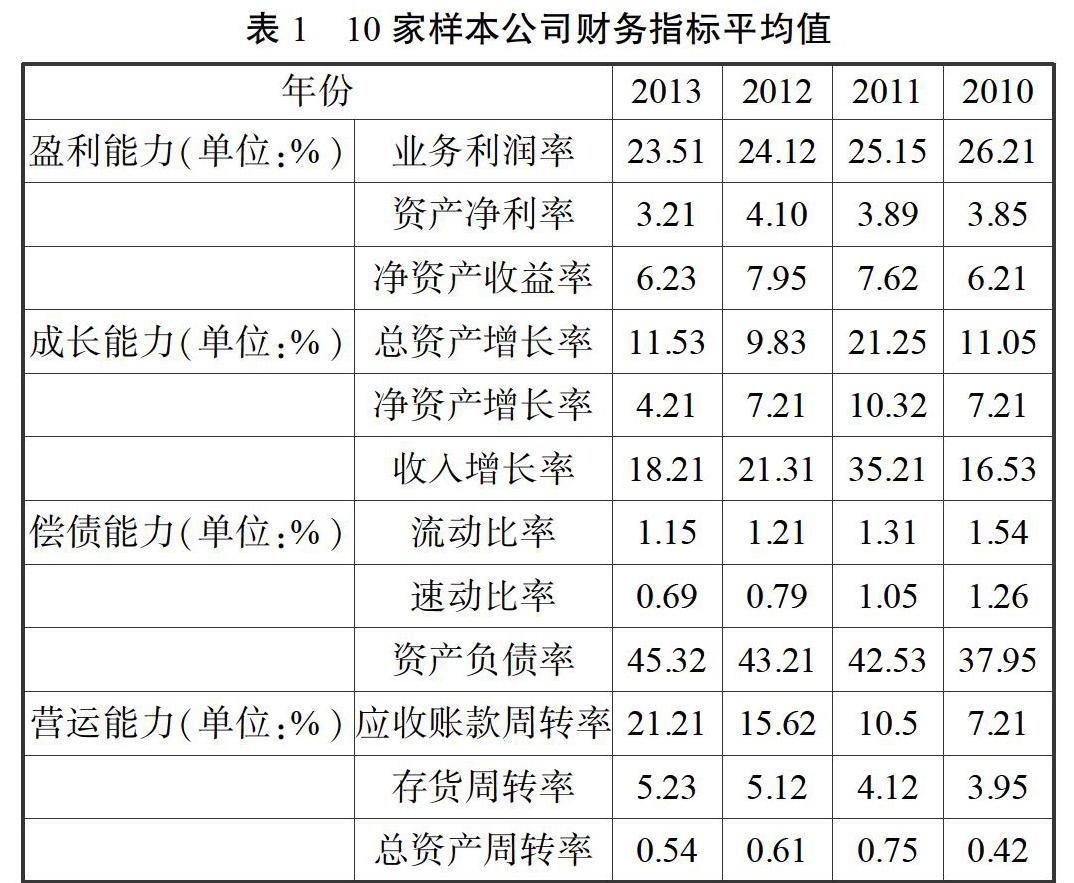

本文在對上市公司并購行為效應分析過程中,選取了2012年度產生并購的上市公司作為研究樣本,總計10家上市公司。關于這10家上市公司的相關財務數據情況,筆者列舉了2010-2013年度的相關數據信息,具體情況,我們可以從表1中看出:

綜合表1 10家樣本公司財務指標平均值來看,隨著并購行為的產生,10家上市公司的財務指標發生了較大變化,這表明10家上市公司效應產生了較大的變化。本文對上市公司并購行為的效應分析,主要從盈利能力、成長能力、償債能力、營運能力四個方面,對其并購行為效應進行了研究,具體分析結果如下:

(一)盈利能力分析

從上表中我們可以看出,10家上市公司發生并購行為后,企業業務利潤率有所上升。業務利潤率從2011年的25.15%,下降到了2012年的24.12%,資產凈利率由原來的3.89%,上升到了2012年的4.10%,上升了0.21%,凈資產收益率由2011年的7.62%,上升到了2012年的7.95%,上升了0.33%。由此可見,10家上市公司并購行為發生后,除了業務利潤率有所下降后,資產凈利率和凈資產收益率都有所上升,但是經過一點時間的調整,三個指標都有所回升。由此可見,并購行為發生后,對10家上市公司的業務范圍進行了較大的調整,在收益方面,并沒有取得較為明顯的增長。

(二)成長能力分析

在對成長能力分析過程中,我們需要對10家樣本公司的總資產增長率情況、凈資產增長率情況以及收入增長率情況進行有效分析。在2012年并購行為發生后,總資產增長率出現了較大的波動。其中,總資產增長率在2011年由原來的21.25%,下降到了2012年的9.83%,下降額度達到了11.42%,凈資產增長率由原來的10.32%,下降到了并購后的7.21%,下降幅度為3.11個百分點。收入增長率方面,10家樣本公司財務指標在2011年的平均值為21.31%,到了2012年,這一數值為35.21,下降了13.9個百分點,降幅較大。從10家上市公司成長能力來看,在總資產增長率、凈資產增長率、收入增長率方面,都有所下降。但是經過一年時間的調整,總資產增長率獲得了較大幅度的提升,由2012年的9.83%,達到了2013年的11.53%,上升了1.7個百分點,表明企業在資產增值方面,表現出了較好的財務效應。同時,在收入增長率方面,雖然較2011年收購前較低,但是相對于2010年來說,收入增長率由原來的16.53%上升到了21.31%,也獲得了一定程度的發展。綜合上述情況來看,10家上市公司在并購行為完成后,企業的成長情況較好,但是穩定性相對較差,如何對成長能力進行穩定,是10家上市公司并購后需要解決的一個重要問題。

(三)償債能力分析

綜合表1來看,10家上市公司的平均值在2012年的流動比率為1.21%,2011年的流動比率為1.31%,由此可見,流動比率從企業并購后,下降了0.1個百分點,呈現出下降趨勢。速動比率由原來2011年的1.05%,下降到了2012年的0.79%,下降了0.26%,也呈現出了下降趨勢。資產負債率在2011年的42.53%,上升到了2012年的43.21,上升了0.68%,并且在2013年上升到了45.32%,由此可見,10家上市公司的資產負債率出現了大幅度的上升趨勢,這樣一來,將會給上市公司償債能力帶來較大的影響。10家上市公司在發生并購行為后,加大了上市公司的債務,影響了其償債能力。資產負債率是對企業長期償債能力分析的一個重要指標,綜合上表中對10家上市公司償債能力指標的分析,我們可以看出,上市公司在并購后,償債能力普遍下降。

(四)營運能力分析

10家上市公司在完成并購后,應收賬款周轉率由2011年的10.5%上升到了2012年的15.62%,呈現出大幅度上升的趨勢,到了2013年,應收賬款周轉率上升到了21.21%,這一期間,并沒有出現回落的跡象。通過這一數據結果我們可以看出,上市公司在并購后,應收賬款的流動性大幅度提升。10家上市公司關于存貨周轉率的情況,在2011年完成并購后,由原來的4.12%上升到了2012年的5.12%,上升幅度為1個百分點,并且在2013年,達到了5.23%,呈現出總體上升趨勢。總資產周轉率變化情況,則在2011年的0.75%,下降到了2012年的0.61%,下降了0.14個百分點。由此可見,當并購完成后,上市公司的營運能力呈現出一種較強的發展趨勢,雖然總資產周轉率有所下降,但是其應收賬款周轉率以及存貨周轉率都表現出較好的發展趨勢。并購完成后,上市公司可以更好地開拓其市場營銷網絡,增強產品在市場的占有率,從而提升企業運營能力,促進企業更好地發展和進步。

在對上市公司并購行為效應分析過程中,我們通過對10家樣本公司并購行為效應進行數據研究和分析,能夠更好地發現并購行為引發的效應變化。在分析時,我們選取了10家上市公司的盈利能力數據指標、成長能力數據指標、償債能力數據指標以及營運能力數據指標,通過對這些指標數據的分析,可以更好地發現其效應變化情況,對于我們解決實際問題來說,具有重要意義。

四、結束語

綜上所述,通過本文的研究和分析,我們不難看出,企業并購行為對于自身發展效應有著較大的影響,尤其表現在財務效應方面。企業并購完成后,對企業的盈利能力、償債能力、成長能力以及營運能力都有著重要影響。其中,企業盈利能力有所下降,償債能力減弱,成長能力表現出不穩定的態勢,營運能力方面則獲得了較大的提升。這樣一來,企業在并購完成后,要注重對內部情況的穩定,積極采取價格策略和市場營銷策略,提升產品在市場的銷售情況,幫助企業更好地解決債務償還問題以及盈利能力問題,以實現自身在并購完成后,更好地發展和進步。

參考文獻:

[1] 辛宇,李天鈺,吳雯敏.上市公司的并購、估值與股價崩潰風險研究[J].中山大學學報(社會科學版),2015,03:200-212

[2]王鳳榮,苗妙.稅收競爭、區域環境與資本跨區流動——基于企業異地并購視角的實證研究[J].經濟研究,2015,02:16-30

[3]徐虹,林鐘高,芮晨.產品市場競爭、資產專用性與上市公司橫向并購[J].南開管理評論,2015,03:48-59

[4]潘紅波,余明桂.目標公司會計信息質量、產權性質與并購績效[J].金融研究,2014,07:140-153

作者簡介:

李非(1979-),安徽滁州人,碩士,滁州職業技術學院,講師,統計師;

呂雯雯(1983-),安徽滁州人,碩士,滁州學院,講師,審計師。