我國資本回報率的再測算

沐年國 曹劍文

我國資本回報率的再測算

沐年國曹劍文

D-Z方法能測算出較為精確的資本折舊率,本文以此為基礎,運用資本租金公式重新估測了我國1978-2013年的資本回報率。結果顯示,我國資本回報率極高,除個別年份外,資本回報率普遍在17%~35%之間。雖然我國的投資率是世界上最高的,但由于存在與之相匹配的資本回報率,我國的要素配置效率不低,并不存在投資過度現象。

資本折舊率;資本回報率;投資過度

一、引言

投資對于一個國家的經濟增長有著十分重要的作用。投資更是與消費以及凈出口一道,被稱作拉動我國經濟增長的三駕馬車之一。投資雖然對經濟的發展至關重要,但卻并不是越高越好。這一點在著名的“資本積累黃金定律”中提及。[1]對發展中國家而言,面對科技水平低、人力資本水平不高以及制度環境惡劣等困境,很難獲得足夠高的資本回報率。只有當投資與消費的比例達到了一個動態平衡,才能對經濟的發展產生最大的促進作用。改革開放以來,我國投資占GDP投資比重長期處于30%以上水平,近10年來更是超過了40%。很少有國家的投資占比超過40%,經濟合作組織(OECD)國家的投資占比在20%左右,其他國家在經濟高速增長期也很少超過30%。這種高度依賴投資的經濟增長模式,是導致我國基尼系數長期居高不下,以及一系列社會問題的重要原因。長期居高不下,并仍然繼續上升的投資率,已引起中國政府以及學術界高度關注與擔憂,學術界也對這一爭議性話題展開了重要的討論。但遺憾的是,對中國投資率是否過高,學術界至今未達成一個共識。

要衡量投資與我國經濟發展的各項指標是否達到動態最優,資本回報率無疑是一個十分有效的標準。資本回報率作為一個用來衡量一國資本收益情況的指標,在衡量一國是否投資過度時,也是一個行之有效的標準。雖然我國的投資率遠高于世界各國的平均水平,但是如果能擁有足夠高的資本回報率與之相匹配,我國的經濟發展仍舊處于一個健康水平。

二、文獻回顧

關于資本回報率,世界銀行在2006年發布的中國經濟報告中稱“中國的資本回報率在近幾年有了非常大的提高,工業企業2005年的平均資產回報率(稅前)超過了15%。其中,國有企業從1998年的2%增長到了2005年12.7%,非國有企業則從7.4%上升到16%”。[2]但是,對世界銀行得出的結論,理論界和業界都存在較為普遍的疑問。對資本回報率的測算,現階段的研究多是根據Hall-Jorgenson 1967年提出的資本租金公式:

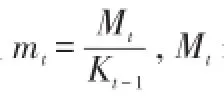

其中,it表示資本回報率,Rt表示資本收入,Ki表示資本存量,δ表示資本折舊率。[3]

Bai等(2006)在式(1)基礎上,將資產價格的變化因素以及通貨膨脹因素納入考量范疇,對資本租金公式進行了改進。[4]按照Bai等的方法估算,測算結果顯示,中國的總資本回報率,在1979-1992年間保持在25%左右,在1993-1998年間降到了20%,自此之后保持在20%左右。

方文全(2012)借鑒年份資本理論,從改進資本折舊率的估計入手估算中國的資本回報率。[5]年份資本理論認為,資本品的異質性使其折舊變得復雜,維護投資使資本的折舊率低于物質資本自然折舊率的平均值。此時按自然折舊率加權的單一參數資本折舊率存在高估,導致資本存量累計低估,從而高估資本回報率。

對待估的內生資本折舊率:

基于折舊率對資本存量以及資本回報率的關鍵性影響,賈潤崧和張四燦(2014)按Dadkhah和Zahedi(1986)方法,利用永續盤存公式,結合Leontief生產函數,給出了折舊率,資本存量的求解過程[6-7]。按賈和張估算,全國折舊率在7.5%,經濟越發達地區資本折舊率越高。最后,根據Bai等的資本回報率計算公式,計算出我國1993年到2012年的資本回報率。結果顯示我國資本回報率在5.99%~12.55%之間,低于方文全和Bai等估計結果。

張勛和徐建國(2014)從統計口徑的角度核算,結果顯示“我國總體資本回報率從1998年開始上升,到2009年出現下降,但工業資本回報率依然呈現上升態勢,2012年工業固定資產回報率達到27.8%”。[8]

以往的文獻估算結果顯示,在投資率極高的同時,我國資本回報率并不低,似乎佐證了我國高效的全要素生產效率。但我們注意到,以往研究往往由于難以尋找到足夠可靠的數據,不能很準確地估算出資本回報率的值。并且,折舊率估算存在相當大誤差。折舊率作為資本回報率估算中的關鍵變量,會極大地影響最終測算結果(李賓2011)。[9]為此,本文運用D-Z方法進行折舊率估算,并使用大量官方數據,以此提高折舊率估算精度。在精確估算折舊率基礎上,本文運用資本租金公式,估算出我國1978-2013年的資本回報率。

三、理論方法

1.基本模型

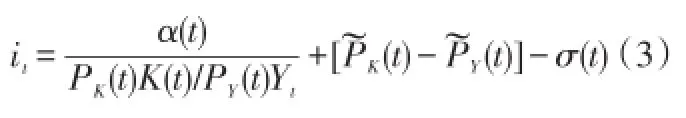

本文對資本回報率的估測,采用Bai (2006)方法,在Hall-Jorgenson資本租金公式上進行了改進:

其中,α(t)表示資本收入份額,PK(t)表示資本價格,Yt表示該年的總產量,用國內生產總值GDP來衡量,PY(t)表示一般價格水平,~PK(t)代表資本品價格指數的變化率,~PY(t)表示GDP價格指數的變化率。從(3)式中看出,影響資本回報率的幾個關鍵性因素即資本收入份額、資本產出比、價格上漲減去通脹后的資本溢價以及資本回報率。只要找出相應數據,便能得到資本回報率的具體值。

2.模型中數據的測算

(1)資本收入份額。資本收入份額,即資本收入在國民收入中所占份額。在收入法國民生產總值中,資本收入包含營業盈余以及固定資產折舊。由于本文所考慮的資本收入為含稅資本收入,所以選取國民總收入剔除勞動者報酬作為資本收入的指標。遺憾的是,統計局未提供全國勞動者報酬數據,只有各省勞動者報酬。對2005年之前的數據,選取Bai等的計算結果。對2006-2013年的勞動者報酬,參照白重恩等的方法Bai等的方法,將每個省份的勞動者報酬按該省在GDP中所占的份額進行加權平均,得到全國勞動者報酬。

(2)資本折舊率。對資本折舊率,Dadkhah和Zahedi針對發展中國家普遍存在的數據并不完整的事實,提出列昂惕夫生產函數和永續盤存公式相結合方法測算資本折舊率,得到較為準確的資本折舊率測算結果。在D-Z方法中,他們將折舊率作為一個隨機變量來考慮。

列昂惕夫生產函數:

其中,Qt表示t期的總產出,Kt表示t期的資本存量,Lt表示t期所投入的勞動的量,a,b分別表示單位產出所需要的資本量與勞動量。

基于近年來中國的實際情況,顯然存在勞動力過剩情況,勞動力要素并不能在生產函數中顯性地存在,所以t期的產出由該年的資本存量所決定,故列昂惕夫生產函數可以改寫成:

其中,ut代表隨機誤差項。

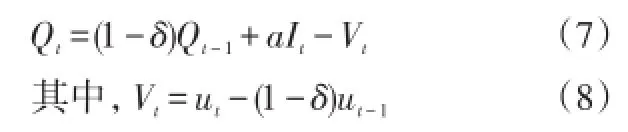

永續盤存公式:

其中,It表示t期的凈投資。

將改寫之后的公式(5)代入永續盤存公式(6)即可以得到:

從式(7)中,我們可以得到資本折舊率δ。

需要指出的是,對t期的凈投資,不能找到直接相關數據。目前大多數文獻都采用固定資本形成總額衡量替代凈投資額。本文延續了這一慣例,選取當期固定資本形成總額表示當期的凈投資額。

在樣本容量的選取上,Dadkhah和Za?hedi的模擬顯示,如果樣本區間太小,極有可能導致有偏估計。我們盡可能選取較大樣本區間。我們選取1952年作為區間估計的基年,選取2013年作為其終止年份。最終估計結果顯示,全國資本折舊率為10.2%。

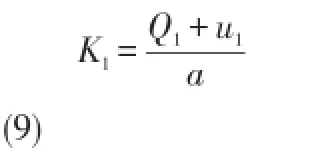

(3)資本產出比。在資本租金公式中,即為資本產出比。在資本折舊率的估算中,已經得到了基期資本產出比a的值為0.477。通過(5)式進行改寫得到基期資本存量:

結合已經求得資本折舊率以及永續盤存公式(6)可以得到整個資本存量序列,進而可以求得資本產出比。

(4)價格指數。1978年至2013年的GDP價格指數可以直接從中國統計局獲取。

投資品價格指數數據無法直接獲得。1990年至2013年以固定資產投資價格指數代替,1978年至1989年以工業生產者出廠價格指數來代替。數據均來自國家統計局。

四、結果分析

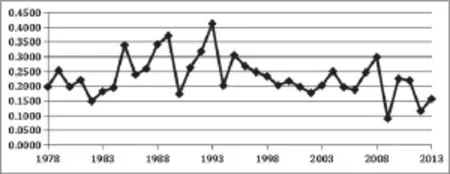

圖1 1978-2013年我國的資本回報率

通過資本租金公式,我們對中國資本回報率進行測算,從圖1中給出的測算結果可以看出,1984-1994年之間,中國資本回報率波動較大,整體呈波動上升趨勢,1983年達到峰值為41.12%。資本回報率的波動主要表現在1990年和1994年的大幅下挫。1989年和1993年的經濟增長率遠遠低于相近的年份。1989年和1990年經濟增速的下降,導致GDP價格指數不變,投資品價格指數大大降低,最終導致資本回報率大幅降低。1994年是我國通貨膨脹水平的歷史高峰,商品零售物價指數高達27.1%,居民消費指數漲幅高達24.1%。當時是我國價格改革的關鍵時刻。多種不穩定因素的共同作用,導致1994年資本回報率大幅降低。由于缺少1978年至1989年的固定資產價格指數的數據,采用工業生產者出廠價格指數進行代替,這在一定程度上造成1989年之前資本回報率與之后年份的差異性。1995年后,我國資本回報率趨于平穩下降,主要依賴于我國的資本產出比的不斷提高。但2009年,我國資本回報率跌破10%,達到歷史最低水平。2008年金融危機,極大地影響了我國資本回報率。此后幾年,隨著金融危機影響的淡化,我國資本回報率漸漸回到正常水平。從估算結果看,我國資本回報率普遍高于13%,絕大部分年份也高于20%。我國的資本回報率在世界上處于較靠前水平。

五、結論

投資率的高低深刻影響著一國經濟的發展,平衡消費與投資比例以達到動態最優是世界上所有國家一直探索的主題。我國擁有著世界上最高的投資率,但并不能說明我國的投資率過高,長期較高的資本回報率很好地證明了這一點。進入21世紀以來,我國資本回報率相較于20世紀80-90年代有所降低,但仍保持在13%的水平以上。能匹配如此高的資本回報率,主要依賴于我國全要素生產效率的不斷提升,不管是技術進步、組織創新,還是專業化和生產創新等,都推動著我國經濟的快速增長。

[1]Phelps E.The Golden Rule of Accumula?tion:A Fable for Growth for Growthmen[J]. AmericanEconomicReview,1961,51(4):638-642.

[2]CCER“中國經濟觀察”研究組.我國資本回報率估測(1978-2006)——新一輪投資增長和經濟景氣微觀基礎[J].經濟學,2007(3).

[3]Hall R and D.Jorgenson.Tax Policy and In?vestment Behavior[J].American Economic Re?view,1967,57(3):638-655.

[4]Bai Chong-En,Chang-Tai Hsieh and Yingyi Qian.The Return to Capital in China [J].Brookings Papers on Economic Activity,2006(2):61-88.

[5]方文全.中國的資本回報率有多高——年份資本視角的宏觀數據再估測[J].經濟學,2012,11(2):521-530.

[6]Dadkhah,Kamran M,and Fatemeh Zahedi.Si?multaneous Estimation of Production Functions and Capital Stocks for Developing Countries[J]. Review of Economics and Statistics,1986,(3):443-451.

[7]賈潤崧,張四燦.中國省際資本存量與資本回報率[J].統計研究,2014,31(11):36-42.

[8]張勛,徐建國.中國資本回報率的再測算[J].世界經濟,2014(8):3-23.

[9]李賓.我國資本存量估算的比較分析[J].數量經濟技術經濟研究,2011(12):21-36.

[10]黃先海,楊君,肖明月.中國資本回報率變動的動因分析——基于資本深化和技術頸部的視角[J].經濟理論與經濟管理,2011(11).

[11]孫文凱,肖耿,楊秀科.資本回報率對投資率的影響:中美日對比研究[J].世界經濟,2010,2(6):2-24.

[12]Chow,Gregory C.Capital Formation and Eco?nomic Growth in China[J].Quarterly Journal of Economics,1993(3):809-842.

[13]劉曉光,盧峰.中國資本回報率上升之謎[J].經濟學,2014,13(3):817-836.

[14]白重恩,謝長泰,錢穎一.中國存在投資過度嗎?[N].第一財經日報,2007-2-16(B01).

[15]Lucas,Robert Jr.Why Doesn't Capital Flow from Rich to Poor Countries?[J].American Eco?nomic Review Papers and Proceedings,1990,80(2):92-96.

[16]Chow G and Li K.China's Economic Growth:1952-2010[J].Economic Development and Cultural Change,2002,51(1):247-256.

[17]Chow G.Capital formation and Economic Growth in China[J].The Quarterly Journal of Economics,1993,108(3):809-842.

[18]白重恩,張瓊.中國的資本回報率及其影響因素分析[J].世界經濟,2014(10):3-30.

(作者單位:上海理工大學管理學院)

10.16653/j.cnki.32-1034/f.2016.13.008