中小企業稅務風險管理意識影響因素研究

彭 溪

(湖南交通職業技術學院物流管理學院,湖南 長沙 430132)

?

中小企業稅務風險管理意識影響因素研究

彭溪

(湖南交通職業技術學院物流管理學院,湖南 長沙 430132)

摘要:研究中小企業稅務風險的經濟學層面成因,應當從“中小企業稅務風險管理意識淡薄的根源”和“中小企業稅務風險管理人員‘偷懶’的根源”兩方面入手.通過全面剖析,得出造成中小企業稅務風險管理意識淡薄局面的三大根本原因:(1)由于業務相對簡單、所占市場份額小、市場競爭力不強,其市場空間機會較小,可承受的稅務風險管理成本較低,導致中小企業不太愿意實施稅務風險管理;(2)政府對中小企業的稅務檢查相對較松,導致其稅務違法成本相對較低,并傾向于通過一定程度的稅務違法來降低稅務風險損失期望值;(3)由于信息不對稱,稅企雙方產生逆向選擇,使得企業選擇被迫轉型為高稅務風險企業.

關鍵詞:稅務風險;中小企業;管理意識

中小企業稅務風險管理意識主要取決于企業對實施稅務風險管理的成本與收益的權衡,其實質是企業與稅務機關之間處于信息不對稱狀態下的逆向選擇博弈結果[1].在這一博弈過程中,企業自身條件(如銷售額、市場機會、業務復雜程度等)、名義稅負率、納稅違法查處力度是關鍵影響因素.

1企業自身條件對其稅務風險管理意識的影響

企業生存于激烈的市場競爭中,稅務機關對企業的稅務管理是企業開展市場競爭的一個外生條件.因此,分析企業稅務風險管理意識,首先要從企業市場競爭的視角來分析.基于此,我們可以假設:(1)企業是以稅后利益最大化為行動準則的“理性經濟人”;(2)完全競爭市場中的市場需求為S,企業所占的市場份額為q,所適用的名義稅負率為t;(3)企業策略包括不實施稅務風險管理、實施旨在不多納稅的稅務風險管理(管理成本為d1)、實施旨在不少納稅的稅務風險管理(管理成本為d2),旨在不多納稅的稅務風險管理通常被稱為納稅籌劃;(4)企業如果不實施稅務風險管理,可能存在的多納稅比率和少納稅比率分別為m1和m2,存在多納稅和少納稅和概率分別為p1和p2,p1∈[0,1],p2∈[0,1];m1×p1和m2×p2取決于企業業務的復雜程度和企業稅務管理水平.多納稅比率=超額稅負/應有稅負,少納稅比率=少申報納稅金額/應有稅負;(5)稅務機關查處企業少納稅的概率為α,α∈(0,1);查處企業少納稅行為給企業帶來的凈損失率(補交稅款后的損失額/補交的稅款額)為l,l∈[0,1];稅務機關對企業多納稅不作任何處理.

根據上述假設,企業實施旨在不多納稅的稅務風險管理的相對收益為:

y1= S ×q×t× m1×p1- d1

(1)

企業實施旨在不少納稅的稅務風險管理的相對收益為:

y2= S ×q×t×m2×p2×{[(1+l)×α]-[(1-α) ]}- d2

即

y2= S ×q×t×m2×p2×[2α+l×α-1]- d2

(2)

式(1)和式(2)均表明,企業所面臨的市場空間機會(S)和所占的市場份額(q)越大、名義稅負率(t)越高、業務越復雜程度和企業稅務管理水平(m1×p1或m2×p2)越低、稅務風險管理成本(d1或d2)越低,企業實施稅務風險管理的意愿,即企業稅務風險管理意識就越強.進一步分析,如果對于企業來說,如果市場需求富于彈性,只要實施稅務風險管理的收益(y1或y2)大于0,則實施稅務風險管理可以降低企業生產成本,企業就可以降低產品價格,從而提高其收入.這時,企業的稅務風險管理意識會較強.

此外,式(2)還表明,稅務機關查處企業少納稅的概率α越大、處罰l越大,企業實施旨在不少納稅的稅務風險管理的意愿就越強.

2名義稅負率對企業稅務風險管理意識的影響

假設:當企業零稅務風險時的利潤為R0;當企業存在稅務風險時,企業會要求獲得風險收益.即,企業存在稅務風險時的期望利潤為:

(3)

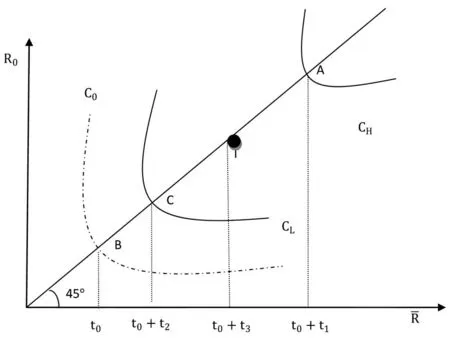

圖1 非對稱信息下的企業最優稅負

再假設:稅務機關查處企業的概率α較小,并且α和l均固定不變,稅務機關為了確保既定征稅目標的實現,將采用調整名義稅負率t的辦法.

這時,帕累托最優規則將使得企業的最終收益位于A與B的連線上,至于具體是哪一個均衡點,則取決于稅務機關的名義稅負率:如果名義稅負率較大(即t=t0+t1),使得均衡點為B,則稅務機關得到全部剩余收益;如果名義稅負率較小(即t=t0),使得均衡點為A,則納稅企業得到全部剩余收益[2].

如果只存在零稅務風險的企業,則名義稅負率將與實際稅負率相同,即t=t0,此時稅務機關會將名義稅負率設定為t=t0.如果只存在高稅務風險的企業,且名義稅負率與實際稅負率之間的差異為t3,稅務機關知道企業真實的稅務風險狀況,此時稅務機關會將名義稅負率設定為t=t0+t1,以確保既定征稅目標的實現(即確保實際稅負率目標的實現).

此時,稅務機關如果明確知道企業稅務風險的真實類型,就會設定高稅務風險狀態下企業的名義稅負率為t=t0+t1,設定低稅務風險狀態下企業的名義稅負率為t=t0+t2,以確保既定征稅目標的實現.

但是在現實中,由于信息不對稱,通常稅務機關不知道具體企業真實的稅務風險類型,只知道屬于高稅務風險和低稅務風險的概率(也即高稅務風險企業和低稅務風險企業的比率),則稅務機關為了確保實現既定的征稅目標,將會依據其期望征稅函數,選擇滿足企業最優稅負條件的點(但并不是均衡名義稅負率點)T點,即選擇名義稅負率t=t0+t3,以確保實現整體上既定的征稅目標(即在整體企業層面確保實際稅負率目標的實現).

當稅務機關將名義稅負率定為T點,即t=t0+t3時,處于高稅務風險狀態下的企業的名義稅負率較低,納稅成本相對較小,因而會繼續選擇高稅務風險狀態;處于低稅務風險狀態下的企業的名義稅負率過高,納稅成本過大,因而會選擇退出市場.當處于低稅務風險狀態下的企業無法退出市場時,就會選擇承擔較高的稅務風險來實現預期效用的最大化.然而,當處于低稅務風險狀態下的企業退出市場或選擇承擔較高的稅務風險來實現預期效用的最大化時,會使C點向右上方移動,從而導致稅務機關對所有企業稅務風險的評估值又會提高;為了確保在實現整體上既定的征稅目標,稅務機關會進一步提高名義稅負率,即將T點向右上方移動;如此往復,直到t=t0+t1.在這個過程中,處于低稅務風險狀態下的企業,要么被處于高稅務風險狀態下的企業淘汰掉,要么也轉變為高稅務風險企業.這就出現了在稅收征管中的逆向選擇問題,從而導致了中小企業稅務風險管理意識普遍淡薄.

3納稅違法查處對企業稅務風險管理意識的影響

根據上述假設,納稅人是否實施稅務風險管理,取決于其與稅務機關之間的博弈.

假設:(1)企業和稅務機關都是理性的契約人,他們都以利益(效用)最大化為行動準則.(2)企業與稅務機關之間存在信息不對稱,這種信息不對稱體現在兩個方面,一方面是稅務機關無法充分掌握企業的相關信息,另一方面是企業對相關稅收政策信息掌握不充分,包括不能獲得全部稅收政策信息,不能在第一時間獲得稅收政策信息,以及不能準確理解稅收政策信息.(3)企業實施稅務風險管理的概率為 p1,p1∈[0,1];避免的少納稅款T1、避免的多納稅款T2、避免的因少納稅款可能蒙受的損失T3,管理成本為D,T2+T3-T1>D.(4)稅務機關檢查企業納稅違法行為的概率為p2,p2∈[0,1];檢查成本為F ;稅務機關查出并處罰企業稅務違法行為的概率為p3,p3∈(0,1).(5)企業的收入為Y=S×q,企業不實施稅務風險管理時的應納稅款為T0=S×q×t.S 為企業所面對的市場容量;q 為企業所占的市場份額,q∈[0,1];t 為名義稅負率.

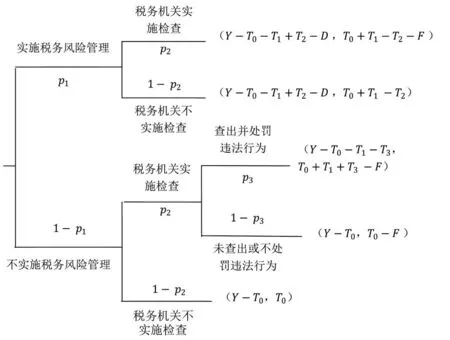

在上述假設下,納稅人與稅務機關之間的博弈圖可如圖2所示.

圖2 納稅人與稅務機關之間的稅務風險管理博弈

根據上述博弈圖,可得:

Up1=p2×(Y-T0-T1+T2-D)+(1- p2)×(Y-T0-T1+T2-D)

即Up1=Y-T0-T1+T2-D

(4)

U1-p1= p2×[p3×(Y-T0-T1-T3)+(1- p3)×(Y-T0)]+(1- p2)×(Y-T0)

即U1-p1=Y-T0-p2× p3×T1-p2× p3×T3

(5)

Up2=p1×(T0+T1-T2-F)+(1-p1)×[p3×(T0+T1+T3-F)+(1- p3)×(T0-F)]

即Up2=T0-F+p3×(T1+T3)+p1×[(T1-T2)- p3×(T1+T3)]

(6)

U1-p2=p1×(T0+T1-T2)+(1-p1)×T0

即U1-p2=T0+p1×(T1-T2)

(7)

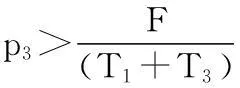

(8)

(9)

由式(8)可以得出以下結論:

(3)在現實情況下,中小企業預期少納稅款T1、預期多納稅款T2、預期因少納稅款而遭受的損失T3,都要小于大企業.稅務機關在資源有限的情況下,相對于檢查一個大企業而言,以有限的資源去檢查一個中小企業的機會成本是很大的,即檢查成本F是很大的.這就導致了中小企業的稅務風險管理意識淡薄.

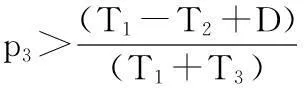

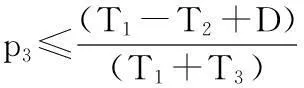

由式(9)可以得出以下結論:

(2)當T1+D≤T2時,稅務機關檢查企業納稅違法行為的需求即為0.

4結論

前述分析表明:(1)企業所面臨的市場空間和所占領的市場份額越大、業務越復雜、稅務風險管理成本相對越低,企業稅務風險管理意識就越強.在現實中,相對于大企業而言,中小企業業務相對簡單、所占領的市場份額小、由于市場競爭力不強導致其所面臨的市場空間機會較小、因規模小而可承受的稅務風險管理成本較低(即稅務風險管理成本較高),因此其稅務風險管理意識不強.(2)相比查處一家大企業,稅務機關查處一家中小企業的檢查成本相對較大,稅務機關稅務檢查資源有限的情況下會減少對中小企業的納稅檢查,從而導致了中小企業稅務風險管理意識淡薄.(3)由于征納稅雙方信息不對稱,稅務部門只好不斷提高名義稅負率來確保在整體企業層面實現實際稅負率目標[3].在這一過程中,處于低稅務風險狀態下的企業,要么被處于高稅務風險狀態下的企業淘汰掉,要么也轉變為高稅務風險企業,從而出現了在稅收征管中的逆向選擇問題;并且,在這一過程中,中小企業處于生存競爭劣勢.這就導致了中小企業稅務風險管理意識普遍淡薄.

以上是為何中小企業稅務風險管理意識淡薄的三大根本成因.要從根本上解決中小企業稅務風險管理意識淡薄的問題,首先是要加大對企業稅務違法行為的查處力度(尤其是處罰力度),提高企業稅務違法成本;其次是要進一步貫徹“簡稅制、寬稅基、低稅率、嚴征管”的原則,優化稅制體系,以減少納稅信息不對稱現象和降低企業稅務違法收益.

參考文獻:

[1]呂志明. 基于模糊層次分析法的稅務風險評價[J]. 統計與決策,2011, (13): 124-126.

[2]彭喜陽. 中小企業稅務風險成因與應對策略[J]. 江西社會科學,2014,(8): 61-65.

[3]陳錦華. 執行新會計準則對企業稅務風險影響的實證研究[J]. 財會月刊,2008,(3):35-37.

(責任編校:晴川)

Influential Factors of Tax Risk Management Consciousness for Small and Medium-sized Enterprises

PENG Xi

(School of Logistic Management, Hunan Communication Polytechnic, Changsha Hunan 410132, China)

Abstract:Research of the economic causes of the tax risk for small and medium-sized enterprises should begin from the following two aspects: “the root of weak tax risk management consciousness of small and medium-sized enterprises” and “the root of the idleness of tax risk managers of small and medium-sized enterprise”. Through comprehensive analysis, it is concluded that for the weak tax risk management consciousness of small and medium-sized enterprises, three fundamental reasons are as follows: (1) the relatively simple business, small share of the market and weak market competitiveness and thus the small opportunity of market space, all of these lead to low affordable tax risk management cost, so small and medium-sized enterprises are reluctant to implement the tax risk management; (2) the government’s relatively loose tax examination to small and medium-sized enterprises leads to a relatively low cost for enterprises breaking the tax law, and the enterprises tend to break the tax law to a certain degree so as to reduce the tax risk loss expectation; (3) because of information asymmetry, the enterprises and government make adverse selection, which makes enterprises choose to be forced to transform into high tax risk enterprises.

Key Words:tax risk; small and medium-sized enterprises; management consciousness

中圖分類號:F276.3; F812.42

文獻標識碼:A

文章編號:1008-4681(2016)02-0109-04

作者簡介:彭溪(1982— ),女,湖南長沙人,湖南交通職業技術學院物流管理學院教師,碩士.研究方向:財稅與審計.

收稿日期:2016-01-13