盈利水平、所得稅籌劃程度與會計信息質量

王少華 吳秋生

【摘 要】 文章以2011—2014年間中國滬深A股上市公司的報表數據作為樣本,實證分析了盈利水平、所得稅籌劃程度與公司會計信息質量之間的關系。研究發現:公司盈利水平與稅收籌劃程度呈正相關;稅收籌劃程度與公司會計信息質量呈正相關。此外還發現:盈利水平不僅直接影響會計信息質量,還會通過影響稅收籌劃程度對會計信息質量產生影響。本研究結論為企業制定合理的稅收籌劃策略,監管部門有效監管稅收籌劃以保證會計信息質量提供了新的依據。

【關鍵詞】 盈利水平; 所得稅籌劃程度; 會計信息質量

中圖分類號:F810.42 文獻標識碼:A 文章編號:1004-5937(2016)01-0074-04

一、引言

隨著資本市場的不斷發展,作為資本市場有效配置資源重要依據的會計信息,得到了政府、社會以及投資者的重視。與此同時,隨著我國市場經濟制度和稅收制度的不斷完善,市場競爭的不斷加劇,企業在不斷提高盈利水平的同時,越來越重視稅收籌劃①的效率。但是,提高稅收籌劃效率會不會影響會計信息質量,如果影響,那么這種影響會不會隨著盈利水平的不同而不同。這些問題對于有效監管會計信息質量,合理制定稅收籌劃策略十分重要,亟需深入研究。

近年來,關于會計信息質量影響因素的實證研究,人們主要從公司治理(張嬈,2014)、會計方法的選擇(李榮錦、馬娜,2010)及企業內部外部環境(李紅霞,2009)等方面進行。本文選擇盈余管理水平作為會計信息質量的替代變量,有關稅收對盈余管理影響的實證研究,人們主要是從盈余穩健性(車菲,2012)與盈余管理水平兩方面進行,本文主要從盈余管理水平的角度進行分析。稅收對于盈余管理水平的影響研究,主要從稅收負擔、會計—稅收差異以及稅收籌劃等方面進行。Shackelford and Shevlin Frank(2001)研究發現,提高財務報告收益會招致稅收成本的增加,若為了減少稅收成本而向股東報告較少的會計收益又會導致財務報告成本的增加,因此管理者需要在財務報告決策和稅收報告決策之間進行權衡。周澤將(2012)認為,當上市公司進行正向盈余管理時,稅收負擔對于盈余管理程度無顯著影響;當上市公司進行負向盈余管理時,稅收負擔與盈余管理程度顯著負相關。葉康濤(2006)研究發現,上市公司盈余管理幅度越大,則會計利潤與應稅所得差異也越高,即上市公司通過操縱非應稅項目損益,規避盈余管理的稅負成本。譚青、李薇(2011)研究發現,會計—稅收差異指標能有效地識別企業盈余管理水平。這些學者的研究表明了稅收負擔、會計—稅收差異與盈余管理水平之間確實存在一定的關系,但并沒有對稅收籌劃程度與盈余管理水平的關系進行闡述。關于稅收籌劃程度與盈余管理水平的研究相對較少,Frank et al.(2009)實證研究發現,企業財務報告的激進程度與稅收籌劃的激進程度之間存在顯著的正相關關系。關于稅收籌劃程度對會計信息質量影響的研究更是寥寥無幾,有關盈利水平影響稅收籌劃效率進而影響會計信息質量的研究只有一些相關度不高的研究文獻,如:Dhaliwal,Gleasonand Mills(2003)研究證明,當公司在對非稅項目進行盈余管理仍然不足以實現盈利目標時,公司會通過減少其所得稅費用來實現其盈利目標;戴德明等(2005)研究發現,我國上市公司基于報告動機和稅收動機的盈余管理行為并存。通過梳理文獻后發現,已有研究表明稅收籌劃與會計信息質量之間存在一定的關系,但究竟何種關系還未得出一致性的結論;對不同盈利水平下稅收籌劃程度對會計信息質量的影響是否有變化尚未有人研究。本文以2011—2014年間中國滬深A股上市公司的財報數據為樣本,對此進行實證研究,以期能豐富這一領域的研究文獻,推動相關理論的發展。

二、理論分析與研究假設

企業作為“一系列契約的聯結”,與政府之間以稅收制度的形式存在著一定的契約關系。由于稅收制度永遠不可能是盡善盡美的,這導致了企業與政府間的契約總是不完善的,企業管理者作為“理性經濟人”,在企業運營過程中有權追求自身合法利益最大化,因此,企業可以根據“法無禁止就可為”的原則進行稅收籌劃。事實上,我國現行所得稅收法律制度存在內外資企業稅負差異,存在不同行業、不同企業、不同經濟事項納稅調整事項差異,以及存在減稅、免稅、退稅等稅收優惠政策,所得稅法屬于原則性規定,這為企業進行稅收籌劃提供了更有利的條件與空間。

企業減輕稅負可以有多種途徑,按其是否違法可以分為違法與不違法兩類,而稅務籌劃則屬后者。健全、合理、規范的稅收法律制度,能夠大大縮小納稅人偷逃稅款等違法行為的空間,促使其通過稅務籌劃尋求自己的稅收利益,這也是企業逐步成熟和行為理性化的標志。

稅收籌劃主要是通過降低應納稅所得額或延遲繳稅等途徑達到降低當期應納稅額的目的。應納稅所得額一般是在會計盈余的基礎上,加減稅法規定的調整項目后得到,因此,公司的盈利水平是決定其能否進行稅收籌劃以及籌劃程度大小的基本因素。當上市公司盈利水平接近于零甚至發生虧損時,公司所得稅籌劃的空間就比較小,則企業通過稅收籌劃降低稅負的動機比較弱;而當上市公司的盈利水平較高時,公司所得稅籌劃的空間就比較大,此時公司通過稅收籌劃獲得的利益可能會比較大,企業進行所得稅籌劃的動機就比較強。因此,上市公司進行稅收籌劃的動機和能力可能隨著盈利水平的不同而變化。由此提出以下假設。

H1:公司盈利水平與稅收籌劃程度呈正相關。

從法律層面分析,稅收籌劃不是涉嫌偷稅的行為,而是貫徹國家稅法立法意圖的理性行為,有利于提高稅法的宏觀調控效率。當企業運用稅收法律制度的優惠政策進行稅收籌劃時,從短期看可能會影響國家收入的相對增長,但長期來看,這些優惠政策正是國家對社會經濟進行調整的手段之一,企業運用這些政策有利于轉換企業經營機制,有利于國家調整產業政策、合理開發和綜合利用資源以及環境保護等意圖的實現,這是對稅法意圖的有效貫徹執行,對國家、對企業都是有利的。即使企業利用稅收法律制度不盡完善之處進行稅收籌劃,也屬于企業的理性行為,仍是合法的。從公司財務管理層面分析,稅收籌劃作為公司財務管理的手段之一,其直接目的是使當期稅負“不超支”,最終目的是實現公司財務目標,實現公司價值最大化。公司進行稅收籌劃是在遵循稅法導向的基礎上通過利用稅收優惠政策等方式爭取稅收收益、規范會計核算,從而減少涉稅損失,按照稅收籌劃所采取的技術手段,可將其分為節稅籌劃、避稅籌劃和轉嫁籌劃等。由此可知,公司進行稅收籌劃的過程也是進行財務管理的過程,以合規合法為前提,包括嚴格遵循會計準則。它有利于遏制管理層為了薪酬和晉升等沖動形成的不計稅收成本而虛增盈余的盈余管理行為,從而有利于提高會計信息質量。據此提出以下假設。

H2:稅收籌劃程度與公司會計信息質量呈正相關。

三、研究設計

(一)變量設計

1.會計信息質量。目前,學術界對于會計信息質量的評價指標主要有:信息披露考評等級指標、綜合評分指標、盈余管理水平及其他自建指標。其中,用盈余管理水平測度會計信息質量為多數學者所認同,因此,本文主要選取盈余管理水平(DA)作為會計信息質量的替代變量,二者為反比關系。目前學者們運用較多的盈余管理研究實證模型主要有:Healy模型、DeAngelo模型、Jones模型、Modified Jones模型及Industry模型等,由于Modified Jones模型在實證中應用廣泛,并且其誤差最小,本文選取Modified Jones模型作為會計信息質量的評價指標。Modified Jones模型是以操縱性應計利潤為盈余管理的衡量指標,通過應計利潤總額與非可控應計利潤的差額來對其進行估算。

2.稅收籌劃程度。目前我國運用較多的稅收籌劃指標有實際負擔稅率(ETR)、名義負擔稅率與實際負擔稅率的差異(ETR-D)及會計與稅收差異殘差(TS)等。其中,會計與稅收差異的計算方法是:當期所得稅=所得稅費用-(期末遞延所得稅負債-期初遞延所得稅負債)+(期末遞延所得稅資產-期初遞延所得稅資產),應納稅所得額=當期所得稅/適用稅率,會計與稅收差異=(利潤總額-應納稅所得額)/期初總資產,應計利潤總額=(凈利潤-經營活動現金凈流量)/期初總資產。由于我國的稅收制度中根據不同情況所遵循的稅率不同,各個企業所遵循的具體稅率及稅收制度又參差不齊,無法保證相關數據收集的質量,而真正反映稅收籌劃程度的應是剔除盈余管理因素影響后的會計與稅收差異即會計與稅收差異殘差(TS)(Desai,Dharmapala,2006)。目前,彭韶兵和王偉(2011)、王娜和葉玲(2013)等均采用該方法來估算上市公司的稅收籌劃程度。因此本次設計選取會計與稅收差異殘差(TS)作為稅收籌劃的衡量指標。

3.盈利水平。盈利水平指標有營業利潤率、成本費用利潤率、盈余現金保障倍數、總資產報酬率、凈資產收益率和資本收益率等。在實證研究中,一般選用資產報酬率(ROA)作為其評價指標。

4.控制變量。在研究稅收籌劃程度與公司會計信息質量相關性時,有必要設置下列控制變量:(1)當公司規模較大時,公司可用于調整的盈余范圍較大,然而其規模越大需要向外界披露的相關信息越多,為了減少政府及社會對公司的關注與監督,公司可能會選擇更少的財務操縱,增加信息可信度,因此公司規模對會計信息質量有影響,本文將其加入控制變量,以企業總資產的自然對數表示;(2)當公司存在負債時,可能為了不違反債務契約而進行激進的盈余管理,但也可能由于債務人的監督而減少財務操縱,總之它會對會計信息質量產生影響,因此將其加入控制變量,以資產負債率(DAR)表示,為期末負債總額與資產總額之比;(3)盈利水平可以通過稅收籌劃、盈余管理、審計制度(楊中和,2008)等途徑來影響會計信息質量,雖然學術界對于盈利水平與會計信息質量二者間的影響機制并未取得完善的研究成果,但二者間具有較強的相關性已得到普遍認可,因此將其加入控制變量,以資產報酬率(ROA)表示,為凈利潤與期末資產之比。

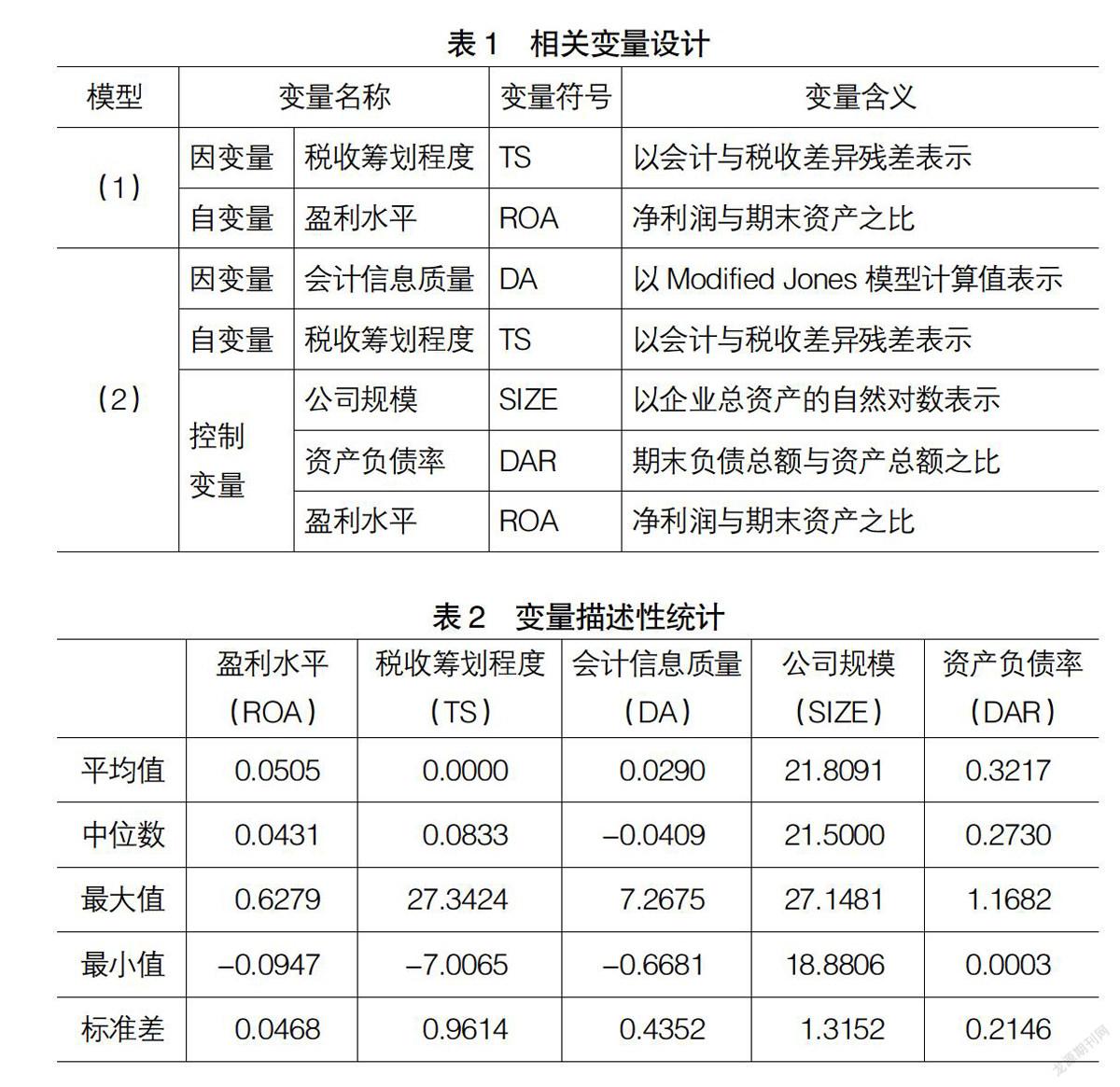

各變量具體如表1。

(二)模型構建②

1.公司盈利水平與稅收籌劃程度之間的關系

TSi,t=α0+α1ROAi,t+εi,t 模型(1)

2.公司稅收籌劃程度與會計信息質量之間的關系

DAi,t=β0+β1TSi,t+β2SIZEi,t+β3DARi,t+β4ROAi,t+εi,t

模型(2)

其中,i表示樣本公司,t表示觀測期,α0、β0為常數項,α1、β1、β2、β3、β4為回歸系數,ε為隨機擾動項。

(三)樣本選取與數據來源

本文選取深、滬兩市所有A股上市公司于2011—2014年四年間公布的數據作為研究依據。選取標準如下:非金融保險類上市公司(金融保險行業的會計準則與其他行業存在較大差異,沒有可比性);當期所得稅大于0的公司(所得稅小于0的公司無需繳納所得稅,沒必要進行稅收籌劃,因此更談不上稅收籌劃對會計信息質量的影響);四年數據完整且連續的公司;各項數據均在正常值范圍內。最終通過篩選的數據總樣本為1 048家上市公司四年的數據。數據來自于國泰安數據庫,數據處理主要使用Excel與EViews軟件。

四、實證結果與分析

(一)描述性統計

表2列示了樣本中各變量的相關統計量。其中,ROA反映的是盈利能力,均值為0.0505,最大值為0.6279,最小值為-0.0947,標準差為0.0468,表明樣本公司基本上都是盈利公司且各公司盈利能力存在差距;TS反映的是稅收籌劃程度,中位數為0.0833,最大值為27.3424,最小值為-7.0065,標準差為0.9614,這說明樣本公司中進行稅收籌劃的程度差距較大,其中有部分樣本公司稅收籌劃接近于零,稅收籌劃程度較小;DA反映的是各公司的盈余管理程度,平均值為0.0290,最大值為7.2675,最小值為-0.6681,表明大部分的樣本公司進行正向盈余管理,而極少部分的樣本公司進行負向盈余管理,總體來講正向盈余管理的程度遠大于負向盈余管理的程度;SIZE反映的是公司規模,最大值為27.1481,最小值為18.8806,表明上市公司間的資產規模相差不大;DAR反映的是資產負債率,最大值為1.1682,最小值為0.0003,平均值為0.3217,從樣本總體來說公司利用財務杠桿的程度偏低,部分企業幾乎不運用財務杠桿,而部分企業負債過高。

(二)實證結果

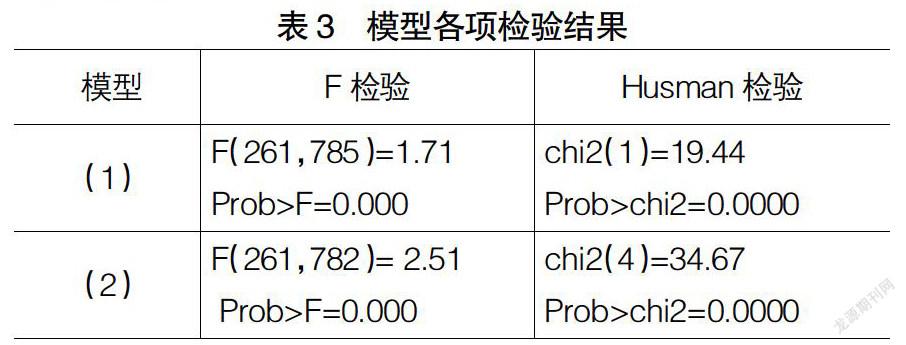

表3列示了選擇模型過程中所進行的各項檢驗的結果。模型(1)在進行F檢驗時Cross-section F的Prob.值為0.0000,表明本文中數據不適合用混合模型;在進行Husman檢驗時Chi-Sq. Statiatic的Prob.值為0.0000,表明本文中數據適用固定效應模型;模型(2)的選擇同模型(1)。因此,經過檢驗后本文中兩個模型均選擇固定效應模型為最終模型。

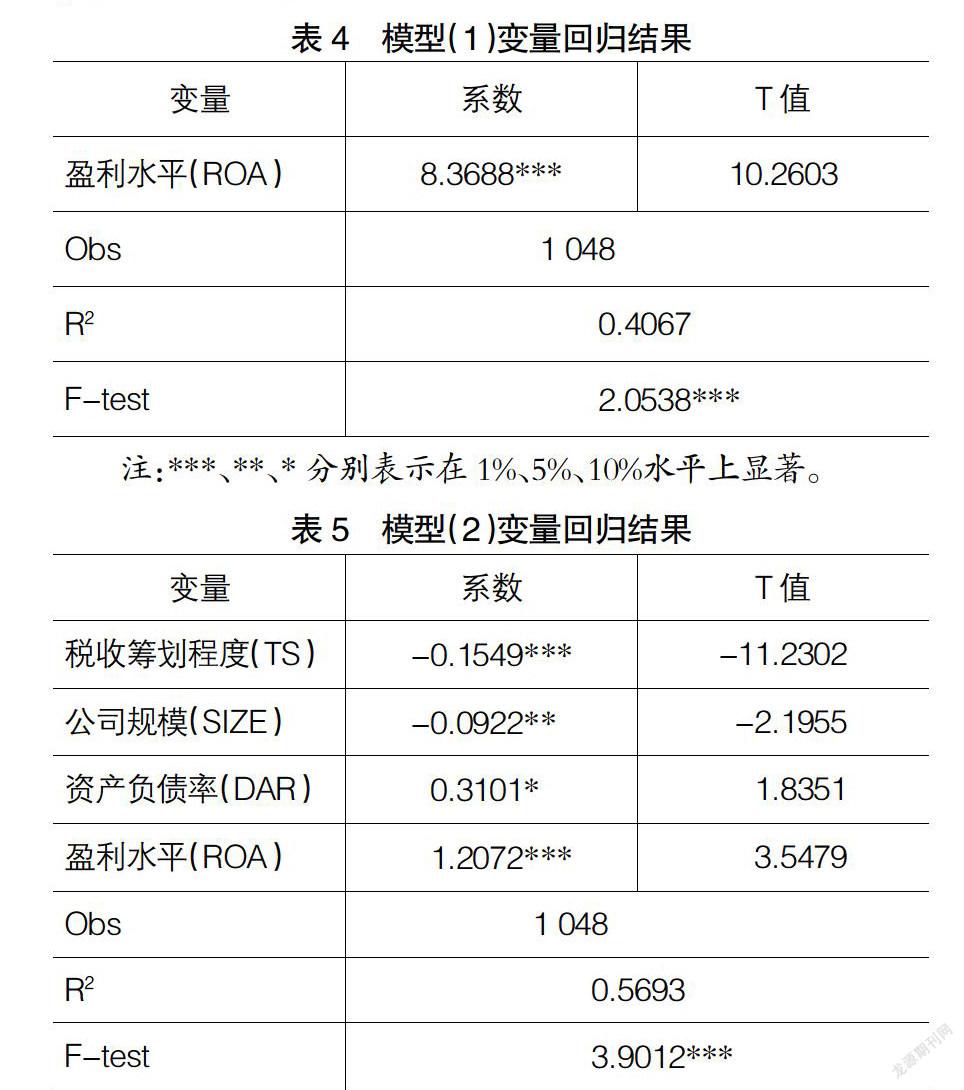

表4列示了模型(1)選用固定效應模型之后做二元線性回歸的結果。其中,ROA的回歸系數在1%的置信水平下為8.3688,表明TS與ROA間存在明顯的正向變動關系,即盈利水平越高的公司稅收籌劃程度越高,與上述理論分析結果一致。

表5列示了模型(2)選用固定效應模型之后做多元線性回歸的結果。其中,TS的回歸系數在1%的置信水平下為-0.1549,表明DA與TS成反向變動關系,即稅收籌劃程度與會計信息質量呈正比,這與前文的理論分析相一致,公司進行稅收籌劃使得公司的會計信息更加符合國家政策,更加貼近現實,從而提高了會計信息質量。SIZE的回歸系數為-0.0922,表明DA與SIZE成反向變動關系,即公司規模與會計信息質量呈正比,這與前文的理論分析相一致,但回歸系數很小,說明在我國上市公司的規模大小對會計信息質量的影響微乎其微,這主要是由于根據上文描述性統計分析可知我國上市公司的規模相差并不很大,且在我國的稅收制度及會計信息質量披露制度不盡完善、社會監督力量薄弱的情況下,大型公司并沒有因為規模大而承受更多的社會監督與財務壓力,因此它的規模不會對盈余管理或會計信息質量產生較大的影響。DAR的回歸系數為0.3101,表明DA與DAR呈正向變動關系,即資產負債率越高的公司會計信息質量越低,這是由于公司可以通過提高負債水平增加稅后收益(Franco Modigliani,Mertor Miller,1963),公司盈余管理程度增大,從而降低了會計信息質量。ROA的回歸系數在1%的置信水平下為1.2072,表明DA與ROA間存在明顯的正向變動關系,即盈利水平越高的公司盈余管理程度越高,會計信息質量越低。結合模型(1)的結果可知,盈利水平不僅直接影響會計信息質量,還會通過影響稅收籌劃程度對會計信息質量產生影響。

注:表4、表5的回歸結果顯示,模型(1)和模型(2)樣本的F值均在1%水平上顯著,說明參數整體上顯著;兩組樣本的擬合系數分別為0.4067和0.5693,整體的回歸結果較為理想。因此,可以認為模型的回歸結果能較好地說明盈利水平與稅收籌劃程度、稅收籌劃程度與會計信息質量之間的關系。

(三)穩健性測試

為了使本文的研究結果更加可靠,筆者進行了如下測試:(1)稅收籌劃評價指標用名義負擔稅率與實際負擔稅率的差異代替會計與稅收差異殘差;(2)公司的盈利水平評價指標用凈資產收益率代替總資產收益率;(3)公司規模評價指標用公司總營業收入取自然對數替換總資產的自然對數。用替代數據進行回歸后發現,各系數雖存在差異,但其影響方向并沒有發生變化,這進一步證實了本文的研究結論,說明本文中模型的回歸結果具有較強的穩定性。

五、研究結論和政策建議

本文以2011—2014年間中國滬深A股上市公司的最新報表數據作為樣本,對不同盈利水平下稅收籌劃程度對會計信息質量的影響是否有變化這一問題進行了實證研究,根據上文分析結果得出以下結論:

1.公司盈利水平與稅收籌劃程度呈正相關。這意味著企業的盈利水平越高,所得稅籌劃的空間越大,進行盈余管理的空間也會越大,因此,企業應當隨著盈利水平的提高努力提高所得稅籌劃程度,一方面最大限度地實現企業合法利益,另一方面通過充分的稅收籌劃努力壓縮盈余管理空間,降低甚至消除盈余管理水平,保證和提高會計信息質量。

2.稅收籌劃程度與會計信息質量呈正相關。這意味著,稅收籌劃不僅不會降低會計信息質量,而且有助于提高會計信息質量,但這是以合法進行稅收籌劃為前提的。因此,為了保證會計信息質量,政府監管部門應當改變對企業稅收籌劃的負面看法,將盈利水平和稅收籌劃程度較低的企業列入所得稅計繳監管的重點,以便提高所得稅監管質量和效率。企業應當在嚴格遵守國家法律法規的前提下,努力提高稅收籌劃程度,保證和提高會計信息質量,否則,就可能發生違法行為,不但不能保證會計信息質量,甚至被政府監管部門處罰,遭受經濟和聲譽損失而得不償失。

本文的局限性在于選取了2011—2014年間中國滬深A股上市公司中盈利的公司作為研究對象,默認虧損企業缺乏稅收籌劃動機和空間,可能不一定符合實際,需要作進一步的研究。

【參考文獻】

[1] 張嬈. 企業間高管聯結與會計信息質量:基于企業間網絡關系的研究視角[J]. 會計研究, 2014(4):27-33.

[2] 李榮錦, 馬娜. 公允價值計量對會計信息質量相關性影響的實證研究[C]. Proceedings of International Conference of China Communication and Information Technology (ICCCIT2010), 2010.

[3] 李紅霞. 金融危機下上市公司會計盈余信息質量評價——基于鋼鐵行業的實證研究[J]. 會計之友, 2009 (16):57-59.

[4] 車菲. 所得稅改革、會計—稅收差異與會計穩健性[J]. 中南財經政法大學學報,2012(6):83.

[5] SHACKELFORD D A, SHEVLIN T. Empirical tax research in accounting[C].Journal of Accounting and Economics,2001.

[6] 周澤將. 稅收負擔與企業盈余管理行為——來自中國上市公司的經驗證據[J]. 山西財經大學學報, 2012 (10):88-96.

[7] 葉康濤. 盈余管理與所得稅支付:基于會計利潤與應稅所得之間差異的研究[J]. 中國會計評論, 2006(2):205-224.

[8] 譚青, 李薇. 會計—稅收差異信息含量研究——基于盈余管理的視角[J]. 會計之友, 2011(29):91-95.

[9] FRANK M M, LYNCH, LUANN J, REGO S O. Tax Reporting Aggressiveness and its Relation to Aggressive Financial Reporting[J]. Social Science Electronic Publishing, 2008, 84(2):467-496.

[10] DHALIWAL, GLEASON and MILLS. Last Chance Earnings Management: Using the Tax Expense to Meet Analysts’Forecasts.Working paper, 2003.

[11] 戴德明,姚淑瑜,毛新述,等. 會計—稅收差異、盈余管理與所得稅避稅行為研究[C]. 第二屆上市公司會計與財務理論國際研討會論文集,2005.

[12] DESAI M A, DHARMAPALA D. Corporate tax avoidance and high-powered incentives[J]. Journal of Financial Economics, 2006, 79(1):145-179.

[13] 彭韶兵, 王偉. 上市公司“出身”與稅收規避[J]. 宏觀經濟研究, 2011(1):41-49.

[14] 王娜, 葉玲. 管理者過度自信、產權性質與稅收規避——基于我國上市公司的經驗證據[J]. 山西財經大學學報, 2013(6):81-90.

[15] 楊中和. 公司盈利能力與會計信息質量的實證分析[J]. 系統工程, 2008, 26(7):97-102.

[16] MODIGLIANI F, MILLER M H. Corporate Income Taxes and the Cost of Capital: A Correction[J]. American Economic Review,1963,53(3):433-443.