我國上市商業銀行競爭力研究

摘 要:本文回顧了已有的商業銀行競爭力研究,以此為基礎,選取了16家上市商業銀行作為研究樣本,以各銀行2014年的年報作為數據來源,采用因子分析法,提取出了五個影響商業銀行競爭力的因子,從規模實力、盈利能力、風險控制能力、創新能力等方面對上市商業銀行的競爭力進行分析,并確定各銀行的綜合競爭力排名。最后對研究結果進行了總結,為我國商業銀行發展提出了建議。

關鍵詞:商業銀行;競爭力;因子分析

金融業,在現代經濟中站著舉足輕重的地位,可謂是國民經濟的命脈。在中國,銀行業又是金融行業的核心,銀行業的發展直接左右著金融業的發展。我國正面臨經濟發展中的轉型過程,銀行業的發展對轉型的成敗有著決定性的作用。近年來,國家頒布了一系列的措施,外資銀行的準入門檻得到降低,外資銀行對我國金融業的參與度不斷提升。同時,我國主要的大型商業銀行陸續完成上市(到目前為止,共有16家在滬深證券交易所上市),行業規范度不斷加強,行業競爭日益激烈。在這個充滿了挑戰與機遇的時代下,加速商業銀行改革,提高商業銀行的競爭力,建立符合我國國情、接軌國際的商業銀行運營體系,是一件十分迫切的事情。全面客觀的評價分析我國各家商業銀行,讓其充分認知到自己的行業地位、經營的優劣之處,從而調整自己的發展策略,采取有效的措施來提升綜合競爭力。

一、指標的選取

競爭力的范疇包涵銀行競爭力,對于銀行競爭力的指標確定,可以類比于企業競爭力。通過查閱研究競爭力的相關資料,結合了前人的研究成果,本文把上市商業銀行競爭力的評價指標體系分為兩個方面:內部競爭力與外部競爭力。其中內部競爭力又分為現實競爭力與潛在競爭力。現實競爭力通俗來說就是當前條件下銀行的生存能力,主要通過財務指標與數據來反映,包括資產規模,盈利率,資本充足率,資產流動性等幾個方面。潛在競爭力主要體現銀行發展的可持續性,具體表現在人才素質、創新能力、治理結構等方面。外部競爭力受到國家政策、國際經濟形勢等因素的決定性影響,難以預料,本文不考慮。

因此本文根據上述原則,選取了以下六方面共18個具體指標,來構建上市商業銀行競爭力評價指標系統,包括盈利性指標(資產回報率X1、凈資產收益率X2、每股收益X3)、流動性指標(流動性比率X4、存貸比X5)、安全性指標(資本充足率X6、不良貸款率X7、撥備覆蓋率X8)、規模實力指標(資產總額X9、機構總數X10、存款份額X11、貸款份額X12)、發展能力指標(總資產增長率X13、存款增長率X14、貸款增長率X15、利潤增長率X16)、創新能力指標(大專以上學歷員工占比X17、非利息凈收入占比X18)。

二、因子分析法

1.KMO and Bartlett檢驗和效度檢驗

對標準化數據進行KMO與Bartlett球形度檢驗,其結果中KMO值有0.585,Bartlett球形度檢驗結果顯示,近似卡方很大,而且其Sig為0.000,遠遠小于顯著性水平要求的0.05,表示存在相關性。變量共同度說明了全部公因子反映的原始變量信息的百分比,描述了全部公因子對變量的總方差所做的貢獻。本文所選的變量共同度的值都較高,故都應予以保留。所以適合做因子分析。

2.構造因子

本文按照因子累積貢獻率大于85%的標準,采用主成分分析法來提取因子。在SPSS上的運行結果如表1所示。

表1 特征值和方差貢獻率表

從上表可以看出,前五個因子的累積方差貢獻率達到了87.842%,即這5個因子所涵蓋的信息已經足夠充分反映原有變量的大部分信息。所以,本文選取5個因子F1、F2、F3、F4、F5。

3.因子的命名解釋

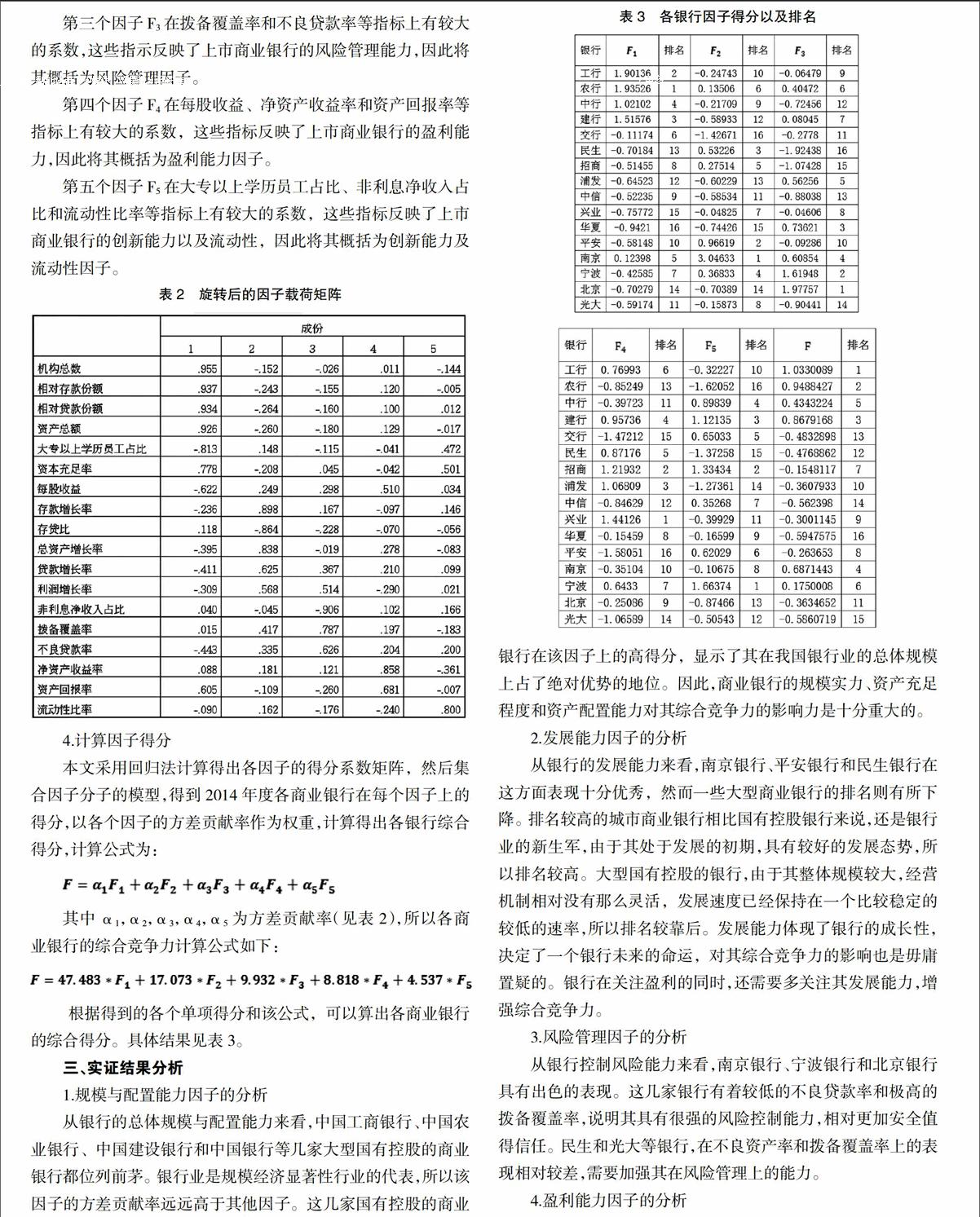

不管用何種方法確定初始因子載荷矩陣A,他們都不是唯一的。為了找到公共因子并且知道每一個公共因子的含義,我們通過因子旋轉,來得到旋轉后的因子載荷矩陣。具體見表2所示。

從表2中可以歸納得到如下五個因子。

第一個因子F1在機構總數、相對存款份額、相對貸款份額、資產總額、資本充足率和存貸比等指標上有較大的系數,這些指標反映了上市商業銀行的規模能力和資本配置上面的能力,因此將其概括為規模與配置能力因子。

第二個因子F2在存款增長率、貸款增長率、總資產增長率和利潤增長率等指標上有較大的系數,這些指標反映了上市商業銀行的發展能力,因此將其概括為發展能力因子。

第三個因子F3在撥備覆蓋率和不良貸款率等指標上有較大的系數,這些指示反映了上市商業銀行的風險管理能力,因此將其概括為風險管理因子。

第四個因子F4在每股收益、凈資產收益率和資產回報率等指標上有較大的系數,這些指標反映了上市商業銀行的盈利能力,因此將其概括為盈利能力因子。

第五個因子F5在大專以上學歷員工占比、非利息凈收入占比和流動性比率等指標上有較大的系數,這些指標反映了上市商業銀行的創新能力以及流動性,因此將其概括為創新能力及流動性因子。

表2 旋轉后的因子載荷矩陣

4.計算因子得分

本文采用回歸法計算得出各因子的得分系數矩陣,然后集合因子分子的模型,得到2014年度各商業銀行在每個因子上的得分,以各個因子的方差貢獻率作為權重,計算得出各銀行綜合得分,計算公式為:

其中α1,α2,α3,α4,α5為方差貢獻率(見表2),所以各商業銀行的綜合競爭力計算公式如下:

根據得到的各個單項得分和該公式,可以算出各商業銀行的綜合得分。具體結果見表3。

三、實證結果分析

1.規模與配置能力因子的分析

從銀行的總體規模與配置能力來看,中國工商銀行、中國農業銀行、中國建設銀行和中國銀行等幾家大型國有控股的商業銀行都位列前茅。銀行業是規模經濟顯著性行業的代表,所以該因子的方差貢獻率遠遠高于其他因子。這幾家國有控股的商業銀行在該因子上的高得分,顯示了其在我國銀行業的總體規模上占了絕對優勢的地位。因此,商業銀行的規模實力、資產充足程度和資產配置能力對其綜合競爭力的影響力是十分重大的。

2.發展能力因子的分析

從銀行的發展能力來看,南京銀行、平安銀行和民生銀行在這方面表現十分優秀,然而一些大型商業銀行的排名則有所下降。排名較高的城市商業銀行相比國有控股銀行來說,還是銀行業的新生軍,由于其處于發展的初期,具有較好的發展態勢,所以排名較高。大型國有控股的銀行,由于其整體規模較大,經營機制相對沒有那么靈活,發展速度已經保持在一個比較穩定的較低的速率,所以排名較靠后。發展能力體現了銀行的成長性,決定了一個銀行未來的命運,對其綜合競爭力的影響也是毋庸置疑的。銀行在關注盈利的同時,還需要多關注其發展能力,增強綜合競爭力。

3.風險管理因子的分析

從銀行控制風險能力來看,南京銀行、寧波銀行和北京銀行具有出色的表現。這幾家銀行有著較低的不良貸款率和極高的撥備覆蓋率,說明其具有很強的風險控制能力,相對更加安全值得信任。民生和光大等銀行,在不良資產率和撥備覆蓋率上的表現相對較差,需要加強其在風險管理上的能力。

4.盈利能力因子的分析

從銀行的創新能力方面來看,興業銀行、招商銀行、浦發銀行這幾家銀行的得分相對較高。從大專以上學歷員工占比可以看出,這幾家銀行的員工文化水平相對較高,所以員工綜合能力比較高;而從非利息凈收入占比上可以看出,這幾家銀行對于新業務的發展較快,創新能力較強。

5.創新能力及流動性因子的分析

從銀行的創新能力方面來看,興業銀行、招商銀行、浦發銀行這幾家銀行的得分相對較高。從大專以上學歷員工占比和非利息凈收入占比可以看出,這幾家銀行的員工文化水平相對較高,于新業務的發展較快,所以員工創新能力比較強;同時這些銀行的資金流動性相對較好,所以在該因子上有較高的得分。

6.綜合得分分析

從綜合競爭力來看,各個銀行在不同的指標上都有著不同的表現,不同類型的銀行往往在不同類型的因子上有著截然相反的得分,這主要是由于銀行自身的特點所決定的。

比如大型國有控股的銀行,由于其規模大、資本充足,所以在規模與配置能力因子具有較高的得分。雖然大型國有控股商業銀行在其他方面的表現差強人意,但因為該因子的較高方差貢獻率,依然使得型國有控股商業銀行總體排名整體靠前。

股份制商業銀行,因為其規模介于大型國有控股銀行與城市商業銀行之間,所以總體表現一般。但是不同的股份制商業銀行之間存在著很大的不同,比如招商銀行,因為其在盈利能力因子和創新能力及流動性因子上的高得分,使得其綜合競爭力排到了第7,這在股份制商業銀行中已經是一個相當高的排名。而平安銀行也因為其在發展能力因子上的出色表現,位列第8。

城市商業銀行相對規模較小,成立也較晚。但是正是因為這兩個特點,給了它很好的發展空間,沒有太多束縛。所以南京銀行、北京銀行和寧波銀行,在發展能力因子、風險控制因子和創新能力等方面,都具有很好的表現。雖然規模上相對落后,但是還是有很好的綜合競爭力排名。

參考文獻:

[1]黃蘭.中國銀行業競爭力評價指標體系研究[J].現代經濟探討,2001,(6):52-54.

[2]遲國泰.基于AHP的國有商業銀行競爭力評價研究[J].管理學報.2005,2(6):691-695.

[3]焦瑾璞.中國銀行業競爭力比較[M].北京:中國金融出版社,2001:54-121.

[4]李顯君.企業競爭力形成機理[J].數量經濟技術經濟研究,2002,(10):57-60.

[5]方開泰.實用多元統計分析[M].上海:華東師范大學出版社,1989: 30-35.

作者簡介:王志成(1993.04- ),男,浙江省紹興市,杭州師范大學理學院2012級本科生,研究方向:統計學c