基于因子分析的上市公司并購績效研究

龐琦++張建平

【摘 要】 隨著2014年新修訂的《上市公司收購管理辦法》和《上市公司重大資產重組管理辦法》(以下簡稱新《辦法》)的正式實施,我國企業并購將迎來新的高潮,那么近年來企業并購的價值效應究竟如何,是否提高了企業績效以及影響企業并購績效的原因有哪些?為解決這些問題,文章選取2011年發生并購的上市公司為研究樣本,通過因子分析法從總體綜合績效、控股權性質、是否為關聯方交易、支付方式、股權集中度5個方面對樣本并購前一年、并購當年及并購后兩年的并購績效進行評價。研究發現從短期來看,并購當年的公司績效有所提高,但從長期來看并購后公司績效低于并購前績效并且下降的幅度高于并購當年績效上升的幅度。

【關鍵詞】 公司并購; 因子分析; 績效評價

中圖分類號:F275 文獻標識碼:A 文章編號:1004-5937(2015)17-0064-05

一、引言

我國資本市場于20世紀90年代起步,我國公司并購也剛經歷了二十多年的發展,但中國企業并購發展突飛猛進,根據并購統計年鑒可知,2007—2013年共發生企業并購4 678起,金額達3 403.5億美元,可以看出,中國企業并購規模正在不斷壯大。隨著2014年10月兩個關于并購新《辦法》的正式實施,企業并購重組的政策管制變松,大大簡化了非借殼上市并購重組的審批程序,并且建立由市場定價的機制,我國企業并購將迎來新的高潮。伴隨實務界企業并購的風生水起,理論界對并購重組的研究也在相繼發展,但是并購“成功悖論”卻被不斷提出,那么近年來企業并購的價值效應究竟如何,是否給企業績效帶來不增反降的影響,以及影響企業并購績效的原因有哪些成為研究的焦點,這些問題都非常值得研究。

二、文獻回顧

國內外學者研究公司并購績效的方法,主要分為事件研究法和財務指標研究法。財務指標研究法包括因子分析法、EVA法、DEA法等。

事件研究法是建立在證券市場有效的假設之上,以并購首次公告為事件,通過計算公司股票的超額收益(CAR)來衡量并購重組的績效,多用于評價并購的短期及中長期績效。Jensen,Ruback(1983)歸納總結20世紀70年代已有的13篇關于企業并購的文獻,發現企業并購給被并購公司帶來CAR,而并購公司獲得很少的CAR。Bradley,Desai,Kim(1983)將初次并購未成功的事件進行分類,分為失敗后未收到要約和收到要約,研究收益率后發現短期收益差別不大,但是兩年后未收到要約的公司CAR下降,而收到要約的公司CAR上升。張新(2003)對1993—2002年發生的國內上市公司的并購事件,分別以目標公司與收購公司為主體進行并購后長短期的并購績效研究,發現并購重組對目標公司產生正效應,對收購公司產生負效應,并在傳統的并購動因理論的基礎之上,提出新的假說解釋并購重組對目標公司與收購公司產生不同效應的原因。梁嵐雨(2002)以1998—2002年發生并購的公司為樣本利用事件研究法進行研究,結果表明證券市場對并購事件的反應不明顯,可能由于中國企業并購沒有提高并購企業的財務績效,中國的資本市場發展還不成熟。余光、楊榮(2000)對并購發生于1993—1995年的15家企業進行研究,并購重組提高了被并購方公司價值,對并購方影響不顯著。陳信元、張田余(1999)分別對不同的重組形勢分別研究,CAR在股權轉讓、資產剝離、資產置換三種重組形勢下,呈現出并購前上升,但并購后下降的趨勢。

財務指標法是選取一個或多個財務指標比較其在并購前后的變化情況,對并購的財務績效進行評價。Meeks(1977)研究1964—1971年發生的233起并購交易,發現并購公司的ROA呈遞減趨勢。Healy,Palepu,Ruback(1992)選取美國在1979—1984年最大的50起并購事件,認為合并后公司的經營業績有所改善;馮根福、吳林江(2001)對1995—1998年發生的201起并購事件進行研究,結果表明,并購當年及并購后一年的績效提高,并購后兩年有所降低。潘穎、聶建平(2014)以2003—2008年發生企業并購的6 777個樣本,發現并購當年比并購前一年的績效高,但并購后四年的并購績效沒有得到改善。李心丹等(2003)研究1995—2001年發生并購事件的103家企業,利用DEA模型對比并購前后的績效指標,發現并購前上市公司平均績效下降,但并購后總體上穩步提高了并購企業財務效率。

三、并購績效評價體系的構建

(一)評價方法的選取和模型的構建

考慮我國上市公司每年定期報出的財務報表,是根據《企業會計準則》編制,并經過正規會計師事務所審計,且CPA、公司高管明確其責任與義務后對外公布的,可信度較高。而我國證券市場發展時間不長,事件研究法市場有效的假設前提是否成立爭議較大,所以本文選擇財務指標法評價公司并購績效。

因子分析法是將多個變量通過降維歸結為少數幾個主成分,主成分之間的相關性低,并可以最大限度地反映原有變量的信息。

Ft=∑αtmfitm t=-1,0,1,2 i=1,2,

3,…,441 m=1,2,3,…,11

其中,Ft代表樣本第t年并購績效的綜合得分;

αtm代表樣本第t年第m個公共因子的方差貢獻率;

fitm代表第i個公司第t年第m個公共因子的得分。

(二)樣本的選取

本文在CSMAR數據庫中選取并購重組首次公告日發生于滬深兩市2011年的1 528家上市公司為最初樣本,根據以下標準對最初樣本進行篩選,同時滿足標準的樣本保留,其余的剔除。上市公司的地位是收購方,并購行為最終成功完成的,財務數據完整且未出現異常,非金融行業,沒有被ST或*ST,同一年多次發生并購的以金額最大的為樣本,最終選取441家并購公司為研究樣本。

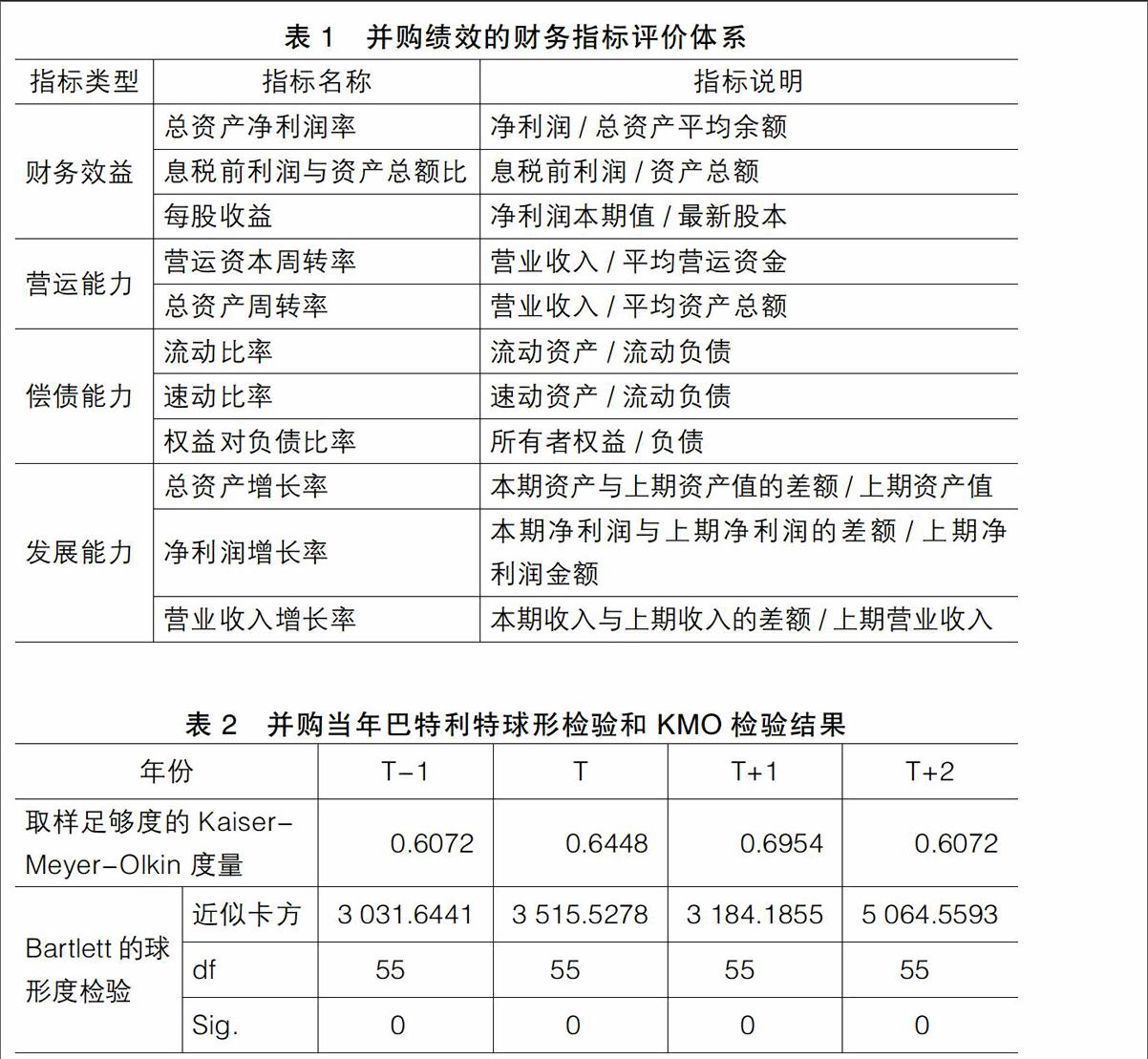

(三)財務指標的選取

根據2002年頒發的《企業績效評價操作細則(修訂)》的通知,以其規定的企業績效評價的基本指標和修訂指標為依據,本文選取反映企業財務效益、資產營運、償債能力和發展能力四方面狀況的11個財務指標作為上市公司并購價值效應的評價體系(見表1)。

四、上市公司并購績效的實證分析

本文采用因子分析法通過2011年發生并購的441家上市公司的11個財務指標,對并購當年、并購發生前一年以及并購后兩年,共四年的并購績效分別進行分析。

(一)有效性和可行性檢驗

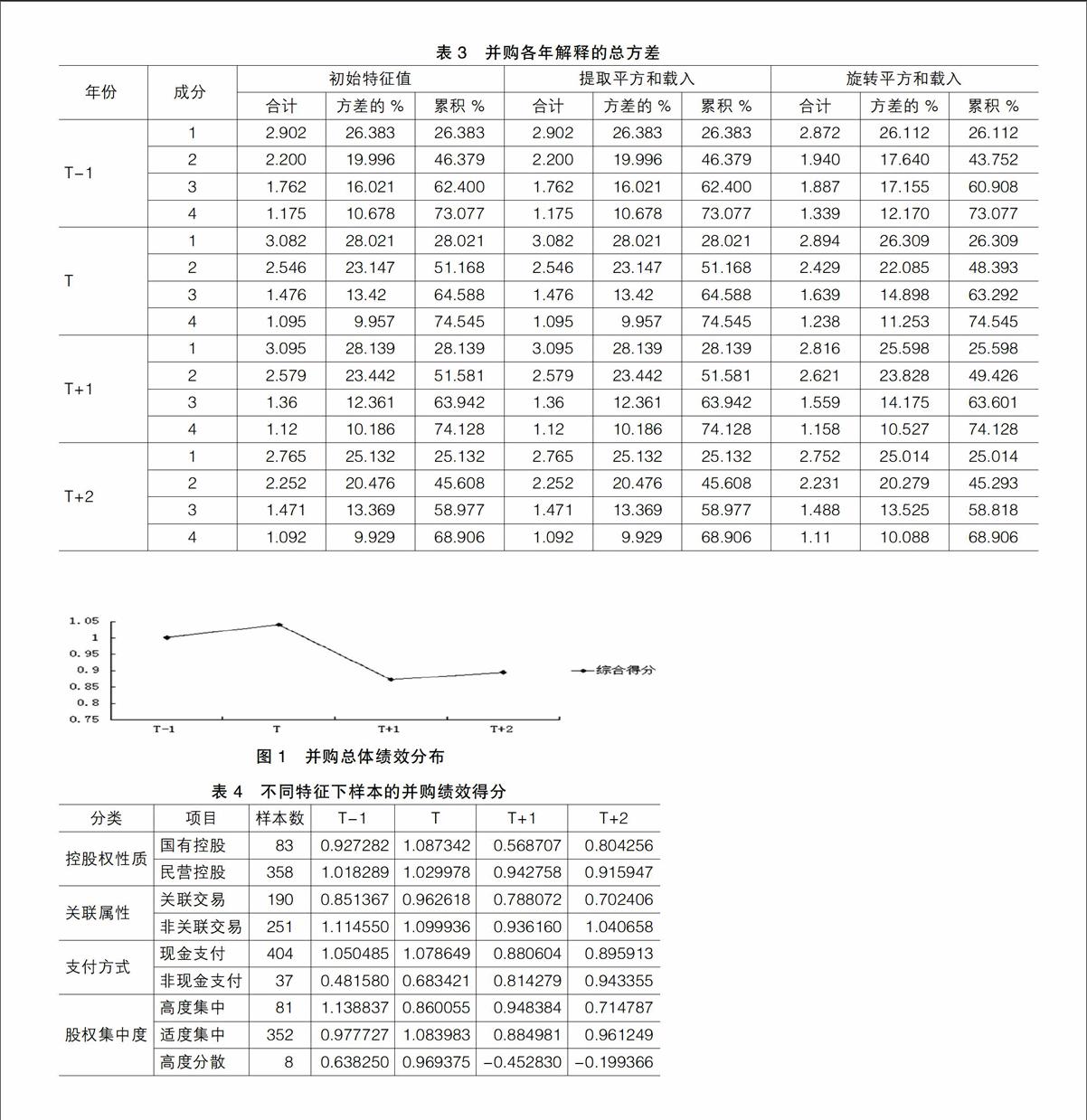

進行KMO檢驗和巴特利特球形檢驗,當KMO值大于0.5,Bartlett球體檢驗高度顯著,說明樣本的財務指標數據適用于因子分析。

由表2可以看出各年的KMO均大于0.5,Bartlett球體檢驗顯著性為0,小于0.05,為高度顯著。

(二)主成分的提取

計算相關系數矩陣和載荷矩陣,以特征值大于1為原則提取出公共因子,確定每個公共因子的方差貢獻率。

由表3可以看出并購各年前四個因子的累計旋轉載荷分別為73.077%、74.545%、74.128%、68.906%,因此提取四個主成分分別表示為F1,F2,F3,F4。

(三)綜合得分函數

利用成分得分系數矩陣計算出每個公共因子的得分,以各個公共因子的方差貢獻率作為該公共因子得分的權重,計算出該年度并購績效的綜合得分。

并購前一年:

F-1=0.35732fi-11+0.24138fi-12+0.23475fi-13+0.16654fi-14

并購當年:

F0=0.35293fi01+0.29626fi02+0.19985fi03+0.15096fi 04

并購后一年:

F1=0.34532fi11+0.332144fi12+0.19122fi13+0.14201fi14

并購后兩年:

F2=0.36302fi21+0.29431fi22+0.19628fi23+0.14640fi24

(四)計算各年的綜合得分

根據因子分析得到以上綜合得分的函數,再將不同年度的四個公共因子得分依次帶入上述公式,求得各個年度公司并購的平均綜合得分分別為:

F-1=1.001160478,F0=1.040774136,F1=0.872358011,

F2=0.894925943

從圖1可以看出,并購當年公司績效的平均綜合得分比并購前一年高3.96%,公司績效稍有提高,說明短期內并購的效果呈現積極作用,并購后一年到兩年分別低于并購前公司績效12.87%和10.61%,從長期來看,并購沒有提高并購方公司績效,未達到預期的并購價值效應。說明我國企業的并購重組行為有短期投機傾向,并購后不能迅速整合以實現并購協同效應。

五、討論

(一)樣本的描述性統計

本文從CSMAR數據庫中收集2011年發生并購的441家上市公司各類信息,進行整理統計(見表4)。

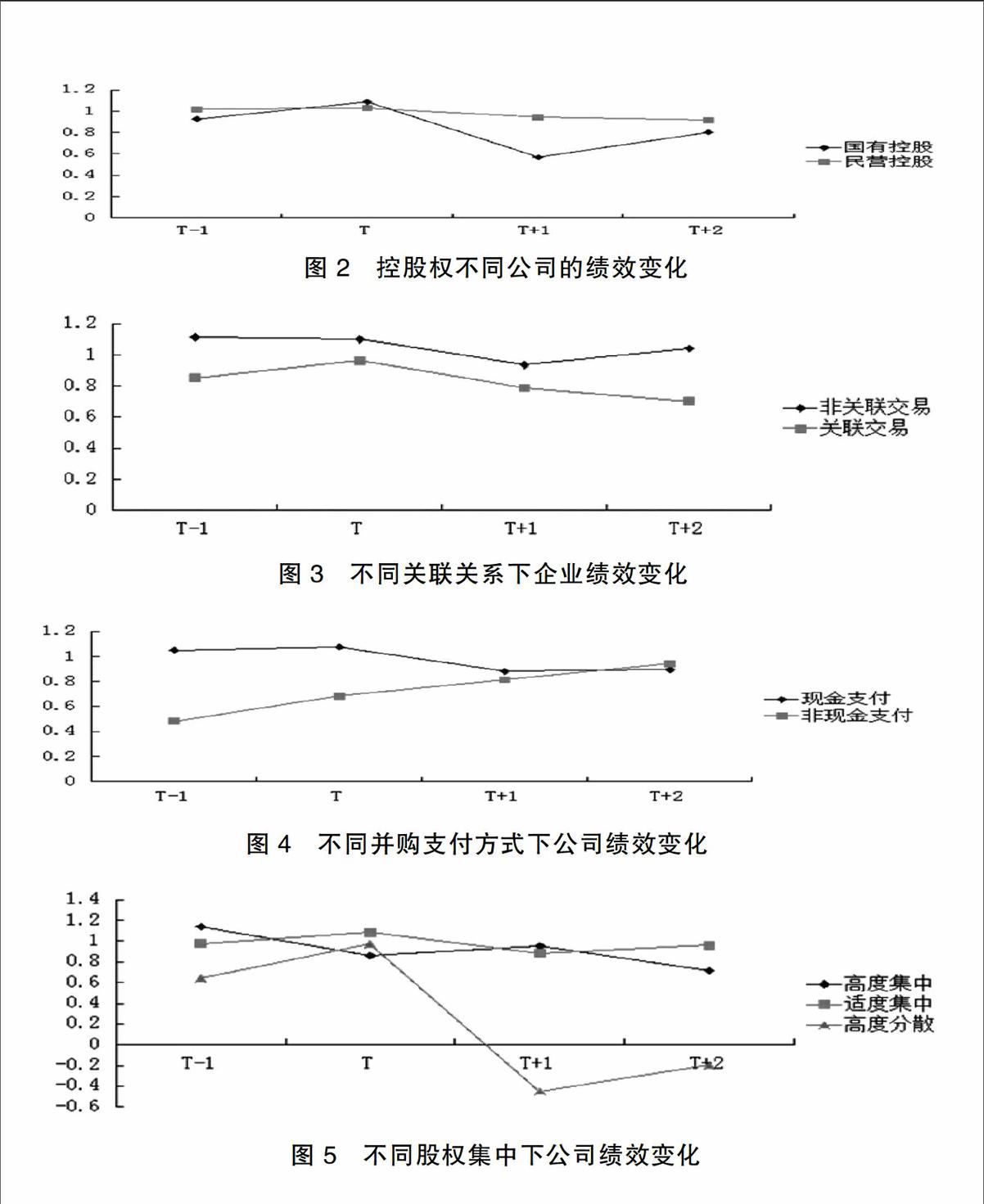

(二)控股權性質不同下績效差異

根據控股權性質的不同,國有控股公司有83家,占樣本總數的18.82%;民營控股公司有358家,占樣本總數的81.18%。可以看出我國并購重組的主體主要是民營控股公司,與吳鳳麗(2013)統計2007年發生并購的221家上市公司中,國有控股的144家占樣本的65.16%,國有控股公司占主要比例的情況發生了重大改變,很多民營企業參與到并購的浪潮中。控股權性質不同,并購績效變化如圖2。

從圖2中可以看出,民營控股企業的績效在并購后兩年明顯高于國有控股企業,主要由于民營企業大多規模為中小型,具有靈活的管理機制、受政府對并購決策的影響相比國有控股企業小;較低的運營成本、管理運營部門設置更合理,大大縮減了管理費用開支。國有控股企業承擔著維持社會穩定,提供就業崗位等社會責任,政府會鼓勵經營績效好的國有企業兼并瀕臨破產的企業,則會導致國有企業績效下降。國有控股企業的管理體制落后,管理者通常是公司的實際控制人,所有者不能有效地監管高管日常經營管理活動。但國有控股企業擁有自身的優勢,更容易以較低的價格獲取資源,容易從銀行獲得貸款,并購當年的績效高于民營控股公司。

(三)關聯屬性不同下績效差異

根據并購雙方的關聯關系不同,屬于關聯交易的有190起,占樣本量的43.08%,屬于非關聯方交易占56.92%。關聯屬性不同,績效變化如圖3。

從圖3中可以看出非關聯交易的并購績效高于關聯交易的并購績效。短期來看關聯交易的并購企業在并購當期績效上升,比并購前一年的績效增長13.07%,由于關聯交易的雙方相互了解,避免了信息不對稱的風險,大大降低了并購前期的溝通協商、聘請中介機構評估定價的費用;主并購方與被并購方是關聯方,主并購方多數是控制方,控制方出于自身利益的考慮進行并購決策,有可能是彌補當期惡化的財務狀況,粉飾財務報表,操縱會計利潤,避免被退市或被ST的損失。但從長期來看并購后兩年績效降低,有持續下降的趨勢。

(四)支付方式不同下績效差異

根據并購支付方式的不同,可以分為資產、現金、股票、債券、承擔債務和混合支付等,其中現金支付是我國上市公司并購支付的方式,共有404家占總樣本的91.61%,其他支付方式僅占8.39%。支付方式不同,績效變化如圖4。

由圖4可以看出現金支付方式并購當年績效增長2.68%,非現金支付方式并購當年及后兩年公司績效持續上升,與并購前一年相比漲幅分別為41.91%、69.08%、95.89%,獲得價值效應明顯。由于信息存在不對稱,信號傳遞理論認為現金現金支付方式傳遞出公司自由現金充足或較強的融資能力,被并購方價值被市場低估的積極信號,有助于增加投資者的信心;并且公司增加債務,其利息費用還可以在計算所得稅之前扣除,提高公司當期的凈利潤。但現金支付使得公司承擔的財務風險增加,面臨還本付息的壓力,如果并購后不能帶來預期的協同效應,會增加公司的財務危機。股票支付或承擔債務方式,并購方不用支付大量現金,在我國通過定向增發,IPO并換股通常是為了集團整體上市,原本非上市的母公司可以上市后定價并整合非上市公司的優良資產,提高上市公司的業績。

(五)股權集中度不同下績效差異

根據第一大股東的持股比例,持股比例在50%以上為股權高度集中,持股比例在10%~50%為適度集中,持股比例低于10%為高度分散。我國74.26%的上市公司第一大股東的持股比例在10%~50%,屬于適度集中。股權集中度不同,績效變化如圖5。

由圖5可以看出,股權適度集中的公司績效在并購當年上升10.87%,在并購后第二年高于股權高度集中的公司績效。股權高度分散的公司績效在并購當年績效上升51.89%,但并購后兩年績效下降為負值,股權高度分散的公司并購當年績效下降24.48%。股權高度集中的81家企業中有16家是國有控股,占其中的19.75%,國有股“一股獨大”的現象有所改善。股權高度分散增加委托高管的代理成本,對高管經營管理決策的監督力減弱,股權高度集中容易造成大股東犧牲小股東利益維護自身利益的現象,股權適度集中有利于提高并購績效。

六、結語

(一)研究發現

本文基于因子分析法對2011年發生并購的441家上市公司并購績效進行評價,研究發現:(1)從短期來看,并購當年的公司績效有所提高,但從長期來看公司績效低于并購前績效并且下降的幅度高于并購當年績效上升的幅度;(2)民營控股公司并購后績效高于國有控股公司;(3)非關聯交易的并購績效高于關聯交易;(4)現金支付的上市公司并購績效高于非現金支付方式,但非現金支付方式的公司并購后績效的增長趨勢較好;(5)控股權適度集中有利于上市公司并購績效的增長。

(二)研究啟示

1.加強并購后整合

公司并購是一項重大的戰略部署,成功并購目標公司并不意味著并購價值效應的實現,并購后公司注入新鮮的血液,公司情況發生改變,并購方必須立足于當下又要放眼于未來,充分考慮自身的優勢和面臨的威脅,準確評估自身競爭力的同時找準定位,真正并購成功需要企業對目標公司進行戰略的調整、組織結構的協調、財務制度的統一、企業并購文化的融合等全方位的整合,達到財務、管理、經營的協同,才能提高公司績效,實現公司做強做大的目標。

2.為民營控股公司進行并購重組創造有利環境

民營企業是并購重組的主力軍,但民營企業并購融資還面臨著融資渠道不通暢,融資方式的選擇不合理等困境,還需要資本市場的支持和中介機構的正確指導。加強資本市場各層次建設,有利于滿足投資者不同的投資需求,同時為更多的中小企業和高新技術企業提供融資服務。發展專業化有資質的中介機構,并購的整個過程都離不開中介的支持,我國投資銀行、律師事務所、會計師事務所、資產評估公司的規模和專業化程度還有很大的不足,應加強執業人員的專業素質的培養與提高,保證中介服務質量。

3.增強對關聯方交易的監督

優化公司治理結構,設立董事會、監事會,落實董事會和監事會監督機制,尤其是聘請有資質的獨立董事,切實做到維護利益相關者的權益。規范關聯方交易信息披露的及時完整可靠性,揭開關聯方交易神秘的面紗。加強證監會和證券交易所對關聯交易的外部監督,同時加強CPA對關聯方交易的審計,CPA出具的審計報告應在合理范圍內保證上市公司的財務報表不存在重大錯報風險。應完善會計準則中對關聯方交易的披露的規定,加大對關聯方交易披露不實或隱瞞的上市公司的懲罰力度。

4.綜合運用多種支付方式

我國并購的支付方式單一,主要以現金支付為主,現金支付有信息不對稱信號傳遞理論基礎,但在內源融資不足時,現金支付需要公司進行外源融資從而改變公司的資本結構并承擔相應的財務風險。股權支付不必一次性支付大量現金,但增發新股會給稀釋原有股東的控制權。最佳的支付方式是以最低的資金成本獲得較多的資源,綜合運用多種支付方式,可以揚長避短,避免支付大量現金帶來的財務危機,也防止股權支付帶來的控股權被稀釋的問題。

5.股權結構的調整

股權集中度太高或太分散,都會對公司的績效產生不利影響,提高大股東之間的制衡,同時避免股權過度分散,使公司決策有益于大多數股東以及多數股東對管理層進行監督,達到合理的股權結構,股權適度集中有利于提高公司治理能力和內部控制能力,從而提高公司并購績效。●

【參考文獻】

[1] Jensen,M.C.,and Ruback,R.S.The Market for Corporate Control: the Scientific Evidence[J].Journal of Financial Economics,1983,11(1): 5-50.

[2] M.Bradley.,A.Desai,& E.H.Kim.The Rationale Behind Inter firm Tender Offers: Information or Synergy? [J].Journal of Financial Economics,1983,11(2): 183-206.

[3] Meeks,Geoffrey.Disappointing marriage:a study of the gains from mergers[M].Cambridge University Press,1977,36-50.

[4] Paul M.Healy,Krishna G.Palepu and Richard S.Ruback,Does Corporate Performance Improve after Mergers?[J].Journal of Financial Economics,1992,31(2):135-175.

[5] 張新.并購重組是否創造價值?——中國證券市場的理論與實證研究[J].經濟研究,2003(6):20-29,93.

[6] 李心丹,朱洪亮,張兵,等.基于DEA的上市公司并購效率研究[J].經濟研究,2003(10):15-24,90.

[7] 梁嵐雨.中國上市公司并購績效的實證分析[J].世界經濟文匯,2002(6):50-61.

[8] 余光,楊榮.企業購并股價效應的理論分析和實證分析[J].當代財經,2000(7):70-74.

[9] 陳信元,張田余.資產重組的市場反應——1997年滬市資產重組實證分析[J].經濟研究,1999(9):47-55.

[10] 馮根福,吳林江.我國上市公司并購績效的實證研究[J].經濟研究,2001(1):54-61,68.

[11] 潘穎,聶建平.基于因子分析的上市公司并購績效差量評價[J].經濟問題,2014(1):115-118.

[12] 李衛民,黃旭.我國上市公司女性高管對企業并購績效的影響研究[J].管理工程學報,2014(3):18-25,73.

[13] 李井林,劉淑蓮,韓雪.融資約束、支付方式與并購績效[J].山西財經大學學報,2014(8):114-124.

[14] 張自巧.內源融資能力、公司治理質量與并購績效[J].財經問題研究,2014(6):51-56.

[15] 葉志偉.基于財務指標的公司并購績效影響因素探析[J].國際商務財會,2014(11):87-93.

[16] 劉笑萍,黃曉薇,郭紅玉.產業周期、并購類型與并購績效的實證研究[J].金融研究,2009(3):135-153.

[17] 吳鳳麗.股權性質、行業特征與上市公司并購績效[D].西南財經大學碩士學位論文,2013.