基于逆周期的主權(quán)信用評級指標體系研究

何娟文,張葉

摘要:現(xiàn)行國際主權(quán)信用評級呈現(xiàn)出明顯的順周期特征而廣受詬病。在對評級指標體系優(yōu)化的基礎上,采用90個主權(quán)國家2005~2012年經(jīng)濟數(shù)據(jù)進行面板隨機效應和門限效應回歸,對主權(quán)信用評級決定模型進行估計,運用歐債危機發(fā)生前后的數(shù)據(jù)進行模擬評級,結(jié)果表明:優(yōu)化后的指標體系顯示出較好的逆周期特征。

關(guān)鍵詞: 逆周期;主權(quán)信用評級;指標體系;模擬評級

中圖分類號:F832文獻標識碼:A文章編號:1003-7217(2015)03-0034-05

一、引言

當前國際上主宰主權(quán)信用評級業(yè)務的主要是三大評級機構(gòu):惠譽(FITCH)、標準普爾(S&P)和穆迪(MOODYS)。自1997年東南亞金融危機至次貸危機、歐債危機爆發(fā)以來,國際三大主權(quán)信用評級機構(gòu)的評級質(zhì)量飽受質(zhì)疑,通常表現(xiàn)為危機前高估評級,危機爆發(fā)后又過度下調(diào)評級,進而導致危機擴大,即“評級下降危機擴大評級再下降危機再擴大”的惡性循環(huán),學界稱之為主權(quán)信用評級的順周期現(xiàn)象。

目前,對信用評級機構(gòu)順周期行為的研究主要是從驗證評級順周期效應、評級決定因素、評級指標體系等不同側(cè)面展開的。

在順周期效應的研究方面,F(xiàn)erri等(1999)認為,三大評級機構(gòu)在1997年亞洲金融危機爆發(fā)前后對亞洲經(jīng)濟形勢的錯誤估計,進一步加劇了亞洲金融危機的傳染性,這使得主權(quán)信用評級表現(xiàn)出順周期和進一步擴大危機的效應[1]。Mora(2006)提出了不同的觀點,質(zhì)疑了信用評級會加劇危機的邏輯,并指出信用評級的黏性大于順周期性[2]。夏凡和姚志勇(2013)發(fā)現(xiàn),評級高估更有可能發(fā)生在經(jīng)濟繁榮時期,而低估則更有可能出現(xiàn)在經(jīng)濟蕭條時期[3]。

在主權(quán)信用評級的決定因素方面,Cantor和Packer(1996)首次系統(tǒng)地分析了主權(quán)信用評級的決定因素和影響,發(fā)現(xiàn)主權(quán)評級結(jié)果主要由人均收入、GDP增長率、通脹、財政余額、外部余額、外部負債、經(jīng)濟發(fā)展水平、違約歷史等八個變量決定[4]。Hu等(2002)將文獻使用的變量分成4類,從中選出十個指標進行回歸,其中獲得高度統(tǒng)計顯著性的變量為:違約歷史虛擬變量、債務對GNP比率、儲備對進口比率、通脹率、非工業(yè)化國家虛擬變量[5]。Afonso(2003)研究表明,大量可選變量中的6個變量與評級結(jié)果最為相關(guān),這包括人均GDP、外債、經(jīng)濟發(fā)展水平、違約歷史、實際經(jīng)濟增長率和通脹率 [6]。Mellios和PagetBlanc(2006)采用主成分分析法研究的結(jié)果表明,主權(quán)信用評級主要受人均收入、政府收入、實際匯率變動、通脹率和違約歷史影響[7]。Hill等(2010)發(fā)現(xiàn),不同評級機構(gòu)的評級指標選取有所區(qū)別,三大國際評級機構(gòu)的6個共同指標分別是:人均GDP、GDP增長率及其平方、債務違約歷史、機構(gòu)投資者風險評級、市場風險貼現(xiàn)[8]。Gartner等(2011)認為,評級指標應該包括GDP增長率、人均GDP、政府盈余、政府基本盈余、政府債務、政府債券收益、一國與德國十年期政府債券息差、通脹率等諸多因素[9]。

在指標體系構(gòu)建和模擬評級方面,楊勝剛和成程(2011)以120個主權(quán)國家經(jīng)濟數(shù)據(jù)和三大評級機構(gòu)評級結(jié)果為研究對象,構(gòu)建多元線性回歸模型和有序Probit概率模型對主權(quán)評級結(jié)果進行模擬,研究中國的主權(quán)信用評級是否被低估的問題[10]。

綜上所述,學界目前從指標體系方面進行優(yōu)化以減弱評級的順周期效應的研究成果還很少。基于以上的研究不足,本文旨在對主權(quán)信用評級指標體系進行研究的基礎上,構(gòu)建基于逆周期的評級指標體系,并進行模擬評級以驗證其逆周期特征。

二、現(xiàn)行主權(quán)信用評級指標體系缺陷及其優(yōu)化

(一)現(xiàn)行評級指標體系及其缺陷

主權(quán)信用評級指標變量是信用評級中最重要的部分,然而,三大國際信用評級機構(gòu)并未完全公開其評級指標體系,因此,分辨出三大評級機構(gòu)評級中采用的指標十分重要。現(xiàn)有評級體系主要是由眾多學者在經(jīng)濟理論分析的基礎上確定一國主權(quán)信用評級的可能決定因素,然后通過采用評級機構(gòu)實際評級數(shù)據(jù)進行實證檢驗的方法,發(fā)掘出其中的顯著性變量,其中重復率較高的構(gòu)成現(xiàn)行評級指標體系的主要決定因素包括:人均收入、通貨膨脹、實際GDP增長率、違約歷史、政府外債、財政余額、經(jīng)濟發(fā)展水平等。

通過對文獻中主權(quán)信用評級指標變量進行梳理后可以發(fā)現(xiàn),影響一個國家長期經(jīng)濟發(fā)展的內(nèi)外部因素均得到了關(guān)注。然而,這些指標變量選取究竟是否合理、全面仍然需要進一步分析。我們通過分析發(fā)現(xiàn),現(xiàn)行評級指標體系存在著以下缺陷:

1.指標重復。

以人均收入與經(jīng)濟發(fā)展水平為例,許多文獻同時使用經(jīng)濟發(fā)展水平和人均收入這兩個變量,因而導致指標重復。人均收入與經(jīng)濟發(fā)展水平呈現(xiàn)高度正相關(guān)性,與經(jīng)濟發(fā)展水平相比人均收入的代表性則顯得較強,常被用來衡量一個國家生活水平的變化情況。將人均收入作為決定因素的正向預期效果更強,因此,保留人均收入作為決定因素更為合理。

2.指標欠缺。

首先,反映已有發(fā)展狀況指標較多,而反映未來發(fā)展?jié)摿χ笜溯^少。現(xiàn)行指標體系中的人均收入和經(jīng)濟發(fā)展水平反映一國經(jīng)濟發(fā)展水平和國家已有實力,但并不能說明未來發(fā)展前景。其次,反映一國宏觀經(jīng)濟基本面變量較多,而反映負債情況和償債能力指標較少。現(xiàn)行指標體系中的通脹率和實際GDP增長率主要用來反映一國宏觀經(jīng)濟狀況,反映負債情況和償債能力的指標如短期外債、經(jīng)常賬戶余額和外匯儲備等大多未能進入現(xiàn)行的指標體系。

(二)主權(quán)信用評級指標體系優(yōu)化

基于以上對現(xiàn)行指標體系存在問題的分析,新指標體系應在剔除重復指標、增加反映發(fā)展?jié)摿拓搨闆r、償債能力指標和基于逆周期的原則上構(gòu)建;同時,由于增加更多的變量更容易產(chǎn)生多重共線性問題,所以變量的選擇不宜過多。因此,應該剔除經(jīng)濟發(fā)展水平變量,保留人均收入、實際GDP增長率、通脹率、違約歷史、政府外債和財政余額變量,增加經(jīng)常賬戶余額、外匯儲備、短期外債變量。各指標變量具體分析如下:

1.人均收入。較高的人均收入代表較高的經(jīng)濟實力和較高的償付能力,因而有較高的主權(quán)信用評級。

2.實際GDP增長率。較高的GDP增長率意味著較高的產(chǎn)出增長和收入增長,意味著較大的未來發(fā)展?jié)摿蛢敻赌芰Γ蚨鳈?quán)信用評級較高。

3.通脹率。較高的通脹率意味著政府只能以發(fā)行貨幣的方式來滿足政府支出和償債的需要,政府管理經(jīng)濟能力低下,償付能力不足,未來出現(xiàn)償付困難的風險較大,主權(quán)信用評級較低。

4.違約歷史。較多的違約記錄表明較高的債務償還風險,因此對應較低的主權(quán)信用評級。

5.政府外債。較高的外債負擔意味著較高的主權(quán)信用風險和負面的未來經(jīng)濟情況預期,因而對應較低的主權(quán)信用評級。

6.財政余額。財政赤字的大小反映了一個國家或地區(qū)財政基本狀況,較高的財政赤字表明一國入不敷出,償債能力低,因而主權(quán)信用評級較低。

7.經(jīng)常賬戶余額。經(jīng)常賬戶余額反映一國外匯支付能力,較多的經(jīng)常賬戶盈余往往表明較高的外匯支付能力和償債能力,即較高的主權(quán)信用評級。

8.外匯儲備。外匯儲備主要功能是清償國際收支逆差和干預外匯市場以保持匯率穩(wěn)定,較高的外匯儲備表明一國政府抵御風險和融資能力較強,因而主權(quán)信用評級較高。

9.短期外債。短期外債能夠較好反映該國在一年內(nèi)將要到期的外債情況,如果該國短期外債迅猛增加,則有很大概率表明其債務情況呈現(xiàn)惡化趨勢,因而有較低的主權(quán)信用評級。

財經(jīng)理論與實踐(雙月刊)2015年第3期2015年第3期(總第195期)基于逆周期的主權(quán)信用評級指標體系研究

三、基于逆周期的主權(quán)信用評級指標體系的實證分析

首先,采用多國數(shù)據(jù)建立隨機效應面板數(shù)據(jù)模型估計評級決定模型,對指標體系整體狀況做初步判斷;然后,區(qū)分不同收入層次國家對估計的評級決定模型進行相應調(diào)整;最后,模擬評級,將模擬評級與實際評級比較以驗證其能否帶來逆周期特征。

(一)評級決定模型的估計

1.模型建立和數(shù)據(jù)處理。依據(jù)上面的指標優(yōu)化分析和學者們已有的建模經(jīng)驗,構(gòu)建如下基準模型:

Yi,t=ci.t+β1INCi,t+β2GDPi,t+β3CPIi,t+

β4DEFi,t+β5DEBTi,t+β6FISi,t+β7CAi,t+

β8FEi,t+β9EDi,t+ηi,t (1)

其中,Y表示評級的非線性轉(zhuǎn)換數(shù)值,以標普和穆迪數(shù)據(jù)①采用Ferri等(1999)方法進行非線性轉(zhuǎn)換后代理該變量,最終將評級轉(zhuǎn)換成具體的數(shù)值進行回歸分析,即:R=eβ′X/(1+eβ′X),則:

Li=ln [Ri/(1-Ri)]=β′X (2)

式(2)中Li為最終非線性轉(zhuǎn)化數(shù)值,β′為轉(zhuǎn)換矩陣,X為評級線性數(shù)值。

式(1)中INC表示人均收入,以2005年不變價美元計算的實際人均收入數(shù)據(jù)來代理該變量;GDP表示實際GDP增長率,以2005年不變價本幣計算的世界銀行數(shù)據(jù)來代理該變量。CPI表示通貨膨脹;DEF是違約歷史虛擬變量,該變量取值1表示一國曾發(fā)生過違約事件,取值0表示一國未曾發(fā)生過違約事件;DEBT表示政府的外債總量,以中央政府的對外債務總量來代理該變量,地方政府債務不在考慮范圍內(nèi);FIS表示政府財政余額,其值為正表明財政盈余,為負表明財政赤字;CA表示經(jīng)常賬戶余額,以按現(xiàn)價美元計算的世界銀行數(shù)據(jù)來代理該變量;FE表示外匯儲備;ED表示短期外債,采用中央政府在過去一年所借入債務總量為標準。

采用90個國家2005~2012年的年度經(jīng)濟數(shù)據(jù)進行分析,經(jīng)濟指標數(shù)據(jù)來源于世界銀行以及國際貨幣基金組織。惠譽的評級數(shù)據(jù)有殘缺,因此,本文采用穆迪和標普的評級數(shù)據(jù)進行分析,數(shù)據(jù)來源于穆迪官方網(wǎng)站和標普官方網(wǎng)站,其中平均數(shù)值穆迪和標普的權(quán)重是按1∶1分配的。

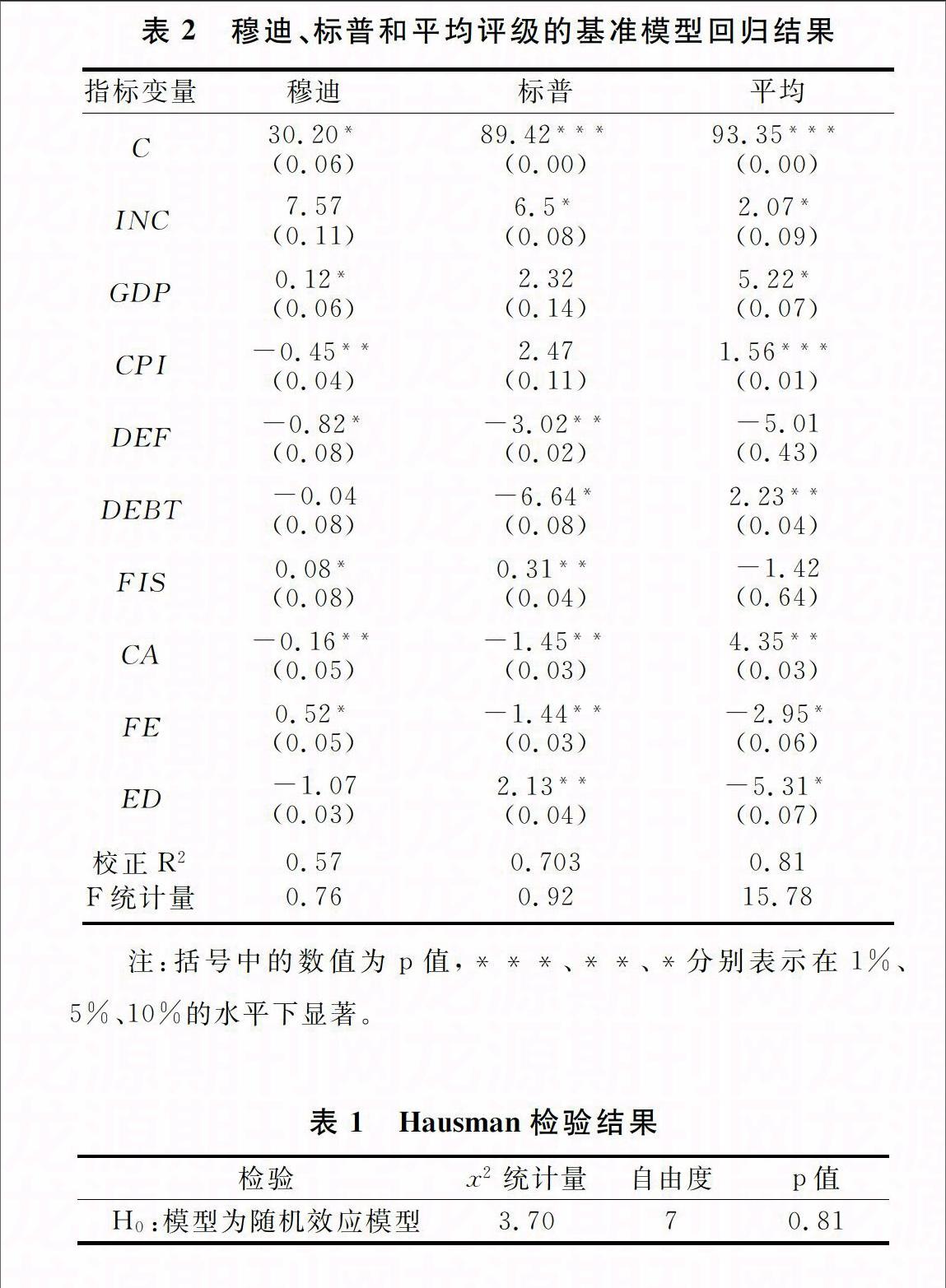

2.Hausman檢驗和基準模型回歸。

在模型構(gòu)建、指標選取和數(shù)據(jù)處理的基礎上,首先對數(shù)據(jù)進行Hausman檢驗,以此來判斷模型為固定效應模型或隨機效應模型,檢驗結(jié)果如表1。

在穆迪數(shù)據(jù)中,人均收入、實際GDP增長速度、外匯儲備、財政收支余額與評級成正向關(guān)系,通貨膨脹、違約歷史、經(jīng)常賬戶余額、政府外債和短期外債與評級成反向關(guān)系,與預期相符。其中外債、短期外債不顯著可能是由于經(jīng)濟數(shù)據(jù)數(shù)量級過大所致,人均收入變量在較短時間內(nèi)波動較小容易出現(xiàn)不顯著的情況,經(jīng)常賬戶余額的影響與預期不符,可能原因是經(jīng)常賬戶余額波動較大,對出口導向型國家影響較大,對其余國家則影響較小,因此,其對評級影響在回歸中難以體現(xiàn)。在標普數(shù)據(jù)中,大部分指標情況與穆迪相同,通貨膨脹、外匯儲備和短期外債指標與穆迪呈相反關(guān)系,但三個變量均為不顯著,這可能與標普與穆迪評級體系側(cè)重不同所致。溫和的通貨膨脹在一定程度上是經(jīng)濟發(fā)展不可避免的現(xiàn)象,而一些國家外匯儲備和短期外債可能因為政府意愿而出現(xiàn)較大波動,造成與實際經(jīng)濟情況不符現(xiàn)象的發(fā)生。總體來說,大部分變量與預期相符,穆迪與標普回歸各有特點,說明兩家評級機構(gòu)的指標體系側(cè)重點不同,穆迪側(cè)重于對宏觀經(jīng)濟形勢的把握,標普則重視國家整體經(jīng)濟實力的考察。

3.收入門限效應回歸。

主權(quán)信用評級與指標體系中變量之間的關(guān)系可能是非線性的,因此,兩者之間可能存在著收入門限效應。本文采用Hansen(1999)提出的計量方法,將收入作為區(qū)制的分割點,對上述樣本進行分割區(qū)隔化。

對于面板數(shù)據(jù){yit,xit,qit:1≤i≤n,1≤t≤T} ,其中i表示個體,t表示時間,Hansen(1999)考慮了如下的固定效應門限回歸模型:

yit=μi+β′1xit+εit,若qit≤γyit=μi+β′2xit+εit,若qit>γ (3)

其中,Yit為穆迪與標普評級的平均值, qit為門限變量,γ為帶估計的門限值,擾動項εit為獨立同部分的個體μi的存在表明。使用示性函數(shù)可以將模型更簡潔地表示為:

yit=μi+β′1xit·1(qit≤γ)+

β′2xit·1(q>γ)+εit (4)

Hansen(1999)提出使用以下似然檢驗(LR)統(tǒng)計量:LR≡[RSS*-RSS()]/2。其中,2≡RSS()/n(T-1)為對擾動項方差的一致估計。如果拒絕“H0:β1=β2”,則認為存在門限效應,可以進一步對門限值進行檢驗,即檢驗“H0:γ=γ0”成立的情況下,LR(γ)的漸進分布雖然是非標準的,但其累積分布函數(shù)為(1-e-x/2)2,可以直接計算出其臨界值。具體到不同層次收入國家分類則是雙門限回歸,可以利用統(tǒng)計量LR(γ)來計算γ的置信區(qū)間,從而篩選出具體的門限值。

從表3可以看出,對于是否存在門限效應,F(xiàn)檢驗的值為13.58,其p值為0.013,在10%的水平上拒絕原假設即存在門限效應,也就是說,不同收入層次國家評級決定模型的側(cè)重點不同。采用穆迪、標普的平均評級對不同收入層次國家進行回歸的結(jié)果如表4。

從表4可知,不同的收入層級其回歸結(jié)果的顯著程度明顯不同,反映出在不同收入層次國家中指標變量的顯著程度和影響大小是不同的。理論上說,國家在不同的發(fā)展階段評級的各項因素側(cè)重會有所改變,如實際GDP增長率變量在高收入國家回歸系數(shù)相對較低,低收入國家中相對較高。高收入國家經(jīng)濟總量巨大,同樣的經(jīng)濟增長量會有較低的增長率,而低收入國家則正好相反,經(jīng)濟處于起飛階段實際GDP增長率會達到很高的水平。同理,違約歷史也顯現(xiàn)出較大差異的回歸結(jié)果,對應三個區(qū)制國家指標體系各個變量側(cè)重不同,所以,在模擬評級中有必要按照不同收入層次的回歸模型進行分別模擬。

(二)模擬評級及其檢驗

將不同收入層級國家數(shù)據(jù)依次代入相應回歸方程得到模擬評級,并將模擬評級與實際評級做差,設ei,t為評級差的誤差數(shù)占總樣本容量的比例,模型模擬效果如表5所示。

從表5可知,總體和低、中、高收入國家在模擬評級一個標準差之內(nèi)所達到的比例分別為84.43%、83.55%、93.52%和81.405%,符合預期效果。

為檢驗新指標體系是否具有良好的逆周期特征,本文挑選深陷歐債危機以致評級波動巨大的愛爾蘭、希臘作為評級樣本,將回歸得到的評級數(shù)值與實際評級結(jié)果進行縱向比較,進而驗證新的評級指標體系能否顯示逆周期特征。模擬結(jié)果如圖1所示。

從圖1可以看出,從整體上看模擬評級基本體現(xiàn)出新指標體系的逆周期特征,實際評級的波動明顯大于模擬評級,在危機爆發(fā)前模擬評級明顯低于實際評級,在危機爆發(fā)后的時間節(jié)點上,模擬評級也有所下降但顯著高于實際評級,從而顯現(xiàn)出新指標體系較好的逆周期特征。

四、結(jié)論及政策建議

以上基于逆周期主權(quán)信用評級的相關(guān)理論,以主權(quán)信用評級指標體系的優(yōu)化和改善為核心,在構(gòu)建新指標體系的基礎上,采用90個主權(quán)國家2005~2012年經(jīng)濟數(shù)據(jù)對主權(quán)信用評級及其影響因素進行面板隨機效應和門限效應回歸,模擬評級的結(jié)果顯示出了新指標體系較好的逆周期特征。由此,評級機構(gòu)不僅要采用反映主權(quán)國家經(jīng)濟基本面的指標,還應適當側(cè)重選擇反映債務情況和償債能力的指標;評級機構(gòu)不僅要分析主權(quán)國家的財務狀況,也要分析其未來經(jīng)濟走勢和償債意愿,這樣才能獲得客觀、公正的主權(quán)評級。其次,主權(quán)國家也應厘清短期債務情況與長期還債能力之間的界限,在政府債務和經(jīng)濟增長之間尋找平衡點,這樣更加有利于獲得良好的信用評級。短期過度借債無疑飲鴆止渴,只有限制借貸規(guī)模提高償債能力,主權(quán)國家才能獲得持久的經(jīng)濟增長。

注釋:

①平均數(shù)值中穆迪和標普的權(quán)重按1∶1分配。

參考文獻:

[1]Ferri G, Liu L G, Stiglitz J E. The procyclical role of rating agencies:evidence from the east asian crisis[J]. Economic Notes, 1999, 28(3): 335-355.

[2]Mora N. Sovereign credit ratings: guilty beyond reasonable doubt?[J]. Journal of Banking & Finance, 2006, 30(7): 2041-2062.

[3]夏凡, 姚志勇. 評級高估與低估: 論國際信用評級機構(gòu) “順周期” 行為[J]. 金融研究, 2013,(2): 184-193.

[4]Cantor R, Packer F. Determinants and impact of sovereign credit ratings[J]. The Journal of Fixed Income, 1996, 6(3): 76-91.

[5]Hu Y T, Kiesel R, Perraudin W. The estimation of transition matrices for sovereign credit ratings[J]. Journal of Banking& Finance, 2002, 26(7): 1383-1406.

[6]Afonso A. Understanding the determinants of sovereign debt ratings:evidence for the two leading agencies[J]. Journal of Economics and Finance, 2003, 27(1): 56-74.

[7]Mellios C, Paget-Blanc E. Which factors determine sovereign credit ratings?[J]. The European Journal of Finance, 2006, 12(4): 361-377.

[8]Hill P, Brooks R, Faff R. Variations in sovereign credit quality assessments across rating agencies[J]. Journal of Banking & Finance, 2010, 34(6): 1327-1343.

[9]Gartner M, Griesbach B, Jung F. PIGS or lambs? The European sovereign debt crisis and the role of rating agencies[J]. International Advances in Economic Research, 2011, 17(3): 288-299.

[10]楊勝剛,成程.中國的主權(quán)信用評級是否被低估?[J].國際金融研究, 2011,(7): 59-66.

(責任編輯:寧曉青)