企業并購實施效果評價指標體系構建淺析

李錦慧

摘要:文章基于企業并購的復雜性和企業日益增長的并購需求,構建了企業并購實施效果評價指標體系,同時對某企業并購實施效果進行測評和分析,并提出改進建議。

關鍵詞:企業并購;實施效果;評價指標體系;構建

在資本全球化和世界經濟一體化程度日益加深的環境下,企業在穩健經營的基礎上,尋求新的增長模式,通過實施企業并購,實現規模擴張和資源優化配置,以求快速提升國際地位和市場競爭能力。

一、企業并購實施效果評價指標體系構建的必要性

一是企業并購的復雜性決定企業要對并購實施效果進行評價。企業并購特別是國際并購是一項極其復雜、涉及企業諸多方面的系統工程,從研究準備到方案設計,再到談判簽約、成交、并購整合,并購風險貫穿整個過程。將并購全過程的風險控制關鍵點列入并購實施效果評價指標體系中,能夠以此測評和評價企業并購投資項目實施的基本狀況,以判斷并購實施過程的目標設置是否合理、措施是否得當,客觀真實地了解自身的并購狀況和并購水平。

二是適應企業日益增多的并購項目,并提高并購效率的需要。建立清晰、適用的并購實施效果評價指標體系,并對并購項目實施效果進行專項測評,一方面能夠為企業在并購實際操作過程中提供行為引導,另一方面在對并購項目實施效果專項測評后,針對企業并購存在的問題與不足,及時調整與改進,能夠提高企業并購操作效率和成功率。

二、企業并購實施效果評價指標體系的構建

依據企業并購重組實施過程中需要控制的關鍵點,將并購實施效果的二級評價指標劃分8個指標,各指標及測評內容如下。

指標1:目標企業選擇與企業戰略匹配程度。選擇并購目標企業時要看該企業是否契合企業發展戰略,來滿足企業由產品輸出向技術和資本輸出的重大轉變的需要;是否利于規避技術和貿易壁壘,謀求全球化市場布局;是否有利于打造具有國際競爭力的世界級企業。

指標2:目標企業選擇的指標體系構建的科學性。從企業的區位環境、產品結構、財務、生產、營銷、技術、市場、競爭對手等多因素出發構建目標企業選擇的指標體系,基于該指標體系對目標企業的篩選進行定性定量分析,為科學選擇目標企業提供決策支撐。

指標3:并購方式合理性。在選擇并購方式時,是否綜合考慮多方面因素,結合自身及外部資本運營環境的特點選擇合適的并購方式,以保證并購活動取得成功,并且在未來的經營中獲得最大收益。

指標4:盡職調查的詳盡程度。盡職調查要做到細致、詳盡,一般企業要從以下幾個方面進行盡職調查:一是對公司財務狀況的審查,包括公司注冊登記檔案、公司章程、信用報告、財務報告等材料,尤其是基本財務報表及有關財務比率,從中分析得出有用信息;二是對企業經營管理領域的審查,包括對并購公司的辦公場所進行實地考察,以及對公司人力資源、企業文化等眾多領域進行審查;三是對并購交易的合法性審查,通過行業專家對目標企業的歷史發展、現狀及發展趨勢的分析,研究目標公司可能引發的潛在法律問題。

指標5:價值評估的準確性。為保證并購價值評估的客觀、準確,在并購評估時企業要聘請專業的、權威的評估機構對目標企業價值進行評估,對并購的具體情況加以認真全面地分析,根據具體情況,有針對性地選擇一種適用的方法,或把幾種方法交叉比較使用,或選擇幾種方法計算加權結果。

指標6:并購風險識別準確性與防范對策有效性。并購是一項高收益與高風險伴生的業務,一般主要涉及政治風險、商業秘密保護風險、債務風險、經營風險、整合風險、法律風險、信息風險及違約風險等,企業在實施并購過程中能否時時跟蹤發展態勢,識別風險程度,針對各種風險不同特性,是否制定相應防范對策,有效控制和規避風險。

指標7:合同談判、簽約的合規性。在并購的商務談判中能否占據主動權,用并購合同的具體內容來降低法律風險。簽訂的并購合同是否具體明確,便于操作執行,是否明確權利義務,是否利于保護自身利益、降低風險,是否可作為解決糾紛和執行的法律依據。由于國際并購涉及的內容比較廣,在商談國際并購合同之前,是否會簽署保密協議、意向書或者條款備忘錄、排他條款、修訂的章程或者股東協議、股份買賣協議、披露函、交割事項清單等其他文件。

指標8:并購后整合的融合性。并購后的整合是否將原來不同的運作體系(管理、生產、營銷、服務、企業文化和形象)有機地結合成一個運作體系,是否在并購意向明確后,設計一項完善的整合計劃,確定具體的目標、工作方案、時間表和里程碑,包括明晰的整合工作范圍、涉及的單位和人員及層面,以及必須具備的溝通計劃。以此為操作準則,積極推進企業業務整合、人員整合、市場整合、文化整合等全方位整合。

三、案例分析

以某企業為例,并購實施效果測評如下。

(一)某企業并購實施效果測評

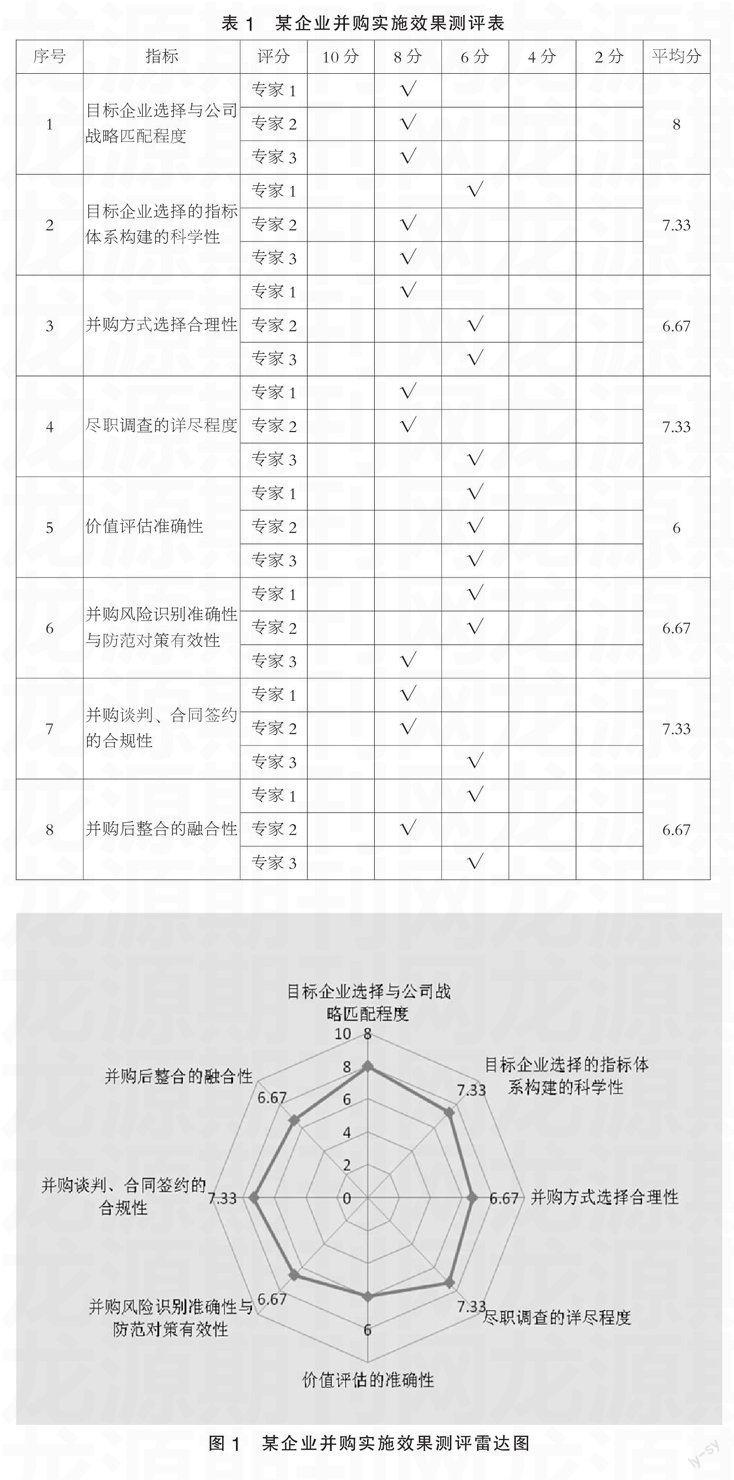

由于某企業剛剛開展國際并購業務,處于初步探索階段,每個指標都是企業需要控制的關鍵點,因此設定上述二級指標權重為均等;評分專家由公司分管領導、投資部門主管領導及具體投資管理人員完成。具體評估結果及并購實施效果測評雷達圖見表和圖1。

(二)某企業并購實施效果分析及改進建議

從企業測評表及雷達圖可以看出,企業在并購操作上具備了一定的現實基礎,但操作各級指標評分還不高。究其原因,是由于企業之前并購項目少,加之并購的復雜性,使企業在操作國際并購項目時缺乏相關知識積累和經驗。今后根據企業深入發展需要,企業并購重組項目逐年增加,特別是國際并購項目將逐漸成為并購主要方向。為保證企業今后并購重組項目順利實施,應從以下幾個方面做出改進:從自身的發展戰略出發,并根據自身定位和發展策略合理選擇并購目標,做好并購前期的各項準備工作;深入了解政策法規,建立風險預警與控制體系;加強并購人員培訓,掌握并購相關知識;利用中介機構,充分調查論證,準確評估目標企業價值,避免定價風險;開辟多元融資渠道,降低并購的財務風險;以文化整合為核心,加強并購后全方位整合的研究。

參考文獻:

[1]張躍.并購活動中目標企業價值評估模型的比較研究[J].電大理工,2011(02).

[2]李健君.如何利用國際并購合同保護收購方[J].時代經貿,2013(02).

[3]喻志勇,胡國松.石油企業海外投資并購風險的模糊綜合評價[J].中外能源,2012(05).

[4]郭紅.運用項目管理方法改進企業并購后的整合操作[J].大眾科技,2005(12).

[5]杜立輝,譚久均,饒璞.中國鋼鐵企業并購流程與目標企業選擇指標體系研究[J].冶金經濟與管理,2011(06).

[6]呂耘路.中國企業跨國并購——風險與防范[J].北方經貿,2012(12).

(作者單位:齊齊哈爾軌道交通裝備有限責任公司)