CEO權(quán)力、董事會穩(wěn)定性與盈余管理

摘 要:基于CEO和董事會相對權(quán)力的視角,研究了CEO權(quán)力和董事會穩(wěn)定性對盈余質(zhì)量的影響。研究發(fā)現(xiàn),CEO權(quán)力越大,上市公司盈余管理程度越高;而穩(wěn)定的董事會能夠有效削弱CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系。區(qū)分企業(yè)產(chǎn)權(quán)性質(zhì)后發(fā)現(xiàn),上述研究結(jié)論主要體現(xiàn)在民營企業(yè)中。進一步研究發(fā)現(xiàn),CEO任期較短時,CEO相對董事會的權(quán)力較小,穩(wěn)定的董事會能夠有效削弱CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系。但隨著CEO任期的增長,CEO相對于董事會的權(quán)力越強,董事會并不能有效監(jiān)督CEO操縱盈余管理行為。

關(guān)鍵詞: CEO權(quán)力;董事會穩(wěn)定性;盈余管理;CEO任期

中圖分類號: F234.4 文獻標(biāo)識碼: A 文章編號:1003-7217(2014)06-0045-08

一、引言

董事會和CEO之間的關(guān)系一直是公司治理領(lǐng)域備受關(guān)注的問題。CEO 作為經(jīng)理層的領(lǐng)導(dǎo)人物,肩負著執(zhí)行董事會具體決策與領(lǐng)導(dǎo)企業(yè)日常經(jīng)營活動的重大責(zé)任,而董事會則履行著決策與監(jiān)督職能。因此,董事會與CEO在職能、權(quán)力和責(zé)任方面相互作用與聯(lián)系,董事會與CEO之間良好的關(guān)系,能夠協(xié)調(diào)所有權(quán)與經(jīng)營權(quán)相分離導(dǎo)致的各種委托代理問題,是公司最終業(yè)績好壞的決定性因素之一。

CEO在公司具體經(jīng)營決策上具有絕對權(quán)力,而在一些戰(zhàn)略決策中也具有重要的影響力,其經(jīng)營能力和努力水平會在很大程度上決定公司業(yè)績,而公司業(yè)績決定了CEO薪酬和聲譽的高低。當(dāng)上市公司設(shè)置了CEO薪酬激勵和職業(yè)契約時,CEO為了滿足盈余門檻具有強烈的盈余管理的動機。如Malmendier和Tate(2009)[1]研究發(fā)現(xiàn),明星CEO為了滿足市場的高業(yè)績預(yù)期而操縱其盈余,上市公司的正向盈余管理程度較高,當(dāng)CEO權(quán)力越大時,CEO操控盈余管理的傾向越明顯。那么作為履行監(jiān)督職能的董事會,其是否能有效遏制CEO盈余管理的傾向呢?

隨著2006年股權(quán)分置改革的基本完成,我國上市公司的大股東減持現(xiàn)象越來越多,導(dǎo)致上市公司股權(quán)結(jié)構(gòu)趨于分散的狀態(tài),CEO實質(zhì)上掌控上市公司的現(xiàn)象越來越多。因此,研究作為公司股東代表的董事會如何監(jiān)督CEO的自利行為顯得尤為重要。二、文獻回顧、理論分析與研究假設(shè)

(一)文獻回顧

1.CEO權(quán)力與盈余管理。

盈余管理作為會計學(xué)理論研究的重要組成部分,一直是理論界和實務(wù)界的研究熱點。公司管理層會通過操縱盈余來滿足不同的盈余目標(biāo),如扭虧、大清洗、“保殼”以及再融資等等[2-4]。隨著我國市場化進程的不斷推進,上市公司經(jīng)過不斷增發(fā)新股和并購交易,創(chuàng)始人股權(quán)比例逐漸下降,股權(quán)隨之分散或多元化,而股權(quán)分置改革實現(xiàn)了上市公司股份的全流通,致使許多原非流通股股東能夠減持其持有的股票,上市公司的股權(quán)結(jié)構(gòu)日趨分散化[5]。股權(quán)的分散將會導(dǎo)致以高管人員為代表的管理層在企業(yè)中的權(quán)力逐漸擴大,其地位逐漸提高,有些人事實上成長為企業(yè)的實際掌控者,不僅將企業(yè)所有者的權(quán)力逐漸架空,還使所有者與管理者之間出現(xiàn)嚴重的信息不對稱[6]。企業(yè)管理層掌握著財務(wù)信息,他們可以決定是否對外提供真實的信息。管理層為了自身的利益,往往會在會計準(zhǔn)則允許的范圍內(nèi)采用最符合自己利益的會計政策,或“構(gòu)造”真實的交易事項,對企業(yè)的盈余信息進行調(diào)整或控制。

2. 董事會監(jiān)督與盈余管理。

作為公司治理核心內(nèi)容之一的董事會能夠有效地保護投資者利益,遏制管理層的盈余管理行為[7]。文獻中較多地研究了董事會的活動、規(guī)模和獨立性等特征對公司盈余管理的影響,如公司的獨立董事能夠有效遏制公司管理層盈余管理行為,公司董事會規(guī)模越大,盈余管理行為發(fā)生的可能性越大[8]。但張逸杰等(2006)研究發(fā)現(xiàn),獨立董事的比例和盈余管理的程度之間存在U型曲線關(guān)系,董事會獨立性的增加在一定程度上減少了盈余管理[9]。楊清香等(2008)研究則發(fā)現(xiàn),董事會規(guī)模與盈余管理的關(guān)系不確定,獨立董事比例以及審計委員會與盈余管理之間的負相關(guān)關(guān)系并不顯著,董事會會議頻度則與盈余管理呈顯著的正相關(guān)關(guān)系[10]。周冬華和趙玉潔(2014)研究發(fā)現(xiàn),不同的董事會特征對公司管理層的盈余管理遏制作用并不一致,董事會規(guī)模、董事長與總經(jīng)理的雙職合一、獨立董事比例并沒有對上市公司扭虧和大清洗盈余管理行為發(fā)揮出一致有效的遏制作用[11]。綜上所述,文獻對董事會監(jiān)管與盈余管理之間的關(guān)系并不一致,究其原因,上述文獻都較少考慮董事會自身的監(jiān)督能力這一內(nèi)生變量[12]。董事會監(jiān)督遏制盈余管理的效果取決于上市公司董事會監(jiān)督能力和管理層權(quán)力之間的角力結(jié)果。

(二)理論分析與研究假設(shè)

根據(jù)管理層權(quán)力理論,由于不完善的公司治理結(jié)構(gòu),管理者實質(zhì)上成為了其薪酬制定的控制者,從而旨在降低代理成本的股權(quán)激勵機制實際上成為了管理層尋租的工具。此外,為了掩蓋尋租行為,管理層通常會進行盈余管理或操縱信息披露或其他偽裝[13,14]。雖然上市公司的薪酬業(yè)績契約可以激勵管理層為實現(xiàn)契約目標(biāo)而努力工作,但也誘發(fā)了管理層從事盈余管理的動機。Healy(1985)研究發(fā)現(xiàn),存在上下限的管理層獎金計劃的上市公司,若當(dāng)期盈利高于上限,管理層有動機降低當(dāng)期盈余,以避免永久喪失這部分紅利;若當(dāng)期盈利低于下限,則管理層有可能采取“大洗澡”的盈余管理方式來獲取獎金[15]。當(dāng)CEO薪酬更多使用股票和期權(quán)激勵時,管理層更傾向進行盈余管理,而且應(yīng)計項目比較高的企業(yè)CEO更傾向執(zhí)行期權(quán)以及出售股票[16,17]。

財經(jīng)理論與實踐(雙月刊)2014年第6期2014年第6期(總第192期)周冬華:CEO權(quán)力、董事會穩(wěn)定性與盈余管理

隨著CEO權(quán)力的增大,公司內(nèi)部股東、董事會與高管的權(quán)力制衡將趨于失效,此時,董事會對他們的監(jiān)督能力更加低下,CEO可能對董事們的選聘施加影響而控制董事會,限制董事會職能的發(fā)揮[17]。在董事會監(jiān)督失衡的狀態(tài)下,CEO利用盈余管理來滿足其薪酬契約或者資本市場預(yù)期的可能性越大。基于此,提出研究假設(shè)1。

假設(shè)1:CEO權(quán)力越大,上市公司盈余管理程度越高。

在代理理論框架內(nèi),董事會與CEO的關(guān)系表現(xiàn)為董事會對CEO的監(jiān)督控制。董事會通過選拔、聘任CEO、指定臨時CEO、培養(yǎng)現(xiàn)任CEO的繼任者;制定高管人員的薪酬、獎勵CEO及其團隊;審批公司中長期發(fā)展戰(zhàn)略、監(jiān)督戰(zhàn)略實施來監(jiān)督管理層以約束CEO的自利行為,遏制公司管理層機會主義行為的發(fā)生。但根據(jù)管理者霸權(quán)理論( Managerial Hegemony Theory),當(dāng)CEO權(quán)力過大時,董事會實際上被管理層支配,無法解決代理問題。因此,董事會對CEO的監(jiān)督能力取決于董事會和CEO權(quán)力的角力結(jié)果。

董事會穩(wěn)定性特征可以作為量化董事會監(jiān)督的有效性指標(biāo),公司董事會穩(wěn)定性主要表現(xiàn)為董事會成員變動的頻繁程度,并主要通過董事會規(guī)模變動或規(guī)模不變時董事會成員的更迭來表現(xiàn)[12]。從具體形式來看,穩(wěn)定性機制是利用內(nèi)外部控制和聲譽機制,通過董事會規(guī)模結(jié)構(gòu)的調(diào)整和董事成員的任免和激勵,監(jiān)督、激勵董事會有效運作,進而控制管理者的經(jīng)營活動不偏離企業(yè)的長遠規(guī)劃和股東利益最大化目標(biāo),因此,董事會成員越穩(wěn)定,其監(jiān)督效果越明顯[12]。董事會成員越穩(wěn)定,很多先于CEO加入公司的董事會成員會繼續(xù)留在公司,董事會被CEO架空的可能性越小,其監(jiān)督公司管理層的效果越明顯。基于此,提出研究假設(shè)2。

假設(shè)2:董事會的穩(wěn)定性有利于削弱CEO權(quán)力與盈余管理之間正相關(guān)關(guān)系。

三、數(shù)據(jù)來源及研究設(shè)計

(一)研究樣本與數(shù)據(jù)來源

選取滬深A(yù)股主板市場(不含創(chuàng)業(yè)板)2007~2012年非金融類上市公司。樣本篩選過程為:(1)剔除上市年限不足3年的上市公司;(2)剔除采用證監(jiān)會2位代碼行業(yè)分類后,年度行業(yè)數(shù)據(jù)不足10家的行業(yè)上市公司;(3)剔除財務(wù)數(shù)據(jù)缺失的上市公司。執(zhí)行上述篩選過程后共收集到6835個樣本數(shù)據(jù)。數(shù)據(jù)來源于CSMAR、CCER、WIND數(shù)據(jù)庫,個別數(shù)據(jù)進行了手工收集,收集源于巨潮資訊和證券時報網(wǎng)站的年度財務(wù)報告。本文主要使用統(tǒng)計分析軟件Stata12.0和SPSS15.0來處理相關(guān)數(shù)據(jù)并進行后續(xù)的計量分析。

(二)模型設(shè)計與變量定義

根據(jù)研究假設(shè),采用多元回歸方程檢驗CEO權(quán)力、董事會穩(wěn)定性與盈余管理之間的關(guān)系,具體模型如式(1)和式(2)所示。

DA=α+β1CEO+β2LEV+β3Size+β4BM+

β5ROA+β6Growth+β7NK+β8Ins+

β9Big4+β10Opinion+β11SOE+

β12MShare+β13OutDir+ε (1)

DA=α+β1CEO+β2Stability+β3CEO×

Stability+β4LEV+β5Size+β6BM+

β7ROA+β8Growth+β9NK+β10Ins+

β11Big4+β12Opinion+β13SOE+

β14MShare+β15OutDir+ε(2)

其中被解釋變量DA為盈余管理程度。當(dāng)上市公司存在異常經(jīng)營績效的情況下,采用Jones模型(包括修正后的Jones模型)估計存在一定的偏誤[18,19]。Kothari等(2005)針對此問題提出了業(yè)績調(diào)整的方法,采用資產(chǎn)收益率來修正異常應(yīng)計項目的估計方法,該模型發(fā)生錯誤的概率均低于修正后的Jones模型。因此,本文采用Kothari等(2005)業(yè)績修正后的Jones模型來估算上市公司的盈余管理程度,具體如式(3)所示。

TAijtAijt-1=αjt+β1jt1Aijt-1+β2jtΔREVijt-ΔRECijtAijt-1+

β3jtPPEijtAijt-1+β4jtROAijt+εijt (3)

式(3)中,TAijt為第j行業(yè)中第i公司在第t期的總應(yīng)計項目,以營業(yè)利潤減去經(jīng)營活動現(xiàn)金流量的余額來度量;Aijt-1為第j行業(yè)中第i公司在第t-1期的資產(chǎn)總額;△REVijt為第j行業(yè)中第i公司在第t期的營業(yè)收入較上年度的變動額;△RECijt為第j行業(yè)中第i公司在第t期的應(yīng)收賬款較上年度的變動額;PPEijt為第j行業(yè)中第i公司在第t期的固定資產(chǎn)原值;ROAijt為第j行業(yè)中第i公司在第t期的資產(chǎn)報酬率;εijt為第j行業(yè)中第i公司在第t期的殘差。對模型(3)進行分年度分行業(yè)回歸得到參數(shù)估計值,并據(jù)此計算模型擬合值。根據(jù)被解釋變量的實際值和擬合值計算殘差,取其絕對值來度量盈余管理程度。

解釋變量CEO為CEO權(quán)力。本文對于CEO權(quán)力強度的度量參考Finkelstein(1992)[21]和權(quán)小峰、吳世農(nóng)(2010)[22]的研究,他們認為,CEO的中心任務(wù)是處理不確定性,這就意味著權(quán)力基礎(chǔ)在于有能力來處理內(nèi)部和外部的不確定性。內(nèi)部不確定性主要來自于董事會和其他高管人員,而外部的不確定性則主要來自于公司的目標(biāo)和外部制度環(huán)境。因此,他們將CEO的權(quán)力具體劃分為組織權(quán)力、專家權(quán)力、所有制權(quán)力和聲望權(quán)力。將CEO權(quán)力從以上四個維度進行劃分,并從每個維度各自選取兩個虛擬變量來度量權(quán)力強度的大小,對上述四個維度和八個測度指標(biāo)進行主成分分析,采用主成分分析結(jié)果來構(gòu)建CEO權(quán)力的度量指標(biāo)。具體指標(biāo)的定義和解釋如表1所述。

表1 CEO權(quán)力的維度指標(biāo)

權(quán)力緯度

指標(biāo)

指標(biāo)解釋

組織權(quán)力

Dual

是否兼任董事長,是取1,否取0

Insiderdirector

是否是公司內(nèi)部董事,

是取1,否取0

專家權(quán)力

Rank

是否具有高職稱,是取1,否取0

Tenure

任職時間是否超過同年度同行

業(yè)中位數(shù),是取1,否取0

所有制權(quán)力

CEO_share

是否持有本公司股權(quán),是取1,否取0

Istitute_share

機構(gòu)投資者持股比例是否低于

行業(yè)中位數(shù),是取1,否取0

聲譽權(quán)力

Education

是否具有高學(xué)歷,碩士以上學(xué)歷取1,其它取0

Parttime job

是否在本企業(yè)之外兼職,是取1,否取0

解釋變量Stability為董事會穩(wěn)定性,借鑒Crutchley等(2002)的研究方法,采用衡量董事會成員的變動比例來度量,如式(4)所示。該穩(wěn)定性指標(biāo)的計算結(jié)果介于0~1之間,數(shù)值越大表明該公司的董事會越穩(wěn)定,反之亦然。

Stabilityj,j+i=Mj-#Sj\Sj+iMj×Mj+iMj+Mj+i+

Mj+i-#Sj+i\SjMj+i×MjMj+Mj+i (4)

其中,Mj表示第j期的董事會人數(shù),Sj表示第j期的董事會成員的集合。#(Sj\\Sj+i)表示原來屬于第j期的董事會成員集合,但已不屬于第j+i期的董事會成員集合的人數(shù)。#(Sj+i\\Sj)表示屬于第j+i期的董事會成員集合,但不屬于第j期的董事會成員集合的人數(shù)。

根據(jù)姜付秀(2013)等相關(guān)文獻[24],模型中還加入了財務(wù)杠桿、公司規(guī)模、盈利能力、增長率等公司層面的控制變量,以控制其他變量對盈余管理的影響。各控制變量的具體含義如下所示:財務(wù)杠桿LEV,采用公司的資產(chǎn)負債率來表示;資產(chǎn)規(guī)模Size,采用公司年度資產(chǎn)規(guī)模取自然對數(shù)來衡量;盈利能力ROA,采用公司的資產(chǎn)利潤率來衡量;增長率Growth,采用前3年的主營業(yè)務(wù)收入增長率來衡量;扭虧動機NK,若上市公司上年度凈利潤為負,當(dāng)年度凈利潤為正,則為1,否則為0;配股資格Ins,若上市公司前三年平均凈資產(chǎn)收益率介于6%~7%之間,取值為1,否則為0;賬面市值比MB,采用公司的每股凈資產(chǎn)/(年末流通股市值+非流通股×每股賬面價值每股市價)來衡量;審計意見Opinion,若上市公司當(dāng)年度被出具的審計報告為標(biāo)準(zhǔn)無保留意見,則為0,若為無保留意見加強調(diào)事項段或說明事項段,則為-1,若為無法表示意見,則為-2,否則為-3。會計師事務(wù)所Big4,若當(dāng)年度上市公司審計事務(wù)所為四大會計師事務(wù)所,則為1,否則為0;公司性質(zhì)SOE,采用實際控制人類別來劃分公司的所有權(quán)性質(zhì),若為國有控制,則為1,否則為0;管理層持股比例Mshare,采用當(dāng)年度管理層持股占總股本的比例來度量;獨立董事比例OutDir,采用上市公司當(dāng)年度獨立董事占董事會人數(shù)的比例來度量。

四、實證結(jié)果與分析

(一)描述性統(tǒng)計分析

根據(jù)研究模型中所涉及的主要變量,計算各變量的描述性統(tǒng)計量,結(jié)果如表2所示。研究發(fā)現(xiàn),樣本公司的盈余管理整體表現(xiàn)為正向盈余管理,盈余管理DA變量均值為2.7798,表明我國上市公司存在著向上的盈余管理現(xiàn)象,但該變量的最大值和最小值差異非常大,標(biāo)準(zhǔn)差為499.8228,變量存在極端異常值現(xiàn)象。采用主成分因子分析后,CEO權(quán)力的均值為-0.0777,中位數(shù)為-0.0534,總體上我國上市公司的CEO權(quán)力較小。董事會穩(wěn)定性的均值為0.8355,中位數(shù)為0.8889,表明我國上市公司董事會穩(wěn)定性較強,董事會成員的更迭并不明顯。公司特征變量方面,各變量體現(xiàn)出一定的差異性。部分變量存在異常的極端值,后續(xù)回歸處理時將對上述所有連續(xù)變量進行1%數(shù)值的縮尾(Winsorized)處理。

表2 樣本公司描述性統(tǒng)計

變量

最大值

最小值

平均值

中位數(shù)

標(biāo)準(zhǔn)差

25分位數(shù)

75分位數(shù)

DA

38195.41

-14606.33

2.7798

-0.0354

499.8228

-0.6526

0.4576

CEO

1.0110

-0.8999

-0.0777

-0.0534

0.3459

-0.3260

0.1426

Stability

1

0

0.8355

0.8889

0.1968

0.7605

1

LEV

124.0223

0

0.6530

0.5314

2.5097

0.3793

0.6699

Size

28.2821

13.7633

21.7134

21.6358

1.3424

20.8633

22.4828

BM

31.3026

-13.2294

0.3191

0.2721

0.6514

0.1673

0.4458

Growth

13271.13

-1.7443

4.8348

0.1581

205.1613

0.0315

0.3395

ROA

758.7382

-51.2978

0.1435

0.0332

9.2195

0.0111

0.0629

NK

1

0

0.0837

0

0.2769

0

0

Ins

1

0

0.0543

0

0.2266

0

0

Big4

1

0

0.0631

0

0.2431

0

0

Opinion

0

-3

-0.0947

0

0.3889

0

0

SOE

1

0

0.5384

1

0.4986

0

1

MShare

0.75

0

0.0215

0.0001

0.0860

0

0.0003

OutDir

0.7143

0.0909

0.3640

0.3333

0.0516

0.3333

0.3750

(二)回歸結(jié)果分析

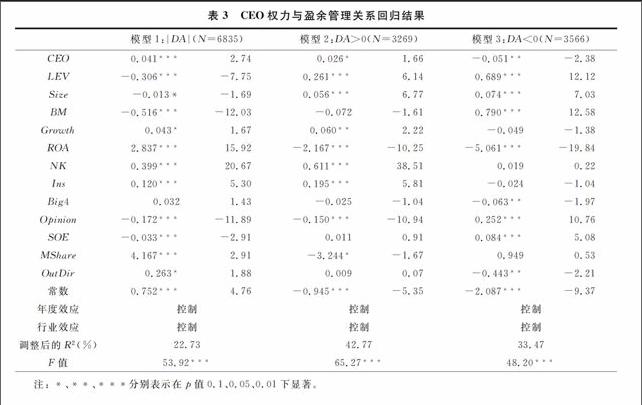

首先基于混合數(shù)據(jù)采用最小二乘法檢驗CEO對上市公司盈余管理的影響,回歸結(jié)果如表3所示。表3列示了模型回歸結(jié)果,其中模型1研究CEO權(quán)力對上市公司盈余管理的影響,模型2和模型3進一步將盈余管理劃分為正向盈余管理和負向盈余管理,研究CEO權(quán)力對正向盈余管理和負向盈余管理的影響。

表3中模型1表明,CEO權(quán)力與上市公司的可操控應(yīng)計絕對值呈正相關(guān)關(guān)系,表明CEO權(quán)力越大,上市公司盈余管理程度越大。模型2表明,上市公司CEO權(quán)力與正向盈余管理顯著正相關(guān),模型3回歸結(jié)果顯示,上市公司CEO權(quán)力與負向盈余管理顯著負相關(guān),這表明,上市公司CEO權(quán)力越大,其會向上操控盈余以滿足薪酬契約和資本市場對其的業(yè)績預(yù)期。同樣地,當(dāng)上市公司業(yè)績超過預(yù)期時,CEO也存在向下操控盈余的動機,以避免永久喪失這部分紅利[15]。

表3 CEO權(quán)力與盈余管理關(guān)系回歸結(jié)果

模型1:|DA|(N=6835)

模型2:DA>0(N=3269)

模型3:DA<0(N=3566)

CEO

0.041***

2.74

0.026*

1.66

-0.051**

-2.38

LEV

-0.306***

-7.75

0.261***

6.14

0.689***

12.12

Size

-0.013*

-1.69

0.056***

6.77

0.074***

7.03

BM

-0.516***

-12.03

-0.072

-1.61

0.790***

12.58

Growth

0.043*

1.67

0.060**

2.22

-0.049

-1.38

ROA

2.837***

15.92

-2.167***

-10.25

-5.061***

-19.84

NK

0.399***

20.67

0.611***

38.51

0.019

0.22

Ins

0.120***

5.30

0.195***

5.81

-0.024

-1.04

Big4

0.032

1.43

-0.025

-1.04

-0.063**

-1.97

Opinion

-0.172***

-11.89

-0.150***

-10.94

0.252***

10.76

SOE

-0.033***

-2.91

0.011

0.91

0.084***

5.08

MShare

4.167***

2.91

-3.244*

-1.67

0.949

0.53

OutDir

0.263*

1.88

0.009

0.07

-0.443**

-2.21

常數(shù)

0.752***

4.76

-0.945***

-5.35

-2.087***

-9.37

年度效應(yīng)

控制

控制

控制

行業(yè)效應(yīng)

控制

控制

控制

調(diào)整后的R2(%)

22.73

42.77

33.47

F值

53.92***

65.27***

48.20*** 注: *、**、***分別表示在p值0.1、0.05、0.01下顯著。

其他控制變量方面,公司資產(chǎn)規(guī)模Size、資產(chǎn)負債率LEV以及賬面市值比BM與盈余管理程度顯著負相關(guān)。其原因可能是,上市公司資產(chǎn)規(guī)模越大,資產(chǎn)負債率越高以及賬面市值比越高,越容易受到監(jiān)管機構(gòu)監(jiān)督,導(dǎo)致盈余管理程度下降。上市公司的資產(chǎn)凈利率ROA與盈余管理程度顯著正相關(guān),與正向盈余管理和負向盈余管理都顯著負相關(guān),這表明上市公司資產(chǎn)凈利率越高,向上進行盈余管理程度的可能性越低,但向下進行負向盈余管理來隱藏利潤的可能性越高。上市公司的扭虧動機NK和再融資動機Ins與盈余管理程度顯著正相關(guān),而且正相關(guān)關(guān)系主要體現(xiàn)在正向盈余管理子樣本中,這表明具有扭虧動機和再融資動機的上市公司,越可能向上盈余管理以達到監(jiān)管機構(gòu)的要求。產(chǎn)權(quán)性質(zhì)SOE與盈余管理程度顯著負相關(guān),這表明相對于非國有企業(yè),國有企業(yè)的盈余管理程度較低。

表4回歸結(jié)果表明,董事會穩(wěn)定性Stability與盈余管理顯著負相關(guān),表明董事會成員越穩(wěn)定,越有利于遏制上市公司的盈余管理行為,降低上市公司盈余管理程度。董事會穩(wěn)定性與CEO權(quán)力的交乘項(Stability×CEO)與盈余管理顯著負相關(guān),表明董事會的穩(wěn)定性能夠有效削弱CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系,董事會成員越穩(wěn)定,對CEO監(jiān)督能力越強。進一步研究發(fā)現(xiàn),這種監(jiān)督能力主要體現(xiàn)在正向盈余管理子樣本中,表明公司董事會成員對于CEO正向盈余管理行為要求比較嚴格,而對于CEO負向盈余管理行為可能持默許態(tài)度,因此監(jiān)督效果并不明顯。

(三)進一步研究:CEO權(quán)力、董事會穩(wěn)定性與盈余管理基于不同產(chǎn)權(quán)性質(zhì)

在不同產(chǎn)權(quán)性質(zhì)下,CEO對公司業(yè)績的敏感程度不同,從而盈余管理的動機可能存在差異。與國有控股上市公司相比,非國有控股管理層進行盈余管理尤其是正向盈余管理的動機是比較強的[24]。同時,國有控股企業(yè)的CEO由控股股東單位委派,且大多數(shù)總經(jīng)理同時兼任董事長,形成了高管自己聘用自己,自己監(jiān)督自己的局面,這勢必降低股東和董事會對高管的監(jiān)督和約束,賦予了高管較大的控制權(quán)[17]。因此,根據(jù)管理者霸權(quán)理論,此時董事會實際上被管理層支配,董事會對CEO的監(jiān)督可能流于形式。

表6的回歸結(jié)果顯示,在非國有上市公司子樣本中,董事會穩(wěn)定性Stability與CEO權(quán)力的交乘項Stability×CEO與盈余管理顯著負相關(guān),表明董事會穩(wěn)定性能夠有效削弱非國有上市公司CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系,而這種監(jiān)督機制主要體現(xiàn)在正向盈余管理子樣本中。但我們并沒有發(fā)現(xiàn)國有上市公司的董事會能夠有效監(jiān)督CEO權(quán)力對盈余管理的操縱,表明在國有上市公司中可能存在CEO控制董事會的現(xiàn)象,國有上市公司董事會監(jiān)督能力較弱。

表4 CEO權(quán)力、董事會穩(wěn)定性與盈余管理

模型1:|DA|(N=6835)

模型2:DA>0(N=3269)

模型3:DA<0(N=3566)

CEO

0.052*

1.82

0.118*

1.91

-0.067

-0.69

Stability

-0.065**

-2.46

-0.160***

-6.07

0.019

0.49

CEO×stability

-0.016**

-2.22

-0.120*

-1.65

0.019

0.18

LEV

-0.308***

-7.78

0.261***

6.17

0.690***

12.13

Size

-0.012*

-1.66

0.057***

6.92

0.074***

7.03

BM

-0.515***

-11.99

-0.065

-1.47

0.789***

12.57

Growth

0.042*

1.66

0.054**

1.98

-0.050

-1.39

ROA

2.836***

15.91

-2.206***

-10.49

-5.059***

-19.81

NK

0.396***

20.45

0.603***

38.11

0.019

0.23

Ins

-0.120***

-5.30

-0.025

-1.11

0.194***

5.80

Big4

0.032

1.43

-0.023

-0.99

-0.063**

-1.97

Opinion

-0.170***

-11.71

-0.144***

-10.53

0.252***

10.70

SOE

-0.034***

-2.93

0.009

0.84

0.083***

5.07

MShare

4.307***

3.00

-3.065

-1.59

0.895

0.50

OutDir

0.254*

1.82

-0.029

-0.20

-0.442**

-2.21

常數(shù)

0.806***

5.05

-0.815***

-4.61

-2.102***

-9.34

年度效應(yīng)

控制

控制

控制

行業(yè)效應(yīng)

控制

控制

控制

調(diào)整后的R2(%)

22.78

43.42

33.44

F值

51.40***

63.70***

45.77*** 注: *、**、***分別表示在p值0.1、0.05、0.01下顯著。

表5 CEO權(quán)力、董事會穩(wěn)定性與盈余管理:基于不同產(chǎn)權(quán)性質(zhì)

SOE=1

SOE=0

模型1:|DA|

模型2:DA>0

模型3:DA<0

模型4:|DA|

模型5:DA>0

模型6:DA<0

CEO

0.049**

0.138*

-0.110

0.050**

0.092**

0.012

Stability

-0.084**

-0.127***

0.091

-0.035***

-0.189***

-0.026

CEO×Stability

-0.027

-0.131

0.055

-0.018**

-0.111***

-0.039

LEV

-0.192***

0.276***

0.632***

-0.441***

0.210***

0.726***

Size

0.025**

0.064***

0.044***

-0.057***

0.056***

0.109***

BM

-0.342***

-0.030

0.557***

-0.693***

-0.142*

0.980***

Growth

0.025

0.096***

-0.002

0.067*

0.005

-0.101**

ROA

2.713***

-2.600***

-6.039***

2.965***

-1.830***

-4.249***

NK

0.488***

0.604***

-0.331*

0.305***

0.600***

0.130

Ins

-0.114***

-0.006

0.182***

-0.132***

-0.053

0.226***

Big4

-0.005

-0.035

-0.019

0.081**

0.000

-0.103*

Opinion

-0.194***

-0.177***

0.256***

-0.151***

-0.123***

0.228***

MShare

12.643***

-4.732

-12.134***

1.382

-2.856

2.758

OutDir

-0.089

-0.150

-0.033

0.372*

0.059

-0.701***N368019611719315513081847

調(diào)整后的R2(%)

21.22

44.04

32.29

26.29

42.92

34.28

F值

27.07***

41.59***

22.56***

29.85***

26.20***

25.69*** 注:*、**、***分別表示在p值0.1、0.05、0.01下顯著。

(四)進一步研究:CEO權(quán)力、董事會穩(wěn)定性與盈余管理基于CEO任期的視角

董事會監(jiān)督CEO的能力也會隨著CEO任期的變化而變化,在CEO任職早期,新上任CEO 可能有強烈的動機專注于領(lǐng)導(dǎo)力發(fā)展以適應(yīng)新的工作環(huán)境、熟悉公司競爭環(huán)境、發(fā)展新的工作關(guān)系、學(xué)習(xí)新的技能和知識來滿足新職位的需求,而這些都要求CEO和董事會建立良好的合作關(guān)系,通過董事會的重重考驗,得到董事會的認可[25]。因此,此時CEO相對董事會權(quán)力較弱,董事會能夠有效地阻止這些任期較短的CEO犧牲股東的利益,去追求個人利益。而隨著CEO任職時間的增長,說明CEO通過了董事會的績效考察,其經(jīng)營公司的能力得到了肯定,CEO獲得了更多的公司經(jīng)營運作的信息,掌握了更大的權(quán)力,董事會對CEO的約束力減弱。因此,在CEO任職晚期,CEO權(quán)力的顯著增加使得其對董事會的控制力逐漸增強,董事會相對CEO權(quán)力較弱,董事會并不能有效監(jiān)督CEO操縱盈余管理行為。

表6 CEO權(quán)力、董事會穩(wěn)定性與盈余管理:基于CEO任期的視角

High CEO Tenure

Low CEO Tenure

模型1:|DA|

模型2:DA>0

模型3:DA<0

模型4:|DA|

模型5:DA>0

模型6:DA<0

CEO

0.004

0.119**

0.027

0.216*

0.151**

-0.274

Stability

-0.078**

-0.172***

0.057

-0.009

-0.154***

-0.087

CEO×Stability

0.051

-0.132

-0.090

-0.232*

-0.192**

0.306

LEV

-0.200***

0.349***

0.578***

-0.375***

0.219***

0.783***

Size

-0.029***

0.043***

0.092***

0.000

0.076***

0.067***

BM

-0.459***

-0.044

0.697***

-0.533***

-0.093

0.835***

Growth

0.066*

0.026

-0.106**

0.040

0.070

0.002

ROA

2.752***

-2.043***

-5.169***

2.843***

-2.428***

-4.985***

NK

0.382***

0.591***

0.000

0.411***

0.619***

-0.044

Ins

-0.109***

-0.035

0.167***

-0.125***

-0.032

0.211***

Big4

0.029

-0.045

-0.065

0.095**

0.038

-0.055

Opinion

-0.135***

-0.127***

0.218***

-0.221***

-0.175***

0.281***

SOE

-0.035**

0.016

0.096***

-0.034*

0.010

0.077***

MShare

5.385***

-2.210

-0.994

3.663

-0.041

2.613

OutDir

0.327*

-0.091

-0.729***

0.049

-0.417

-0.207

N

3348

1578

1770

2266

1110

1156

調(diào)整后的R2(%)

22.19

44.72

32.19

24.45

43.66

35.44

F值

24.86***

32.89***

21.99***

19.33***

22.48***

16.85*** 注:(1) *、**、***分別表示在p值0.1、0.05、0.01下顯著。(2)在考慮CEO任期后,由于上市公司CEO任期的數(shù)據(jù)缺失,致使總樣本公司的數(shù)量下降為5614個。

表6的回歸結(jié)果列示了不同CEO任期下CEO權(quán)力、董事會穩(wěn)定性與盈余管理的回歸結(jié)果。結(jié)果顯示,在CEO任期較短(Low CEO Tenure)的子樣本中,董事會穩(wěn)定性Stability與CEO權(quán)力的交乘項Stability×CEO與盈余管理顯著負相關(guān),表明董事會穩(wěn)定性能夠有效削弱任期較短時CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系,而這種監(jiān)督機制僅體現(xiàn)在正向盈余管理情形,表明公司董事會能夠有效監(jiān)督CEO的正向盈余管理行為,但對于CEO負向盈余管理行為可能持默許態(tài)度。但未發(fā)現(xiàn)董事會能夠有效監(jiān)督任期較長的CEO對盈余管理的操縱,這表明隨著CEO任期的增長,CEO相對于董事會權(quán)力越強,可能存在CEO控制董事會的現(xiàn)象,導(dǎo)致董事會對CEO的監(jiān)督機制失效。

(五)穩(wěn)健性檢驗

1.重新定義應(yīng)計項目盈余管理指標(biāo)。

前文采用Kothari等(2005)模型計算了盈余管理程度,為了增強結(jié)論的穩(wěn)健性我們又分別采用修正后的Jones模型重新計算公司的盈余管理水平,進行上述回歸分析,研究結(jié)論保持不變。

2.重新定義CEO權(quán)力。

前文采用了主成分因子分析法度量了CEO權(quán)力,由于本文研究的是CEO權(quán)力和董事會穩(wěn)定性對盈余管理的影響,直接表現(xiàn)為CEO相對于董事會的權(quán)力。因此,采用CEO相對于前3董事會薪酬比例來度量CEO權(quán)力,該數(shù)值越大,表明CEO相對于董事會的權(quán)力越大[12]。進行上述分析,研究結(jié)論保持不變。

3.重新定義了董事會穩(wěn)定性。

前文采用公司董事會成員的變動比例來度量,但該比例可能受到董事會正常換屆的影響,董事會成員正常換屆時,該比例越大。因此,為了避免董事會正常換屆導(dǎo)致影響董事會的穩(wěn)定性,本文手工整理了董事會離職人員中的任期和離職原因,扣除了任期到期后正常換屆的董事會人員后,采用董事會成員非正常變動比例程度來重新度量董事會的穩(wěn)定性,進行上述回歸分析,研究結(jié)果不變。

五、研究結(jié)論

上市公司的盈余管理行為阻礙了真實會計信息的傳遞,誤導(dǎo)投資者對公司真實價值的判斷,損害了投資者利益并嚴重干擾了資本市場的正常運作。因此,遏制上市公司盈余管理行為一直是各國資本市場監(jiān)管的重點內(nèi)容。研究CEO權(quán)力和董事會穩(wěn)定性對盈余質(zhì)量的影響,結(jié)果發(fā)現(xiàn):(1)CEO權(quán)力越大,上市公司盈余管理程度越高,穩(wěn)定的董事會能夠有效削弱CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系,而這種監(jiān)督機制主要體現(xiàn)在正向盈余管理中,董事會對于CEO的負向盈余管理行為并無明顯的遏制作用;(2)進一步劃分不同產(chǎn)權(quán)性質(zhì)后發(fā)現(xiàn),上述研究結(jié)論主要體現(xiàn)在民營上市公司中,國有控股企業(yè)的CEO由控股股東單位委派,CEO相對于董事會的權(quán)力更強,董事會的穩(wěn)定性并不能有效監(jiān)督CEO的盈余管理行為。(3)進一步區(qū)分CEO任期后發(fā)現(xiàn),CEO任期較短時,CEO相對董事會的權(quán)力較小,穩(wěn)定的董事會能夠有效削弱CEO權(quán)力與盈余管理之間的正相關(guān)關(guān)系。但隨著CEO任期的增長,CEO相對于董事會的權(quán)力越強,董事會并不能有效監(jiān)督CEO操縱盈余管理行為。

本文的研究結(jié)論揭示了抑制公司管理層盈余管理行為的關(guān)鍵在于提高董事會監(jiān)督能力和出臺制約CEO權(quán)力的機制。因此,監(jiān)管部門除了制定和完善相關(guān)法律法規(guī)外,還可以要求上市公司保持董事會成員的穩(wěn)定性,提高董事會的監(jiān)督能力,更有利于監(jiān)督CEO的經(jīng)營決策,提高上市公司的盈余質(zhì)量。

參考文獻:

[1]Malmendier, U., Tate, G. Superstar CEOs[J]. Quaterly Journal of Economics, 2009, (4):1593-1638.

[2]Healy, P. M., J. M. Wahlen. A review of the earnings management literature and its implications for standard setting[J]. Accounting Horizons, 1999,(4):365-383.

[3]王躍堂,周雪,張莉.長期資產(chǎn)減值:公允價值的體現(xiàn)還是盈余管理行為[J].會計研究,2005,(8):30-36.

[4]張然,陸正飛,葉康濤.會計準(zhǔn)則變遷與長期資產(chǎn)減值[J].管理世界,2007,(8):77-84.

[5]張亦春,孫君明.我國上市公司的股權(quán)結(jié)構(gòu)、股利政策與公司治理研究綜述[J].當(dāng)代財經(jīng),2009,(7):123-129.

[6]林芳,馮麗麗.管理層權(quán)力視角下的盈余管理研究[J].山西財經(jīng)大學(xué)學(xué)報,2012,(7):96-104.

[7]周暉,左鑫.董事會監(jiān)管下的高管變更對盈余管理的影響研究[J].財經(jīng)理論與實踐,2013,(5):79-83.

[8]Beasley, M. An empirical analysis of the relation between board of director composition and financial statement fraud[J]. The Accounting Review, 1996,(4):443-465.

[9]張逸杰,王艷,唐元虎,蔡來興.上市公司董事會特征和盈余管理關(guān)系的實證研究[J].管理評論,2006,(3):14-19.

[10]楊清香,張翼,張亮.董事會特征與盈余管理的實證研究:來自中國上市公司的經(jīng)驗證據(jù)[J].中國軟科學(xué),2008,(11):133-140.

[11]周冬華,趙玉潔.公司治理結(jié)構(gòu)、盈余管理動機與可供出售金融資產(chǎn)處置[J].江西財經(jīng)大學(xué)學(xué)報, 2014,(1):70-81.

[12]周冬華,趙玉潔.CEO 權(quán)力、董事會穩(wěn)定性與管理層業(yè)績預(yù)告[J].當(dāng)代財經(jīng),2013,(10):118-129.

[13]Bebehuk, L. A., J. M. Fried. Executive compensation as an agency problem[J]. Journal of Economic Perspectives, 2003,(17):71- 92.

[14]王燁,葉玲,盛明泉.管理層權(quán)力、機會主義動機與股權(quán)激勵計劃設(shè)計[J].會計研究,2012,(10):35-41.

[15]Healy. P. M. The effect of bonus schemes on accounting decisions[J]. Journal of Accounting and Economics, 1985,(7): 85-107.

[16]Bergstresser, D,Philippon, T. CEO incentives and earnings management[J]. Journal of Financial Economics , 2006,(80): 511- 529.

[17]王克敏,王志超.高管控制權(quán)、報酬與盈余管理基于中國上市公司的實證研究[J].管理世界,2007,(7):111-119.

[18]Dechow, P. M., R. G. Sloan, A. P. Sweeney. Detecting earning management[J]. The Accounting Review, 1995,(2): 193-226.

[19]Guay, W. R., S. P. Kothari, and R. L. Watts. A market-based evaluation of discretionary accrual models[J]. Journal of Accounting Research, 1996,(3):83-105.

[20]Kothari, S. P., A. J. Leone, C. E. Wasley. Performance matched discretionary accrual measures[J]. Journal of Accounting and Economics, 2005,(1):163-197.

[21]Finkelstein, S. Power in top management teams:dimensions,measurement, and validation[J]. Academy of Management Journal, 1992,(3):505-538.

[22]權(quán)小鋒,吳世農(nóng),文芳.管理層權(quán)力、私有收益與薪酬操縱[J].經(jīng)濟研究,2010,(11):73-87.

[23]Crutchley, C., Gamer, J., Marshall, B. An examination of board stability and the longterm performance of initial public offerings[J]. Financial Management, 2002,(3):63-90.

[24]姜付秀,朱冰,唐凝.CEO和CFO任期交錯是否可以降低盈余管理[J].管理世界,2013,(1):158-167.

[25]Milbourn, T. CEO Reputation and Stockbased Compensation[J]. Journal of Financial Economics, 2003,(2): 241-276.

(責(zé)任編輯:漆玲瓊)