壽險證券化的理論框架分析

謝世清,姚維佳

(1.北京大學經(jīng)濟學院,北京 100871;2.北京大學軟件與微電子學院,北京 100871)

一、引 言

保險風險證券化起源于20世紀90年代財產(chǎn)保險公司對巨災風險的承保要求。產(chǎn)險證券化的最典型產(chǎn)品是巨災債券。借鑒巨災債券的成功經(jīng)驗,西方壽險公司也于21世紀初開始嘗試將證券化技術擴展到壽險領域,以滿足其日益迫切的融資與風險轉移需求。按基礎資產(chǎn)的不同,壽險證券化可分為內含價值證券化、責任準備金證券化和風險轉移證券化三類。前兩類能緩解壽險公司開拓新業(yè)務時資金緊張問題,降低財務杠桿率,增強承保能力;后一類能夠通過設計與死亡率指數(shù)相連接的觸發(fā)機制將壽險風險轉移給資本市場的投資者。盡管壽險證券化起步不久,但發(fā)展非常迅猛。早在2006年,其發(fā)行量就已超過了巨災債券。

壽險證券化是指壽險公司通過發(fā)行以標的業(yè)務現(xiàn)金流為支撐的資產(chǎn)支持證券的融資或者轉移壽險風險的過程。它包含了與一般資產(chǎn)證券化相似的三個基本原理,但融合了壽險業(yè)務的諸多經(jīng)營特點,具體包括:(1)長期性。絕大多保單的期限達十多年甚至數(shù)十年;(2)前虧后盈。在保單簽署當年各種費用開銷較大,以后的維持成本較低;(3)隱性盈余。保單通常在定價時使用的死亡率、利率、費率等較為保守,與公司實際預期值之間的差額成為隱性盈余的來源;(4)監(jiān)管嚴格。為確保投保人的利益,各國都對壽險行業(yè)都進行嚴格監(jiān)管,要求有足夠的賠付能力;(4)壽險公司的經(jīng)營會受到死亡率風險的較大影響。

目前國外對壽險證券化的研究主要集中在三個方面:(1)類型與機制。IAIS(2003)率先闡述了壽險證券化的分類[1],緊接著Cowley and Cummins(2005)開創(chuàng)性地剖析了壽險證券化的經(jīng)典案例及其機制[2];(2)行業(yè)發(fā)展趨勢。Swiss Re(2006)分析了壽險證券化的行業(yè)特征及發(fā)展趨勢[3];(3)定價方法。關于壽險公司的內含價值,F(xiàn)rasca and LaSorella(2009)闡述了其計算框架[4];關于壽險債券的定價,國外學者提出了Wang轉換定價法(Wang,2000;2002)[5][6]、風險中性定價法(Deng et al,2012)[7]和夏普比率定價法(Loeys et al,2007)[8]。目前國內對壽險證券化的研究才剛剛起步,尚缺乏對壽險證券化理論框架專門的研究論文。

二、壽險證券化的基本原理

(一)壽險證券化的基本原理

資產(chǎn)證券化包含資產(chǎn)重組、風險隔離和信用增級三個基本原理。資產(chǎn)證券化是指金融機構將缺乏流動性但在未來能夠產(chǎn)生可預見現(xiàn)金流的資產(chǎn),通過對資產(chǎn)中的風險和收益進行重組,轉換為在資本市場上可流通的證券的過程。而壽險證券化則是壽險公司將其已承保業(yè)務未來預期現(xiàn)金流及所蘊含的風險,運用保險精算原理和資產(chǎn)證券化技術進行分割和重組,創(chuàng)造出可交易證券并出售給資本市場投資者的過程。壽險證券化的三個基本原理與資產(chǎn)證券化的基本原理較為相似,但融合了壽險業(yè)務經(jīng)營的特殊性。

1.資產(chǎn)重組原理

通過對可證券化資產(chǎn)的重新組合,實現(xiàn)發(fā)起人的資產(chǎn)收益與風險的重新分割和重組,其關鍵在于對可證券化標的資產(chǎn)的選取。可證券化的資產(chǎn)一般具有三個特征:(1)能夠產(chǎn)生可預期的穩(wěn)定現(xiàn)金流;(2)達到一定的規(guī)模,可形成規(guī)模經(jīng)濟效應;(3)具有很高的同質性。壽險證券化的標的資產(chǎn)(如特定保單業(yè)務、責任準備金)基本符合上述特點。因此,壽險公司可以對其所擁有的標的資產(chǎn)中的收益與風險進行重組,在資本市場上發(fā)行壽險債券,實現(xiàn)融資套現(xiàn)或轉移壽險峰值風險。

2.風險隔離原理

通過設立特殊目的機構(SPV),將可證券化資產(chǎn)與發(fā)起人的其他經(jīng)營風險和信用風險隔離開來,使雙方僅就某一特定風險進行交易。在壽險證券化中,壽險公司將其承擔的壽險風險從公司整體風險中“剝離”出來,通過證券化轉移到資本市場。壽險公司首先設立一個破產(chǎn)隔離的SPV,將上述壽險風險通過繳納保費的形式分離到SPV中。SPV以此為基礎向投資者發(fā)行債券,并將債券本金與發(fā)起人的保費一起存入信托機構。信托資金用于本息支付與發(fā)起人賠付,不受發(fā)起人信用風險影響。

3.信用增級原理

通過各種增信手段保證和提高資產(chǎn)支持證券的信用等級。外部增信機構對壽險業(yè)務死亡率風險和保單失效風險等進行擔保,基本消除壽險證券化過程中的信息不對稱,使被證券化的資產(chǎn)組合支撐較高信用等級的債券,滿足投資者對債券信用質量和現(xiàn)金流的時間性與確定性等需要,同時滿足發(fā)行人在會計、監(jiān)管和融資目標方面的需求。

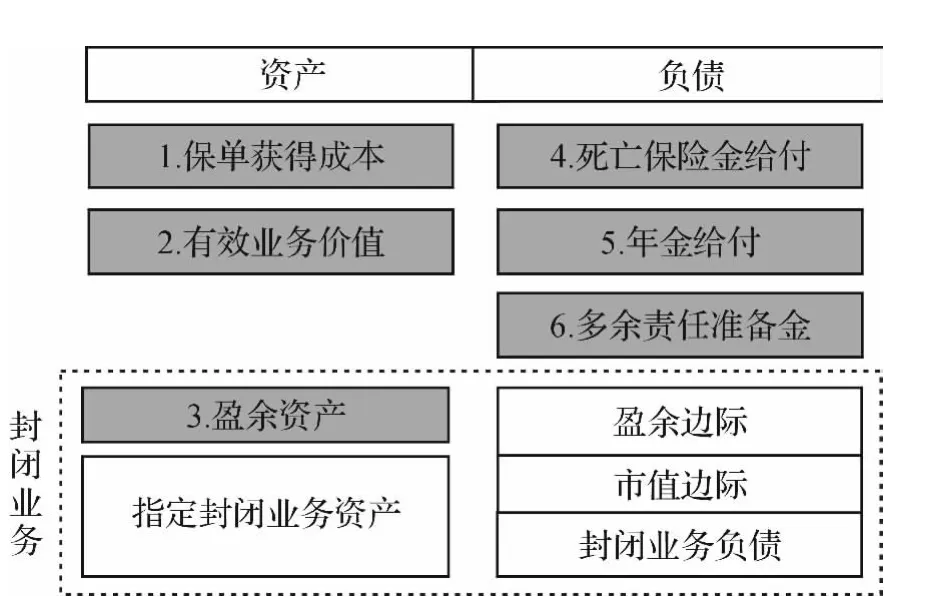

圖1 壽險公司的資產(chǎn)負債表

(二)壽險證券化的類型

圖1陰影部分顯示壽險公司可以作為壽險證券化潛在標的的資產(chǎn)與負債項目。在資產(chǎn)方,壽險保單的有效業(yè)務價值與保單獲得成本可以作為標的,能對其未來現(xiàn)金流進行證券化。此外,封閉業(yè)務資產(chǎn)方的盈余部分可以通過證券化把其內含價值予以變現(xiàn)融通。在負債方,壽險公司各種死亡保險和年金保險的給付金額可以作為壽險證券化標的,多余準備金也可以作為標的通過證券化實現(xiàn)資金的融通變現(xiàn),減少監(jiān)管壓力。

根據(jù)可證券化標的資產(chǎn),壽險證券化分為內含價值證券化、責任準備金證券化、風險轉移證券化。

三、內含價值證券化

有效保單未來所能獲得的利潤的折現(xiàn)值即為保單內含價值。壽險公司以其保單內含價值作為基礎資產(chǎn)發(fā)行債券,將無形資產(chǎn)(如保單獲得成本和有效業(yè)務價值等)貨幣化,緩解壽險公司承保新業(yè)務時的現(xiàn)金緊張問題,降低財務杠桿率,為兼并收購提供資金。

(一)保單獲得成本證券化

為獲得一項新業(yè)務,壽險公司在期初就支付與保單有關的傭金、手續(xù)費等費用,即保單獲得成本(acquisition cost,AC)。該支出所帶來的收入在保單有效期內隨著時間的推移而逐漸確認。在權責發(fā)生制會計制度下,一般將該項成本予以資本化為資產(chǎn)負債表上的無形資產(chǎn),或“激活”,在保單有效期內,逐步從未來保費收入中進行攤銷并減記遞延獲得成本。

由于保單獲得成本的現(xiàn)金已由壽險公司在首年支付,未來每年的攤銷形成現(xiàn)金流入,因此可以作為基礎資產(chǎn)予以證券化。高速發(fā)展的壽險公司通過保單獲得成本證券化提前變現(xiàn),保持資金流動性,有利于拓展新業(yè)務。1998年至2002年,德國漢諾威再保險以特定的再保險業(yè)務的獲得成本為基礎進行了5次證券化融資。

假設某保單資產(chǎn)池內包含N份保單,第i份保單的獲得成本為ACi,保單有效期(T年)內,壽險公司每年對每份保單獲得成本的均攤減記金額為利用一個適當?shù)娘L險貼現(xiàn)率r將所有保單T年內每年的現(xiàn)金流入ci貼現(xiàn)加總,便得到該保單池的獲得成本證券化的價值(PVAC):

(二)有效業(yè)務價值證券化

保單資產(chǎn)池內各保單內含價值和構成有效業(yè)務價值(value-in-force of business,VIFB)。國外對VIFB的定價基于剩余收益的概念,起源于經(jīng)濟學中的經(jīng)濟利潤,旨在描述企業(yè)創(chuàng)造價值的能力,通過從資產(chǎn)營運收入中扣除所有投入生產(chǎn)要素的成本來體現(xiàn)。因此,VIFB是有效業(yè)務在未來產(chǎn)生的稅后凈利潤的現(xiàn)值(present value of book profit,PVBP)扣除持有最低償付能力資本成本的現(xiàn)值(present value of cost of capital,PVCoC)的結果。

根據(jù)美國的經(jīng)驗數(shù)據(jù),VIFB總值中可被用來證券化的價值約占50%-75%。1996年至2000年美國斯堪的亞壽險公司(ASLAC)進行的13次證券化均為有效業(yè)務價值證券化。

(三)封閉業(yè)務證券化

封閉業(yè)務主要源于相互保險公司的“去相互化”過程。相互保險曾是世界保險市場主流組織形式之一。20世紀90年代美歐紛紛放松銀行與保險的監(jiān)管,金融寡頭開始涉足壽險領域。由于相互保險機構組織形式封閉,保單分紅壓力大,資本擴充困難,難以發(fā)展為現(xiàn)代混業(yè)經(jīng)營的金融集團。為擺脫困境,大多數(shù)相互保險機構選擇“去相互化”并改制為股份公司,在公開市場發(fā)行普通股籌資。為避免原相互保險保單的持有人與“去相互化”后的股份公司之間潛在的代理人沖突,保障原保單持有人的分紅權益,將原相互保險保單及其相應的資產(chǎn)負債和保險公司的新業(yè)務分離,形成獨立的、封閉運行的賬戶,即封閉業(yè)務。封閉業(yè)務的盈余資產(chǎn)可以作為基礎資產(chǎn)支持債券的發(fā)行。

封閉業(yè)務盈余資產(chǎn)實質上來源于原相互保險公司的有效業(yè)務價值(VIFB)。隨著封閉業(yè)務內保單的逐漸賠付,盈余資產(chǎn)被逐漸釋放,同時產(chǎn)生封閉業(yè)務的每年法定稅后凈利潤。這些法定利潤或現(xiàn)金流的現(xiàn)值和便是封閉業(yè)務的內含價值。以這部分預期收益為基礎資產(chǎn)實行證券化,為封閉業(yè)務證券化。2001年12月美國普天壽金融集團及2002年4月MONY壽險公司所進行的均為此類壽險證券化。

四、責任準備金證券化

發(fā)起保險公司成立SPV發(fā)行相當于多余準備金價值的債券,并將債券本金存入準備金信托基金,為發(fā)起保險公司提供滿足監(jiān)管準備金的再保險信用。一旦保險公司需要提取追加準備金而自留經(jīng)濟準備金不足時,則由準備金信托基金來支付。通過責任準備金證券化可以提前釋放多余或超額責任準備金。

(一)定期壽險責任準備金證券化

定期壽險保費常采用躉繳或均衡繳費方式,而保險賠償則順應死亡率規(guī)律,導致初期保費溢收后期保費歉收。為了保障保單持有人的利益,各國保險法規(guī)明確規(guī)定了保險公司提存責任準備金的方法。2000年1月,美國保險監(jiān)理官協(xié)會(NAIC)頒布了《人壽保險保單的估值模型管理條例》(XXX規(guī)則),要求對保證保費或均衡保費的定期壽險產(chǎn)品的未來負債提取充足的準備金。準備金的一般形式可表述為:

(二)萬能壽險責任準備金證券化

萬能壽險的投保人大部分保費用來購買由保險公司為投保人設立的投資賬戶單位,并由投資專家專門負責賬戶內資金的投資,投保人可直接參與投資賬戶內資金的投資活動。在美國壽險市場上,萬能壽險已經(jīng)成為最主要的壽險產(chǎn)品。鑒于萬能壽險的投資風險可能影響到壽險公司的償付能力,2003年12月NAIC針對萬能壽險頒布實施了AXXX規(guī)則,要求壽險公司提高責任準備金的提存金額,從而導致了大量多余的責任準備金。面對監(jiān)管部門提出的新要求,壽險公司運用萬能壽險責任準備金證券化,通過資本市場為多余準備金提供信用保障,提前套現(xiàn)釋放大量閑置的多余準備金。

五、風險轉移證券化

壽險公司的未來現(xiàn)金流受諸多不確定因素的影響,死亡率風險是其中最重要的因素之一。壽險公司通過設計恰當?shù)膫a(chǎn)品使其觸發(fā)機制與死亡率參考指數(shù)相連接,從而將這些風險轉移給資本市場的投資者。風險轉移證券化目的在于應對死亡率的峰值風險。

(一)極端死亡率風險證券化

近年來,巨災事件、流行疾病和恐怖襲擊頻繁發(fā)生,導致壽險公司面臨著嚴峻的極端死亡率風險。2003年,瑞士再保險最先將產(chǎn)險證券化方法應用于壽險風險成功地發(fā)行了以壽險保單死亡率為標的的極端死亡率債券Vita I。目前,僅瑞士再保險已發(fā)行6次極端死亡率債券,共籌集了約24億美元的極端死亡率風險保護。

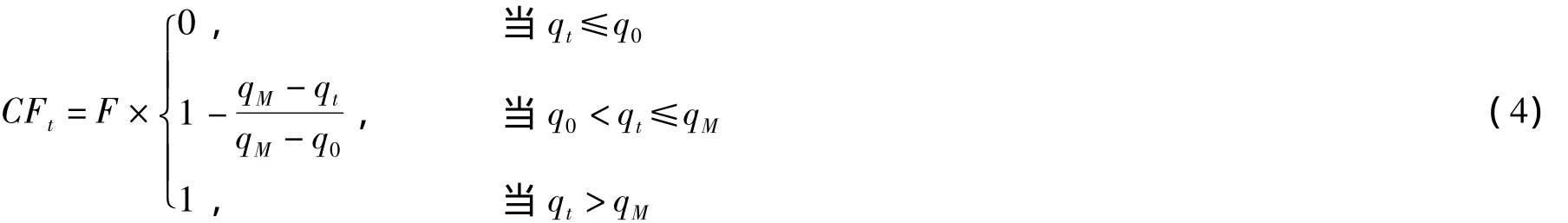

壽險公司向SPV支付保險費,實質上獲得了一個多期的看漲期權。其觸發(fā)機制根據(jù)未來t時刻發(fā)布的死亡率qt而定。如果未來qt超過基準年死亡率水平的下限qo,SPV開始向壽險公司賠付債券的本金。如果qt介于上下限之間,SPV向壽險公司以線性插值方式賠付本金。如果qt達到或超過基準年死亡率水平的上限qM,SPV最多向壽險公司賠付全部債券本金。若債券面值為F,則壽險公司第t年從SPV獲得的現(xiàn)金流CFt可用以下公式表達:

壽險公司通過該極端死亡率債券交易能夠將部分極端死亡率風險進行對沖。有效期內一旦發(fā)生極端死亡事件,壽險公司雖然因保險市場上的死亡賠付金額增加而遭受損失,但卻能夠在極端死亡率債券交易中獲得凈現(xiàn)金流收益,從而對沖其因支付死亡賠付金所造成的經(jīng)營損失。通常,極端死亡率債券主要基于未來公開發(fā)布的死亡率指數(shù),而壽險公司的實際死亡率與公開死亡率水平不完全相等,因此會存在一定的基差風險。

(二)長壽風險證券化

隨著公共衛(wèi)生、醫(yī)療技術改善以及個人健康意識提高,人類的平均壽命大幅度延長。這使年金保險公司等面臨日益嚴峻的長壽風險。年金保險公司未來的年金給付額和給付期限將不得不相應增加,從而面臨巨大的償付壓力。與極端死亡率風險一樣,長壽風險也可以通過證券化技術將風險轉移至資本市場。迄今為止,市場上僅出現(xiàn)過2004年歐洲投資銀行(EIB)發(fā)行的長壽債券和2010年的瑞士再保險發(fā)行的Kortis長壽債券。

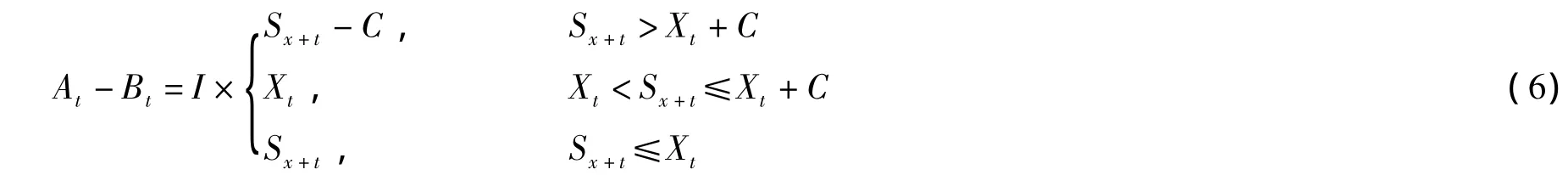

年金保險公司從SPV提取資金的觸發(fā)機制為t時刻實際生存概率超過閾值。根據(jù)Lin and Cox(2005)[10]的設計,假設Sx+t為第0年為x歲的群體在第t年的實際生存概率,Xt為第t年的生存概率閾值,C既是債券的全額息票率也是失效閾值。SPV通過保險金額為I的保險協(xié)議,每年給保險公司支付其年金支付總額超過I×Xt的部分,但上限為I×C。那么,保險公司每年從SPV獲得的現(xiàn)金流Bt可表達為:

另一方面,假設年金保險公司保單池內每份保單的年支付額相同,且年金保險公司根據(jù)第0年時保單池的年金支付總額向SPV購買保險,并使保險金額I等于0年時年金支付總額。因此,保險公司在第t年需要根據(jù)其保單池內實際生存概率Sx+t向仍然存活的年金受益人共支付的年金額At等于I×Sx+t。這樣,年金保險公司的每年凈支出可表述為:

如果有效期內發(fā)生長壽風險,即第t年當實際生存概率水平超過預定的閾值Xt時,盡管年金保險公司的年金償付支出增加,卻能夠從SPV支付的現(xiàn)金流來對沖這部分損失。長壽債券只能在一定程度上對沖長壽風險,這是因為當實際生存概率Sx+t超過上限Xt+C時,SPV支付給年金保險公司的現(xiàn)金流入并不能完全覆蓋其超出生存預期的年金保險支出。

六、結 語

壽險證券化理論框架由三個基本原理和三大類型中所包含的特有的經(jīng)濟學與保險學原理組成。它包含資產(chǎn)重組原理、風險隔離原理和信用增級原理,這些與一般資產(chǎn)證券化的原理較為相似,但也融合了壽險業(yè)的經(jīng)營特征。雖然都是為了融資,內含價值證券化是提前套現(xiàn)保單本身所包含的未來利潤現(xiàn)金流,而責任準備金證券化則是提前釋放多余責任準備金。風險轉移證券化的目的主要是為了轉移分散死亡率的峰值風險到資本市場。

壽險證券化是壽險業(yè)與資本市場高度融合的產(chǎn)物,其產(chǎn)生與發(fā)展將為壽險業(yè)提供更廣闊的資金來源和轉移壽險風險的新型渠道。在國外,壽險證券化發(fā)展迅速,已經(jīng)積累了很多成功的寶貴實踐經(jīng)驗,但在我國相關的研究才剛開始起步。我國的保險業(yè)仍處于發(fā)展的初期階段,資金需求旺盛。此外,壽險公司還要應對因人口老齡化問題而帶來的日益嚴峻的長壽風險,因此迫切需要找到適合我國國情的壽險證券化方案。本文系統(tǒng)分析了壽險證券化的理論框架,期盼能對未來我國實現(xiàn)壽險證券化有所借鑒與啟示。

[1]International Association of Insurance Supervisors(IAIS).Life Insurance Securitization [J].Issues Paper,2003.

[2]Cowley,Alex,Cummins,J.David.Securitization of Life Insurance Assets and Liabilities [J].Journal of Risk and Insurance,2005,72(2):193-226.

[3]Swiss Re.Securitization-New Opportunities for Insurers and Investors[J].Sigma 7,2006.

[4]Frasca R.,LaSorella K Embedded Value:Practice and Theory[J].Issue of the Actuarial Practice Forum,2009,3.

[5]Wang,Shaun S.A Class of Distortion Operations for Pricing Financial and Insurance Risks [J].Journal of Risk and Insurance,2000,67:15-36.

[6]Wang,Shaun S.A Universal Framework for Pricing Financial and Insurance Risks[J].ASTIN Bulletin,2002,32:213-234.

[7]Deng Y.L.,Brockett Patrick L.,MacMinn Richard D..Longevity/Mortality Risk Modeling and Securities Pricing [J].Journal of Risk and Insurance,2012,79:697 –721.

[8]Loeys J.,Panigirtzoglou N.,Ribeiro R..Longevity:A Market in the Making,Global Market Strategy [R].J.P.Morgan,2007,7.

[9]Potter,N.F.,Dembeck,J.,Brill,E.K.Making the Move [J].Best’s Review,2007,9:68-70.

[10]Lin Y.J.,Cox Samuel H..Securitization of Mortality Risks in Life Annuities [J].Journal of Risk and Insurance,2005,72:227-252.