社會資本對農戶信用行為影響的機理分析

李愛喜

(上海對外經貿大學金融管理學院,上海 201620)

社會資本對農戶信用行為影響的機理分析

李愛喜

(上海對外經貿大學金融管理學院,上海 201620)

作為農戶重要資源的社會資本在農貸市場中的作用日益凸顯。本文從理論上分析社會資本對農戶信用行為的影響機制,結論如下:還款意愿和還款能力共同決定農戶信用行為和信用狀況。社會資本的制度屬性和關系屬性對農戶還款意愿發揮激勵與約束功能,其中制度屬性通過監督機制、聲譽機制和懲罰機制三種途徑對農戶還款意愿發揮著約束功能,而資本屬性則通過信號傳遞機制和預期收益機制兩種途徑發揮激勵功能。社會資本通過收入途徑、信貸途徑和風險管理途徑等三種途徑提升農戶的還款能力。因此,金融機構可以以社會資本為突破口建立起與農戶的信息溝通機制和風險控制手段。

社會資本;農戶信用行為;還款意愿;還款能力

一、引 言

近年來,隨著農村金融改革的不斷深化,農戶融資難問題得到一定程度的緩解,但是農村金融供給仍然遠遠落后于需求,農戶貸款難問題依然存在。農戶信貸具有嚴重信息不對稱、缺乏有效抵押品和特指性成本與風險等特點[1],而建立在抵押、擔保和現金流等分析基礎上的所謂 “現代信貸技術”與低端農戶市場這些特點不匹配,導致農戶往往因為無法滿足正規金融機構的貸款條件而被拒之門外。農村是熟人社會或半熟人社會,工商信貸決策和管理模式往往拒絕接受或利用大量有益于信貸決策的社區信息(吉爾茨稱之為 “地方性知識”)進行信貸決策[2]。因而,發展中國家農村普遍存在信貸約束現象。這種現象在我國尤為嚴重,使之成為繼 “三農”之后的第 “四農” 問題。解決此問題的根本途徑之一是,正規金融機構走出傳統信貸標準的桎梏,針對農戶低端信貸市場的特征進行更深入探索,使得那些潛在的有效需求得到更好地識辨和滿足[1]。近年來,國內外小額信貸的成功經驗使越來越多的學者和金融實業界人士認識到社會資本在解決農戶信貸約束問題上所起到的重要作用。基于這一思路,為了充分挖掘和利用社會資本在農貸市場的特有功能,迫切需要解決的一個現實問題是:正規金融機構如何利用農戶的社會資本開發新的信貸風險控制技術和方法以提升農戶的信貸可獲得性?要解決這個現實的技術問題需要理論支持和鋪墊。首先需要在理論上回答下面這些問題:社會資本在解決農戶信貸約束中發揮怎樣的作用?社會資本如何影響農戶信用行為?其途徑和機理是什么?只有正確回答這些理論問題,才能把握作為農戶重要資源的社會資本在維系農戶信用中的運行機制和規律,借助社會資本提升農戶融資能力;才能以社會資本為載體建立起金融機構和農戶之間的信息溝通渠道和風險控制機制,提升金融機構放貸意愿。

二、文獻回顧與評述

國內外關于農戶信用行為問題,學術界有著截然不同的觀點:一種觀點認為農戶是講信用的;另一種觀點認為農戶是不講信用的。(1)尤努斯教授用實踐證明農戶具有非常良好的信譽,阿西夫.道拉和迪帕爾.巴魯阿(2006)用理論證明農戶是講信用的[3]。國內文獻主要體現在三個方面:通過實踐證明中國農戶是最講信用的[4];通過分析中國農戶的特殊信用維系機制,從理論上闡明中國農戶是講信用的[5];運用重復博弈方法研究了農戶講信用的原因[6][7]。 (2)西方主流經濟學界的觀點認為農戶是不講信用的[8]。國內文獻主要體現在兩個方面:依據以前中國農村金融機構大量的不良資產,及其小額信貸業務的大量不良資產證明農戶是不講信用的[9];從信息經濟學和農村征信體系缺失視角分析我國農戶不講信用的原因[7][10]。

關于社會資本在信貸中的作用,學者們認為,社會資本的積累將有助于緩解農戶的貸款難、緩解農戶面臨的信貸約束程度[11][12][13]。社會資本在緩解農戶信貸約束的具體作用有: (1)社會資本有利于緩解信息不對稱問題。Cornell和Welch(1996)認為社會資本有助于信貸市場借貸雙方進行篩選。同時,社會資本可以緩解信貸市場中信息不完備和不對稱問題,降低搜尋成本、監督和履約成本,從而節約小額金融交易成本(Kraton,1996;Okten&Osoli,2004)[11]。(2)社會資本在金融風險管理中具有 “抵押品化的社會關系”功能(Biggart和Castanias,2001)。社會資本在此起到經濟擔保形式的功能,促使金融機構增加對農戶信用貸款而減少抵押貸款和質押貸款[13]。(3)社會規范(資本)可以約束農戶的信貸違約行為。社會資本通過違約者及其欺騙行為信息的快速傳播和基于網絡的社會懲罰與社會壓力增加借款人違約成本等方式,來減少違約行為的發生概率和降低信用風險。社會資本在某種程度上可以替代司法機制促進金融合約履行[11]。

上述研究也存在明顯不足:一是沒有全面準確把握農戶信用的內涵,或者把還款意愿等同于信用,或者把還款能力等同于信用,人為的割裂了還款意愿與還款能力的有機聯系,難以對農戶信用做出客觀評價;二是現有研究主要集中于社會資本在緩解農戶信貸約束中的作用,忽視了社會資本對農戶信用行為的影響機制研究。為彌補現有研究的不足,本文在全面界定農戶信用行為內涵的基礎上,擬從理論上研究社會資本對農戶信用行為的影響機制與途徑。希望本研究能夠為正規金融機構在信貸過程中能充分利用農戶社會資本信息從而創造新的信貸模式提供參考價值與借鑒意義。

三、農戶信用的內涵及理論模型

(一)農戶信用的內涵

實際上,理論界之所以對農戶信用問題存在兩種完全不同的觀點,主要原因在于沒有全面把握農戶信用的內涵,僅僅從還款意愿或還款能力某一個方面來理解農戶信用。(1)認為農戶講信用的觀點是從還款意愿視角來衡量農戶信用的,還款意愿強,農戶講信用[3]。(2)認為農戶不講信用的觀點則是從還款能力角度來衡量農戶信用的(Basu,1997;Morduch,1999)[3]。這種觀點把貧窮與信用差等同起來,一個人的貧富程度決定了其信用好壞。其實一個人是否講信用,跟他是否貧窮沒有必然聯系,很多具備還款能力的人并不具備還款意愿,具備還款意愿的人也未必總是能夠償還貸款(李開周,2007)。同樣,一個人即使具有強烈的還款意愿,如果受到意外沖擊等因素的影響無法獲得相應現金流而無力償還貸款,也可能會導致違約。因此,這種對農戶信用內涵的分割及評價標準的迥異導致評價結果的完全不同是對農戶信用行為的誤判。一個人具有還款意愿,但沒有還款能力,會因無力償還貸款而出現違約行為;一個人具有還款能力,但沒有還款意愿,也會因不愿還款而違約。因此,農戶的信用是由還款意愿和還款能力共同決定的,評價農戶的信用行為必須把還款意愿和還款能力結合起來考慮。

(二)農戶信用行為的簡單理論模型

近年來,大量的國外研究文獻通過實證分析表明社會資本對農戶的還款有著積極的影響[11][14],認為社會資本能有效提升農戶的信用能力和信用水平。這些實證研究只是研究了社會資本的各種因素與還款率的相關性問題,沒有從理論上回答社會資本是如何影響農戶信用的;也沒有回答社會資本是如何分別影響還款意愿和還款能力的。據此,本文從理論上分析社會資本如何影響農戶的還款意愿和還款能力。

假設:社會資本不會直接對信用行為產生影響,社會資本通過農戶還款能力和還款意愿兩個途徑來影響農戶信用行為。為了便于理解,用如下的簡單模型來描述農戶信用。

農戶信用決定模型:

社會資本對還款意愿的影響模型:

社會資本對還款能力的影響模型:

其中,Credit表示農戶信用行為,Repayment Ability(簡稱RA)代表農戶的還款能力,Repayment Inclination(簡稱RI)代表農戶的還款意愿,Social Capital(簡稱SC)代表農戶的社會資本,模型(2)、(3)的else代表社會資本以外的其他變量。

四、社會資本對農戶信用行為的影響機理

(一)社會資本的相關理論

為了便于理解社會資本是如何對農戶還款意愿發生作用的,我們首先對社會資本的定義、兩種類型及兩種屬性進行簡單描述。目前,理論界并沒有對社會資本有統一的定義,李曉紅(2008)在對社會資本理論進行全面梳理和比較的基礎上,對社會資本給出了比較全面的經濟學定義,即社會資本是嵌入到關系網絡中的歷史傳統、價值理念、行為規范、認知模式和行為范式以及網絡成員獲得資源的能力的綜合。社會資本的定義包涵三個因素:社會資本的載體是關系網絡,社會資本具有制度屬性和資本屬性[15]。Krishma和Uphoff(2004)把社會資本分為關系型社會資本和認知型社會資本。關系型社會資本是指各種資源嵌入到關系網絡中,成員通過關系網絡獲得資源的能力的綜合;認知型社會資本是指嵌入到網絡中的歷史傳統、價值理念、行為規范、認知模式和行為范式等認識層面的同質性通過降低交易費用和形成有約束力的規則體系而獲得增加產出的可能[15]。關系型社會資本對應資本屬性,認知型社會資本對應制度屬性。社會資本的制度屬性是指基于同一認知型社會資本的個體會相互認同隱含知識,根據合作規則行事,否則就會遭到網絡成員排斥;資本屬性是指個體通過網絡成員獲得稀缺資源的一種特征。

(二)社會資本對還款意愿的影響機制

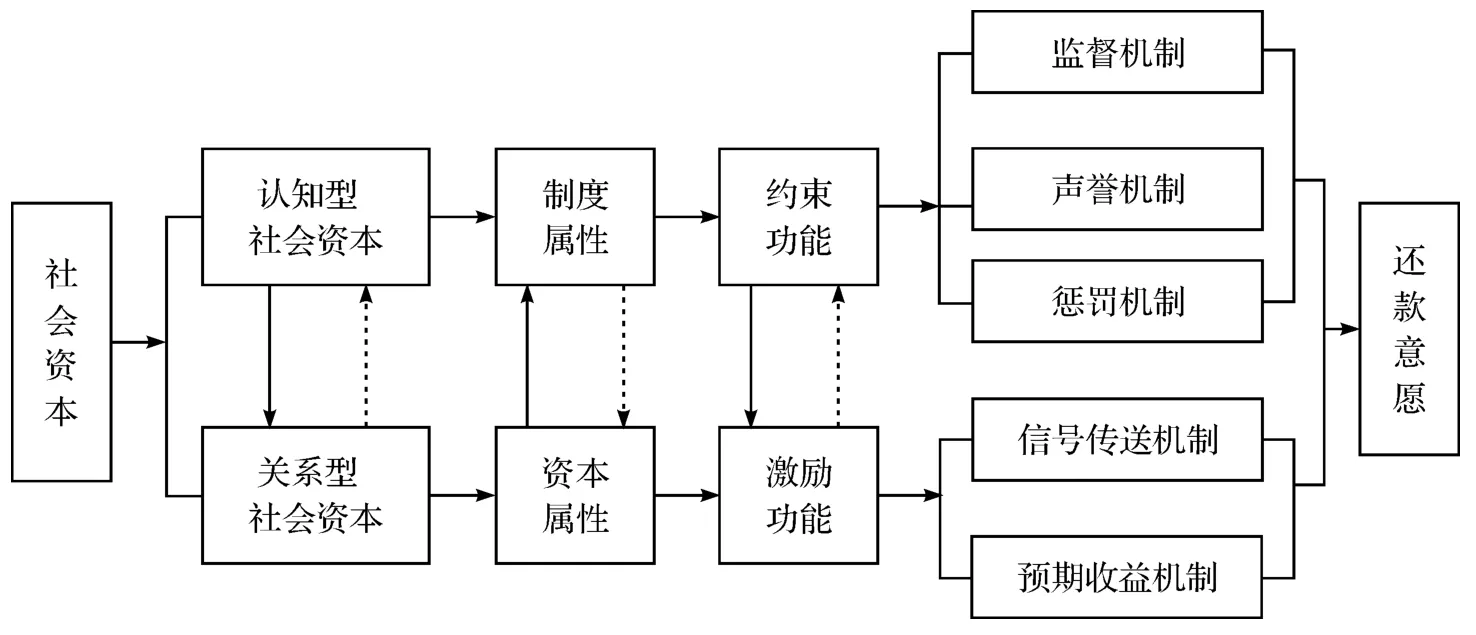

社會資本對農戶還款意愿的影響具有明顯的自我實施特征,這是由交易性質、聲譽機制以及預期共同決定的。根據上述社會資本的有關理論,我們可以做如下假設:社會資本對農戶還款意愿的影響是直接的,即社會資本的制度屬性對農戶還款意愿主要發揮約束功能,而資本屬性則主要發揮激勵功能。激勵機制與約束機制共同制約農戶的還款意愿,作用機制見圖1。

圖1 農戶社會資本對農戶還款意愿作用機制圖

下面從理論上分析社會資本如何對農戶還款意愿發揮約束與激勵功能。

1.約束功能主要通過社會資本的制度屬性而對農戶還款意愿發揮作用。在一個緊密(強大)的社會關系網絡中,個體責任感越強,違約率就越低(Gine and Karlan,2006)。社會資本的制度屬性對農戶還款意愿發揮約束功能主要通過如下三種機制發揮作用:一是監督機制。在一個相對封閉、穩定的關系網絡中,基本消除信息不對稱問題,來自成員的壓力和有效監督可以避免道德風險和搭便車行為。一方面,小組貸款違約率低的原因是成員比銀行更了解借款人,能實行有效監督和低成本監督,從而解決不還款的道德風險問題(Stiglitz,Varian,1990);另一方面,在聯保機制中對網絡成員的甄別與篩選機制、成員壓力機制、以及成員的同質性和社會關系等也是促進信貸成功的重要原因(Huppi,1990;Godquin,2004)。Thomas Dufhuesa等(2011)的研究證明,在小組貸款中來自同伴壓力和社會懲罰的影響作用是眾所周知的,而在個體信貸中也存在同樣的問題,關系越強,來自同伴的壓力越大[16]。社會關系和團體的同質性與還款率存在相關性,因為成員間便于相互監督,使來自成員的潛在社會制裁得以提高[11]。二是聲譽機制。由于網絡的相對封閉性和穩定性,以及私人性決定了聲譽機制的信息對稱性,一旦違約其行為與壞聲譽就會在網絡成員間廣為傳播,“壞名聲”傳出去,日后將難以獲得交易機會,而且面臨被驅逐出信貸市場的可能。在農村后果尤其嚴重,鄉村社會相對封閉,相對于城市社區反而存在更明顯的信譽機制,農戶有追求長遠利益的動機(自己或子孫還會有借貸可能),不會為了短期利益而損害自己的名聲(張維迎,2001)[17]。錢水土和陸會(2009)認為,由于農村地區狹小熟人社會的性質,農戶的個人信用很大程度上會對家庭、子孫后代、自身人格產生重大影響。因此,農戶對個人信用持非常重視的態度[5]。郭智生(2009)也認為在農村這個 “熟人社會”,名聲信用是一個人立足的根本,如果拖欠或不還貸款,那么他的信用就會受損,難以在 “熟人社會” 立足。三是懲罰機制。這種懲罰機制主要通過事前的可置信性威脅約束失信行為而發生作用。這是因為,網絡的重復交易機制、信息的對稱性機制和高同質性的認知模式使違約行為受到懲罰的可能性極大,有助于減少機會主義行為。當然,事后的懲罰措施也是很嚴厲的。這種事后懲罰機制主要包括三個方面:專用性資產的損失、聲譽損失和預期收益的損失,其中專用性資產的損失就是關系型社會資本的損失,被驅逐出信貸市場的可能性。

2.激勵功能主要通過社會資本的資本屬性而對農戶還款意愿發揮作用。許多學者特別強調社會資本的資本屬性,甚至從資本屬性角度給其下定義。資本屬性理論強調社會資本可以給個體帶來期望收益,能夠獲得更多的網絡內外資源,加大網絡中個體違約的機會成本,從而激勵成員之間加強合作與增進信任。這種激勵功能主要表現在農戶積極還款能獲得良好的聲譽(更高的信用等級)和獲得更多的信貸資源或其他社會資源,這是信號傳遞機制和預期收益機制在發生作用。借方聲譽是一種信號傳遞機制,反映借款人的內在特征,因此,可以利用借方聲譽判斷其類型和風險[11]。農戶能否獲得貸款受農戶聲譽的影響,聲譽良好的農戶在借貸市場更有優勢,而聲譽差的農戶會面臨更強的流動性約束——更難獲得借款(黃曉紅,2009)[22]。另外,在網絡中社會地位喪失的威脅對還款行為有激勵作用[18]。社會資本對償還行為的影響是復雜的,一方面,可能社會或金融制裁是一個重要的因素;另一方面,信貸的可持續獲得性也是一個驅動因素[11]。

(三)社會資本對還款能力的影響機制

社會資本對農戶還款能力的影響主要通過收入途徑、信貸途徑和風險管理途徑。

1.收入途徑。社會資本通過影響(增加)農戶收入進而提升農戶還款能力。現有國內外實證研究表明,社會資本對農戶家庭收入有顯著的正向影響。社會資本主要通過提高信貸和其他農業服務的可獲得性來影響農戶的生產收入。具體說來,社會資本通過三種途徑影響收入:一是提供工具性支持(比如免費勞動力和信貸);二是提供有用的信息;三是提供精神支持[19]。農戶擁有的社會關系資源(社會關系資本)越高,其收入水平也越高,這是因為,農戶擁有的社會關系資本可以在一定程度上轉化為現實的收入增長。擴大農戶的關系資源,有助于提高農戶信用和增加農戶收入[11]。

2.信貸途徑。信貸影響還款能力主要是通過農戶獲得信貸導致收入增加,或者獲得新的流動性實現 “借新債還舊債”來平滑收入波動風險以提升還款能力。社會資本不僅有助于提高信貸的可獲得性,而且會影響借款人的償還行為。Siles,Hanson and Robison(1994)研究發現在某些情況下社會資本可以使貸款申請被批準的概率提高50%。社會資本影響農戶獲得信貸的能力主要有三種途徑:一是社會資本可以減少信息不對稱問題,增加金融機構對農戶的信貸意愿[20]。Van Bastelaer(2000)通過研究社會資本與農村貧困人口信貸可獲得性的關系發現,社會資本通過減少信息不對稱問題改進了金融機構的窮人信貸供給和傳遞;二是社會資本可以有效約束農戶的違約行為,降低信貸風險,提升金融機構對農戶的信貸意愿。社會資本與還款率存在正向關系,正如前面分析表明,社會資本的制度屬性和資本屬性發揮的激勵與約束功能增強了農戶的還款意愿;三是社會資本的抵押品功能有助于農戶獲得信貸支持[21]。

3.風險管理途徑。社會資本通過影響農戶風險應對能力和管理能力來提升其還款能力,當然,其對農戶還款能力的影響是間接的。社會資本對農戶風險管理和緩解沖擊起著重要作用(Woolock,1999)[23],社會資本主要通過兩個途徑提高農戶緩解風險的能力(馬九杰等,2009)。一是事后的風險分擔途徑。如果農戶發生意外風險沖擊,可以通過社會網絡和社會關系,獲得所需要的相關資源,比如獲得 “友情借貸”或救濟,或者正規信貸,來提高農戶的風險緩解能力;二是事前的風險控制途徑,即降低生產經營活動風險的途徑。通過社會網絡信息分享機制,獲得更多更有用的信息,隨著農戶信息的獲取、識辨和利用能力的增強,生產經營的決策風險和經營風險隨之減少,農戶的事前風險抗擊能力得以提升。利用強社會關系不但個體可以獲得更多的社會支持和精神支持,而且可以平滑周期性的流動性短缺、勞動力短缺、周期性的疾病侵擾,在一定程度上降低壞賬的概率(Wellman and Wortley,1990)[24]。粘合式社會資本對應對和緩解意外沖擊起著非常重要的作用。

當然,上述三種途徑對農戶還款能力的影響既存在各自特有的方式和路徑,也存在交叉和相互作用的復合途徑,甚至有時作用機制沒有明顯的邊界。

五、政策含義與本文研究的不足

上述機理分析表明,還款意愿和還款能力共同決定農戶信用行為和信用狀況。社會資本的制度屬性和關系屬性對農戶還款意愿發揮激勵與約束功能,其中制度屬性通過監督機制、聲譽機制和懲罰機制對農戶還款意愿發揮約束功能,而資本屬性則通過信號傳遞機制和預期收益機制發揮激勵功能。社會資本通過收入途徑、信貸途徑和風險管理途徑三種途徑提升農戶的還款能力。因此,可以得出如下具體結論及政策建議。

1.正確把握農戶信用行為的內涵,才能客觀全面評價農戶信用。農戶信用行為或信用狀況由還款意愿和還款能力兩方面的因素決定,還款意愿的大小對還款行為(信用行為)產生重要影響,有還款意愿才會產生還款行為,但還款意愿并不等同于還款信用,還款意愿是產生還款行為的必要而非充分條件。還款能力使得還款行為的實現成為可能,僅有還款意愿但沒有還款能力則無法實現還款行為,而僅有還款能力卻沒有還款意愿也不會產生還款行為,只有同時具備還款意愿和還款能力才會產生還款行為。還款意愿和還款能力是產生還款行為的充分必要條件。因此,客觀準確評價農戶信用行為的前提條件是正確把握農戶信用行為的內涵,農村金融機構對農戶信用等級進行評估時,要從農戶還款意愿和還款能力兩個方面來設計相應的評價指標,當然,還款能力的評價指標相對容易設計且數據相對容易獲得,但還款意愿的評價指標選取和數據獲取難度較大,選取什么指標來評價農戶還款意愿是當前學術界和農村金融機構面臨的重要課題。

2.社會資本能提升農戶的信用等級,發揮社會資本在農貸市場的作用有助于提高農貸市場的融資效率、降低風險。分析表明,社會資本發揮非正式制度效力,對農戶還款意愿起著約束與激勵功能,社會資本通過收入、信貸和風險管理三種途徑提升農戶的還款能力。農貸市場的特質性和社會資本的特有功能決定了實現兩者的有機銜接對于解決 “三農”融資難具有重要意義。農貸市場的特質性導致傳統的信貸理論與風險評估技術失靈,用這些理論和方法來評估農戶信用會導致評估的信用等級過低而把農戶 “趕出”信貸市場。考慮到社會資本存量能提高農戶的信用等級,降低農貸市場的信貸風險,增強金融機構對農戶的貸款意愿,從而提升農貸市場的融資效率,金融機構應該以社會資本為切入點,建立社會資本與農戶信用之間的有機聯系,對傳統信貸風險管理技術和方法進行再造,設計出適合 “低端”市場的新的風險管理理論與方法。

3.發揮社會資本在信貸市場的潛在功能,需要構造農戶社會資本網絡體系,這是一項系統工程,需要政府、金融機構和農戶三方的分工協作與努力。政府(包括地方政府和金融監管部門)的主要工作是宣傳與教育、提供制度與政策保障和建立農村基礎金融設施。農村信貸金融機構的主要工作是充分利用農戶社會資本,設計出適合農戶特點的信貸風險控制技術和方法,提高風險控制能力,從而降低信貸風險,提高放款意愿和為 “三農”服務的能力。農戶要重視自身社會資本的積累和社會資本網絡的構建,利用社會資本的約束和激勵功能提高還款意愿,利用社會資本增加收入和提升風險控制能力,提高信貸獲得能力。

本文通過文獻梳理,僅從理論上研究了社會資本對農戶信用行為的影響機理,沒有進行實證分析,這是本文研究的不足,也是后續需要研究的問題。農村金融機構如何在社會資本與農貸市場風險控制技術兩者之間建立起有機的聯系?如何發揮社會資本在農貸市場的 “抵押品”功能?這是后續需要研究的具有重要理論意義和現實意義的問題,這也是研究的終極目標。

[1]周立.農戶金融體系的市場邏輯與中國經驗[J].中國鄉村研究,2010,(5):75-93.

[2]陳雨露,馬勇.中國農村金融論綱[M].北京:中國金融出版社,2010.14-32.

[3]阿西夫.道拉,迪帕爾.巴魯阿.窮人的誠信:第二代格萊珉銀行的故事[M].北京:中信出版社,2006.5-8.

[4]杜曉山.貧困人群信用高[N].經濟參考報,2003年1月16號.

[5]錢水土,陸會.農村非正規金融的發展與農戶融資行為研究——基于溫州農村地區的調查分析[J].農業經濟研究(人大復印資料),2009,(3):23-30.

[6]王樹娟,霍學喜等.農村信用社農戶信用綜合評價模型[J].財貿研究,2005,(6):34-40.

[7]張文靜,孔榮.我國農村小額信貸中信任的博弈分析[J].農村金融,2009,(1):41-45.

[8]Santonu Basu.Why institutional credit agencies are reluctant to lend to the rural poor:a theoretical analysis of the Indian rural credit market[R].Working Paper,1997.

[9]王曙光.農村金融與新農村建設[M].北京:華夏出版社,2006.12-18.

[10]李建英.農戶金融需求的約束分析[J].農業經濟研究(人大復印資料),2009,(5):41-46.

[11]馬九杰.社會資本與農戶經濟[M].北京:中國農業科學技術出版社,2008.15-20.

[12]陳雨露,馬勇.關于農戶信用和風險偏好的幾個注釋[J].農業經濟研究(人大復印資料),2009,(5):15-23.

[13]童馨樂,褚保金,楊向陽.社會資本對農戶借貸行為影響的實證研究:基于八省1003個農戶的調查數據[J].金融研究,2011,(12):34-41.

[14]Abbin,Irlenbusch,Renner.Group size and social ties in microfinance institutions[J].Economic Inquiry,2006,(44):614-628.

[15]李曉紅.中國轉型期社會信用環境研究[M].北京:經濟科學出版社,2008.46-57.

[16]Tomas Dufhues,Gertrud Buchenrieder,Hoang Dinh Quoc,Nuchanata Munkung.Social capital and loan repayment performance in Southeast[J].The Journal of Social-Economics,2011,(40):679-691.

[17]張維迎.中國目前最稀缺的資源是信用[J].中國改革,2001,(3):11-15.

[18]Arene C.J..Loan repayment and technical assistance among smallholder maize farmers in Nigeria,African Review of Money Finance and Banking[J].A supplement of Savings and Development Journal,1992,(1):64-72.

[19]Ahlin C.,Townsend R..Using repayment data to test across models of joint liability lending[J].The Economic Journal,2007(117):11-51.

[20]Harikumar S..Utilization and repayment of agricultural loans of regional rural banks:a case study[J].Agricultural Banker,1991:13-16.

[21]Malimba Musafiri Papias,P.Ganesan.Repayment behaviour in credit and savings cooperative societies[J].International Journal of Social Economics,2008,Vol.36 No.5:608-625.

[22]黃曉紅.基于信號傳遞的農戶聲譽對農戶借貸結果影響的實證研究[J].經濟經緯,2009,(03):23-29.

[23]潘宏亮.社會資本、知識獲取與企業新產品開發能力關系研究[J].財經論叢,2013,(2):112-116.

[24]張闖,杜楠.企業社會資本對渠道權力與依賴的影響[J].商業經濟與管理,2012,(1):43-50.

Mechanism Analysis of the Impact of Social Cap ital on Farmer Credit Behavior

LI Ai-xi

(Shanghai University of International Business and Economics,Shanghai201620,China)

As an important resource to farmers,social capital plays an increasingly significant role in the rural credit market.This paper is a theoretical analysis on the impact mechanism of social capital on farmer's credit behavior.The result is that farmer's repayment inclination and repayment ability work together to determine his credit behavior and credit status.The institutional attributes and relational attributes of social capital exert stimulating and restricting effects on farmer's repayment inclination,in which the institutional attributes restrict through supervision,reputation and punishment mechanism while the relational attributes stimulate through income,credit and risk management channels.Therefore,financial institutions should start with social capital to establish risk control means and information communication mechanisms with farmers.

social capital;farmer's credit behavior;repayment inclination;repayment ability

F832.35

:A

:1004-4892(2014)01-0049-07

(責任編輯:原 蘊)

2013-09-10

教育部人文社科規劃基金資助項目(13YJA790042);上海市科學技術委員會基金資助項目(13ZR1418100);浙江省自然科學基金資助項目(Y7100013);上海市教委重點學科金融學建設基金資助項目(512-01)

李愛喜(1968-),男,湖南邵東人,上海對外經貿大學金融管理學院副教授,博士。