企業(yè)準備金的稅前扣除有哪些注意點及涉稅風險

企業(yè)準備金的稅前扣除有哪些注意點及涉稅風險

問:對照國家法律和行政法規(guī)必須承擔環(huán)境保護和生態(tài)恢復(fù)義務(wù)的規(guī)定,我公司根據(jù)《企業(yè)會計準則第4號—固定資產(chǎn)》應(yīng)用指南第三條“固定資產(chǎn)的棄置費用”的相關(guān)規(guī)定計提了棄置費用。而稅法規(guī)定,未經(jīng)核定準備金不得稅前扣除。請問,我公司計提的該棄置費用是否符合《中華人民共和國企業(yè)所得稅法實施條例》(國務(wù)院令第512號,以下簡稱《企業(yè)所得稅法實施條例》)第四十五條規(guī)定的專項資金,即:“企業(yè)依照法律、行政法規(guī)有關(guān)規(guī)定提取的用于環(huán)境保護、生態(tài)恢復(fù)等方面的專項資金,準予扣除。上述專項資金提取后改變用途的,不得扣除”?

上海市羽靈化學(xué)試劑有限公司 常宜鴻

答:企業(yè)計提的準備金是指企業(yè)或其行業(yè)主管部門預(yù)期企業(yè)在生產(chǎn)、經(jīng)營活動的未來一定會出現(xiàn)一些減值損失或風險賠償,先測算損失或賠償額度,并按照一定的方法預(yù)先提取(或繳納)列入成本、費用后所形成的資金準備。準備金一般針對企業(yè)非偶發(fā)性的某類業(yè)務(wù)提取,其特點是收益和預(yù)提(或繳納)先同期發(fā)生,減值損失或風險賠償支付期在后,但支付期往往較長且不能確定,企業(yè)只能是對以后可能發(fā)生的損失或賠償時刻準備著。

在日常納稅實務(wù)中,一些企業(yè)的財務(wù)人員不是對準備金的認識不全面、不充分,就是存在一些認識誤區(qū),從而使得對準備金的稅前扣除存在一些涉稅風險。那么,究竟什么樣的準備金可以稅前扣除?稅前扣除時又應(yīng)該具備哪些前提和條件?計提準備金如何防范相關(guān)涉稅風險?本文為此從三大方面分析如下。

一、稅法對準備金的規(guī)定及經(jīng)核定的準備金究竟有哪些

《中華人民共和國企業(yè)所得稅法》(主席令第63號,以下簡稱《企業(yè)所得稅法》)第十條第七項規(guī)定:“未經(jīng)核定的準備金支出在計算應(yīng)納稅所得額時,不得扣除。”《企業(yè)所得稅法實施條例》第五十五條規(guī)定:“企業(yè)所得稅法第十條第(七)項所稱未經(jīng)核定的準備金支出,是指不符合國務(wù)院財政、稅務(wù)主管部門規(guī)定的各項資產(chǎn)減值準備、風險準備等準備金支出。”由此可見,未經(jīng)核定的,不符合國務(wù)院財政、稅務(wù)主管部門規(guī)定的各項資產(chǎn)減值準備、風險準備等準備金支出一律不得稅前扣除,如企業(yè)按照會計準則或會計制度計提的各類應(yīng)收款項的壞賬準備(金融、保險機構(gòu)除外)、存貨跌價準備、固定資產(chǎn)減值準備及長期股權(quán)投資減值準備等。

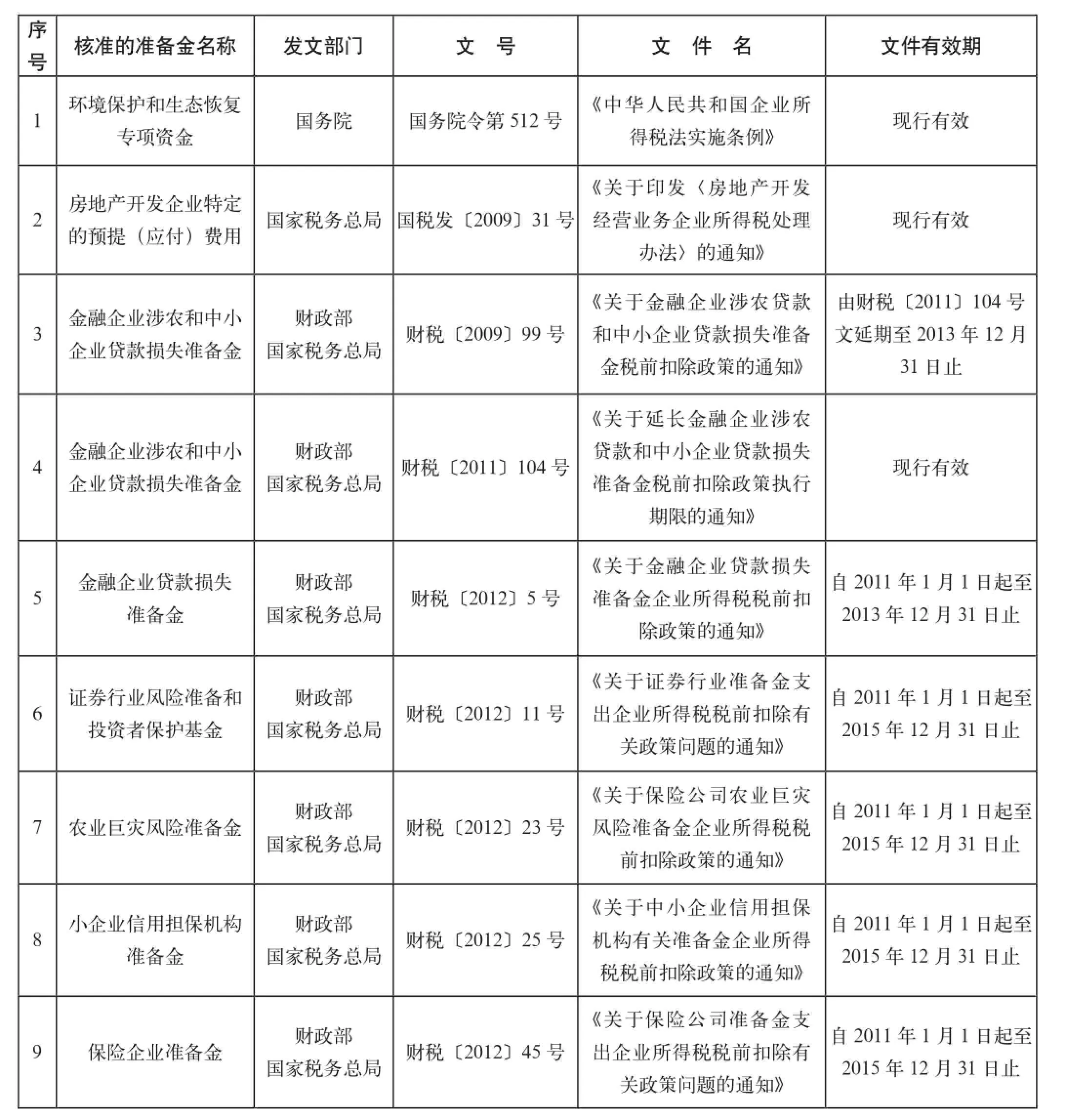

那么,國務(wù)院財政、稅務(wù)主管部門究竟規(guī)定了哪些準備金可以稅前扣除呢?在現(xiàn)行所得稅體系下,為了保護環(huán)境,確保生態(tài)恢復(fù),《企業(yè)所得稅法實施條例》在第四十五條對環(huán)境保護和生態(tài)恢復(fù)作了特別規(guī)定:“企業(yè)依照法律、行政法規(guī)有關(guān)規(guī)定提取的用于環(huán)境保護、生態(tài)恢復(fù)等方面的專項資金,準予扣除。上述專項資金提取后改變用途的,不得扣除。”這是我國新所得稅法對準備金最高層次的規(guī)定。除此之外,國務(wù)院財政、稅務(wù)主管部門還明確規(guī)定了五大類準備金可以稅前扣除,分別是:(一)金融企業(yè)貸款損失準備金;(二)金融企業(yè)涉農(nóng)和中小企業(yè)貸款損失準備金;(三)證券行業(yè)風險準備和投資者保護基金,包括證券類準備金和期貨類準備金;(四)保險企業(yè)準備金支出,包括保險保障基金及未到期責任準備金、壽險責任準備金、長期健康險責任準備金、已發(fā)生已報案未決賠款準備金和已發(fā)生未報案未決賠款準備金;(五)房地產(chǎn)開發(fā)企業(yè)特定的預(yù)提(應(yīng)付)費用。也就是說,我國稅法共明確規(guī)定了六大類準備金可以稅前扣除,具體詳見本文后面的附表《2013年底前可稅前扣除各類準備金一覽表》,該表列示了我國截止到2013年底前可以稅前扣除各類準備金的名稱、發(fā)文部門、文號、文件名及文件有效期等內(nèi)容,可供參考。

二、全面正確理解、掌握和運用準備金制度

從本文附表可以看出,國務(wù)院及國務(wù)院財政、稅務(wù)主管部門明確規(guī)定準予稅前扣除的資產(chǎn)減值準備、風險準備等準備金涉及到金融、證券、保險、生態(tài)環(huán)境及房地產(chǎn)開發(fā)等五大行業(yè)或企業(yè)的六類準備金,除此之外,其他行業(yè)或企業(yè)均不可以稅前扣除未經(jīng)核定的準備金支出,其發(fā)生的資產(chǎn)損失只有在企業(yè)實際處置、轉(zhuǎn)讓或雖未實際處置、轉(zhuǎn)讓,但按照稅法規(guī)定的條件計算確認并獲取了關(guān)于資產(chǎn)損失可以稅前扣除的相關(guān)申報資料后,才可以將資產(chǎn)損失在所得稅匯算清繳時列入稅前扣除,因此,不存在“經(jīng)核定的準備金支出”的企業(yè),如果稅前扣除了未經(jīng)核定的各類資產(chǎn)減值準備、風險準備等準備金,將會產(chǎn)生會計稅務(wù)差異,都必須在年終對企業(yè)所得稅進行匯算清繳時對提取的準備金主動進行納稅調(diào)整,確保對準備金政策的正確運用。

所以,凡是經(jīng)核定準備金的金融、保險、證券、生態(tài)環(huán)境及房地產(chǎn)開發(fā)等企業(yè),不僅要全面掌握稅前準予扣除準備金的適用范圍、計提準備金的范圍、計提比例、計算公式和計提限額等規(guī)定,而且還要熟悉計提準備金時有哪些注意事項及容易誤解或執(zhí)行錯誤的問題,務(wù)必全面、正確理解和準確掌握稅法對準備金的具體要求,嚴格執(zhí)行所涉及到的相關(guān)準備金制度,特別是在年末所得稅匯算清繳時,企業(yè)必須全面認真檢查有無因違反相關(guān)稅法規(guī)定而多提(或少提)準備金需進行納稅調(diào)整的問題,如是否存在超過規(guī)定的范圍、標準、基數(shù)、限額計提或繳納準備金,是否存在應(yīng)該扣減上年度準備金結(jié)存余額而沒有扣減的問題等,企業(yè)不僅要把稅法對準備金的優(yōu)惠政策真正用足、用好,而且更要注意防止對準備金優(yōu)惠政策的濫用,以防止不必要的涉稅風險。

但需要說明的是,由于房地產(chǎn)開發(fā)企業(yè)特定的幾項預(yù)提(應(yīng)付)費用屬于國家稅務(wù)總局《關(guān)于印發(fā)〈房地產(chǎn)開發(fā)經(jīng)營業(yè)務(wù)企業(yè)所得稅處理辦法〉的通知》(國稅發(fā)〔2009〕31號)特別允許,符合準備金稅法規(guī)定的原則,同時也符合準備金的本質(zhì)含義,所以,本文將其列入準備金范疇。

三、如何防范準備金的涉稅風險

從目前各類企業(yè)對準備金稅前扣除制度的實際遵循情況來看,總體情況尚可,但仍存在一些問題,如一些企業(yè)擅自擴大計提準備金的范圍和基數(shù),將不屬于計提范圍的各類收入額、擔保責任余額、貸款資產(chǎn)余額、成交額等列入計提范圍,以期通過擴大計提基數(shù)后多提準備金;又如,對稅法明確規(guī)定了在計提準備金時必須減除的上期余額不予減除,對應(yīng)沖減上年已在稅前扣除的準備金的不予沖減。出現(xiàn)上述問題除了一些企業(yè)的主觀故意外,還有因?qū)Χ惙ǖ睦斫獠簧睢⒉煌福瑥亩沟眠@些企業(yè)存在著因各種原因引起的多種形式的涉稅風險。為此,筆者從五個方面談一談計提準備金的企業(yè)在匯算清繳時如何防范相關(guān)涉稅風險。

1.注意掌握準備金計提或繳納的基本要求。

對計提或繳納的可以稅前扣除的各類準備金,必須注意計提或繳納適用的企業(yè)范圍、前提條件、業(yè)務(wù)范圍、計提或繳納的比例、計算公式及適用時間之間的區(qū)別和聯(lián)系,對違反稅法規(guī)定計提和繳納的準備金不得列入稅前扣除。但必須注意的是:

金融、保險企業(yè)計提或繳納準備金時,應(yīng)減去截至上年年末已在稅前扣除的貸款損失準備金的余額,對發(fā)生的各類資產(chǎn)損失,應(yīng)先沖抵按規(guī)定提取的準備金,不足沖抵部分再據(jù)實在企業(yè)所得稅稅前扣除。

證券、生態(tài)環(huán)境及房地產(chǎn)開發(fā)企業(yè)計提或繳納準備金時,對有基金凈資產(chǎn)總額、風險準備金余額及基金總額額度限制的,提取的準備金應(yīng)控制在規(guī)定的額度內(nèi)。

證券(含期貨)企業(yè)提取或繳納的準備金以后又發(fā)生清算、退還的,應(yīng)并入計稅所得額補征企業(yè)所得稅。

2.注意發(fā)生的賠償、給付或損失等應(yīng)先沖抵按規(guī)定提取的準備金。如:

保險公司實際發(fā)生的各種保險賠款、給付,應(yīng)首先沖抵按規(guī)定提取的準備金,不足沖抵部分才可以據(jù)實在計算當年應(yīng)納稅所得額時扣除;

金融企業(yè)發(fā)生的符合條件的貸款損失,應(yīng)先沖減已在稅前扣除的貸款損失準備金,不足沖減部分才可以據(jù)實在計算當年應(yīng)納稅所得額時扣除;

中小企業(yè)信用擔保機構(gòu)實際發(fā)生的代償損失,符合稅收法律法規(guī)關(guān)于資產(chǎn)損失稅前扣除政策規(guī)定的,應(yīng)沖減已在稅前扣除的擔保賠償準備,不足沖減部分才可以據(jù)實在計算當年應(yīng)納稅所得額時扣除;

3.注意對上年已在稅前扣除的準備金余額的處理。如:

計算金融企業(yè)貸款損失準備金時,必須減去截至上年末已在稅前扣除的貸款損失準備金的余額,同時,如果金融企業(yè)按計算準備金的公式計算的數(shù)額如為負數(shù),則應(yīng)當相應(yīng)調(diào)增當年的應(yīng)納稅所得額;

計算中小企業(yè)信用擔保機構(gòu)有關(guān)準備金時,必須同時將上年度計提的未到期責任準備的余額轉(zhuǎn)為當期收入;

計算農(nóng)業(yè)巨災(zāi)風險準備金時,必須減去上年度已在稅前扣除的巨災(zāi)風險準備金結(jié)存余額,同時,如果按計算準備金的公式計算的數(shù)額為負數(shù),則應(yīng)調(diào)增當年的應(yīng)納稅所得額。

4.注意不得稅前扣除的情形。

金融企業(yè)不承擔風險和損失的資產(chǎn),不得提取貸款損失準備金在稅前扣除。

保險公司有下列情形之一的,繳納的保險保障基金不得在稅前扣除:

(1)財產(chǎn)保險公司的保險保障基金余額達到公司總資產(chǎn)6%的。

(2)人身保險公司的保險保障基金余額達到公司總資產(chǎn)1%的。

5.注意對房地產(chǎn)開發(fā)企業(yè)特定預(yù)提(應(yīng)付)費用的后期處理。

房地產(chǎn)企業(yè)根據(jù)國稅發(fā)〔2009〕31號文而形成的三項預(yù)提(應(yīng)付)費用,如果當時預(yù)提時的情況以后發(fā)生逆轉(zhuǎn),如出包工程最終辦理了結(jié)算且取得了全額發(fā)票、相關(guān)公共配套設(shè)施已經(jīng)完工以及應(yīng)向政府上交的報批報建費用、物業(yè)完善費用已無需上交或(部分)退回,則相關(guān)預(yù)提費用應(yīng)該轉(zhuǎn)回。

《企業(yè)準備金稅前扣除要點及涉稅風險分析》附表2013年底前可稅前扣除各類準備金一覽表

嚴建芬