萬建華:拯救金融“恐龍”

2013年5月,清華大學五道口金融學院。

站在演講臺上,國泰君安證券董事長萬建華略顯感慨。30年前,他是這里的一名學生,意氣風發,指點江山,與吳曉靈等同窗學友構想中國金融的未來。

萬建華感慨自己“幸運”,“30年前,我與金融結緣始于五道口,這剛好是中國金融業發生巨大變革的30年”。

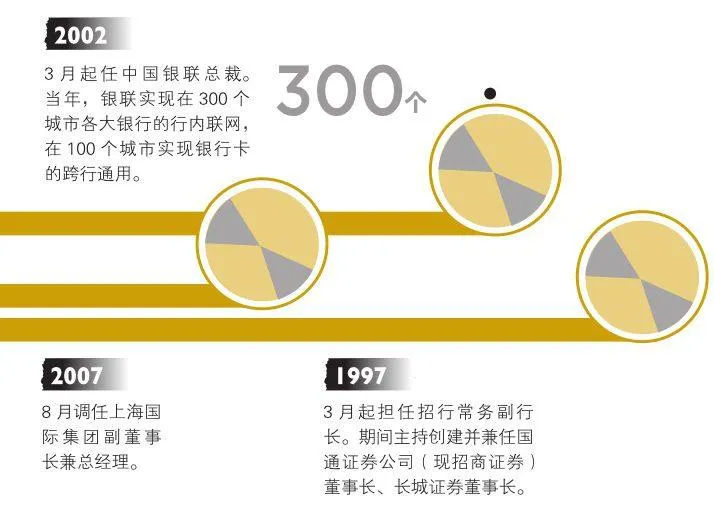

相比當年的同學,他經歷豐富:中國人民銀行計劃資金司官員、招商銀行常務副行長、中國銀聯首任董事長兼總裁、上海國際集團總裁、國泰君安證券董事長。“畢業后近30年間,我做過央行、商業銀行、證券、電子支付,還做過金融投資管理,金融業的滿漢全席我差不多都品嘗過了。”

過去30年,體制變革與信息技術共同作用,重塑了中國金融業格局。作為一名具有學術興趣的實踐派,萬建華始終在行業變革的前線,成為中國金融信息化的重要推手。

推動券商轉型

在萬建華的構想中,中國券商轉型的出路是成為真正意義上的“投資銀行”。

熟悉萬建華的人給他貼了一個標簽——“預言者”,他的一貫作風是“謀定而后動”。

2010年9月,萬建華執掌國泰君安,重回券商本行。其實,他與證券行業的淵源可追溯到1990年代中期,當時他擔任招商銀行常務副行長,曾主持創建并兼任了國通證券公司(現招商證券)董事長、長城證券董事長。直至2001年,命運陡轉,他轉身籌建中國銀聯。

闊別10余載,券商行業的“弱勢”讓萬建華有些詫異。1999年,國泰證券與君安證券合并,總資產超過300億元,為全國第一大券商。彼時,民生銀行的資產規模不過356億元。到了2012年,國泰君安總資產達到1066億元,民生銀行則已高達3.2萬億元。

過去10年是商業銀行長足發展的“黃金十年”,而證券公司則因綜合治理、規范行為等原因,原地踏步,成為“被耽誤的十年”。 截至2012年12月,國內114家證券公司的總資產為1.72萬億元,只相當于銀行業的1.3%左右。

知己知彼的萬建華暗自丈量著這兩個金融業態的差距:“無論是股份制改革和上市掛牌,商業銀行的資本補充渠道建立完善,信息化的助力又加速其業務模式的創新,資產規模以年均百分之三四十的速度遞增,由21世紀初20萬億到當前130萬億,而證券業資產規模竟然停留在10年前的水平。”

此外,銀行、保險等機構紛紛向投資中介業務滲透,大型銀行內部設有專門的投資銀行部、資產管理部門,兼營包括債務融資、財務顧問、并購重組、資產管理等傳統上屬于證券公司的業務。

而券商業裹足不前,局限于股票經紀業務與投行通道服務。金融機構一個基本特征是“用別人的錢,掙自己的錢”,一大衡量指標是杠桿率(資產和股權資本比例)。目前國內商業銀行的杠桿率在15倍左右,證券業只有2倍。“現在,券商業已經老實得不像一個金融機構了。”萬建華曾如是表述。

因此,上任未久,萬建華著文疾呼,“讓券商回歸金融機構的根本屬性”,從市場上籌措資金形成金融資產,進行杠桿化運營,在這個基礎上幫助客戶融通、交易、創造金融資產。

在萬建華的構想中,中國券商轉型的出路是成為真正意義上的“投資銀行”,實現綜合化、全能型經營。萬建華有一個觀點,“得賬戶者得天下”。在網絡經濟時代,賬戶會成為貨幣活動的大本營,將是用戶綜合理財與財富管理的出發點和歸宿點,分業的機構將殊途同歸。

萬建華對國泰君安所動的手術,正是出自這些改革理論的試驗。2011年,國泰君安進行了組織體系調整,一級部門進行拆分,自營部門分成權益投資部和以對沖交易為核心的交易部門;投資銀行總部則拆分為投資銀行部、中小企業融資部、資本市場部;業務模塊隨之重組,高管團隊大規模調整,明確高管人員為各業務條線考核的第一責任人。

2012年,國泰君安營業收入為77.99億元,凈利潤25.62億元,不過其2012年末的凈資本規模約200億元,僅為中信凈資本規模的一半。

關于國泰君安的A股IPO之路,萬建華沒有透露,不過他對公司的創新能力非常自信,如果能通過上市完成凈資本的擴充,無疑能加速其打造全能型金融機構的抱負。

“理論實踐派”

由于在銀聯的經歷,萬建華對“支付”始終有著一種特殊情結。

萬建華一向低調。不過,在重要的學術會議和專業論壇中,卻時常見到他的身影。不明底細的人初見萬建華,常常以為他是一位儒雅溫和的學者。

事實上,過去30年,萬建華一向對理論興趣很濃,頗有建樹。

1984年5月31日至6月7日,在安徽合肥舉行了中國金融學會第二次全國代表會議,以吳曉靈、蔡重直為首的人民銀行總行研究生部的研究生宣讀了《中國金融改革戰略探索提綱》,正式提出將建立金融市場作為中國金融體制改革的突破口,萬建華是該提綱的執筆者之一。

自1985年入職中國人民銀行總行以來,萬建華發表過數十篇有關貨幣理論和貨幣政策的論文,出版《現代公司理財》、《商業銀行戰略管理》等著作。不過,作為實踐派,萬建華并不滿足于宏觀的貨幣政策調控操作,在職業生涯的后20年,他一直熱心于微觀金融的運營。

1993年,在澳大利亞國立大學博士課程畢業回國之后,萬建華沒有回到北京的央行,而選擇了當時偏居深圳一隅的招商銀行擔任副行長。這讓他的師姐、時任中國人民銀行體改司副司長的吳曉靈頗為驚訝:“我一直認為憑借他的理論功底和在中國人民銀行計劃資金司的工作經驗,會成為一名優秀的央行干部。”

直到現在,吳曉靈對萬建華當年決心“下海”還有些許遺憾,但同時又非常贊賞他的能力:“在金融業的實踐中,他展現了我們不知的一面——對于新事物的敏感和實踐中的執行力。”

比如,招行的“彎道超車”就取勢于創新。在招行任職時,萬建華組建了一個課程小組,在國內商業銀行中率先提出銀行的發展戰略。1995年,招行提出“科技興行”,推出集成個人存款資產于一體的“一卡通”業務,率先打響國內個人金融業務營銷戰。1998年,招行推出網上銀行產品“一網通”。作為常務副行長,萬建華親歷并推動了招行依托電子化、網絡化的業務創新,這為馬蔚華時代招行“最佳零售銀行”地位的確立,奠定了基石。

同時,萬建華一手策動了招行網點的全國性擴張。當時,招行的實力遠不及中信、光大、廣發等同行,但萬建華不認同招行永遠只能是“區域性銀行”。當他把招行分行開到北京的時候,不少同行非常詫異:“怎么區域性銀行跑到北京來了?”他開玩笑答道:“到了北京還是什么區域性銀行?這里是‘中國區’,就是全國性銀行。”

萬建華喜歡迎接挑戰,富有洞察力,尤其在信息技術對銀行業影響的方面。

1993年早春,萬建華在蛇口商業大街上看到一臺滿是灰塵又非常罕見的自動柜員機(ATM)時,他曾疑惑:“究竟會有多少人使用這個自助取錢機器呢?”

2001年,憑著“直覺”,萬建華接受了組建“中國銀聯”的邀請。銀聯從籌備到正式掛牌用了不到一年的時間,其后便以極快的速度與各地商業銀行一起,推進銀行卡聯網通用,擴大銀行卡受理市場。銀聯昔日的宣傳口號“一卡在手,走遍天下”已然成為現實。這一切蘊含著萬建華7年的心血,而銀聯的“創業”經歷也讓萬建華贏得了“開拓者”的美譽,并被冠以“中國VISA之父”的稱號。

由于在銀聯的經歷,萬建華對“支付”始終有著一種特殊情結,“支付是消費、轉賬、匯款等所有涉及資金轉移的環節,與商業銀行的核心業務‘存’和‘貸’緊密相連,是金融體系良好運轉的血脈網絡。”因此,他一直關注以支付寶為代表的第三方支付公司的發展。2009年,有銀聯員工向萬建華咨詢,去支付寶擔任高管的機會是否值得考慮,他毫不猶豫地鼓勵對方去,“支付寶的模式很有擴展性,未來可能了不得”。

“恐龍”的電子化

金融體制改革依然期待更大破題,大數據和移動互聯技術在重塑金融業版圖。

10多年前,比爾·蓋茨宣稱,未來10年,微軟將用自己的應用軟件系統取代銀行的清算系統,從而承擔起全球的資金清算業務。在新世紀里,傳統商業銀行是將要滅絕的一群恐龍。

萬建華時常用這個比喻來提醒自己和周圍的人。確實,在互聯網時代,金融已不再是金融機構的特權,新一代“玩家”正在逐步蠶食市場。“三馬”的“眾安在線”、阿里巴巴的小貸公司,還有運營商、支付機構、軟件開發商、手機廠商混戰一片的第三方支付領域,互聯網公司已成為驅動傳統金融機構變革的重要推手。

在萬建華看來,互聯網公司擁有龐大客戶資源、先進的技術手段以及“賬戶”,從事金融業毫不奇怪,“我一直認為,信息行業和金融行業本質上‘同源’,有著相同的基因,那就是‘數字’。互聯網大企業即使今天沒想到可以做金融,總有一天會明白過來,或者別人給他點撥一下就出來了,這不是多難的事情,手上揣著那么多用戶,也有技術業務創新,從趨勢上看,不是牌照能擋得住的事情。”

然而,萬建華不認為互聯網公司的介入,就是傳統金融機構的末日。“關于互聯網顛覆金融機構的說法,我覺得有些過了。為什么傳統銀行和其他金融機構不能數字化、網絡化?事實上大家都在以變應變。”

在萬建華看來,信息技術作為“局外之手”,一直是驅動金融業發展和金融行業格局改變的重要力量,但互聯網公司深度介入金融業務的時候,一樣要匹配強大的專家隊伍,以及構建金融服務的能力。

無論是“金融電子化”還是“電子金融化”,新型生態系統中的“玩家”資格并不僅限于互聯網公司。難道金融機構有能力復制淘寶這樣龐大的生態系統?萬建華非常樂觀,“未必沒可能”。

在萬建華看來,金融機構擁有大批專業服務團隊、龐大的客戶資源、賬戶信息、城鄉網點以及雄厚的財力,“恐龍”的進化足以震撼整個行業。“銀行有各種強大資源,玩得起也耗得起,過去證券公司、基金公司都領教過銀行的厲害。”現在,萬建華一直關注建設銀行“善融商務”等電商業務的試水效果。

萬建華回憶,自己28年的職業生涯,親歷了兩大力量對金融業的影響:一個是市場化改革,一個是信息技術的影響。現在,金融體制改革依然期待更大破題,而大數據和移動互聯技術則在重塑金融業的版圖。下一個10年,他所求索的兩大主題沒有本質的改變,能否借兩股力量取勢向上?

(本文部分觀點援引自萬建華新作《金融e時代——數字化時代的金融變局》)