營業稅改征增值稅對交通運輸業的影響分析

□(正德職業技術學院 江蘇南京211106)

營業稅與增值稅是我國流轉稅中最為重要的兩個稅種,在我國現行的稅收制度中,重復征稅是最為突出的一個結構性問題,該種結構不但不利于整體經濟運行,而且也增加了企業的稅收負擔。國務院常務會議決定,自2012年1月1日起,率先在上海市交通運輸業與部分現代服務業開展營業稅改征增值稅的試點工作,與以往簡單根據營業額來計算營業稅相比,增值稅是以“增值額”為計稅依據,即銷項稅額減去進項稅額,抵扣越多,企業要繳納的增值稅就越少。從理論上講,“營業稅改征增值稅”能夠避免重復征稅,從而減輕企業的稅收負擔。

一、營業稅改征增值稅的目的與意義

(一)營業稅改征增值稅的目的主要是為了避免重復征稅。營業稅改征增值稅之前,每個環節都要征稅,導致重復征稅,然而重復征稅的缺陷在于:不利于完善稅制;不利于專業分工,促進三次產業融合;不利于降低企業稅收成本,增強企業發展能力;不利于優化投資、消費和出口結構,促進國民經濟健康協調發展。因此,稅制改革勢在必行。

1.2.4 體外透皮試驗。黨參總皂苷用蒸餾水配成質量濃度44.70 mg/mL黨參總皂苷水溶液。在透皮擴散儀接收池中加入生理鹽水接收液,將鼠皮固定在擴散儀上,移取1 mL待測液加到供給池中,開啟擴散儀(溫度設定為37 ℃,轉速300 r/min),定時取樣,取樣后補加等體積接收液,分光光度計測定接受液中藥物含量,計算藥物累積滲透量Qn[12]。

(二)營業稅改征增值稅的意義。(1)減輕稅負,改善管理。自1994年稅改以來,部分服務業仍征收營業稅,18年來,不僅稅負重、重復征稅、出口不退稅的負面影響嚴重,而且制約著我國制造業的發展。(2)實現服務業的成功轉型。(3)營業稅改征增值稅是結構性減稅的重要環節。依據規范稅制、合理負擔的原則,通過稅率設置與優惠政策過渡等,使得納稅人總體稅負不增或稍有下降,對目前征收增值稅的行業來講,無論在上海還是其他地區,因為向試點納稅人購買應稅勞務的進項稅額可以進行抵扣,所以稅負也將相應下降。

二、營業稅改征增值稅試點中的新動向

(一)納稅地點。納稅地點的確定,主要遵從以下幾個方面的規定:公司總部設在上海,分支機構設在外地,按照外地的稅收制度來處理,該交營業稅的仍然交營業稅,在此,營業稅與增值稅對納稅人的界定是相同的,也就是說納稅人有無法人資格,是否獨立核算都沒有關系,只要有工商登記就可以成為納稅人;公司總部設在外地,分支機構設在上海,該分支機構在營業稅改征增值稅之前繳納營業稅,在營業稅改征增值稅之后要改征增值稅;改征增值稅的上海納稅人在外地提供勞務的,需要繳納增值稅,因為改征增值稅的納稅人納稅地點在機構所在地——上海,稅改前,上海的公司到外地提供勞務,在上海交營業稅,而不是在提供勞務當地交營業稅,所以要征增值稅。總之,2009年1月1日,營業稅納稅條例關于營業稅納稅地點的本質變化在于將勞務發生地改為機構所在地。

總稅額增加174.59元(504.59-330),稅負率增加2.18個百分點,稅后利潤下降264.59元。因此,若交通運輸勞務含營業稅的價格不變,改征增值稅后,勞務提供方的稅負可能會上升,稅后利潤可能會下降。當然,若勞務提供方有大量的進項稅,改征增值稅后,稅負有可能會暫時下降。

(三)稅改試點期間個別企業稅負增加的扶持建議。試點初期個別企業可能因抵扣不完全,造成企業稅收負擔短期內有所增加,也可能因為企業成本結構、發展時期、經營策略存在差異,在稅改初期,個別企業稅負也可能會有所增加。針對稅改試點初期個別企業稅收負擔增加的問題,上海市也相應制定了過渡性的財政扶持政策,專門設立了“營業稅改征增值稅改革試點財政專項資金”,對稅收負擔增加的企業給予財政扶持,上海市財政、稅務部門將依據企業提出申請的具體情況,采取區別對待、分類扶持的措施。

(四)應納稅額。試點納稅人應納稅額的確定,根據相關規定,當試點納稅人提供的是應稅勞務且以差額征收的,允許以其獲得的全部價款和價外費用減去非試點納稅人價款后的差額作為銷售額計征;當試點區增值稅一般納稅人有提供應稅勞務的,到2011年12月31日為止的期末留抵增值稅額,不可以從應稅勞務的銷項稅額中予以抵扣,例如:A公司2011年底留抵增值稅額20萬元,2012年1月,貨物銷項稅額是16萬元,試點勞務的銷項稅額是5萬元,假設當月沒有新增進項稅額,那么當月的銷項稅額就應該是5萬元,當月未抵扣完的4萬元留待下月再抵。

(一)稅改前后稅制銜接對策。(1)不同地區之間的稅制銜接。納稅地點和適用稅種,以納稅人機構所在地作為基本判定標準。試點納稅人在非試點地區從事經營活動就地繳納營業稅的,允許其在計算增值稅時予以抵減。(2)不同納稅人之間的稅制銜接。對試點納稅人和非試點納稅人從事同類經營活動,在分別適用增值稅與營業稅的同時,就運費抵扣、差額征稅等事項,分情形做出相應規定。(3)不同業務之間的稅制銜接。對納稅人從事混業經營的,分別在適用稅種、適用稅率、起征點標準、計稅方法、進項稅額抵扣等方面,做出細化處理規定。

下面以交通運輸業為例,分析稅改給勞務提供方的增值稅與利潤所帶來的影響。

三、優化營業稅改征增值稅在試點過程中的對策與建議

妥善處理試點前后增值稅與營業稅政策的銜接,稅改試點期間過渡性政策安排,以及加大稅改試點期間個別企業稅負增加的扶持力度,確保改革試點有序進行。

4.宋·淮南馬并《游金庭觀》:“右軍學業隱林丘,世隔年馀景尚幽。苔鎖一泓殘墨沼,云遮三級舊書樓。欣逢羽客開金闋,快睹仙童侍玉旒。自怪今朝脫凡骨,飛身得向洞天游。”[7]2427

(二)稅改試點期間過渡性政策安排。(1)稅收收入歸屬。原歸屬試點地區的營業稅收入,改征增值稅后收入仍歸屬試點地區,稅款分別入庫。因試點產生的財政減收,由中央與地方分別負擔。(2)稅收優惠政策過渡。為保持現行營業稅優惠政策的連續性,試點文件規定,對現行部分營業稅免稅政策,在改征增值稅后繼續予以免征;對部分營業稅減免稅優惠,調整為即征即退政策;對稅負增加較多的部分行業,給予了適當的稅收優惠。(3)跨地區稅種協調。試點納稅人以機構所在地作為增值稅納稅地點,其在異地繳納的營業稅,允許在計算繳納增值稅時抵減。非試點納稅人在試點地區從事經營活動的,繼續按照現行營業稅有關規定申報繳納營業稅。(4)增值稅抵扣政策的銜接。增值稅納稅人向試點納稅人購買勞務取得的增值稅專用發票,可以作為進項稅額抵扣。

(三)納稅人。納稅人的確定需遵循營業稅條例中營業稅納稅人的相關規定,境外公司與個人在境內提供勞務,只要接受勞務方在境內,認定為在境內提供勞務,應承擔納稅義務。一般納稅人的應稅勞務標準為500萬元,不到500萬元的稱為自開票納稅人,勞務的標準定得相當高,而對于貨物,一般納稅人的應稅標準工業企業為50萬元,商業企業為80萬元,稅改前應稅勞務不到500萬元的一般納稅人在稅改后要按一般納稅人納稅,未經批準不可以按小規模納稅人納稅。另外,向其他單位或個人無償提供交通運輸服務,視同提供勞務,需要繳納增值稅。

四、營業稅改征增值稅對交通運輸業的影響分析

另外,納稅人享有放棄減免稅的權力,一旦享受該權利,則3年內不得再次申請該權利,增值稅減免稅并不一定都是有利的,因為當享受該權利之后,不可以向下一個環節征收銷項稅,也不能開票。

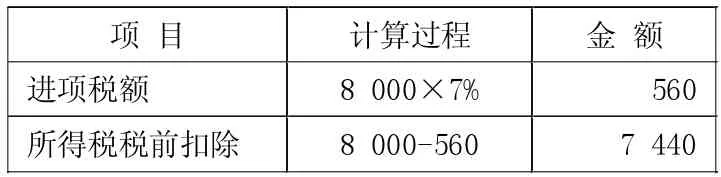

例:交通運輸業中勞務提供方A公司當月購買燃料承擔的進項稅額為200元,當月提供的運輸勞務所獲得的營業收入為8 000元,當月繳納營業稅為240元,其他可以稅前扣除的成本、費用為1 560元;交通運輸業中勞務接受方B公司為增值稅一般納稅人,當月所支付的運費為8 000元,可以抵扣的進項稅額為560元;假設稅改后,交通運輸業適用稅率為11%,含稅運費仍為8 000元。

In the present study, we demonstrated that carnosic acid inhibited infiltration and function of MDSC and enhanced function of CD8+ cytotoxic T cells, leading to enhanced anti-tumor immune-response and boosted the anti-lung cancer effect of cisplatin.

表1 稅改前A公司稅后利潤及稅負情況 單位:元

表2 稅改后A公司稅后利潤及稅負情況 單位:元

(一)稅改對A公司稅后利潤及稅負的影響。

(二)稅率。2012年1月1日,在上海實行的營業稅改征增值稅擴圍試點中,增值稅稅率除了原有的17%與13%之外,另外新增了11%與6%兩檔低稅率,11%適用于交通運輸業,6%適用于部分現代服務業,對于不符合一般納稅人條件的小規模納稅人按照3%的稅率繳納增值稅,進項稅額不可以抵扣,因此,小規模納稅人從原來的3%或5%改為3%的稅率征收,是這次稅改的受益者。

村級診所作為新型農村合作醫療的前沿陣地,鄉村醫生直接決定著新農合供給的質量,這就要求當地政府實施積極的鄉村醫生隊伍建設政策,其中包括提高鄉村醫生專業素質,堅持持證上崗原則;不斷引進專業院校大學生來到村級診所工作,制定一系列的鼓勵政策;提升鄉村醫生的工作環境,提高其工資待遇水平;加強醫療設備的供給,保障最基本的醫療衛生服務等。

A公司在成本不變的情況下,為了抵消稅改產生的不利影響,可以通過漲價的方式,保持稅后利潤不變。假設A公司漲價X元,即價格達到8 000+X元后,稅后利潤保持不變。 其中:不含稅價為(8 000+X)/(1+11%),應納稅所得額為(8 000+X)/(1+11%)-1 560,應納所得稅為[(8 000+X)/(1+11%)-1 560]×25% ,稅后利潤為[(8 000+X)/(1+11%)-1 560]×75%, 根據題意列 公 式:[(8 000+X)/(1+11%)-1 560]×75%=4 500,計算得X=391.6元。亦即,當A公司將含稅價漲至8 391.6元,才可以保持與稅改前相同的稅后利潤水平。至于勞務接受方能否接受漲價,要因稅改對勞務接受方所產生的影響而定。

表3 稅改前B公司稅后利潤及稅負情況 單位:元

表4 稅改后B公司稅后利潤及稅負情況 單位:元

(二)稅改對B公司的稅后利潤及稅負影響。

所以,在含稅價不變的情況下,改征增值稅后,交通運輸勞務接受方的稅后利潤是增加的,稅負是下降的。

B公司稅后利潤不變時,可以接受的漲價程度:假設價格上漲Y元,B公司的稅后利潤不變。在不考慮B公司銷售收入的情況下,B公司稅后利潤不變,也就是說B公司可以稅前扣除的運費不變,仍是7 440元。(8 000+Y)-(8 000+Y)/(1+11%)×11%=7 440(元),得出 Y=258.4 元。 即運費上漲到8 258.4元時,B公司的稅后利潤可以保持不變。

我要教的那個孩子瘦高白凈,和我一個類型。我取下單肩包,取出了幾本初一課本——這都是我翻找自己的各種破爛書堆、到處打電話問同學才湊齊的。

五、結論

隨著上海“營業稅改征增值稅”試點工作的逐步推進,所取得的成績是顯著的,稅改不僅使試點企業流轉稅的系統與國際更加接軌,還能降低重復征稅對企業帶來的負面影響。當然,單一地區試點時間過長將導致生產要素向低稅負試點地區流動,形成所謂的“政策洼地”,其他尚未試點地區的經濟布局將因此受到不良影響。因此,國務院常務會議決定,自2012年8月1日起至年底,將交通運輸業和部分現代服務業營業稅改征增值稅試點范圍,由上海市分批擴大至北京、天津、江蘇、浙江、安徽、福建、湖北、廣東和廈門、深圳10個省市,力爭在“十二五”期間將改革逐步推廣到全國范圍。