基于現金流量表的公司財務狀況分析

○潘建文

(蘇州市吳中區光福鎮財政所江蘇 蘇州 215159)

現金流量表是與資產負債表、利潤表并列的三張主表。但相對于資產負債表與利潤表而言,人們對現金流量表的關注度并不高,這一方面是源于人們潛意識中的思維因素,認為現金流量表的作用并不大,從而把主要精力集中在其他兩大表。另一方面,從歷史上看,現金流量表的出現及發展要滯后于資產負債表及利潤表,眾多投資者對其不甚了解或者說是了解的程度有限,所以對之重視較低。但實際上,現金流量表也是會計報表中相當重要的一種報表。現金流量表之所以重要,是因為通過分析現金流量表,我們可以了解企業本期及以前各期現金的流入、流出及結余情況,從而正確評價企業當前及未來的償債能力和支付能力,發現企業在財務方面存在的問題,正確評價企業當期及以前各期取得的利潤的質量,科學地預測企業未來的財務狀況,從而為其科學決策提供充分的、有效的依據。

一、現金流量表的基本內容與結構

現金流量表,是指反映企業在一定會計期間現金和現金等價物流入和流出的報表。從編制原則上看,現金流量表按照收付實現制原則編制,將權責發生制下的盈利信息調整為收付實現制下的現金流量信息,便于信息使用者了解企業凈利潤的質量。通過現金流量表(及結合其他一些主要財報),報表使用者能夠了解現金流量的影響因素,評價企業的支付能力、償債能力和周轉能力,預測企業未來現金流量,為其決策提供有力的證據。

在現金流量表中,現金及現金等價物被視為一個整體,企業現金形式的轉換并不會產生現金的流入或流出。根據企業業務活動的性質和現金流量的來源,現金流量表從結構上將企業一定期間產生的現金流量分為三類:經營活動產生的現金流量、投資活動產生的現金流量和籌資活動產生的現金流量。經營活動現金流量主要包括銷售商品、提供勞務、稅費返還及其他經營活動等流入的現金以及購買商品、接受勞務、支付的各項稅費及其他經營活動等流出的現金。投資活動現金流量主要包括收回投資、取得投資收益、處置固定資產、無形資產和其他長期資產等投資活動流入的現金以及購建固定資產、無形資產和其他長期資產、對外投資及投資活動等流出的現金。籌資活動產生的現金流量主要包括吸收投資、銀行借款及其他籌資活動等流入的現金,償還債務、分配股利、利潤或償還利息及其他籌資活動等流出的資金。

二、財務狀況分析

從本質上來說,我們對現金流量表進行財務狀況分析時,主要從趨勢分析、創現能力分析及償債能力分析三個方面入手。對這三個方面的具體分析具有以下幾個方面的積極意義:第一,有助于報表使用者從動態方面觀察資產負債表上的有關信息的發展變動狀況;第二,可以客觀地揭示企業真正的價值;第三,可以有效地彌補流動比率、速動比率等傳統指標的缺陷,使償債能力分析更具有實際意義。本文以國內某乳業集團上市公司為例,對其財務指標進行分析,以了解其相應的財務狀況。

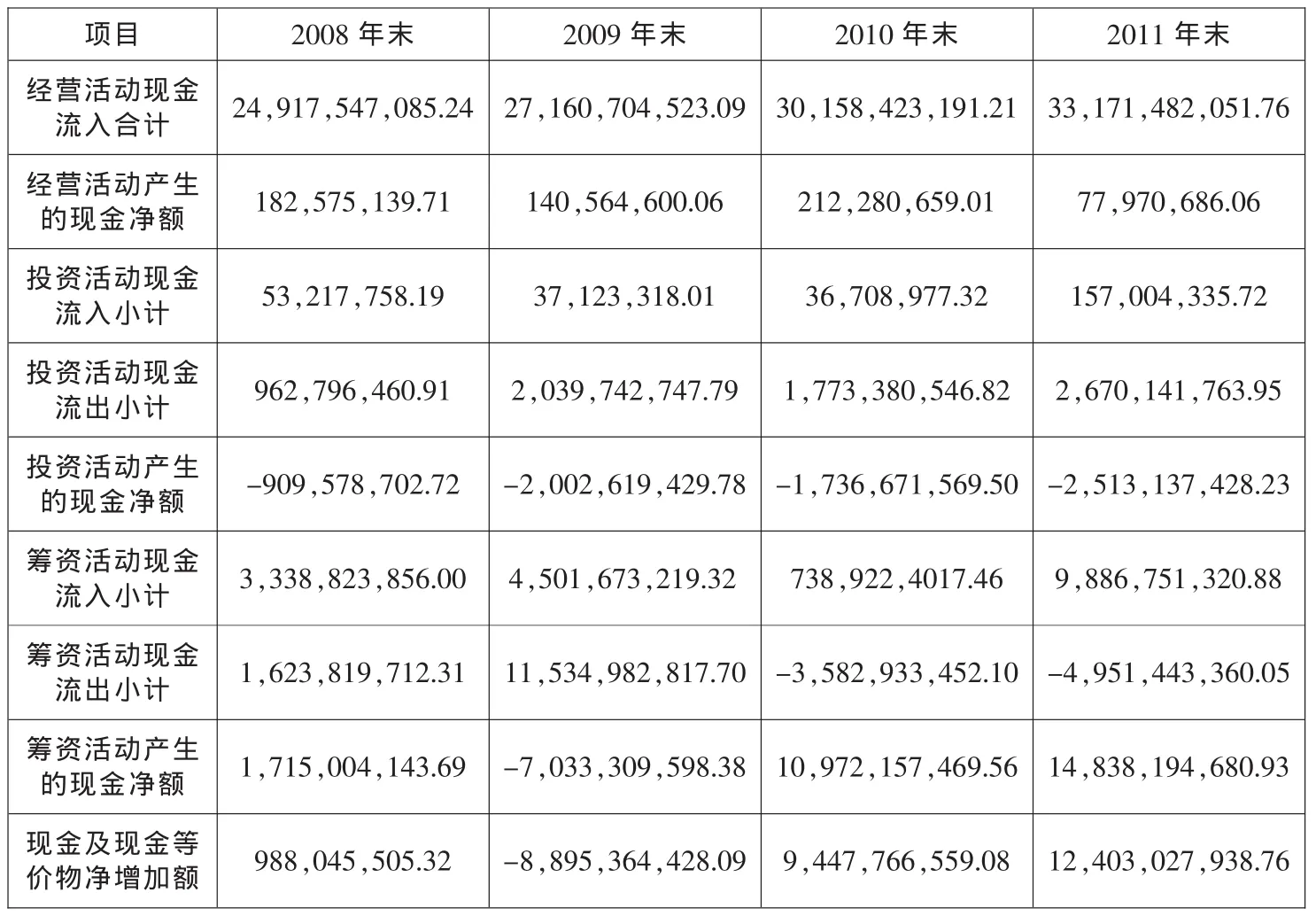

1、趨勢分析。本文選取該集團公司2008—2011年4年的數據來分析其整體趨勢。集團4年經營活動現金流量、投資活動現金流量、籌資活動現金流量及現金、等價物凈增加額如表1所示。

表1 集團4年現金流量表

從表1可以看出該集團近四年的現金流量的特點:一是該集團現金流增長不穩定,處于一種波動狀態;獲取現金的能力相對比較欠缺,其主要運用在購買商品、接受勞務支付的現金量很大(2008—2011年經營活動凈流量:2009年比2008年下降了23.01%,2010年雖比2009年增長了51.02%,但2011年比2010年又下降了63.27%。2008—2011年,經營活動現金凈流量占經營活動現金流入量的比值分別為0.73%、0.52%、0.70%、0.24%都體現出這種結果)。二是投資活動現金流入與流出比有逐漸拉大的趨勢。投資活動現金流出額的絕大部分均用于購建固定資產、無形資產和其他長期資產所需的資金,表明集團公司近幾年正處于擴大生產的階段。(從表中可以看出,投資活動產生的現金凈流量近4年來均為負值,2009年比2008年減少120.17%,2010年比2009年增長了13.28%,2011年比2010年又下降44.71%。這4年投資活動現金流入與現金流出比分別為5.53%、1.82%、2.07%、5.88%。購建固定資產、無形資產和其他長期資產所支付的現金占投資活動現金流出比分別為93.24%、90.66%、73.47%、87.26%)。三是近4年償還債務所支付的現金流量占籌資活動現金流量的比例分別為65.71%、78.28%、89.62%、96.27%。而同期4年中借款所收到的現金占籌資活動現金流入量的比例為77.29%、90.21%、56.33%、96.77%。表明企業所面臨的還款壓力較大,近幾年主要依靠借款進行籌資;但也從另一個側面表明其信譽相對較好,籌資相對比較容易。四是現金流量凈額主要來源于籌資活動,企業發展態勢較快。(現金及現金等價物凈增加額,2009年比2008年下降1000.34%,2010年比2009年增長206.21%,2011年比2010年再增長31.28%。現金凈流量呈現先降后升的發展勢態)。

綜上所述,從2008—2011年的情況來看,該集團公司雖然近幾年的現金流數額都比較大,但其投資現金凈額一直處于負值狀態(這從其近幾年的整個發展趨勢中可以看出)。但是由于該公司的籌資活動相對比較成功,且增長迅速,從而從根本上扭轉了公司現金流量下滑的趨勢,這也表明該公司對現金的運作有逐漸改善的跡象。

2、創現能力指標分析。創現能力體現企業現金凈流量的能力,它是從現金流量角度來評價企業的產出效率。對該公司的創利能力,我們主要通過經營活動創現率、主營業務收入現金流量、總資產現金流量創造率,投資活動創現率等指標來加以分析。對該集團的2008—2011年的現金流量表計算得出結果如表2所示。

由表2可知:第一,該集團的經營活動創現率數值近幾年逐漸由正數變成負數(2010年甚至一度跌到了負的135),表明企業利潤主要來自其他渠道,其自身創造現金流量的能力則較差,經營活動中存在某種風險。第二,對于主營業務收入現金流量來說,該集團的此項指標值維持在1.1—1.2之間,表明其不僅能收回當期的全部銷售收入,而且還收回了前期的部分應收賬款;同時也說明該集團銷售收入實現后所增加的資金轉換現金速度快,質量比較高。總資產現金流量反映的是企業包括凈資產和負債在內的全部資產的總體創現能力。第三,該集團每1元資產所能創造的現金流量較低,僅在0.10左右之間浮動。表明該集團的總資產創造現金凈流量的能力相對來說還是比較弱,資產的利潤率并不高。此外,該集團的投資活動創現率在2008—2009的投資收現狀況中表現比較良好,企業的投資水平較高。但從2010年開始,該數值急劇下降,甚至一度出現投資活動現金凈流量為負值的情況,此表明這一時期該企業的投資活動不僅沒有帶來相應的投資收益,反而造成了一定的投資本金的損失,其投資質量相對不佳,盡管該現象在2011年有所扭轉,但仍處于較低的水平,遠低于2008、2009年度的表現。

表2 集團4年創現能力指標表

綜上所述,企業現金流量狀況總體上并不理想。不但處于較大的波動狀態,而且其單位現金的收益率并不高,處于一種下滑的趨勢。公司的創現能力有限,但同時也表明公司的現金流量狀況尚有較大的改善空間。這就需要管理者從整體上看待這一問題。注意在考量創現能力地位的同時,要兼顧企業利潤和獲利能力的指標。

3、償債能力指標分析。償債能力是指企業償付各項隨時可能到期的債務的能力。對該公司的償債能力,我們主要通過經營活動現金凈流量與流動負債比率、債務償付期、現金利息保障倍數、現金流量與流動資產凈增加額的比率、現金凈流量與流動負債凈增加額比率等來進行分析。對該集團的上述指標計算如表3所示。

表3 集團4年償債能力指標表

從表3可以看出,首先,該企業的經營活動現金凈流量與流動負債比率經營活動現金凈流量與流動負債的比率維持在0.10上下波動,說明企業經營活動產生的現金凈流量對流動負債的保障程度為10%左右,比例過低,企業存在較大的償債風險。其次,該集團公司的債務償付期在2008—2010年當中,平均維持在6—7之間,表明償債壓力處于中等水平。當到2011年,可能受全球金融危機的影響,集團的該項指標急劇上升至40以上,表明企業償債壓力突然增大了。再次,從現金利息保障倍數中可以看出,該集團的此比率僅維持在5上下之間浮動,表明企業償債能力不佳,財務風險比較大。最后企業的現金凈流量與流動負債凈增加額比率此項指標比率為0.71或0.43(2010年之前甚至一度出現了負值),表明對于2010年及2011年來講,該企業每增加1元的流動負債,現金的增加額僅為0.71或0.43,很顯然,其償債能力比較弱。

綜上所述,該集團公司的現金流收益相對來說還是比較弱的,且存在較大的風險。一方面體現在其經營活動現金凈流量與流動負債比數值不斷縮小,償債能力不斷減弱。另一方面債務償還期卻越來越長,企業總體償債能力有衰退跡象。再者,從表2—3中我們還可以看出它對利息的支付能力也弱化了。這表明集團公司的現金流收益處于不穩定狀態,需要加強對其的利用與管理,以扭轉不利局面。

三、結論

從趨勢分析到現金指標分析,我們可以看出,從現金流量表入手分析企業的財務狀況是可行的,通過創現能力、償債能力等幾方面的指標計算分析,我們可以了解一個企業的大致財務狀況。現金流量表與資產負債表和利潤表相比,政策影響比較少,因而所得出的結論也更為可靠。同時也能滿足各報表使用者的需求。

總而言之,現金流量表與企業財務狀況關系密切。是我們分析公司運作的一項重要內容。現代市場經濟是一個極其復雜的大系統,企業也要隨著市場的變化而變化,不但要從資產負債表、利潤表入手,還要從現金流量入手,了解、管理企業,這樣才有助于企業從整體上隨時掌握資金流向的來龍去脈,正確評價企業的各項重要財務指標。說到底,現金是企業生存、發展的原動力。只有了解了企業的現金流量狀況,我們也才有可能了解企業的整個財務狀況,使報表使用者能夠據此進行更加有效的決策。因此,我們應正確認識和理解現金流量表,要充分發揮其作用,以方便利益相關者更好地進行投資、管理。

[1]張超英、王東升、馬葵:企業財務分析[M].北京大學出版社,2006.

[2]中國注冊會計師協會:財務成本管理[M].經濟科學出版社,2011.

[3]中國注冊會計師協會:會計[M].中國財政經濟出版社,2011.

[4]新華通訊社:2008年年度報告[N].上海證券報,2009-02-10.

[5]新華通訊社:2009年年度報告[N].上海證券報,2010-04-30.

[6]新華通訊社:2010年年度報告[N].上海證券報,2011-03-11.

[7]新華通訊社:2011年年度報告[N].上海證券報,2012-04-30.

[8]張先治:財務分析[M].東北財經大學出版社,2008.

[9]朱傳華:財務分析精要[M].立信會計出版社,2009.