我國股票和房地產市場的財富效應研究——基于狀態空間模型的實證分析

馬亞明,姚 磊,2

(1.天津財經大學 金融系,天津 300222; 2.中國濱海金融協同創新中心,天津 300222)*

一、引 言

財富效應是指股票、房地產等資產價格的變動導致資產持有者財富的變化進而影響其消費的效應。股票市場和房地產市場的發展改變了部分居民的消費行為是確定無疑的,但我國股票市場和房地產市場財富的變動對消費究竟有沒有影響?股市和房市的財富效應力度有多大?厘清這些問題對合理調控兩大市場以及擴大內需,轉變我國經濟增長模式具有重要的現實意義。

對財富效應的研究可追溯到20世紀40年代,庇古(1943)認為,居民消費除了依賴于人們的收入以外,還依賴于實際財富存量,并且財富存量的增加會進一步促進消費支出[1]。理論界對財富效應的研究主要集中在兩個方面:一是對股票市場財富效應的研究;二是對房地產市場財富效應的研究。

關于股票市場的財富效應,國外學者研究的起步時間比較早。Ludvigson和Steindel(1999)將1953~1997年的美國股市分為了6個時間段,通過建立生命周期模型,確認了股票市場財富效應的存在,并且認為這種財富效應在長期中是不穩定的[2]。Dynan和 Maki(2001)認為,股市財富效應的傳導機制可以分為兩種,即直接傳播和間接傳播,并且直接傳播效應對于消費的作用更為廣泛[3]。Lettau和Ludvigson(2004)在研究財富效應的時候,認為在股市價格持續穩定上漲的時候能夠增加居民的長期收入;而在短期中,股價上漲對居民消費的影響十分有限[4]。

國內學者關于股市的財富效應起步較晚,但也都驗證了我國股市存在一定的財富效應。易綱、王召(2002)認為,在不同時期,政府應通過財政、貨幣政策直接影響金融資產價格,致使收入分配發生變化,進而直接影響居民消費,但在長期中這種做法并不可靠,可能會導致經濟運行不安全[5]。王柏杰(2012)利用2006~2011年月度面板數據考察了我國股票收益的居民財富效應,認為我國股市存在微弱的正效應[6]。

關于房地產市場財富效應的研究方面,Shinner(1989)利用面板數據分析,發現房地產市場的財富效應存在但很微弱[7]。Ludwing和Slok(2001)對OECD的34個國家進行研究認為,這些國家的股市和房地產市場都存在財富效應[8]。Campbell和Cocco(2005)利用英國居民支出和全國的住房價格數據分析得出,房屋價格上漲對年長的住房所有者有顯著影響,但是對年輕的租房者影響不顯著[9]。Carroll和Zhou(2012)對美國居民的消費增長率和房地產財富增長率進行了相關檢驗,發現當期消費增長率和房地產價格的二階增長率之間存在顯著的正向關系[10]。

因為我國1998年才結束福利分房制度,所以我國在研究房地產財富效應的起步也比較晚。在實證分析方面,黃平(2006)對我國房地產的財富效應進行了初步檢驗,結果顯示我國房地產市場存在微弱的財富效應[11]。楊天英(2012)對我國房地產市場財富效應進行了實證分析,認為我國房地產市場在短期和長期內存在微弱的正向財富效應[12]。

基于近十年來我國居民的收入和消費水平有了顯著提高,固定參數模型對于近年來這兩個市場財富效應的變化情況缺乏研究和說明。本文擬在論述股票和房地產市場對于居民消費影響的基礎上,通過建立狀態空間模型來估計股票和房地產市場對于居民財富效應的實際時變效用,并針對如何進一步挖掘我國居民的消費潛力,進而拉動我國經濟發展提供了相關的參考建議。

二、股票市場和房地產市場財富效應的作用機理分析

(一)居民財產性收入對于消費財富效應的作用機理

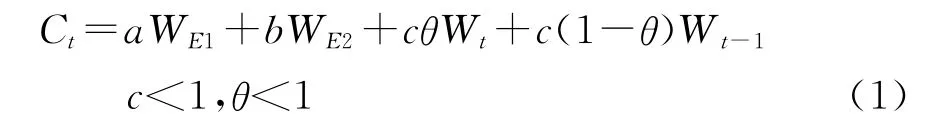

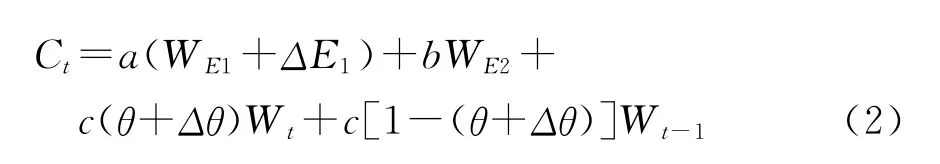

居民的財產性收入包括股票收益、房地產收益、儲蓄或債券的利息收入以及貴金屬、藝術品的投資收益等。由于我國存款利率尚未市場化且其它財產性收入占的比例較小,本文僅考慮股票收益和房地產收益,根據 Robert E.Hall(1978)[13]和 Marjorier Flavin(1981)[14]所建立的 LC-PIH 模型,我們考慮如下的居民財產—消費模型:

其中,Wt為居民當年可支配勞動收入,Wt-1為居民上一年可支配勞動收入,WE1為居民的股票資產,WE2為居民的房地產資產,a為居民的股票資產收入的邊際消費傾向,b為居民的房地產資產收入的邊際消費傾向,c為居民工資收入的邊際消費傾向,θ為收入增量中的持久性收入的比率,它與持久性收入預期相關,反映居民的消費信心。

為進一步考察股票市場與房地產的財富效應,不失一般性,假設某一階段股票市場繁榮,而房地產市場保持平穩態勢(其它情況可以類似討論)。譬如,某一階段股票市場出現繁榮,股票價格出現上漲,居民的股票資產增加了△E1,股票市場的持續繁榮,導致人們對經濟增長的預期持續看好,消費信心增強,因此θ增加了△θ,即:

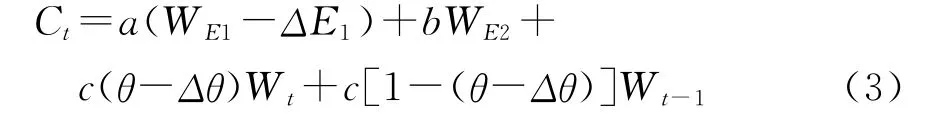

公式(2)反映了若股票市場繁榮,通過居民股票資產的收益和消費信心的增強,會促使居民消費的不斷增加,股票市場呈現正向的財富效應。反之,如果股票市場出現熊市,股價持續下跌使得居民的股票資產減少了△E1,股市的持續下跌導致人們對經濟增長的預期悲觀,居民的消費信心減弱,因此θ減少了△θ,即:

公式(3)說明若股票市場蕭條,由于居民股票資產的損失和消費信心的減弱,居民消費的不斷減少,股票市場呈現負向的財富效應。同理,可以分析房地產市場的財富效應。

(二)股票市場和房地產市場財富效應傳導機制分析

1.通過影響居民的可支配收入來影響消費。居民的消費支出主要由可支配收入和邊際消費傾向決定。在一定時期內,在居民邊際消費傾向一定的條件下,由于股票市場或者房地產市場行情的不斷上漲,使得居民財產性收入不斷增加,這部分財產性收入屬于居民的可支配收入。若此時居民邊際消費傾向保持不變,那么居民消費支出會相應的有所增加。同理,當股票市場或房地產市場行情低迷的時候,也會使得居民的可支配收入不斷減小,從而縮小居民的消費支出。

2.通過影響居民的邊際消費傾向來影響消費。在一定時期內,居民的可支配收入穩定。若股票市場或者房地產市場的行情較好,使得居民對未來經濟前景有較好的預期,將會導致居民的邊際消費傾向有所增加。在居民可支配收入不變的前提下,將會使得居民的消費支出相應增加。同理,當股票市場或者房地產市場比較低迷的時候,將會使得居民的邊際消費傾向有所下降,從而減小居民的消費支出。

3.通過改善企業的經營狀況,增加居民的就業機會和工資收入,影響消費支出。當股票市場或者房地產市場行情較好時,將會豐富相關企業的資金來源,從而使得企業的經營情況不斷好轉。同時,由于這部分企業經濟效益的不斷增長,將會促進整個行業逐漸向良性競爭發展,國民經濟發展不斷加快。一方面這會不斷增加居民的就業崗位,另一方面會使得居民的勞動收入有所提高,這兩方面都會有助于居民消費水平的上漲。同理,若股票市場或者房地產市場行情低迷,將會減少居民的就業機會,同時,居民相對的勞動收入有所下降,從而導致居民的消費水平有所下降。

三、實證分析

(一)數據來源和處理

本文利用2002年1月到2012年6月的季度數據進行分析,以上證綜指(SP)代表股票的價格,以全國房地產每平方米價格(HP)代表房價,以社會消費品零售總額/全國總人口數(CON)代表居民消費,以城鎮居民可支配收入(INC)代表居民收入。在數據的處理方面,由于城鎮居民可支配收入為季度數據,對月度數據的社會消費品零售總額做加權處理得到季度數據;全國總人口由于為年度數據,且變動幅度相對緩慢,本文默認其在每年之中四個季度的全國總人口數是不變的。本文將涉及經濟變量的數據用消費者價格指數(CPI)進行處理,排除了通貨膨脹對于檢驗結果的影響,并對數據進行X-12季節調整,最后進行對數處理,得到本文所選的變量:上證綜指(LNSP)、房地產價格(LNHP)、居民收入(LNINC)以及居民消費(LNCON)。

其中,全國房地產每平方米價格由全國房地產銷售額/全國房地產銷售面積得到。這兩個數據和全國城鎮社會消費品零售總額、城鎮居民可支配收入以及全國總人口數均來自于WIND數據庫,上證綜指來自于新浪通達信數據庫。

(二)數據平穩性檢驗

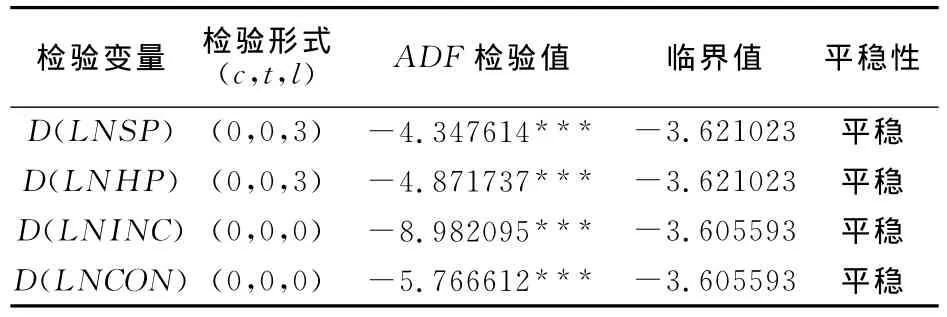

文采用ADF單位根檢驗方法檢驗了四個變量,結果如表1。

表1 數據的平穩性檢驗

通過ADF檢驗發現,上證綜指(LNSP)、房地產價格(LNHP)、居民收入(LNINC)以及居民消費(LNCON)的原序列非平穩,但在1%顯著水平下的一階差分之后為平穩序列,可以認為這四個變量為一階單整序列。

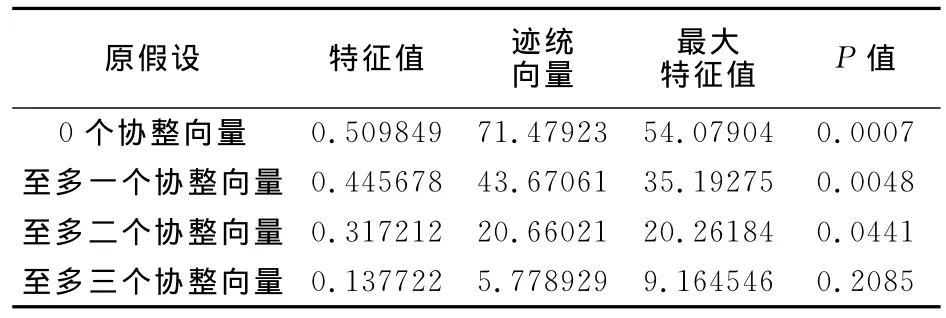

(三)數據的協整檢驗

本文采用Johansen極大似然法進行了協整檢驗,結果表明,這四個變量之間含有三個協整關系,即上證綜指(LNSP)、房地產價格(LNHP)、居民收入(LNINC)和居民消費(LNCON)存在長期的均衡關系。

表2 數據的協整檢驗

(四)數據的狀態空間模型估計

由于近十年來中國經濟的飛速增長,我國居民的消費結構出現了很大改變,其中食品支出的比重逐步下降,住房、汽車甚至是奢侈品消費成為了新的熱點。若采用固定系數的參數模型,并不能有效反應近年來我國居民消費結構的變化情況,所以本文采用了狀態空間模型來估計這些變量。

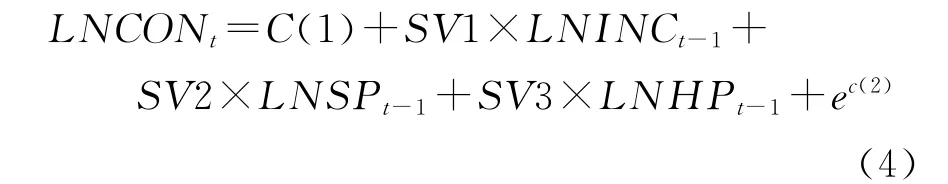

測量方程:

狀態方程:

運用卡爾曼濾波為建立的狀態空間模型進行估計,所估計的最終結果如表3所示。

表3 狀態空間模型卡爾曼濾波估計值

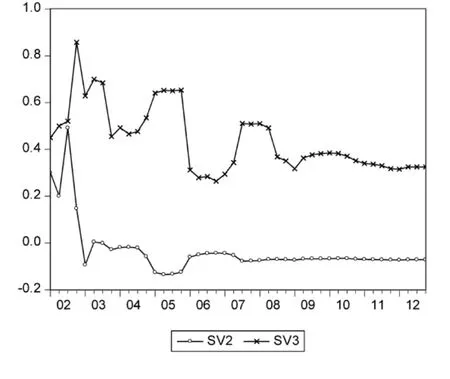

為了確保狀態空間模型估計結果的可靠性,對殘差序列C(2)進行單位根檢驗。結果顯示,在1%的顯著性水平下為平穩序列,說明利用狀態空間模型卡爾曼濾波所估計出來的結果是可靠的。

表4 殘差序列C(2)的單位根檢驗

從表3輸出的估計結果來看,目前居民收入對于消費的彈性系數最高,為1.251947,說明居民收入的增加對于消費有明顯的促進作用,而股票市場和房地產市場對于居民消費的彈性系數分別為-0.071847和0.324638,從側面也證明了目前我國股票市場的持續低迷,以及房地產業對于我國經濟增長不可忽視的拉動作用,這些都基本符合目前我國經濟的運行情況。下面,本文將運用這三個變量對于居民消費彈性系數的時變特征來做進一步分析。

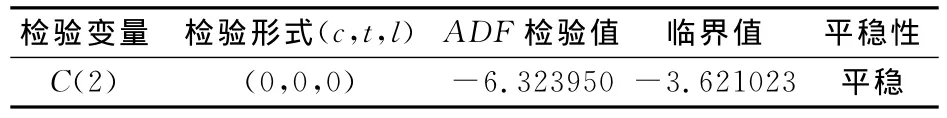

1.股票市場、房地產市場財富效應的時變特征。從總體上看,我國股票市場對于居民消費的彈性系數自2002年開始便不斷下降,從2003年中旬開始便基本處在負值的水平。期間盡管經歷了2004~2006年小幅調整,但是對于居民消費的負向影響沒有消除。因為從2002年開始連續四年的低迷,使得股票市場對于居民的消費彈性不斷降低,在2005年第二季度達到了最低值-0.1348,隨后雖然有所上揚,但是仍然未擺脫對居民消費負系數的水平。從總體上看,從2007年第三季度開始,股票市場對于居民消費的彈性系數一直維持在-0.07水平上下平穩波動,這主要是由于我國居民的消費需求的很大一部分是剛性需求,而且我國居民特有的儲蓄意愿造成了對于股市的彈性系數能在2007年的牛市和2008年的熊市中保持穩定。我們還可以注意到,2007年我國股票市場的牛市以及2008年的熊市雖然對居民消費彈性的影響不大,卻極其符合期間房地產市場對于消費彈性的影響規律,我們可以推斷,我國居民在2007年牛市中所獲得的股票收益,并沒有使其相應的消費有所提高,而是投入到了房地產市場,使得我國房地產市場的消費彈性從2007年開始有了一波上揚,隨后在2008年末又迎來了一波下跌的過程。總體上講,我國股票市場在長期內并沒有給居民帶來正向的財富效應,而是長期穩定微小負向的財富效應。

關于房地產市場,從圖1中的SV3線可以發現,自2002年以后,房地產市場對于消費的彈性一直處于震蕩走低的過程,并在2009年以后一直保持在0.35左右的平穩走勢,證明我國房地產市場對于居民的財富效應一直存在,結果也較為顯著。具體分析來看,房地產市場的消費彈性從2002~2004年之間的小幅下滑,主要是由于期間房地產市場價格頻繁小幅波動所引起。隨后在2004年,房地產市場的消費彈性有了一波小幅上揚,主要是由于2004年開始的房地產市場改革,使得我國絕大多數的住房開始在市場交易,導致房價有所上漲。而到2005年中下旬,受到中央宏觀調控房地產市場價格的影響,房地產市場的消費彈性有所下滑,直到2007年我國股市的牛市來臨,才間接拉動了房地產市場的消費彈性;在隨后而來的2008年熊市又使得彈性有所回落,最終在2009年后保持在0.35左右的穩定水平。

盡管這十年間,我國股票市場和房地產市場都經歷了快速發展和壯大的過程,但是我們通過分析得出,目前我國房地產市場的消費彈性要遠大于股票市場。尤其是最近三年多來,隨著我國經濟運行的逐漸平穩以及日益有效的調控政策,使得股票市場的消費彈性維持在-0.07,而房地產市場的消費彈性維持在0.35左右的水平。

圖1 股票市場和房地產市場財富效應的時變特征圖

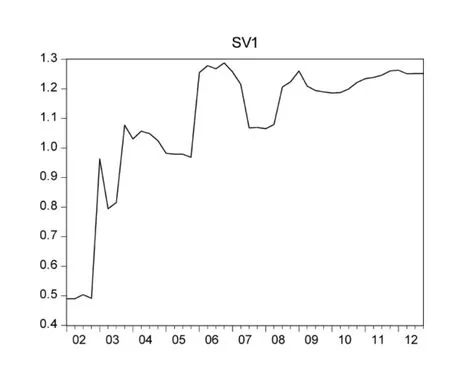

2.居民收入對消費彈性的時變特征分析。從圖2居民收入對消費彈性的時變特征的SV1線中,我們可以看到,從2002~2005年,我國居民人均可支配收入的邊際消費彈性系數不斷上漲,在2006年第四季度達到了最高值1.28,而后有所降低,并且從2007~2012年第二季度維持在1.20的水平左右浮動。從2002~2006年我國居民消費占收入的比重快速增長,主要是因為自2002年開始,我國城鎮居民消費結構發生了比較明顯的變化,一是從2001年下半年國家大力推行的最低生活保障制度開始逐步產生作用;二是我國城鎮居民個人通訊產品消費開始顯著發展和增長;三是計算機的廣泛普及以及互聯網購物的蓬勃發展。而從2006年到2007年,由于期間一輪通脹的主要影響,使得2007年12月的物價水平比2006年1月上漲了8.17%,導致居民消費有了小幅下降,但是仍保持在1.0之上的水平發展。而后盡管受到2008年金融危機的影響,我國居民收入的增速放緩,但是由于國家汽車、家電下鄉政策的大力推動,我國居民消費彈性繼續保持著平穩增長的態勢。自2011年末爆發的歐元區債務危機,并未對我國居民收入的消費彈性有比較顯著的影響,主要是自2011年以來國家推出了一系列的收入分配改革政策,例如提高個稅的繳納起征點等相關措施,在一定程度上保障了居民的相對收入,使得我國居民的收入消費彈性并未出現明顯回落,保持了穩定的水平。從總體上看,我國城鎮居民人均消費占收入的比重正在不斷增大,在排除通脹的影響下,從2002年初的40%左右,增長到了2012年60%左右的水平,其中在2011年第四季度達到了最高值67.92%,并且在最近的2012年第二季度,也達到了63.54%的水平。在這種消費比重不斷上漲的影響下,我國城鎮居民消費對收入彈性的系數一路上揚,在2006年處于高位后上下波動,于2008年第三季度后處于基本穩定的狀態。

圖2 居民收入消費彈性的時變特征圖

(五)廣義脈沖響應分析

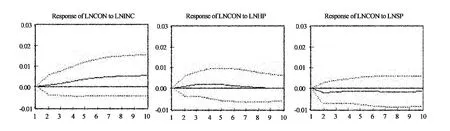

脈沖響應所表現的是對內生變量的誤差項施加一個標準大小的沖擊,從而對系統產生的一系列動態影響,具體分析如下:

圖3 各變量沖擊對于居民消費的影響

在當期給居民收入(LNINC)一個正向的沖擊后,居民消費(LNCON)在前6期向上穩定增長,在第7期達到了10%的波動幅度;在當期給房地產價格(LNHP)一個正向沖擊后,居民消費(LNCON)在前4期產生了微小的增長,同時在第5期過后迅速回落,直到第8期消失;在當期給上證綜指(LNSP)一個正向沖擊后,居民消費(LNCON)產生了負向的影響。這三個變量對于居民消費(LNCON)的脈沖響應分析,也證明了采用狀態空間模型所論證的結果,即居民的房地產資產對于居民有正向的財富效應,而股票資產對于居民有微小的負向財富效應。

四、結論和建議

通過建立城鎮居民消費、收入以及股票和房地產資產價格的均衡模型,并通過卡爾曼濾波估計模擬出了股票和房地產市場對于居民消費的時變特征,結果發現這兩個市場的財富效應具有非對稱性,房地產市場的財富效應長期為正,要大于長期為微小負值的股票市場。

結合到我國的具體情況,提出了以下的政策建議:

1.進一步完善相關制度,使股市成為真正的財富創造地。我國股票市場的財富效應為微小負值,正向財富效應難以發揮,一個重要的原因就是我國股市長期以來“重圈錢”、“輕回報”,忽視了對投資者利益的保護。而股市的持續繁榮和穩定是其財富效應發揮顯著積極作用的基礎,因此,要大力改革股市制度,改變股市圈錢的性質,同時,加強對上市公司的監管力度,完善退市機制,使股市真正成為優化資源配置,為股民創造合理回報的市場,只有這樣,股市的財富效應才能不斷增強。

2.合理調控房地產市場,保持房地產市場價格的平穩運行。一方面,要大力打擊投機性購房,抑制房價的過快上漲,防止房地產泡沫的擴大,另一方面,要防止房價在短期內跌幅過大,如果房地產價格跌幅過快,則會對居民的收入預期產生不良影響,進而可能會出現一系列羊群效應,沖擊我國金融市場的穩定性,進一步會削弱經濟增長的動力。

[1]Pigou,A.The classical stationary state [J].The Economic Journal,1943,(83):343-354.

[2]Ludvigson S ,C.Steindel,how important is the stock market effect on consumption ?[J].Economic Policy Review,1999(5):29-52.

[3]Dynan K ,Maki D .Does stock market wealth matter for con-sumption?[J].Federal Reserve Board Working Papers,2001:45-49.

[4]Martin Lettau,Sydney C .Ludvigson Understanding trend and cycle in asset values:revaluating the wealth effect on consumption[J].The American Economic Review,2004,(3):59-70.

[5]易綱,王召.貨幣政策與金融資產價格[J].經濟研究,2002,(3):13-20.

[6]王柏杰.股票收益的居民消費效應考察:2006~2011[J].消費經濟,2012,(8):91-94.

[7]Shinner.J.Housing wealth and aggregate saving[J].Regional Science and Urban Economics,1989(19):305-324.

[8]Alexander Ludwing,Torsten Slok.The import of stock prices and house prices on consumption in OCED countries[R].IMF Working Paper,2009.

[9]Campbell.John,Joao Cocco.How do house prices affect consumption?evidence from micro data[R].National Bureau of Economic Research,2005:75-81.

[10]Zhou X ,C D.Carroll.Dynamic of wealth and consumption:new and improved measures for US states[J].The B.E.Journal of Macroeconomics,2012,(3):1-4.

[11]黃平.我國房地產“財富效應”與貨幣政策關系的實證檢驗[J].上海金融,2006,(6):32-34.

[12]楊天英.中國房地產與資本市場財富效應的協同變遷路徑-基于誤差修正模型的實證分析[J].內蒙古農業大學學報,2012,(2):47-52.

[13]Robert E.Hall.Stochastic implications of the life cycle-permanent income hypothesis:theory and evidence[J].Journal of Political Economy,1978,(12):67-73.

[14]Marjorier Flavin.The adjustment of consumption to changing expectations about future income[J].Journal of Political Economy,1981,(10):45-49.