上市企業(yè)債權(quán)治理對企業(yè)經(jīng)營績效影響的實證研究

周南

摘要:債權(quán)治理是公司治理的一種重要方式,可以有效地抑制代理成本,提高上市企業(yè)治理效率,提升上市企業(yè)的經(jīng)營績效。本文選取2010、2011、2012年上證180成分股為樣本,采用多元回歸分析法對上市企業(yè)債權(quán)治理與企業(yè)經(jīng)營績效的關(guān)系進行實證檢驗,結(jié)果表明我國上市企業(yè)普遍存在著債權(quán)治理功能缺失或低效率。基于檢驗結(jié)果,上市企業(yè)可適當增大長期負債比例,優(yōu)化公司資本結(jié)構(gòu),提高企業(yè)財務(wù)績效。

關(guān)鍵詞:上市公司;債權(quán)治理;企業(yè)經(jīng)營績效

一、引言

長期來,由于受股權(quán)至上理論的影響,提及公司治理,人們往往首先想到對公司內(nèi)部股東會、董事會和監(jiān)事會的構(gòu)建和完善,而忽視債權(quán)人在公司治理當中的作用。實際上,由于資本市場的發(fā)展,公司融資結(jié)構(gòu)的變化,債權(quán)治理在制約經(jīng)理層、提高公司治理效率方面正越來越起到至關(guān)重要的作用。債權(quán)治理的理論基礎(chǔ)是利益相關(guān)者理論,認為公司治理的中心應(yīng)該加以擴展,而不應(yīng)僅僅限于股東。具體來講,債權(quán)治理的必要性在于:第一,根據(jù)利益相關(guān)者理論,公司債權(quán)人不再是被動的、消極的利益相關(guān)者,債權(quán)治理可以緩解我國的內(nèi)部人控制問題。我國很多上市都是國有企業(yè)改制而來,國有股一股獨大,而實際在公司治理過程中國有資產(chǎn)管理功能未到位,使得大股東失控甚至國有股權(quán)的代理人和公司的內(nèi)部人合謀來損害中小股東和其他利益相關(guān)者的利益。而如果讓債權(quán)人參與到企業(yè)的治理中去,債權(quán)人和公司之間的軟約束就會變成硬約束,對經(jīng)理層形成激勵機制。第二,債權(quán)人是我國公司融資結(jié)構(gòu)變化的最終要求。資料表明,在我國所有企業(yè)的資產(chǎn)總額中,債權(quán)人的出資額遠大于投資人的出資額。具體表現(xiàn)為產(chǎn)權(quán)比率的平均值均大于1,總平均值為1.74,可見在我國債權(quán)人構(gòu)成了公司的主要參與者,其承擔的風險與股東相比也顯得有過之而無不及,所以理應(yīng)參與到公司的治理當中去。

二、文獻綜述

國外關(guān)于債權(quán)治理效率的理論和實證研究大多是以債權(quán)融資中的代理問題為出發(fā)點。Williamson (1985) 從資產(chǎn)專用性的角度分析了股權(quán)與債權(quán)兩種融資方式的治理效率,將債權(quán)和股權(quán)看做是可以相互取代的治理方式而不是融資工具,其中,債權(quán)是通過制約的方法,而股權(quán)則是通過更多的自由裁量權(quán)來發(fā)揮其作用。Masulis(1983)的實證檢驗表明,企業(yè)績效與負債水平呈正相關(guān)關(guān)系,能夠?qū)ζ髽I(yè)績效產(chǎn)生影響的負債水平變動范圍介于0.25~0.45 之間。Aivazian(2005)檢驗了負債融資對公司投資支出的影響作用,支持了負債具有約束過度投資的理論。國內(nèi)的理論文獻主要是針對股權(quán)結(jié)構(gòu)在公司治理中的作用,對債權(quán)比例與公司治理的研究較少。現(xiàn)有的債權(quán)治理研究側(cè)重于資本成本、財務(wù)杠桿比例及稅盾效用等。杜瑩和劉立國(2002) 選取288個觀測值為研究對象進行回歸分析,結(jié)果表明債權(quán)的治理效應(yīng)對公司績效產(chǎn)生了負面影響,說明債權(quán)在公司治理中沒有發(fā)揮出應(yīng)有的作用,即債權(quán)治理表現(xiàn)出無效性。借款負債對企業(yè)經(jīng)營業(yè)績和股東財富的波動有一定的穩(wěn)定作用,但是隨著公司的業(yè)績水平和市場競爭能力的變化,這種穩(wěn)定作用的顯著程度也不相同。馬君潞、周軍等(2008)選擇了1998~2006年期間上市的1373家公司作為研究樣本,結(jié)果表明,債權(quán)治理對管理者和股東之間的代理成本約束作用不明顯,對控股股東與小股東之間的代理成本的影響則具有兩面性。總體來看國外研究成果較為豐富且在實證研究這一塊也做得比較多。國內(nèi)對債權(quán)治理研究還比較零散、不系統(tǒng),故我國學者應(yīng)該對債權(quán)治理對企業(yè)經(jīng)營績效的影響做更為深入的研究。

三、研究設(shè)計

(一)、研究假設(shè)

資本結(jié)構(gòu)理論認為,適當?shù)呢搨梢詼p少股權(quán)代理成本。有效的債權(quán)治理有利于提高上市企業(yè)績效,即債權(quán)的治理效應(yīng)會對企業(yè)經(jīng)營績效產(chǎn)生正面影響。因此,本文提出假設(shè)1。

假設(shè)1: 長期負債籌資能夠發(fā)揮債權(quán)的治理效應(yīng),與企業(yè)經(jīng)營績效顯著正相關(guān)。

另外,從公司控制權(quán)理論來看,股本和債務(wù)都是重要的控制權(quán)基礎(chǔ)。負債是一個能夠解決公司外部股東與管理者代理問題的約束機制,最優(yōu)的負債比例是在該負債水平上導致企業(yè)破產(chǎn)時控制權(quán)從經(jīng)營者或股東轉(zhuǎn)移給債權(quán)人。由此,本文提出假設(shè)2。

假設(shè)2: 不考慮其他因素,假設(shè)負債水平與企業(yè)經(jīng)營績效具有顯著的負相關(guān)關(guān)系。

(二)、樣本選擇與數(shù)據(jù)來源

由于上市公司受市場環(huán)境、宏觀經(jīng)濟等因素的影響各不相同,為了使樣本具有可比性以及能較為準確地把握上市公司債權(quán)治理與公司績效的關(guān)系,本文選擇的樣本為上證180成分股中的2010、2011和2012年度的有關(guān)財務(wù)數(shù)據(jù),剔除40家金融保險類公司,剔除部分數(shù)據(jù)缺失樣本,最后得到的樣本公司為122家,所有財務(wù)數(shù)據(jù)均來自國泰安研究數(shù)據(jù)庫和上市公司財務(wù)資訊網(wǎng)。所用的統(tǒng)計軟件是STATA11版。

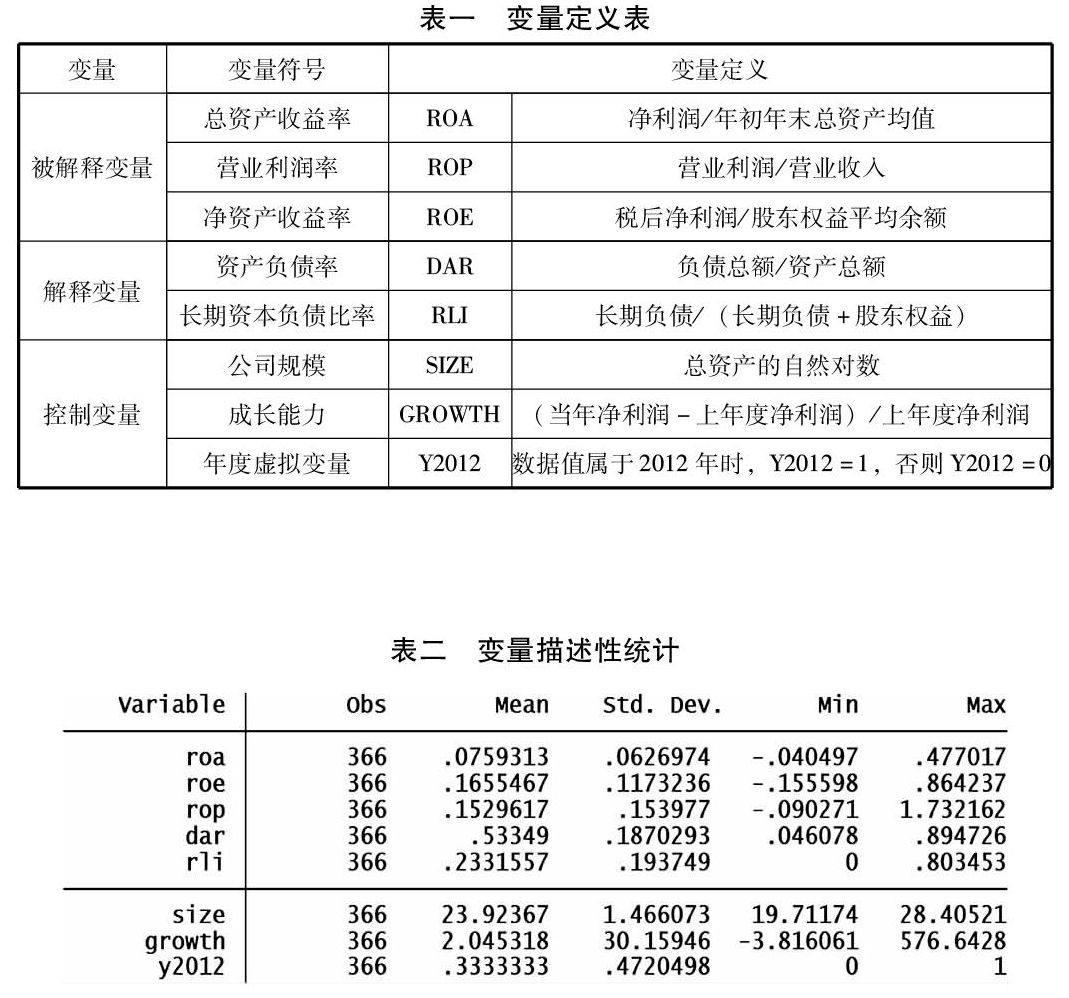

(三)、變量的選擇

1、被解釋變量。在公司績效變量的選擇上,現(xiàn)有文獻大多采用托賓Q和凈資產(chǎn)收益率等指標來衡量,但托賓Q指標的選擇是上市公司的市場價值可以被看作是其未來現(xiàn)金流量現(xiàn)值的無偏估計,但我國股市的有效程度尚不具備采用托賓Q指標的條件。因此,本文選取三個不同的會計指標來衡量公司績效,即總資產(chǎn)收益率(ROA)、營業(yè)利潤率(ROP)、凈資產(chǎn)收益率(ROE)作為公司績效的替代變量。

2、解釋變量。選取資產(chǎn)負債率(DAR) 和長期資本負債比率(RLI)作為債權(quán)變量。

3、控制變量。除債權(quán)外,其他因素也有可能影響公司績效,本文選取公司規(guī)模(SIZE)和成長能力(GROWTH)為控制變量。另外,設(shè)置年度虛擬變量。由于樣本中包含了各年度的數(shù)據(jù),可能會導致樣本數(shù)據(jù)的異質(zhì)性,本文以2012年為基準年度設(shè)置了年度虛擬變量來控制年度對債權(quán)治理績效影響所產(chǎn)生的偏差。Y2012代表2012年的年度虛擬變量,取之方法為:當觀測年度屬于2012年時,Y2012=1,否則Y2012=0。用總資產(chǎn)的自然對數(shù)來表示公司規(guī)模,用凈利潤增長率來表示成長能力,其中凈利潤增長率=(當年凈利潤- 上年凈利潤) /上年凈利潤(變量定義見表1)。

四、實證結(jié)果與分析

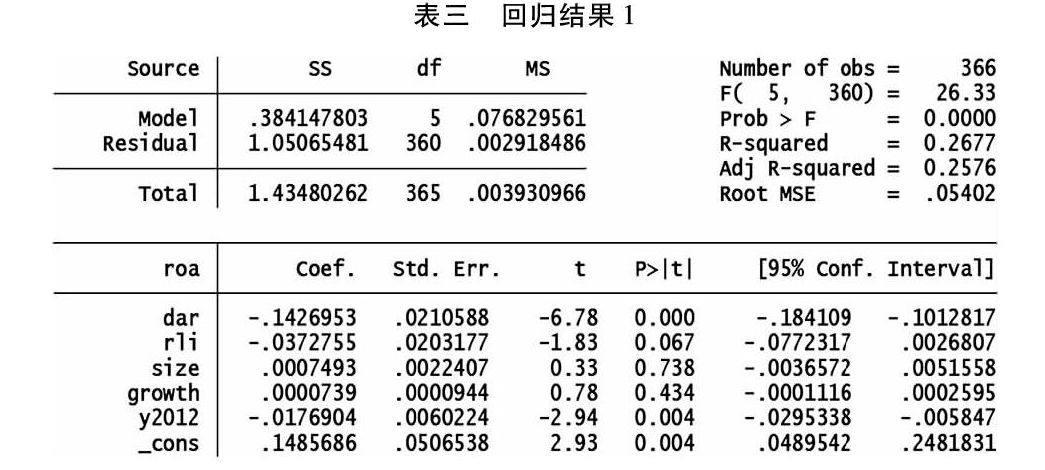

(一)、描述性統(tǒng)計

樣本公司各變量的描述性統(tǒng)計見表2。

由表2可以看出:

1被解釋變量總資產(chǎn)收益率、凈資產(chǎn)收益率、營業(yè)利潤率均值分別為7.5% 、16.55% 、15.29% ,說明樣本公司近年盈利能力較強。而且標準差不大,說明波動并不劇烈。

2解釋變量資產(chǎn)負債率的均值為53.34% ,說明樣本公司的負債水平偏高; 標準差為18.7% ,說明波動范圍相對較大; 長期資本負債率均值為23.31%,說明樣本公司對長期負債利用不足,從側(cè)面也反映樣本公司存在股權(quán)融資偏好。

3在控制變量中,波動程度最大的是公司的成長能力,標準差達到了3015.94% ; 其次是公司規(guī)模,標準差為146.6% 。

(二)、多元線性回歸結(jié)果與分析

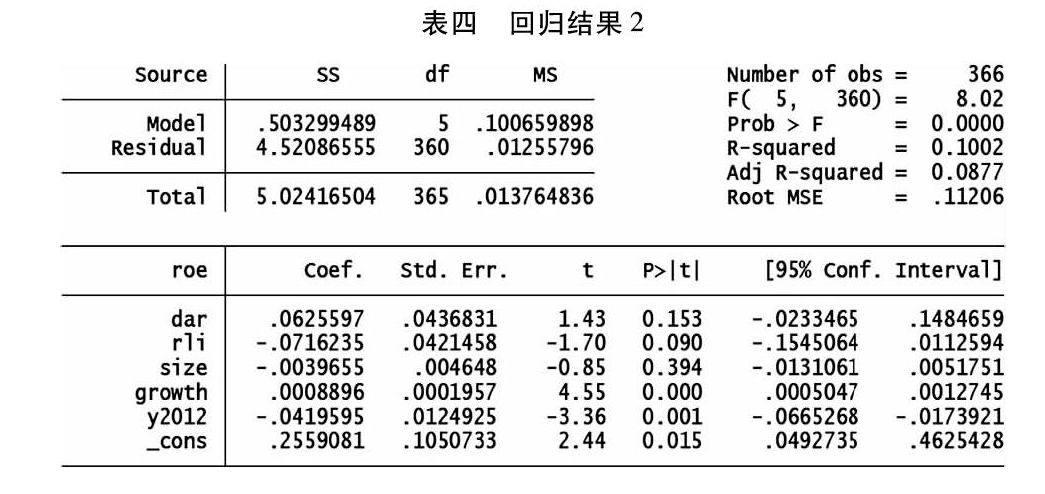

本文建立回歸模型如下:Y= β0 + β1DAR + β2RLI + β3SIZE + β4GROWTH+ β5Y2012 + ε。在此模型中,Y分別是凈資產(chǎn)收益率、總資產(chǎn)收益率和主營業(yè)務(wù)利潤率的替代量,β0 為截距項,βi ( i= 1,2,3,4,5)為模型的回歸系數(shù),ε為隨機誤差項。首先以總資產(chǎn)收益率為被解釋變量做線性回歸,回歸結(jié)果見表3。

從表3可以看出,調(diào)整后的R-squared為0.2576,F(xiàn)值為26.33,說明該模型的擬合程度很高。總資產(chǎn)收益率( ROA) 與資產(chǎn)負債率( DAR ) 呈顯著的負相關(guān),DAR 的系數(shù)為- 0.1426,且在1% 的水平下顯著,說明負債水平越高的上市公司其績效越低,假設(shè)2得到驗證。這可能是由于我國上市公司的資產(chǎn)負債率過高(平均53.34% ) ,已經(jīng)超過了Masulis( 1983)的實證研究結(jié)果范圍( 0.23~ 0.45) ,這樣產(chǎn)生的結(jié)果是增加負債的邊際收益為負,也就是說增加負債減少的股權(quán)代理成本已經(jīng)小于債權(quán)代理成本的增加。而包括公司規(guī)模、長期資本負債比率以及成長能力在內(nèi)幾個變量的回歸結(jié)果并不顯著,它們的P值都較大。

從表4可以看出,當以凈資產(chǎn)收益率(ROE)為被解釋變量時,調(diào)整后的R-squared為0.08,F(xiàn) 值為8.02,說明該模型的擬合程度較高。凈資產(chǎn)收益率與成長能力呈顯著正相關(guān)。但是由于回歸結(jié)果顯示的P值較大,資產(chǎn)負債率、長期資本負債比率等解釋變量與被解釋變量的線性回歸結(jié)果是不顯著的。

從表5可以看出,當以營業(yè)利潤率( ROP)為被解釋變量時,調(diào)整后的R-squared為0.17,F(xiàn)值為15.04,均顯著大于臨界值,說明模型中各解釋變量與被解釋變量的線性回歸關(guān)系是顯著的。資產(chǎn)負債率與之顯著負相關(guān),長期資本負債比率與之存在顯著正相關(guān)關(guān)系,DAR的系數(shù)為- 0.419,且在1% 的水平下顯著,說明負債水平越高的上市公司其績效越低。RLI的系數(shù)為0.221,且在1% 的水平下顯著,說明長期負債水平越高的上市公司其績效越高,符合假設(shè)1。資產(chǎn)負債率與企業(yè)經(jīng)營績效存在顯著的負相關(guān)關(guān)系,長期資本負債率與企業(yè)經(jīng)營績效存在顯著的正相關(guān)關(guān)系,成長能力與公司績效正相關(guān),但統(tǒng)計上不顯著,公司規(guī)模在統(tǒng)計上非顯著負相關(guān)。

總體上講,資產(chǎn)負債率與企業(yè)績效顯著負相關(guān),長期資本負債率、成長能力與公司績效顯著正相關(guān),公司規(guī)模與公司績效不存在顯著相關(guān)關(guān)系。由此,我們可以得出結(jié)論: 債權(quán)比例與公司績效之間呈現(xiàn)顯著的負相關(guān)關(guān)系,即上市公司的債權(quán)比例越高,公司績效一般趨向于越低,這說明可能是債務(wù)的激勵機制、監(jiān)督機制和破產(chǎn)機制沒有得到充分的發(fā)揮,表明債權(quán)治理效應(yīng)對公司績效產(chǎn)生了負面影響,債權(quán)在我國上市公司的治理中沒有發(fā)揮出其應(yīng)有的作用,表現(xiàn)出無效性。因此,應(yīng)接受假設(shè)1。

五、結(jié)論與建議

(一)、結(jié)論

本文選擇上證180成分股中剔除金融類和數(shù)據(jù)不全的股票后近三年的市場指標數(shù)據(jù),利用回歸方法研究了債權(quán)治理對企業(yè)經(jīng)營績效的影響,得出如下結(jié)論:通過實證研究發(fā)現(xiàn),當以不同的指標表示企業(yè)績效時,債權(quán)對企業(yè)績效的影響方向和影響程度不同。總體上講,資產(chǎn)負債率與企業(yè)績效顯著負相關(guān),長期資本負債率與企業(yè)績效顯著正相關(guān)。說明負債中的流動負債不利于提升公司財務(wù)績效,而利用長期負債籌資能夠發(fā)揮債權(quán)的治理效應(yīng),特別是對公司的主營業(yè)務(wù)利潤有明顯的促進作用。基于以上結(jié)論,上市企業(yè)應(yīng)適當增大長期負債比例,優(yōu)化企業(yè)資本結(jié)構(gòu),充分發(fā)揮長期債權(quán)的治理效應(yīng),提高企業(yè)財務(wù)績效。

(二)、建議

從2007年以來,我國債券融資的地位在逐步上升。為了加快資本市場的改革,國家已經(jīng)開始著手大力發(fā)展債券市場,尤其是公司債市場。未來企業(yè)需要發(fā)揮好長期債權(quán)的治理效應(yīng),有以下幾點建議:

一是要健全破產(chǎn)機制,強化債務(wù)約束。只有盡快建立完善的企業(yè)破產(chǎn)機制,才能使破產(chǎn)威脅對經(jīng)營者產(chǎn)生預(yù)算硬約束,從而發(fā)揮債權(quán)治理效應(yīng),將剩余控制權(quán)與索取權(quán)轉(zhuǎn)移給債權(quán)人,實行相機控制。

二是要強化銀行監(jiān)督,建立真正的債權(quán)債務(wù)關(guān)系。應(yīng)發(fā)揮銀行在公司治理中的監(jiān)督作用,提高債權(quán)治理效率,使銀行在企業(yè)債務(wù)重組的過程中實現(xiàn)國有銀行資本結(jié)構(gòu)以及資產(chǎn)質(zhì)量的優(yōu)化。

三是要進一步發(fā)展債券市場,政府減少對債券市場的行政干預(yù),并在政策上對債券市場的發(fā)展給予支持;大力發(fā)展公司債券,鼓勵企業(yè)采用債券融資。優(yōu)化上市公司的債務(wù)結(jié)構(gòu)。應(yīng)逐漸加大公司債券的融資比例,強化上市公司債務(wù)融資約束,優(yōu)化上市公司的債務(wù)期限結(jié)構(gòu),促進資本市場均衡發(fā)展。(作者單位:蘇州大學商學院)

參考文獻

[1]童 盼,陸正飛:《負債融資、負債來源與企業(yè)投資行為》,《 經(jīng)濟研究》,2005(5)。

[2]汪輝:《上市公司債務(wù)融資、公司治理與市場價值》,《經(jīng)濟研究》,2003(8)。

[3]徐向藝、趙青、孫娟:《中國上市公司債權(quán)對公司績效影響的實證研究》,《經(jīng)濟管理》,2006(10)。

[4]汪小軍:《中國民營上市公司債務(wù)融資的治理效應(yīng)研究》 暨南大學,2006。

[5]楊棉之,張中瑞:《上市公司債權(quán)治理對公司績效影響的實證研究》,《經(jīng)濟問題》,2011(3)。