IPO過程中會計師事務所與承銷商的利益分配

汪 泓

(北京大學光華管理學院,北京 100871)

一、引 言

股票的首次公開發(fā)行(Initial Public Offerings,簡稱IPO)是一場利益的盛宴。在這場盛宴中,投資銀行、會計師事務所以及律師事務所這三方中介機構均獲得了可觀的利益。然而盡管這三者在IPO過程中都起到了舉足輕重的作用,它們所獲利潤的絕對數(shù)字也都非常龐大,但我們若將三者所獲的利潤進行比較,便會發(fā)現(xiàn)其中存在著巨大的差異。在2005年以后的IPO項目中,會計師事務所獲得的總收入僅僅占到投行的6.9%左右,律師事務所則更少,它們的收費僅有投行的大約3.6%。

然而與這樣的差異所不對稱的是,當企業(yè)財務報告出現(xiàn)問題面臨訴訟風險時,首當其沖的卻是會計師事務所。許多企業(yè)在IPO之后出現(xiàn)了業(yè)績下滑的現(xiàn)象。Aharony et al.[1]針對中國國有企業(yè)的調查就指出,IPO企業(yè)資產收益率的中位數(shù)在IPO當年達到峰值,在IPO之后就出現(xiàn)了下降。在近年的中國證券市場上,IPO之后“業(yè)績變臉”的例子同樣屢見不鮮。在2011年上市的232家企業(yè)中,有49家出現(xiàn)了凈利潤的下滑。追究IPO之后企業(yè)“業(yè)績變臉”的原因,主要在于兩個方面。一方面,部分企業(yè)本身具有較高的經(jīng)營風險。IPO之后,市場的變化或企業(yè)內部的管理問題等原因導致了這些企業(yè)經(jīng)營業(yè)績下滑。另一方面,許多企業(yè)在IPO之前會通過盈余管理的手段操縱利潤,以達到通過證監(jiān)會審批以及獲取更高發(fā)行價的雙重目的。財務報告的信息會反應在IPO價格中[2][3],因此企業(yè)顯然有動機運用會計自主行為來增加發(fā)行收益[4]。Teoh et al.[5]在其研究中就曾提出,發(fā)行者會通過調整可操縱性應計利潤來提高報告的收益,當投資者被這樣的收益引導,卻不知道它們是通過應計利潤來實現(xiàn)的時侯,就會付出過高的價格。無論業(yè)績變臉是出于什么原因,當沮喪的投資者為此追究責任時,審計師往往是首要的對象,即使審計失敗的證據(jù)很少或者根本不存在[6]。

在這樣的背景下,許多會計師認為,IPO中事務所相對投行的低收費并不合理。那么事實上在風險較高的企業(yè)IPO過程中,事務所是否能夠從投行手中分得更多的利潤呢?Marvin[7]認為,通常會計師除了表達審計意見之外并不會對他們客戶的狀況作出評價。但是我們可以通過其它方式了解到會計師的真實看法,因為對于那些風險較高的企業(yè),他們會收取更高的審計費用。Stanley[8]對美國2000至2007年間的上市公司進行了檢測,發(fā)現(xiàn)審計費用能夠反映企業(yè)未來一年的經(jīng)營業(yè)績。但是在IPO中,由于企業(yè)對發(fā)行費用的控制以及企業(yè)發(fā)行規(guī)模和會計師對風險的識別能力等存在著較大差異,審計費用的高低可能并不能直接反映企業(yè)的風險。對來自中國市場的數(shù)據(jù)進行檢驗,發(fā)現(xiàn)審計費用本身與企業(yè)IPO之后的業(yè)績變臉情況并無顯著關聯(lián)。因此,本文采用了一個新的指標,即企業(yè)IPO過程中審計費用與投行費用之比。使用這個比率一方面降低了企業(yè)發(fā)行規(guī)模帶來的影響,更重要的是,不再將會計師事務所的收費作為孤立個體的行為,而是將會計師事務所與IPO中占據(jù)主導地位的投行的收費情況結合起來,使我們得以初步窺探IPO中會計師事務所與承銷商的利益分配的影響因素。實證檢驗發(fā)現(xiàn),IPO中審計費用與投行費用之比與業(yè)績變臉顯著正相關,但是這種關系在國有企業(yè)中會被削弱。

下文的結構安排為:第二部分對IPO中審計收費及投行與會計師事務所關系的研究文獻進行回顧并提出本文的假設;第三部分說明研究的模型、樣本的選擇與其描述性統(tǒng)計;第四部分為實證分析的結果;第五部分進一步檢驗;第六部分是本文結論。

二、文獻回顧與假設提出

Simunic[9]提出了經(jīng)典的審計費用決定因素模型,他認為審計費用是邊際成本與由法律責任帶來的預期損失的線性加總。其后有許多學者在其模型的基礎上進行了進一步的研究。盡管如此,針對IPO中審計收費的研究卻比較少。Beatty[10]在研究IPO市場上審計費用的決定因素時發(fā)現(xiàn),除了在傳統(tǒng)的審計收費模型當中起作用的那些因素外,IPO審計的會計師事務所還會考慮法律責任。那些其后退市、破產或是被提起法律訴訟的企業(yè)在審計中會被索取更高的費用。國內的相關文獻中,孫娜等[11]同樣驗證了傳統(tǒng)審計定價模型的適用性。特別地,他們提出上市公司在IPO期間發(fā)生重大購買、出售、置換資產通常會導致IPO審計費用的增加。如果事務所同時提供IPO審計與驗資服務,IPO審計的收費也會更高。Venkataraman,Webe and Willenborg[12]則試圖證明由于受到美國《1933年證券法》(The Securities Act of 1933)所帶來的訴訟風險的影響,IPO之前的審計收費高于IPO之后的審計收費,并且IPO之前的審計質量也更高。

相較于IPO中審計收費問題的研究,學者們對于IPO審計研究的目光更多地集中在會計師事務所聲譽上。其中不乏一些文獻從會計師聲譽的角度將IPO中投資銀行與會計師事務所聯(lián)系起來。Balvers et al.[13]、Jacobs[14]、Sutton and Benedetto[15]的研究提出了,公司在決定將小事務所替換為有聲望的事務所時,常常是受到了投行的影響。而投行之所以會希望公司作出這樣的更替,可能是由于如果IPO之后市場認為企業(yè)提供了虛假的財務信息會給投行的聲譽帶來負面的影響[16]。Menon and Williams[17]提出,聲譽較好的會計師事務所能夠從兩方面減少投行的風險:一方面,有聲望的會計師事務所能夠為企業(yè)的財務信息提供更有效的保證,降低投行獲取信息的成本;另一方面,有這樣的事務所參與的IPO對投資者來說更具有吸引力。他們由此得出結論,認為投行會對由聲譽較低的會計師事務所進行審計的公司收取更高的承銷費用。

事實上,在我國的IPO市場上,投資銀行與會計師事務所的聯(lián)系可能比上述文獻中所反映的更加緊密。觀察發(fā)現(xiàn),我國IPO市場中的承銷商與會計師事務所存在明顯的配對現(xiàn)象。許多投資銀行與會計師事務所合作完成了不止一個IPO項目,有些投行更是明顯表現(xiàn)出對特定會計師事務所的“偏愛”。部分投行與會計師事務所之間存在著一種長期的合作關系。這種合作關系的促成可能來源于地域的因素:投行與本地會計師事務所合作顯然能夠為合作提供更多便利。投行與會計師事務所的合作也有可能始于雙方之間的人員調動,曾有過審計工作經(jīng)驗的保薦代表人將業(yè)務介紹給前東家的現(xiàn)象并不鮮見。基于投資銀行與會計師事務所在IPO業(yè)務上的這種緊密聯(lián)系,我們猜測在收取費用時,他們也并非是完全獨立的。尤其是投資銀行作為IPO項目中占據(jù)主導地位的中介機構以及會計師事務所的推薦者,可能也會對兩者的收費或者說利潤分配的情況起到一定的影響。

從會計師事務所的角度來說,當一個審計項目會帶來較高的風險時,事務所需要尋求方法來補償這樣的風險,而最常見的方式就是提高審計收費。Bell,Landsman and Shackelford[18]發(fā)現(xiàn),會計師事務所會通過增加審計小時數(shù)的方式提高審計費用來應對增加的審計風險。Bedard and Johnstone[19]也發(fā)現(xiàn),當客戶的盈余操縱風險及公司治理風險增加時,會計師事務所既會增加審計工作量,也會提高單位時間的收費。伍利娜[20]在調查了2001年按照證監(jiān)會要求披露審計費用的282家公司之后發(fā)現(xiàn),公司盈余管理的表現(xiàn)之一,即公司的凈資產收益率(ROE)處于“保牌”區(qū)間,是年度財務審計費用的顯著影響因素。劉運國、麥劍青與魏哲妍[21]利用2003年12月31日我國深滬股市1183家上市公司的橫截面數(shù)據(jù),實證分析了我國特有監(jiān)管制度下的盈余管理行為對審計費用的影響。他們的研究發(fā)現(xiàn),審計費用在一定程度上與盈余管理正相關,注冊會計師對調減收益的盈余管理給予了更多的關注,審計費用與調減收益的盈余管理顯著正相關,審計費用對調增收益的盈余管理正相關,但并不顯著。

我國證監(jiān)會發(fā)布的《首次公開發(fā)行股票并上市管理辦法》第三十條要求:發(fā)行人會計基礎工作規(guī)范,財務報表的編制符合企業(yè)會計準則和相關會計制度的規(guī)定,在所有重大方面公允地反映了發(fā)行人的財務狀況、經(jīng)營成果和現(xiàn)金流量,并由注冊會計師出具了無保留意見的審計報告。從投資銀行的角度來看,為使IPO項目能夠順利通過并從中獲取高額的利潤,它們需要一份無保留意見的審計報告。而當發(fā)行企業(yè)的風險增大時,投行有動機通過提高會計師事務所利潤分成的形式來說服事務所出具它們所需要的報告。因為通常情況下事務所收取的費用只占投行收費的很小一部分,所以提高事務所的收入比例對于投行來說只是犧牲一小部分利益來換取更大的收益。依照前文提出的,以IPO之后的業(yè)績變臉來衡量企業(yè)IPO審計項目的風險,我們假設:

H1:發(fā)生業(yè)績變臉的企業(yè)審計收費與投行收費之比較高。

以往的研究顯示,國有控股對會計師所面臨的風險存在正負兩方面的影響。一方面,國有企業(yè)面臨著內部人控制問題。國有企業(yè)往往由缺乏監(jiān)督動力的政府官員對企業(yè)管理層進行監(jiān)督,造成內部人能夠輕易通過對公司的實際控制權,追求自身利益。蔡吉甫[22]通過對國有與非國有公司治理的比較,得出結論:國有控股上市公司主要是利用董事會規(guī)模和大股東監(jiān)控的治理模式,而非國有控股上市公司則是運用獨立董事監(jiān)督和股權激勵的治理方式。治理方式的不同同時影響著企業(yè)的經(jīng)營業(yè)績與會計信息。無論是貨幣薪酬激勵,還是股權激勵,其與企業(yè)經(jīng)營業(yè)績的相關性,非國有控股上市公司均強于國有控股上市公司[23]。由于存在內部人控制問題,國有控股上市公司的會計穩(wěn)健性要顯著弱于非國有公司[24]。

另一方面,國有企業(yè)享有的政府優(yōu)待減少了其通過盈余管理等手段完成IPO的動機,從而降低了會計師事務所面臨的風險。對Aharony et al.(2000)對中國的IPO市場進行了研究,發(fā)現(xiàn)企業(yè)管理者的盈余管理動機在不同行業(yè)之間有很大的差異。受保護行業(yè)中的那些國有壟斷巨頭們在上市過程中會得到政府的優(yōu)待,而且這些企業(yè)的管理者常常還扮演著政府官員的角色,顯然他們的盈余管理動機要小于那些不受保護行業(yè)企業(yè)的管理者們。具有政治關系的擬發(fā)行人更可能通過股票發(fā)行審核[25],薄仙慧和吳聯(lián)生[26]研究發(fā)現(xiàn),相對于非國有企業(yè),國有企業(yè)的正向盈余管理水平較低。

同時,由于國有企業(yè)往往能夠得到政府通過財政、稅收等各個途徑的支持,即使當企業(yè)的經(jīng)營或者會計信息出現(xiàn)問題時,會計師事務所也并不需要承擔太多責任。龔啟輝、李琦和吳聯(lián)生[27]指出,國有企業(yè)相對非國有企業(yè)的盈余管理水平較低。且另一方面,國有企業(yè)的產權屬性隱含了企業(yè)在出現(xiàn)虧損或破產時的政府補貼或擔保,這就降低了會計師事務所出具審計意見的風險敏感度。與之相對應的,非國有企業(yè)出現(xiàn)虧損時,會計師事務所更有可能需要承擔相關的責任。由此我們提出第二個假設:

H2:國有業(yè)績變臉企業(yè)審計收費與投行收費之比相對非變臉企業(yè)并不會有顯著提高。

三、研究模型與樣本

本文選取2011年6月30日之前首次發(fā)行的中小板和創(chuàng)業(yè)板公司作為樣本,原因是中小板和創(chuàng)業(yè)板的企業(yè)往往具有較高的經(jīng)營風險,且小企業(yè)中盈余管理的現(xiàn)象相對來說更加普遍[28]。此外本文還對樣本進行了以下處理:(1)剔除金融行業(yè)公司;(2)剔除必要數(shù)據(jù)缺失的公司觀察值;(3)對上下1%極端值進行Winsorize處理。經(jīng)過以上處理后,最后得到714個觀察值。本文所采用的數(shù)據(jù)均來自CSMAR數(shù)據(jù)庫。

為檢驗假設1和假設2,我們采用了以下模型:

其中,SharingRatio是審計費用與投行費用之比;DNP是業(yè)績變臉的虛擬變量,如果公司為業(yè)績變臉公司,則DNP=1,否則DNP=0,在此我們將業(yè)績變臉定義為企業(yè)上市對外披露的第1個年度的凈利潤低于上市前披露的最新年度凈利潤。模型(1)中的估計系數(shù)β1表示非國有業(yè)績變臉與非業(yè)績變臉企業(yè)審計費用與投行費用之比的差異。根據(jù)假設1,預計β1顯著為正。SOE是國有企業(yè)的虛擬變量,如果公司為國有企業(yè),則SOE=1,否則POE=0。估計系數(shù)β2表示未發(fā)生業(yè)績變臉的國有企業(yè)與非國有企業(yè)之間審計費用與投行費用之比的差異;DNP與SOE交叉乘項的估計系數(shù)β3表示國有企業(yè)對業(yè)績變臉風險帶來的審計費用與投行費用之比影響的緩沖效應,根據(jù)假設2,預計β3顯著為負。

根據(jù)已有的審計收費及投行收費的文獻,模型還控制了以下變量:SIZE是公司規(guī)模,等于上市前最新年度總資產的自然對數(shù);REC是應收款,等于上市前最新年度的應收款除以總資產;INV是存貨,等于上市前最新年度的存貨除以總資產,REC和INV反應了企業(yè)的復雜程度,Taylor和Baker[29]對英國審計市場的研究發(fā)現(xiàn):上市公司規(guī)模和復雜程度對審計收費的解釋度為79%,并且在1%的水平上顯著,其后的所有學者的研究也都發(fā)現(xiàn)了公司規(guī)模是影響審計收費的重要因素。LEV是財務杠桿,等于上市前最新年度的總負債除以總資產;ROA是資產收益率,等于上市前最新年度的凈利潤除以總資產,這兩個變量反應了企業(yè)的經(jīng)營業(yè)績以及錯報風險。Big10是會計事務所的規(guī)模,依據(jù)2011年中中國注冊會計師協(xié)會發(fā)布的2011年會計師事務所綜合評價,如果會計事務所為前十大,則Big10等于1,否則Big10=0,Palmrose[30]認為,會計事務所的規(guī)模與審計費用之間存在著系統(tǒng)的相關性;國內研究[31]也證明了審計師聲譽越高,其審計收費越高;SBig10是證券公司風險管理能力,依據(jù)中國證監(jiān)會證券公司分類評級結果,如果評級為AA,則SBig10=1,否則SBig10=0,承銷商的聲譽越高,其收費也越高[32]。

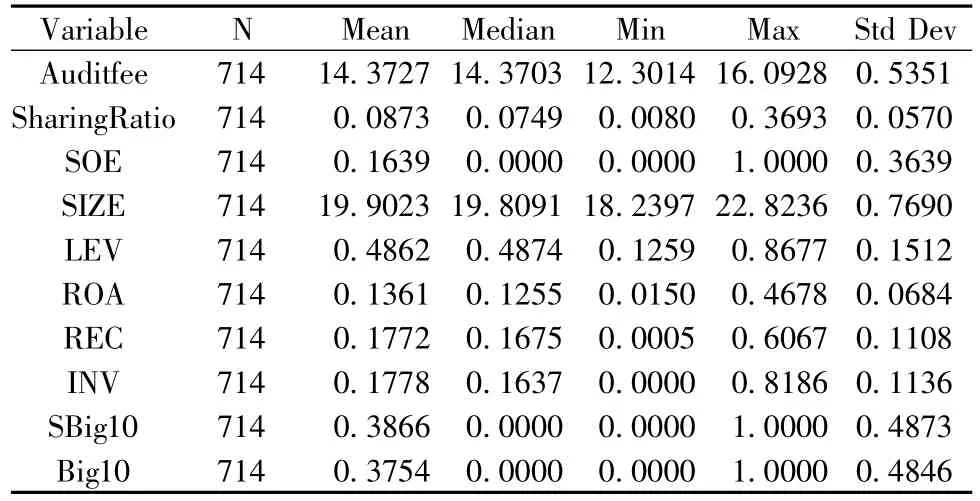

表1報告了樣本的描述性統(tǒng)計情況。Auditfee的最小值為12.3014,最大值為16.0928,說明樣本企業(yè)的審計費用在22萬到975萬之間;SharingRatio平均值為0.0873,最小值為0.0080,最大值為0.3693,說明會計師事務所的平均收費占投行的8.73%,審計費用與投行費用之比的范圍從0.80%到36.93%不等。SOE的均值為0.1639,說明樣本中有16.39%的企業(yè)為國有企業(yè)。

表2依照上市企業(yè)是否為國有企業(yè),是否發(fā)生了變臉對樣本進行了分組,并對各組別間Auditfee和SharingRatio兩個變量進行了比較。第一組比較了國有非業(yè)績變臉企業(yè)和業(yè)績變臉企業(yè),Auditfee兩組的均值在5%的水平上差異顯著,SharingRatio兩組的均值和方差差異均不顯著,這與假設2一致。第二組比較了非國有非業(yè)績變臉企業(yè)和業(yè)績變臉企業(yè),SharingRatio兩組的均值與中位數(shù)均在1%的水平上差異顯著,這與假設1一致。第三組比較了國有非業(yè)績變臉企業(yè)與非國有非業(yè)績變臉企業(yè),Auditfee兩組的均值在5%的水平上差異顯著,中位數(shù)在10%的水平上差異顯著;SharingRatio兩組的均值在10%的水平上差異顯著。第四組比較了國有業(yè)績變臉企業(yè)與非國有業(yè)績變臉企業(yè),Auditfee與SharingRatio的均值與中位數(shù)分別在1%和5%的水平上差異顯著,說明國有企業(yè)的股權性質能夠影響審計收費。

表1 描述性統(tǒng)計

表2 變量的分組比較

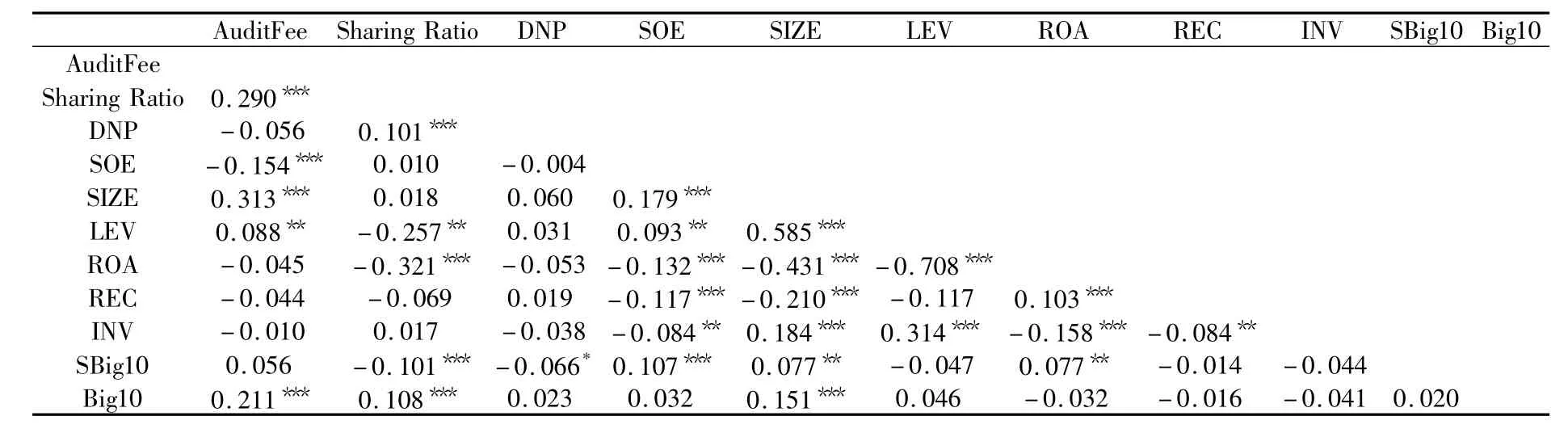

表3 相關系數(shù)

表3報告了各變量間的Pearson相關系數(shù)。本研究的兩個被解釋變量Auditfee與SharingRatio顯著正相關。業(yè)績變臉的虛擬變量DNP與Auditfee的關系不顯著,與SharingRatio顯著正相關,這與假設1一致。除此之外,Auditfee與SIZE、LEV、Big10顯著正相關,與SOE顯著負相關,表明非國有企業(yè)、企業(yè)規(guī)模增大、負債越多與選擇大的事務所都會提高審計費用。SharingRatio與LEV、Big10顯著正相關,表明企業(yè)財務杠桿提高、選擇大的會計師事務所會提高審計費用與投行費用之比。SharingRatio與ROA、Sbig10顯著負相關,說明企業(yè)盈利越好與選擇大的投行都會降低審計費用與投行費用之比。

四、回歸結果

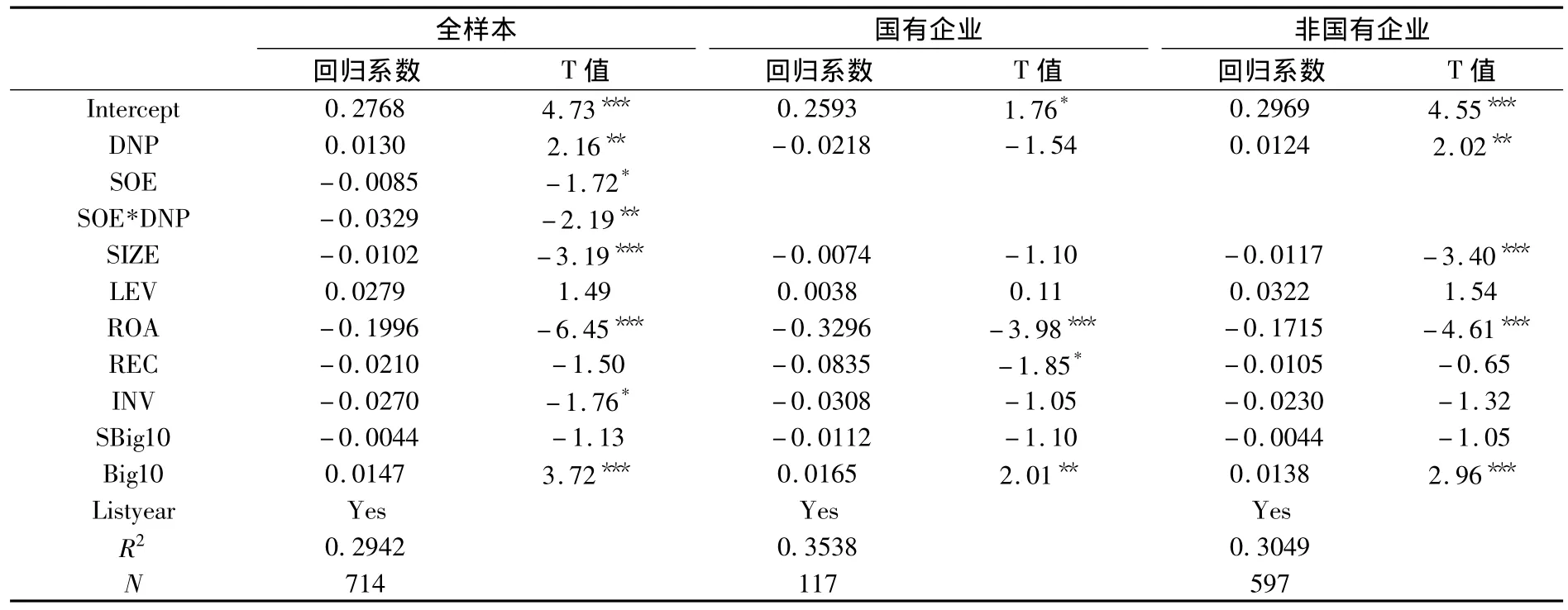

表4報告了以審計費用與投行費用之比作為被解釋變量的回歸結果,其中標準差按行業(yè)維度進行了Cluster處理,并且控制了上市年度的影響。針對全樣本的回歸結果顯示,業(yè)績變臉的系數(shù)在5%的水平上顯著為正,與研究假設1一致。同時,SOE*DNP的系數(shù)顯著為負,說明業(yè)績變臉對于審計費用與投行費用之比的影響在國有企業(yè)與非國有企業(yè)之間有明顯的不同。對國有企業(yè)與非國有企業(yè)分別進行回歸,結果表明,在國有企業(yè)中,業(yè)績變臉的系數(shù)不顯著,但是在非國有企業(yè)中,業(yè)績變臉的系數(shù)在1%的水平上顯著。其原因可能是國有企業(yè)的相關政策能夠緩和業(yè)績變臉所反映的會計師事務所面臨的風險。模型中的VIF值均不超過4,表明多重共線性問題不是很嚴重。

表4 業(yè)績變臉對審計收費/投行費用回歸結果

五、進一步的研究

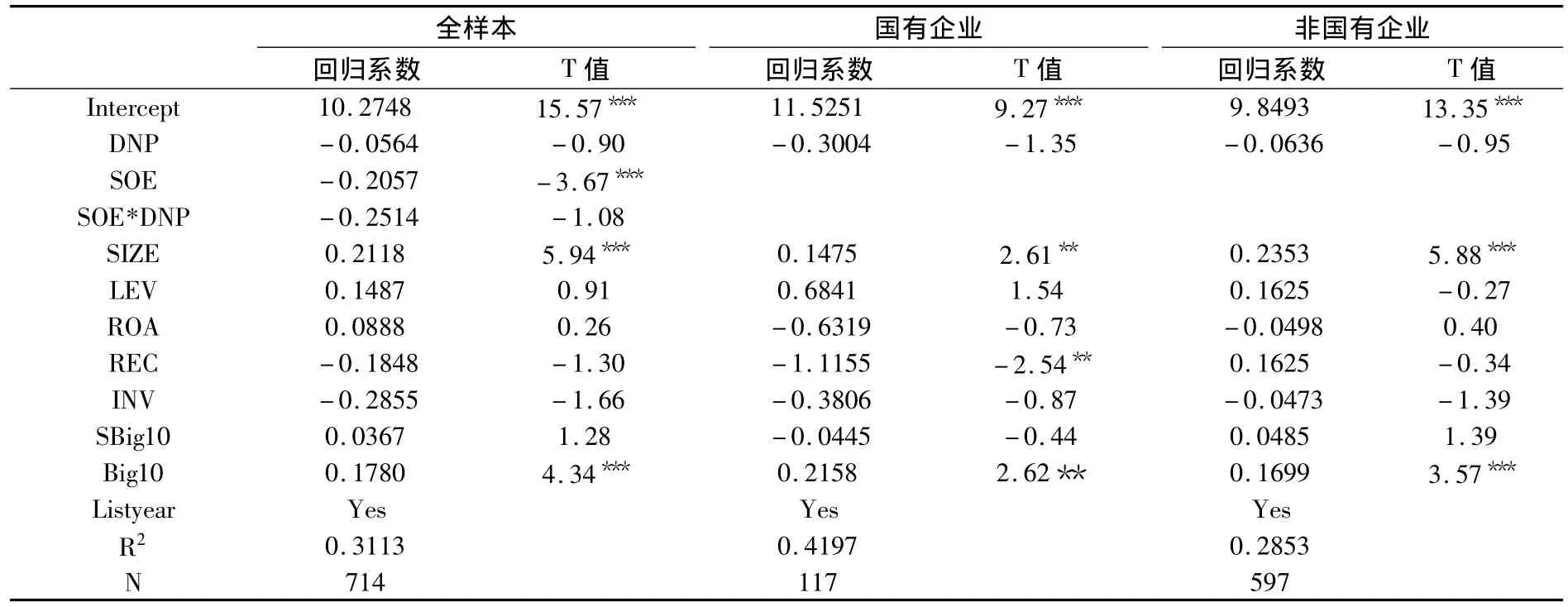

為了證明以上研究的結果并非僅僅是由于業(yè)績變臉的企業(yè)審計費用較高,我們將之前模型中的被解釋變量替換為Auditfee并進行回歸。表5報告了回歸的結果,其中標準差按行業(yè)維度進行了Cluster處理。針對全樣本的回歸結果顯示,業(yè)績變臉的系數(shù)并不顯著。對國有企業(yè)與非國有企業(yè)的分別回歸中業(yè)績變臉的系數(shù)也均不顯著。這證明了與業(yè)績變臉相連的審計費用與投行費用之比的提高并非是由審計費用的提高導致的。這個結果也在一定程度上驗證了李爽、吳溪[33]提出的,不論審計師對上市公司作出的事后風險如何評價,即無論是高風險水平還是低風險水平,審計定價都不存在差異。

表5 業(yè)績變臉對審計收費回歸結果

六、結 論

本文對已有文獻提出的企業(yè)審計費用能夠反映企業(yè)未來經(jīng)營業(yè)績的結論進行了檢驗,發(fā)現(xiàn)IPO之后業(yè)績變臉的企業(yè)相對未發(fā)生業(yè)績變臉的企業(yè)IPO審計費用并無明顯提高。本文發(fā)現(xiàn)另一個變量,即企業(yè)在IPO中的審計費用和投行費用之比在業(yè)績變臉的企業(yè)中較高,但是這種現(xiàn)象在國有企業(yè)中并不顯著,因為國有企業(yè)的產權性質能夠降低業(yè)績變臉的風險。

從風險的角度對本文的結論進行分析,業(yè)績變臉企業(yè)IPO審計費用無明顯提高說明我國的審計師在IPO審計中對客戶的經(jīng)營狀況或者盈余管理現(xiàn)象所帶來的審計風險反應不足。而與之不同的是,投資銀行能夠發(fā)現(xiàn)IPO企業(yè)中這些潛在的風險,并通過出讓部分利益于會計師事務所來應對這樣的風險并促成IPO的順利通過,以從中獲取更多的利潤。

[1] Aharony,J.,Lee,C.W.,Wong,T.J.,F(xiàn)inancial Packaging of IPO Firms in China [J].Journal of Accounting Research,2000,(38):103-126.

[2] Hughes,P.J.,Signalling by Direct Disclosure under Asymmetric Information [J].Journal of Accounting and Economics,1986,(8):119-142.

[3] Krinsky,I.,Rotenberg,W.,The Valuation of Initial Public Offerings[J].Contemporary Accounting Research,1989,(5):501 -515.

[4] Friedlan,J.M.,Accounting Choices of Issuers of Initial Public Offerings[J].Contemporary Accounting Research,1994,(11):1-31.

[5] Teoh,S.H.,Wong,T.J.,Rao,G.R.,Are Accruals during Initial Public Offerings Opportunistic? [J].Review of Accounting Studies,1998,(3):175 -208.

[6] Hall,W.D.,Renner,A.J.,Lessons That Auditors Ignore at Their Own Risk [J].Journal of Accountancy,1988,(166):50 -58.

[7] Mavin,D,Giant Audit Fees Flash‘‘Risk’’Signal for Investors[N].National Post(November 2):FP.10,2005.

[8] Stanley,J.D,Is the Audit Fee Disclosure a Leading Indicator of Clients’Business Risk?[J].Auditing:A Journal of Practice& Theo-ry,2011,(30):157-179.

[9] Simunic,D.A.,The Pricing of Audit Services:Theory and Evidence[J].Journal of Accounting Research,1980,(18):161-190.

[10] Beatty,R.P.,The Economic Determinants of Auditor Compensation in the Initial Public Offerings Market[J].Journal of Accounting Research,1993,(31):294-302.

[11] 孫娜,張耀中,李曉.首次公開發(fā)行股票的審計收費研究——來自我國證券市場的證據(jù)[J].審計與經(jīng)濟研究,2009,(1):33-39.

[12] Venkataraman,R.,Weber,J.P.,Willenborg,M.,Litigation Risk,Audit Quality,and Audit Fees:Evidence from Initial Public Offerings[J].The Accounting Review,2008,(83):1315-1345.

[13] Balvers,R.J.,McDonald,B.,Miller,R.E.,Underpricing of New Issues and the Choice of Auditor as a Signal of Investment Banker Reputation[J].The Accounting Review,1998,(63):602-605.

[14] Jacobs,S,Small CPA concern sues an underwriter over loss of client[N].The Wall Street Journal 64(July 18):4,1983.

[15] Sutton,D.,Benedetto,M.W.,Initial Public Offerings:A Strategic Planner for Raising Equity Capital[M],Chicago,IL:Probus Publishing,1988.

[16] Beatty,R.P.,Auditor Reputation and the Pricing of Initial Public Offerings[J].The Accouting Review,1989,(64):693-709.

[17] Menon,K.,Williams,D.D.,Auditor Credibility and Initial Public Offerings[J].The Accounting Review,1991,(66):313-332.

[18] Bell,T.B.,Landsman,W.R.,Shackelford,D.A.,Auditors'Perceived Business Risk and Audit Fees:Analysis and Evidence[J].Journal of Accounting Research,2001,(39):35 -43.

[19] Bedard,J.C.,Johnstone,K.M.,Earnings Manipulation Risk,Corporate Governance Risk,and Auditors’Planning and Pricing Decisions[J].The Accounting Review,2004,(79):277-304.

[20] 伍利娜.盈余管理對審計費用影響分析——來自中國上市公司首次審計費用披露的證據(jù)[J].會計研究,2003,(12):39-44.

[21] 劉運國,麥劍青,魏哲妍.審計費用與盈余管理實證分析——來自中國證券市場的證據(jù)[J].審計研究,2006,(2):74-80.

[22] 蔡吉甫.公司治理、審計風險與審計費用關系研究 [J].審計研究,2007,(3):65-71.

[23] 周仁俊,楊戰(zhàn)兵,李禮.管理層激勵與企業(yè)經(jīng)營業(yè)績的相關性——國有與非國有控股上市公司的比較[J].會計研究,2010,(12):69-75.

[24] 朱茶芬,李志文.國家控股對會計穩(wěn)健性的影響研究 [J].會計研究,2008,(5):38-45.

[25] 胡旭陽,劉安超.政治關系與民營企業(yè)的首次公開市場準入[J].財經(jīng)論叢,2011,(4):62-68.

[26] 薄仙慧,吳聯(lián)生.國有控股與機構投資者的治理效應:盈余管理視角[J].經(jīng)濟研究,2009,(2):81-91.

[27] 龔啟輝,李琦,吳聯(lián)生.政府控制對審計質量的雙重影響[J].會計研究,2011,(8):68-75.

[28] Aharony,J.,Lin,C.J.,Loeb,M.P.,Initial Public Offerings,Accounting Choices,and Earnings Management[J].Contemporary Accounting Research,1993,(10):61-81.

[29] Taylor,M.E.,Baker,R.L,An Analysis of the External Audit Fee[J].Accounting and Business Research,1981,(12):55-60.

[30] Palmrose,ZV,Audit Fees and Auditor Size:Further Evidence[J].Journal of Accounting Research,1986,(24):97-110.

[31] 易玄,謝志明.審計師選擇、留存權和盈余披露——中國IPO公司價值信號傳遞機制研究[J].財經(jīng)論叢,2008,(5):76-82.

[32] 劉江會.我國承銷商聲譽與承銷服務費用關系的研究 [J].財經(jīng)研究,2004,(4):108-118.

[33] 李爽,吳溪.監(jiān)管信號、風險評價與審計定價:來自審計師變更的證據(jù)[J].審計研究,2004,(1):13-18.