終極產權理論視角的股權性質與盈余管理研究

饒 茜,晏國菀,康 康

(重慶大學經濟與工商管理學院,重慶 400044)

終極產權理論視角的股權性質與盈余管理研究

饒 茜,晏國菀,康 康

(重慶大學經濟與工商管理學院,重慶 400044)

文章借鑒終極產權理論,對中國上市公司的股權結構進行科學劃分,就股權性質及盈余管理程度的相關性進行系統的分析、檢驗和解釋。研究結果表明:政府最終控股企業的盈余管理程度高于非政府控股的企業;中央政府最終控股企業的盈余管理程度高于地方政府控股的企業;中央政府控股企業和地方政府控股企業的盈余管理程度分別高于非政府控股的企業。

股權性質;終極產權理論;盈余管理

一、引言

上市公司操縱公司盈余、粉飾公司公開業績的盈余管理現象,學者已做了廣泛的研究。但少有文獻涉及股權性質與盈余管理關系的研究。由于不同性質股權的股東基于自身的利益和目的會對企業產生不同的要求,實施不同的監督,因此在股權性質存在差異的公司里,其盈余管理也存在程度的不同[1]。股權性質的劃分,常見的做法是將其分為國家股、法人股和流通股[2]。劉芍佳、孫霈和劉乃全認為:“將股本類型劃分為國有股和法人股不可避免地導致了對中國上市公司終極產權者的模糊界定,進而使許多從事股權結構對公司績效影響的研究誤入歧途。”[3]因此筆者采用終極產權理論這一更加科學的方法對企業性質進行劃分,針對股權性質對盈余管理的影響進行研究,以發現股權性質與盈余管理程度的相關性,為中國上市公司的公司治理提供實證依據與理論啟示。

二、理論假設

(一)股權性質分類

目前比較普遍的股權分類方法是將國家控制的法人股獨立于國家之外,將上市公司分為國家股、法人股和流通股等。但是根據La Porta、Lopez-de-Silanes和Shleifer的終極產權理論[4],既然政府控制法人,法人又控制企業,所以企業的終極所有者是政府而不是法人本身。因此有必要對企業的性質進行重新劃分。借鑒 La Porta 等的終極產權理論,劉芍佳等[3]、葉勇等[5]和俞紅海等[6]將中國上市公司分為三大類:國家作為終極控制股東的企業、非國家作為終極控制股東的企業、無法確認終極控制股東的一般法人。

在前人研究的基礎上,筆者運用國家終極產權控制和私人終極產權控制這兩個相對應的概念,通過追溯層層所有權關系鏈尋找擁有最多和最終的所有權的股東,將中國上市公司的股權結構劃分為以下三類:(1)政府作為終極控制股東,其中又細分為兩類——①中央政府作為終極控制股東,包括中央政府部門或機構,中央政府控制的國有企業等;②地方政府作為終極控制股東,包括地方政府部門或機構,地方政府控制的國有企業等;(2)非政府作為終極控制股東,往下又分為兩類——①集體企業和民營上市公司,以下簡稱為民營企業;②外資企業;(3)無法確認終極控制股東的一般法人,指沒有公告終極控制股東或無最終控制人的公司,下文簡稱其他控股企業。

(二)研究假設

政府對公司的控制表現為行政上的“超強控制”和產權上的“超弱控制”[7]。國家作為企業的所有者或股東,自身沒有能力控制企業,而其所委托的行政機關、政府官員也沒有真正的積極性去監督企業。因為行政機關與政府官員雖然有剩余控制權,但沒有剩余索取權,缺乏足夠的動力去有效監督和評價經營者,從而難以對公司管理者進行有效的監督和約束[8]。而民營、集體等非政府股東對經理等內部人的行為結果所承擔的風險要大于國家股東,因而更具監控的積極性。因此提出如下假設:

H1:政府作為最終控股的企業盈余管理程度高于非政府控股的企業。

地方政府所屬企業相對于中央政府所屬企業爭取發行上市指標的難度更大,“殼資源”稀缺,因此地方政府往往為了當地經濟的發展,對自己所屬的上市公式采用降低稅負、減免利息、地方財政補貼等方法給于支持,使得地方政府控股的企業在一定程度上缺乏進行盈余管理的動機。因此提出如下假設:

H2:中央政府最終控股的企業盈余管理程度高于地方政府控股的企業。

Bebchuk和Roe認為公司治理存在路徑依賴,即公司初始的所有權結構直接影響隨后的所有權結構及公司治理[9]。外資企業大都來自法律健全、公司治理較完善的發達國家,相較于民營企業,他們作為最終控股人必將產生促進內部人規范,改善公司治理,保護小股東利益,減少私利攫取的作用。

H3:民營企業為最終控股人的企業盈余管理程度高于外資最終控股的企業。

幾乎所有已經存在的研究都忽略掉了其他無法確認最終控制人企業的情況,理論上,它的盈余管理程度也應該和別的性質企業有所差異。因此筆者作出如下假設:

H4:民營企業為最終控股人的企業盈余管理程度與其他控股企業有所差異;

H5:外資企業為最終控股人的企業盈余管理程度與其他控股企業有所差異。

三、樣本選取與變量描述

(一)樣本選取

筆者選取了2007年除金融行業外所有行業的滬、深上市公司作為樣本,對股權性質和盈余管理之間的關系進行實證研究。由于度量企業盈余管理程度的可操控性應計利潤需要用到前一年的數據,故筆者還搜集了2006年滬、深兩地上市公司的財務數據。為了保證數據的有效性,盡量消除異常樣本對研究結論的影響,在剔除滬深股市ST公司和終止上市的公司以及少量缺乏研究數據的公司的基礎上,我們得到1 197家公司作為最終研究樣本。

筆者使用的有關數據來自CCER數據庫。在查看上市公司報表進行股權性質的劃分時,通過翻閱巨潮資訊網站的年度報告整理得到。

數據運算分析采用EVIEWS5.0統計軟件。

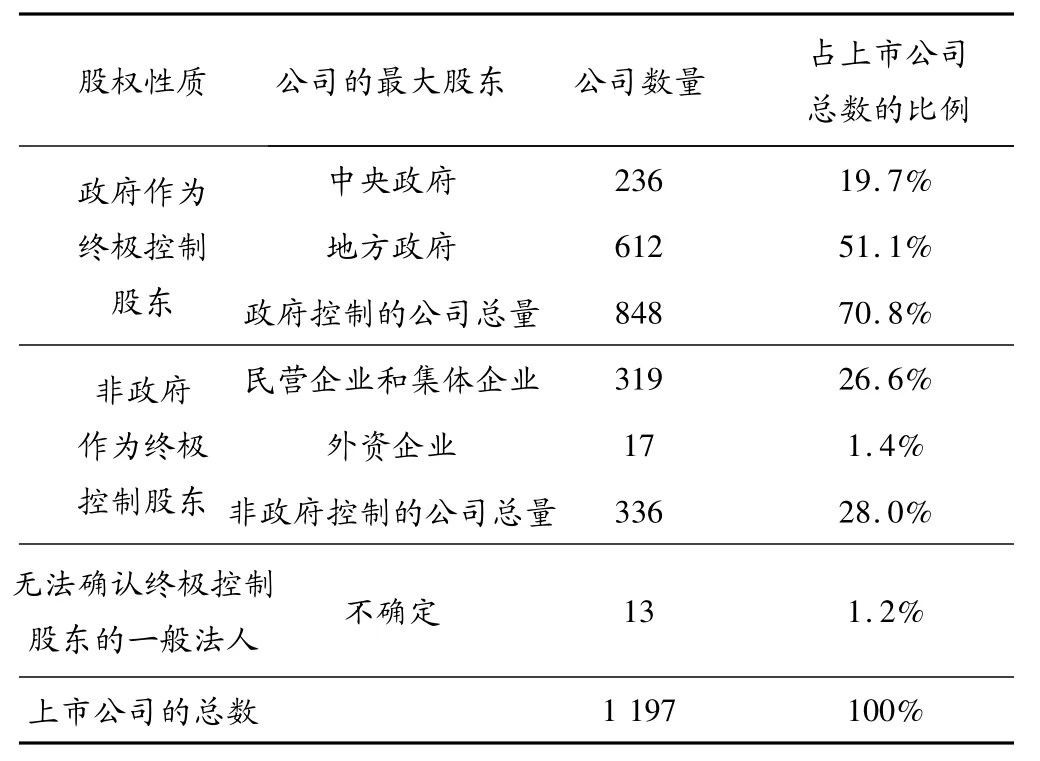

(二)股權性質的統計

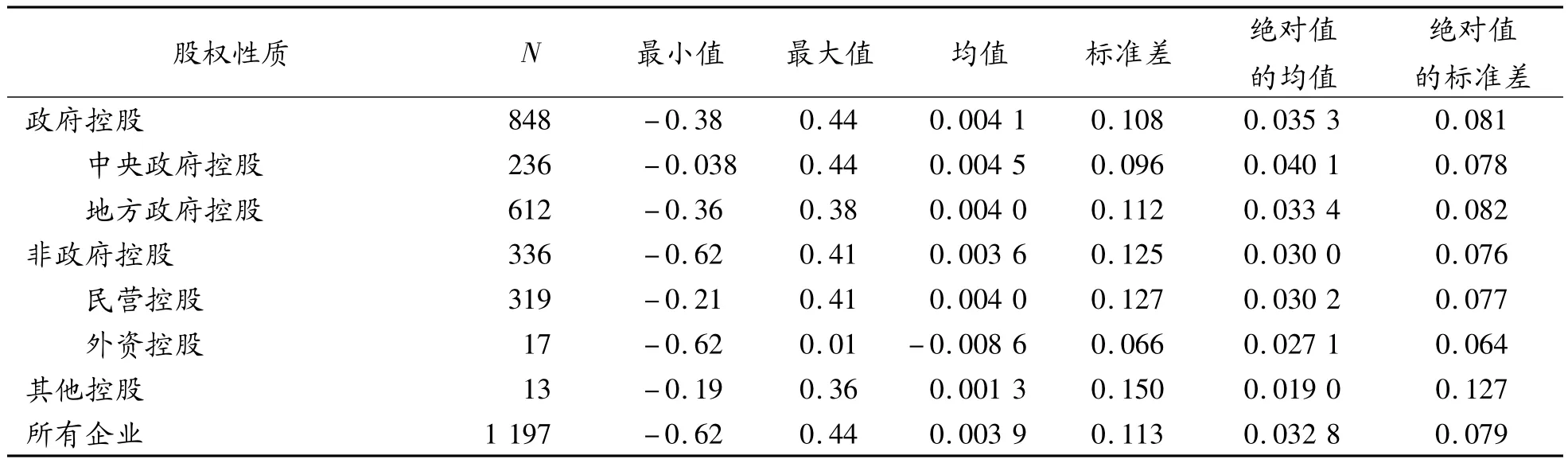

我們采用上文介紹的股權性質分類方法,對搜集的樣本進行分類,統計如表1。

表1 股權性質分類的統計

從表1可以看出,中國70.8%的上市公司最終仍由政府控制,而非政府控制的比例僅為28.0%,因此目前上市公司的股本結構仍然是國家主導型的。

(三)變量描述

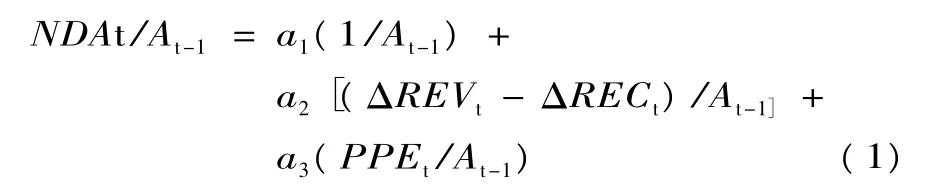

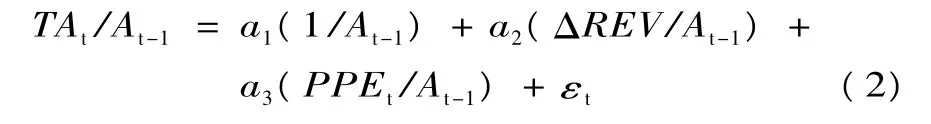

盈余管理計量模型比較常見的有:DeAngelo模型;Healy模型;Jones模型;KS模型等。Keith,Gopal和Kevin的研究表明,截面Jones模型和截面修正的Jones模型能夠更好地揭示公司的盈余管理[10]。因此筆者根據研究的需要,選擇截面修正的Jones模型[11]估計各樣本公司的可操控性應計利潤。公式如下:

其中:NDAt為t年的非操縱性應計利潤;At-1為t-1年的總資產;ΔREVt為t年主營業務收入與t-1年主營業務收入之差;ΔRECt為t年應收賬款凈額與t-1年應收賬款凈額之差;PPEt為t年固定資產原值。a1、a2、a3為系數,由以下模型在整個樣本回歸得出:

其中:TAt為t年總體應計利潤。

DAt/At-1即為以總資產衡量的第 t年可操縱性應計利潤。

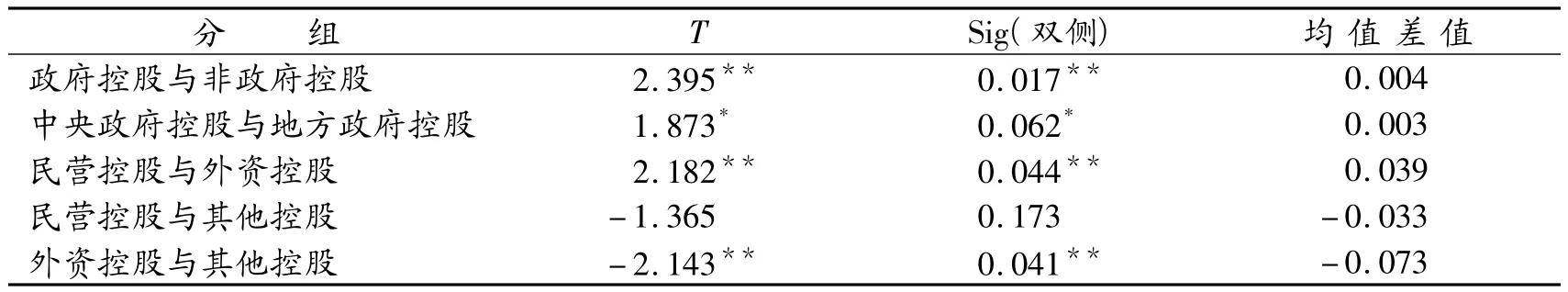

按照股權性質,對可操控性應計利潤作描述性統計如表2。由于其值有正有負,盈余管理存在正向和負向的操縱,因此還對可操控性應計利潤的絕對值計算出均值和標準差。

表2 可操控性應計利潤的描述性統計

由表2我們可以看出,不同股權性質企業之間的可操控性應計利潤存在差異。正向的最大值出現在中央政府控股企業,負向的最小值出現在外資控股的企業,且由這兩類企業的均值一正一負可知,中央政府控股企業更有正向操縱盈余的傾向,外資控股企業更有負向操縱盈余的傾向。由均值,特別是可操控性應計利潤絕對值的均值,可以看出可操控性應計利潤在不同類型企業之間存在以下規律:政府控股的企業大于非政府控股企業;中央政府控股企業大于地方政府控股;民營企業控股大于外資企業;其他控股企業顯著小于政府控股和非政府控股企業。

在初步統計的基礎上,為了進一步檢驗不同的企業性質和盈余管理的相關性,下文將進行單因素檢驗和多元回歸檢驗。需要指出的是,我們沿用傳統的做法,在檢驗時均采用可操控性應計利潤的絕對值。

四、實證分析

(一)單因素檢驗

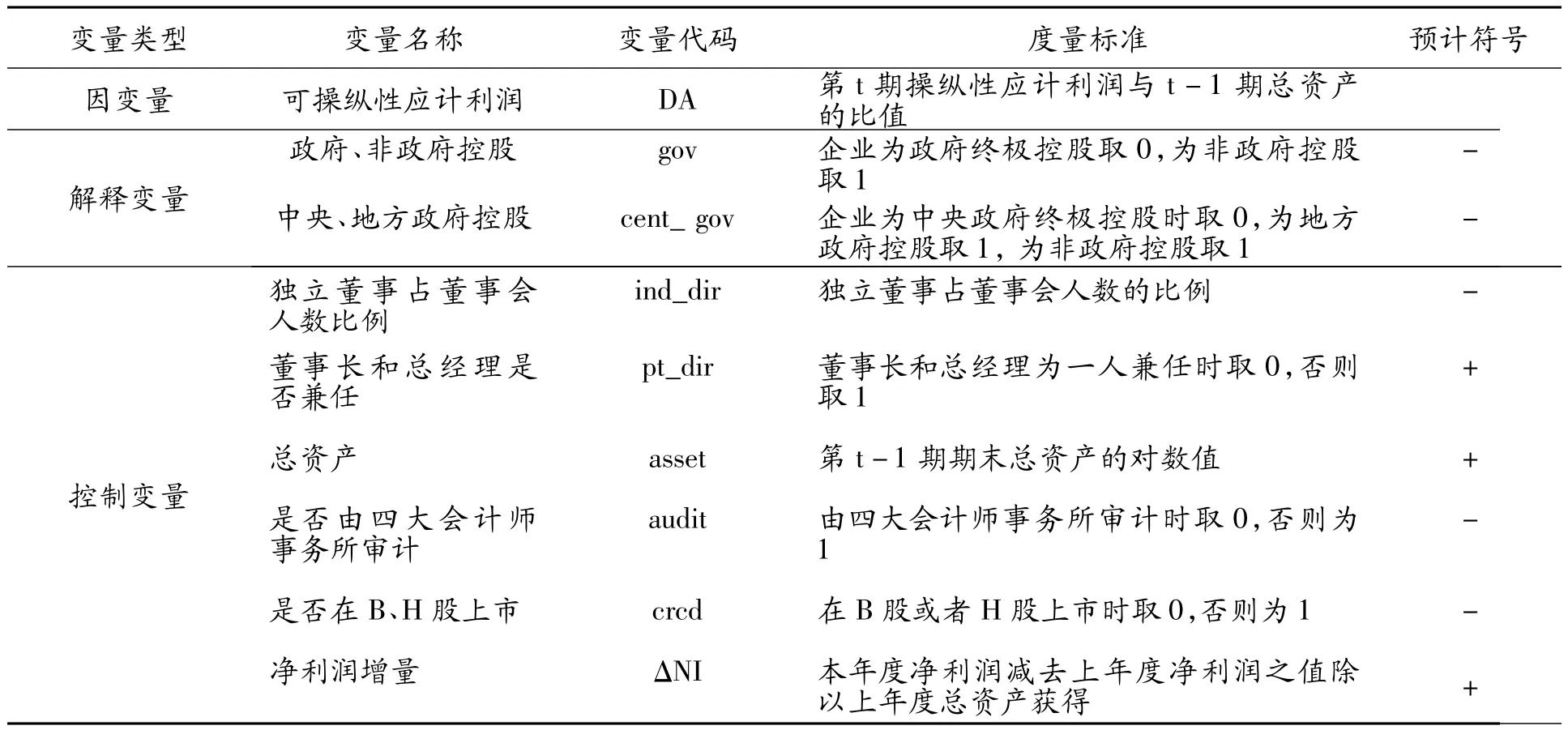

將研究樣本按不同的股權性質分成5組:政府控股與非政府控股,中央政府控股與地方政府控股,民營控股與外資控股,民營控股與其他控股,外資控股與其他控股。分別進行獨立樣本T檢驗。結果如表3。

表3 可操控性應計利潤的獨立樣本T檢驗

樣本分組的T檢驗值結合描述性統計結果,可以看出:政府控股企業盈余管理程度高于非政府控股企業;政府控股企業中,中央政府控股盈余管理程度高于地方政府控股;民營控股盈余管理程度高于外資控股;分別與假設“H1”、“H2”和“H3”相符。外資控股盈余管理程度低于其他控股企業,但民營企業與其他控股企業之間的T值不顯著,這可能是因為后者控股人不確定,民營、政府等都有可能成為其控股人。

(二)多元回歸分析

1.研究假設、回歸模型及變量解釋

在獨立樣本T檢驗的基礎上,我們進一步對樣本進行多元回歸分析。實際中企業不可能只存在一個影響因素。我們把上面提出的幾種控股情況結合起來,作為自變量,加入一些控制變量,建立多元回歸模型。

由于非政府控股企業中的外資企業樣本數只有17家,其他無法確認最終控制人企業的樣本數也只有13家,合計也僅30家。如果對其分別進行回歸檢驗,會使得研究結果不夠穩健,因此我們把這兩組樣本與民營控股企業合并起來統一作為非政府控股變量。這樣我們的樣本分為以下四類:政府作為最終控股的企業、非政府作為最終控股的企業、中央政府作為最終控股的企業和地方政府作為最終控股的企業。提出以下假設:

H1:政府作為最終控股的企業盈余管理程度高于非政府控股的企業;

H2:中央政府最終控股的企業盈余管理程度高于地方政府控股的企業;

H6:中央政府最終控股的企業盈余管理程度高于非政府控股的企業;

H7:地方政府最終控股的企業盈余管理程度高于非政府控股的企業。

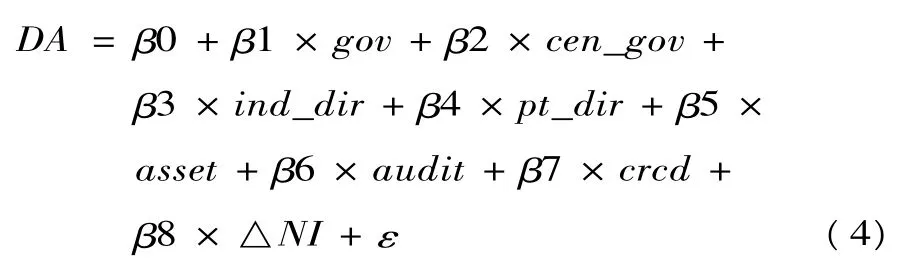

以上四個假設實際存在以下不等式關系,就盈余管理程度而言:中央政府作為最終控股的企業>地方政府最終控股的企業>非政府控股的企業我們在借鑒國內外相關研究成果的基礎上,結合中國上市公司的實際,選擇以下與盈余管理和公司治理相關的變量作為控制變量:獨立董事占董事會人數比例、董事長和總經理是否一人兼任、公司總資產、是否由四大會計師事務所做審計、是否在B股或H股上市和凈利潤差異。變量解釋如表4。

表4 研究變量一覽表

建立回歸方程如下。

我們所要檢驗的不等式關系實際上就是要檢驗:β1 <0并且 β2 <0。

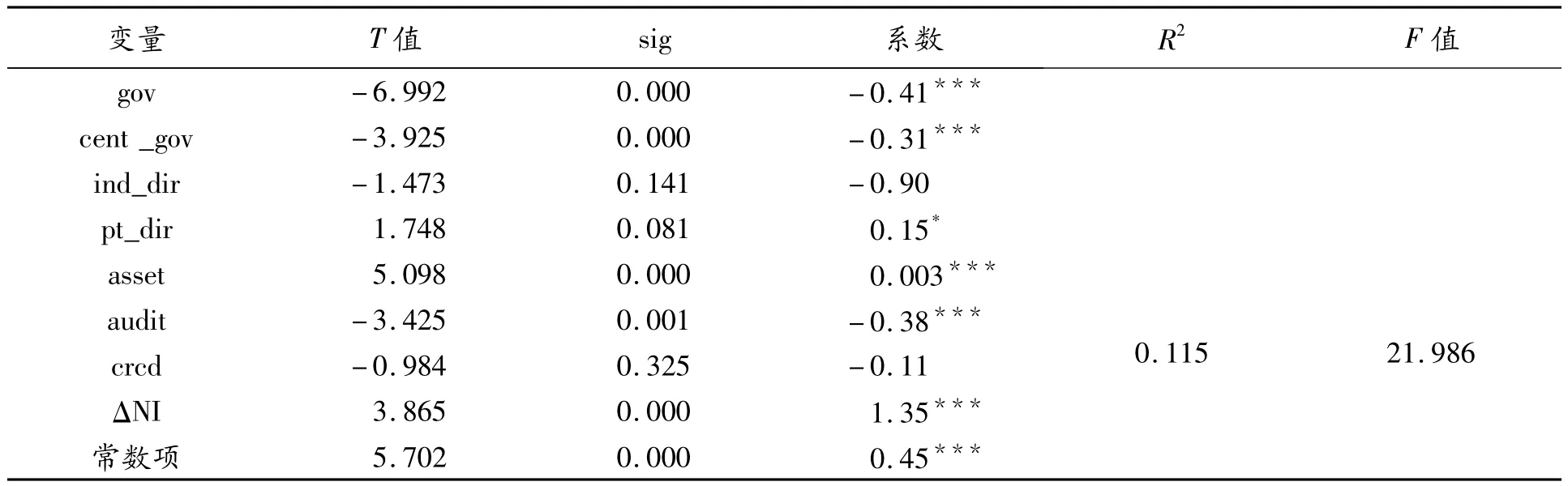

2.回歸結果及分析

由表5的回歸結果,我們可以看出:

不同性質企業的盈余管理程度之間存在顯著差異。(1)政府控股和非政府控股企業的盈余管理程度顯著負相關,可見兩者之間的盈余管理程度不同,且前者高于后者。與假設“H1”相符。可見政府對內部人經營行為的監督確實不夠有力。(2)中央政府控股與地方政府控股企業之間的盈余管理的T值為-3.925,說明兩者顯著相關,且前者盈余管理程度高于后者。支持假設“H2”。(3)F值為21.986,說明β1和β2兩個亞元變量系數同時顯著不為零,可知就盈余管理程度而言,中央政府控股企業>地方政府控股企業>非政府控股企業。支持假設“H6”和假設“H7”。

表5 股權性質與盈余管理的回歸結果

五、研究結論及不足

筆者以2007年金融行業以外的1 197家企業作為研究樣本,借鑒終極產權理論,對中國上市公司的股權結構進行科學劃分,并在此基礎上對股權性質及盈余管理程度的相關性進行系統的分析、檢驗和解釋。研究結果表明:中國上市公司的股權性質的確會影響公司的盈余管理程度,不同性質間的企業盈余管理操縱存在差異。政府作為最終控股的企業盈余管理程度高于非政府控股的企業;中央政府最終控股的企業盈余管理程度高于地方政府控股的企業;中央政府最終控股的企業和地方政府最終控股的企業盈余管理程度分別高于非政府控股的企業。此外,民營企業為最終控股人的企業盈余管理程度高于外資最終控股的企業;外資企業為最終控股人的企業盈余管理程度低于無法確認終極控制股東的一般法人。可見加強對政府控股的公司,特別是中央政府控股的公司的監管和治理非常必要。

筆者的研究具有一定的理論價值與現實意義,為分析中國上市公司的盈余管理行為提供了有用的依據,為進一步改善中國上市公司的公司治理提示了有益的思路。但研究也存在不足。在樣本的選取上,采用的是截面數據,在后續的研究中還可以進一步加入時間序列的方法;對可操控性應計利潤的研究僅停留在絕對值的層面,進一步可其分正負分別探討;民營控股企業、外資控股企業以及其他控股企業之間的關系因為樣本量過少的緣故,只做了獨立樣本T檢驗,其結果缺乏一定的穩健性,進一步的研究可以對其進行相互間的回歸分析。

[1]高雷,宋順林.關聯交易、支持與盈余管理——來自配股上市公司的經驗證據[J].財經科學,2010(2):99-106.

[2]顧振偉,歐陽令南,秦默.“一股獨大”與盈余管理實證研究[J].重慶大學學報(社會科學版),2008(5):54-59.

[3]劉芍佳,孫霈,劉乃全.終極產權論、股權結構及公司績效[J].經濟研究,2003(4):51 -62.

[4]RAFAEL L P,FLORENCIO L-de-S,ANDREI S.Government ownership of banks[J].The Journal of Finance,2002(1):265-301.

[5]葉勇,胡培,何偉.上市公司終極控制權、股權結構及公司績效[J].管理科學,2005(18):58-65.

[6]俞紅海,徐龍炳.終極控股股東控制權與全流通背景下的大股東減持[J].財經研究,2010(1):123 -133.

[7]毛世平.金字塔控制結構與股權制衡效應——基于中國上市公司的實證研究[J].管理世界,2009(1):140-152.

[8]郝穎,劉星.資本投向、利益攥取與擠占效應[J].管理世界,2009(5):45-64.

[9]LUCIAN A B,MARK J R.A theory of path dependence in corporate ownership and governance[J].Stanford Law Review,1999,52:127-170.

[10]KEITH L J,GOPAL V K,KEVIN M.Do models of discretionary accruals detect actual cases of fraudulent and restated earnings?An empirical evaluation [Z].Working Paper,2007.

[11]JONES J J.Earnings management during import relief investigations[J].Journal of Accounting and Economics,1991,29:193-228.

An Empirical Research on Ownership Property and Earnings Management Based on the Principle of Ultimate Ownership

RAO Xi,YAN Guo-wan,KANG Kang

(College of Economics and Business Administration,Chongqing University,Chongqing 400044,P.R.China)

Based on the principle of ultimate ownership,this paper scientifically partitions ownership property of listed firms in China and also analyzes the relationship between ownership property and earnings management.We find that firms controlled by government have higher earnings management than those controlled by non-government;center government more than local government;center government and local government more than non-government respectively.

ownership property;the principle of ultimate ownership;earnings management

F273.4

A

1008-5831(2011)06-0069-05

2011-04-19

中央高校基本科研業務費專項人文社會科學類面上項目(CDJSK100072)

饒茜(1976-),女,四川德陽人,重慶大學經濟與工商管理學院講師,博士研究生,主要從事財務管理和稅收籌劃研究。

(責任編輯 傅旭東)