中國與海事經濟:兩年來概況

Martin Stopford

(克拉克松公司常務董事)

1 中國航運現狀

中國的經濟規模及其航運領域在過去兩年里得到了顯著的發展。盡管全球性的信用危機對中國出口造成了一定的沖擊,但中國國內投資增長顯著。

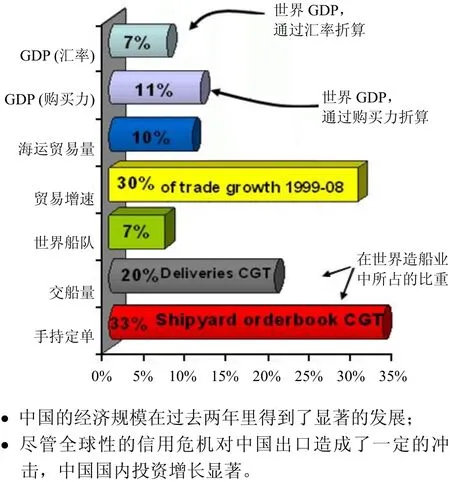

圖1 世界經濟中的中國

圖1 中顯示了中國在各項重要領域的成果。今天中國以2008年國內生產總值(GDP)4.3萬億美元(按匯率折算占世界GDP 7%),排名世界第3,僅次于日本。如果使用購買力折算,排名可上升至第2位(占世界GDP 11%),僅次于美國。

2008年曾預測中國的進口貿易將達到10億t,目前看來,2010年有望達到人均1t。同時出口受全球經濟危機的影響而相對顯示較弱,在2008年為4.45億噸。2008年中國進出口量占世界總海運貿易量的10%,但在1999年至2008年間,中國貿易量曾占海運貿易量的30%。相比之下,中國船隊規模現今只占總規模的7%,遠低于貿易份額。然而中國的造船業大大彌補了這一點,在2008年全球交船量中,中國占有 20%的份額,在 2009年11月所持有的造船訂單中,占有33%的份額合計5470萬CGT(修正總噸)。因此,中國已經在海運經濟中占據主導地位。中國在2003年~2008年間為航運業的繁榮起到了巨大作用。同時,在最近的過渡期內,中國的快速恢復對干貨市場的活躍幫助甚多。

2 世界航運業(2007~2009年)

2.1 運價

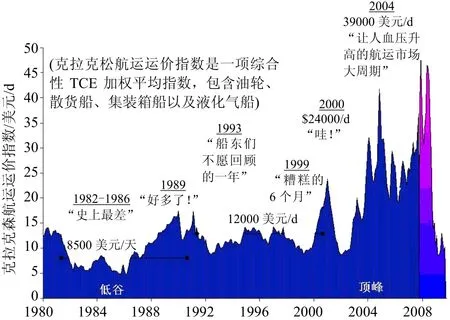

在2007年11月的國際海事會議舉行時,航運業已經是連續第5年獲得超預期的高收益。克拉克松航運運價指數(見圖 2)清楚顯示了這一點。此后的事態發生了戲劇性一幕。在 2008年春季,克拉克松航運運價指數攀上了48000美元/d,短暫回落后,在2008年初夏恢復到45000美元/d,在夏季,正如頻繁發生的危機那樣,克拉克松航運運價指數驟然下跌,跌幅從2008年7月的44000美元/d跌至2008年11月的13000美元/d。 到了2009年3月,克拉克松航運運價指數又進一步下跌至 8600美元/d,進一步跌入衰退期。

之后,克拉克松航運運價指數于2009年11月恢復至14000美元/d,這個水平已經恢復至大多數船舶的經營成本之上。指數的下跌是令人吃驚的,2008年取得的巨額利潤蕩然喪失,但運價指數仍高于大部分船型的經營成本(5000~8000美元/d)。另外,資金成本為歷史最低,2009年11月20日,倫敦銀行同業拆借利率下降到0.5%,低收入水平并未影響到大多數航運公司的生存。

圖2 1980~2009年國際航運贏利情況

然而經濟衰退對市場的影響是不同的。油輪市場的運價在 2008年全年呈迂回下跌。超級油輪(VLCC)運價從2008年旺季180000美元/d跌至目前的30000美元/d。小型油輪,特別是成品油輪,受到的沖擊更為嚴重。散貨船市場又是另一種景象,爆跌是在 2008年的夏季,運價跌至經營成本線,之后逐步回升,這主要歸功于中國的鐵礦石進口。但受到最嚴重打擊的是集裝箱船市場,兩年前,中等規模的船舶租賃價格仍然維持在12000美元/d到15000美元/d之間,但是到了2008年秋季,運價下跌至5000美元/d,不能滿足大部分船舶的經營成本。

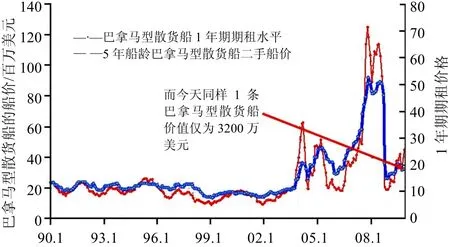

2.2 資產價格(船舶價值)

運價下跌的影響也體現在船舶價值變化上。 1艘巴拿馬型散貨船的圖表說明了這種情況。2年前租賃期為1年的租賃價格是70000美元/d,而5年船齡的巴拿馬型散貨船市值為6000萬美元。之后1年的租賃價格跌至25000美元/d,二手船價格跌至3200萬美元(見圖3)。所以巴拿馬型散貨船的市值下跌了45%。船舶價值的下降對新建船舶的投資資金產生了嚴重影響。

圖3 1980~2009年國際航運贏利情況

總的來說,航運的繁榮在 2008年達到頂峰,然后進入收益和資產價值下跌的過渡階段。但除集裝箱船外,航運業仍在產生正向的現金流。預計未來將結束從繁榮到衰落的過渡時期。經濟指標雖然目前仍然低迷,但正在改善中。

從市場的供應方看,造船訂單占到了整個船隊規模的44%(2000年僅占到11%)。這至少已超過了實際需要運力的2倍。但關鍵的問題是這些訂單在何時且是否會被交付。隨著經濟繼續低迷,現金流的壓力在之后半年不斷增加。期望造船產業鏈中的各公司審時度勢后有更多相應的行動。

3 世界經濟形勢演變(2007~2009年)

世界經濟在未來 2年的發展方向將會對航運業產生巨大的影響。對于未來,各方有著各種不同的觀點,但實際上它們根本無法影響世界經濟的趨勢。

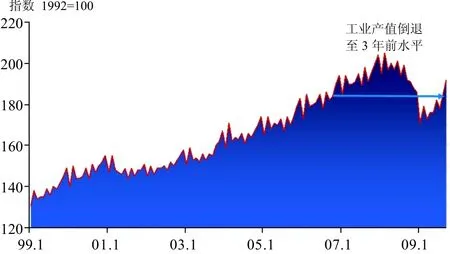

自2007年后的2年是近50年中經濟衰退最嚴重的2年。世界工業產值在2008年減慢,同時預期2009年下降1.1%。然而世界工業產值指數(見圖 4)顯示了此次下降幅度尤其明顯。在連續增長10年之后(工業產值指數從130升到200),2007年底到2009年1月間下降了19%(工業產值指數跌至170)。雖然隨后有一些恢復,其中亞洲地區已經恢復到正增長,大西洋地區也正處于緩慢恢復中。似乎有一種普遍的感覺,那就是經濟危機正在逐步解除中。

圖4 世界工業產值指數(1990~2009年)

世界經濟的許多行業在近 2年已經遭受了沖擊,但有3個行業值得我們特別注意:鋼鐵業、石油業和集裝箱貿易。 下面簡單評述一下這 3個行業:

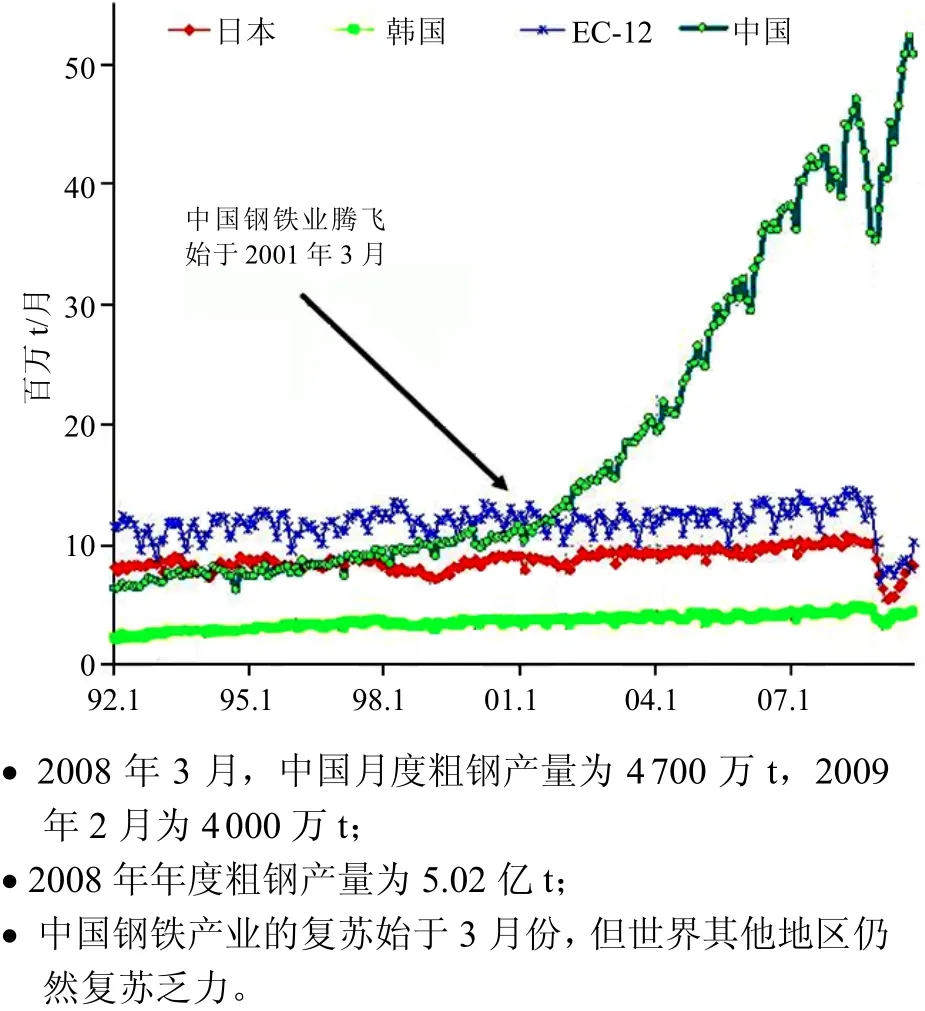

1)鋼鐵業:2008年夏季至2009年春季,鋼鐵業受到了重創,嚴重程度可與20世紀80年代初的石油危機嚴重程度相比。世界鋼鐵產量在2008年5月達到1.2億t,但2008年12月下降至8200萬t,產量減少32%。鋼鐵生產地主要在中國、歐洲、日本和南美。然而,中國的鋼鐵產量隨即開始回升,并在2009年夏季超過了危機前的水平。在2009年上半年,中國鐵礦石進口增長幾乎翻倍 (從 3200萬t/月升到5500萬t/月)。其他3個地區的恢復較為緩慢,在2009年7月,世界鋼鐵產量從8200萬t/月回升至1.04億t/月,較之前面的峰值降低20%(見圖5)。

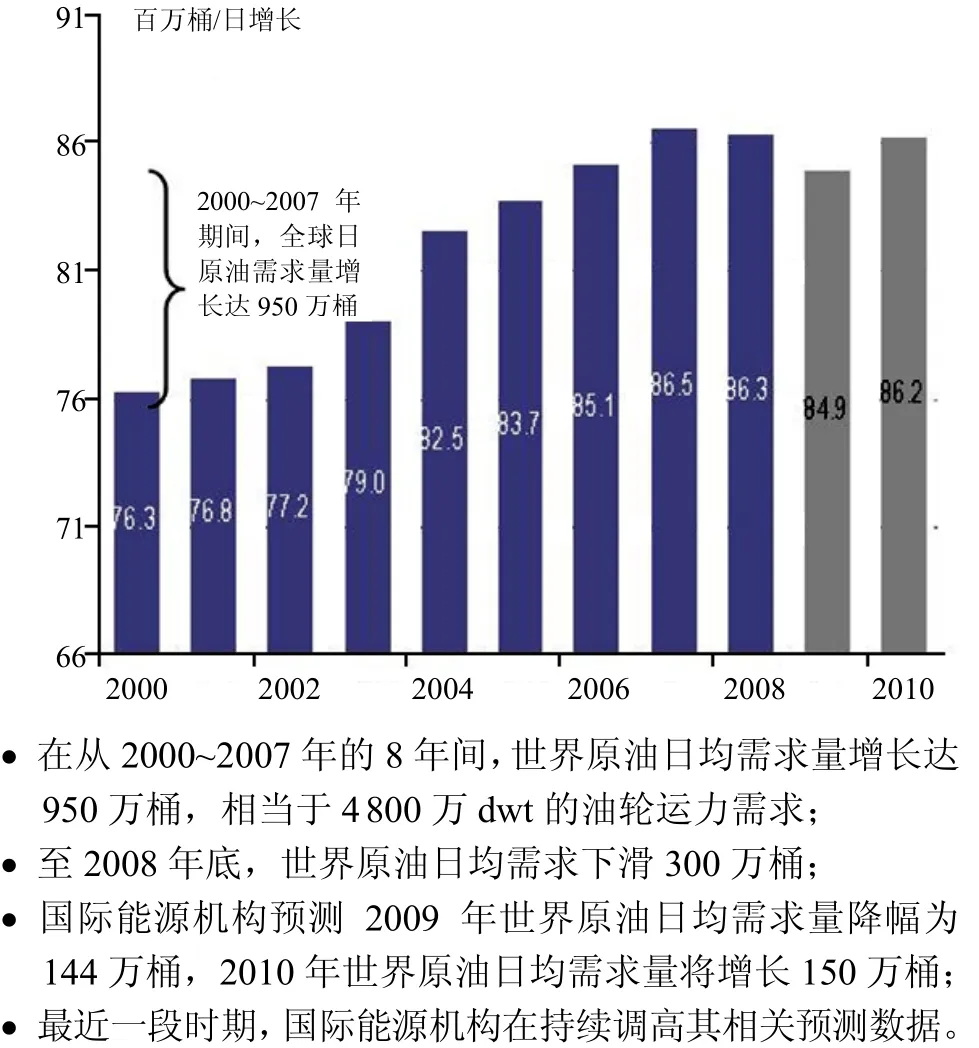

2)原油業:在2000年至2007年的8年間,世界原油日均需求量每年增長達到100多萬桶,總需求量從 2002年的 7600萬桶/d上升到 2007年的8600萬桶/d。但受 2008年嚴重的信用危機影響,預計2009年原油產量下降150萬桶/d。產量減速正好與環境保護意識的增強相一致。預測原油需求在2010年會有所增長(見圖 6)。而油輪業的需求在未來4年將停滯不前,即使有的話,需求增長量也不會多。

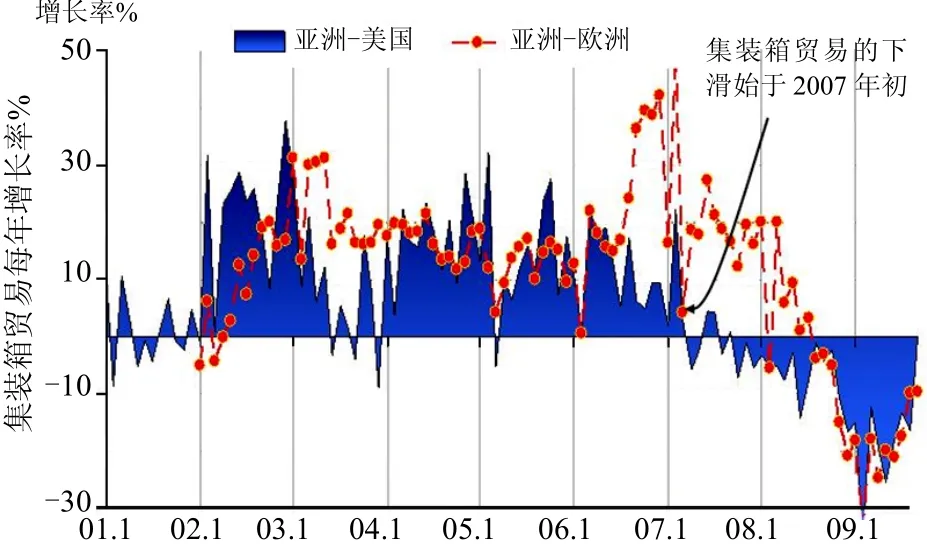

3)集裝箱運輸業∶最為顯著的貿易變化在集裝箱運輸業。在繁榮時期,集裝箱主要航線在亞洲/美國/歐洲3地之間,每年均有15%的增長。從2007年初到 2009年春季,亞洲至美國間的箱量下跌,每年下降20%(見圖7)。亞洲至歐洲情況較好,但2008年中途也停止增長,并在2009年春季達年下降量20%。箱量下滑使集裝箱運價承受巨大的下調壓力。

圖5 世界鋼鐵業(顯示了中國鋼鐵業的恢復)

圖6 2000~2008年世界原油及世界能源機構預測

圖7 自2007年初期起的集裝箱貿易經歷了最大的一個衰退期

綜上所述可以清楚看到各個行業發展并不相同。 盡管各國政府采取了措施以阻止信用危機在實體經濟中產生的后果,但以歷史標準來看,在過去12個月里工業生產下降19%是超乎尋常的。

迄今為止,航運業的影響后果尚不清晰。在整個世界經濟中,鋼鐵業受到的災難性沖擊已經得到一定的恢復。由于中國經濟迅猛增長,使鐵礦石進口翻番。原油業擺脫了每日下跌約150萬桶全球需求的衰退狀況,這次沖擊遠低于20世紀80年代的石油需求危機(在1979年至1983年的4年間,世界石油日均需求下降600萬桶)。只有集裝箱運輸業受到了全面的危機影響,遭受到2位數的跌幅。

4 世界海運貿易(2007~2009年)

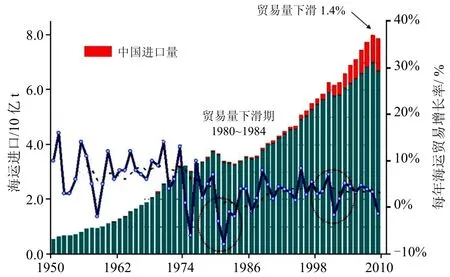

如果從海運貿易來看,迄今為止,雖然經濟危機嚴重,但對海運貨物影響并不太大。分析顯示,海運貿易在2009年將下降1.4%,其受沖擊程度略輕于 2001年發生的互聯網危機(網絡經濟)(總體來說是一個較小的危機,當時貿易下降1.7%,見圖8)。

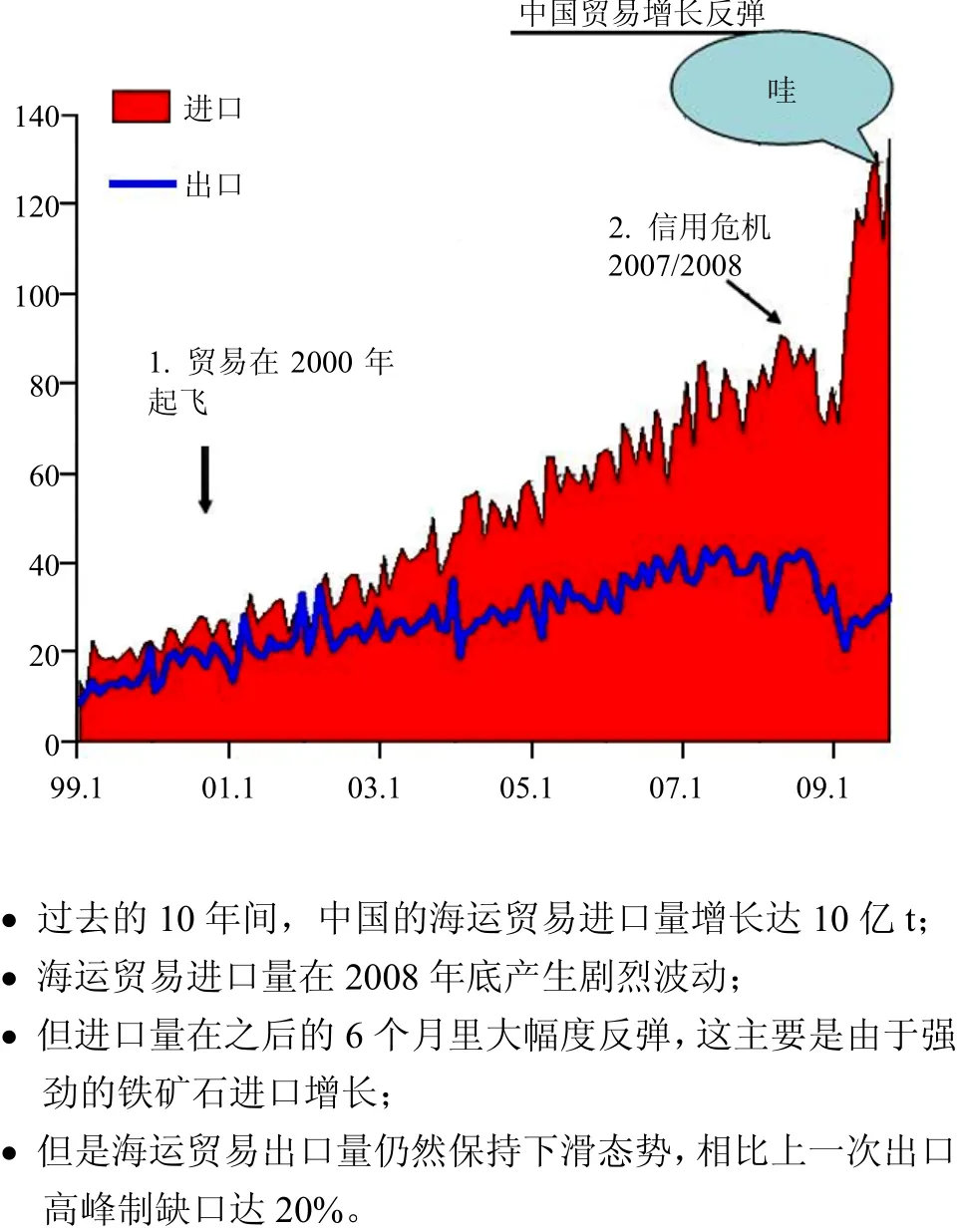

伴隨著這次經濟衰退,世界航運業應該感謝中國經濟的表現。如果沒有中國努力增加干貨貿易進口,世界航運貿易在2009年將會下跌4.5%。結果就將會讓航運業的運價變得更為糟糕。中國的進口增加從2008年12月的7000萬t/月上升到2009年9月的1.3億t/月(見圖9)。這是一個巨大的增長,完全超出了之前的預期。分析家們擔憂中國貿易未來回落到通常的水平。

圖8 世界及中國海運進口量2009年預測

海運貿易部分(見圖8)顯示了自1950年(圖中出口線)起的貿易量增長百分比和貿易量下降的過程。回顧20世紀80年代的危機,在1979年到1983年4年多的時間里,貿易下降幅度遠大于之前任何一次危機。然而悲觀者會認為 1980年的貿易下跌只是開始并且影響遠未結束。實際上,干貨市場在那年開始繁榮。真正的問題是 1981年貿易下降 8%和1982年同樣的下跌。在那時,這些都沒有被預計到。同樣的事可能會再次發生嗎?這是一次博弈。投資者們需要決定是否現在進入,并達成一致的決策。

圖9 中國海運的進口與出口量

最后,對世界經濟及海運貿易的回顧顯示,迄今為止,經濟危機還未對航運市場產生嚴重的后果。2009年預期海運貿易的下降幅度在 1.4%,小于之前經歷的互聯網經濟衰退期,更小于 20世紀80年代的那場危機。至今航運業輕微的下跌,應當感謝中國。但博弈還沒有結束,謹慎的投資者們將拭目以待2010年的航運發展。

5 世界造船業

造船業發展情況與世界經濟情況沒有什么不同。2009年初,不斷增加的大量造船訂單似乎就像“8輪大貨車”,執意使航運業一路向前。關于船隊規模,在圖10中顯示了過去10年中的造船完工量(以百萬dwt計算)。伴隨著各種爭論,船舶交付在持續推進。到2008年總完工量達到8000萬dwt,2009年計劃完工量將增加至1.6億dwt。但2009年這輛“大貨車”似乎碰到了爆胎。至第3季度,延遲交船的情況進一步加劇,比第1季度交船數下降30%。到2009年10月底,僅交付了9400萬dwt,大大低于預期。主要的問題是:2010年預期將會交付多少船舶? 在2009年初,克拉克松研究服務有限公司(CRSL)曾預計2010年全球交船量為1.9億dwt。隨后在秋季預計降至 1.6億 dwt,但融資壓力正在形成,伴隨圖3所示資產價格的下跌及缺少銀行融資情況,無法排除 2010年可能會有更多延遲交船或取消訂單的情況發生。

圖10 船廠交船量——假設情形1~3

這是海運工業面對的新領域,事態如何發展將視買家、船廠、銀行之間具體的發展情況而定,在某些情況下也包括了政府在內。融資壓力迫使船廠大幅減少交船量,2010年會否有1億dwt的船舶交付? 這是個很難回答的問題,因為造船涉及到巨大的資金流。造船訂單的合同總價值已達 4640億美元,但目前的實際船舶市場價格可能只有合約的一半。所以投資者有各種理由希望取消合同,但船廠的工人已經按照合同完工,投資者必須付錢。從純粹的資金方面來說,有必要準備好 2000億美元的損失。難怪談判趨于緊張,圖10中的3個假設情景顯示了綜合談判后可能出現的不同結果。

假設 1:設想為大量的船舶被交付,大約達到現在計劃的交船量。面臨需要解決的問題是∶合同約定價格高于現今的實際擔保價格 30%~50%。作者認為假設1相對成功的可能性較低。

假設2:2009年下半年的延遲交付情況一直持續至2010年,造船完工量下降至1.4億dwt,并在2011年繼續下降到1.3億dwt。這表現出船廠交船量溫和增長。

假設3:造船完工量已經達到頂峰,并在2009年末開始急劇下降,那么 2009年全年實際交船量僅為1億dwt,接著2010年交船量為1.05億dwt,而2011年和2012年造船量繼續放緩,此假設無疑具有較大的概率。最后,不得不提到,如果事態繼續惡化,可能會有第4種假設發生,生產水平大大降低,但在現階段,沒有足夠的跡象可供討論。

6 世界船隊規模

到2009年11月,世界船隊規模僅增長6%(從1月的11.52億dwt到11月的12.2億dwt),此規模數據尚處于可控范圍。同時2009年初至11月初,船隊規模增長達到2740萬dwt,且全年預計可超過3000萬dwt(2008年船隊規模增長1300萬dwt)。所以船隊規模全年增長7%是合理的。

貿易量下降1.4%和船隊規模7%的增長,表現出供求不平衡達8%左右。因為這是一個緊平衡點,那么可以說,一個小的沖擊不足以使運費跌至經營成本之下。正常情況下,供給過剩不宜超過15%。所以平均供給過剩應該在 7%~8%左右。當前集裝箱輪面臨供給過剩達 15%~20%,而油輪和散貨船相對供給過剩百分比較小,大約在3%~5%。

7 結語

綜上所述,經濟衰退還在繼續。在海運業,對每個人來說都是困難與挑戰并存。通常,無法確定事態會如何發展,近兩年發生的事件再次證明:準確預測航運業的未來是多么困難。超出所有人的預期,2008年是航運業歷史上表現最佳、贏利最多的年份之一,至少在油輪和散貨運輸這兩方面是如此。然而,在 2008年第四季度,市場發生危機。2009年形勢依然嚴峻,不過再次出乎意料并令人疑惑的是,除了集裝箱運輸部分,整個航運還不算是最壞的1年。

然而向前看,世界經濟發展仍不穩定,擔憂市場在未來3年如何發展。盡管中國盡了最大的努力,但很難期望貿易量達到像過去5年來快速增長的情形。同時對于貿易量來說,造船訂單量太大,而這些還依賴于前面指出的3種造船假設的實際發展情況。無疑,目前最重要的挑戰是如何應對這次造船訂單和產能危機。當然,同時它也存在許多機遇。如果這些交船量僅為5億dwt的話,相信就能在這一產業中成功獲利。