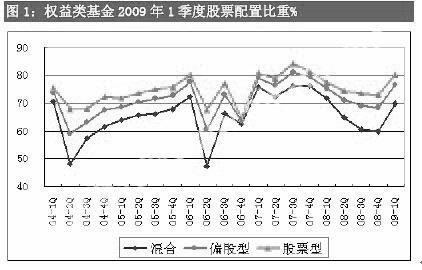

2季度基金倉位或保持穩定

閻 紅

基于對經濟基本面在2季度存在諸多的不確定因素和基金對經濟基本面判斷方向上的分歧,以及基金在1季度資產配置上存在結構性分歧,基金在2季度整體在股票配置比重繼續上升或大幅下調的空間都不大。

2009年1季度,為減緩國際金融危機對我國經濟的影響,政府推出多項經濟政策釋放了大量的流動性,推出產業振興計劃影響市場預期,1季度末經濟出現了轉暖跡象。在基本面因素支撐下,A股市場經歷了2008年的大幅調整后,終于迎來一段持續的反彈。隨著A股市場的反彈,基金的整體股票倉位在上升,基本上達到2006-2007年大牛市水平。

目前基金股票配置比重達到高位后,股票倉位調整方向成為市場關心的問題。我們認為整體來看基金股票配置比重將保持較高比重,但受到經濟基本面不確定、排名和贖回壓力等因素影響,結構性調整壓力增加。特別是基金在2季度行業選擇上出現分歧,部分行業震蕩幅度可能加大。

基金現分歧

基金進行增值或減持的選擇主要依據是經濟基本面因素,在剛剛公布的2009年1季報中,多數基金對于2季度的A股市場持謹慎樂觀態度,認為未來市場更可能是一種震蕩的格局,市場將保持一定的活躍度,市場底部會逐步抬高。也有部分極端看多或看空市場。

看多的觀點認為:由于世界各主要經濟體均采取了一系列措施拯救經濟,釋放的大量的流動性大宗商品和股票市場將受到資金的追捧。中國經濟在本輪調整中最困難的時間已經過去。中國股市處于階段性政策真空期,管理層對市場呵護有加等因素對股票市場構成支撐。

看空的觀點認為:美日歐三大經濟體年內經濟難見起色,各國不斷注入流動性也增加了對未來滯漲的擔憂。經過市場前期的上漲,市場09年整體動態市盈率將近20倍,動態市凈率將近3倍,投資安全邊際已經不高。2季度市場雖然存量流動性依然充沛、但新增流動性可能會下降。IPO的重啟時間以及隨著股價的上升,大小非在2季度減持的力度將明顯大過1季度等因素制約股指上行空間。

基于對經濟基本面在2季度存在諸多的不確定因素和基金對經濟基本面判斷方向上的分歧,以及基金在1季度資產配置上存在結構性分歧。我們判斷單純從這個角度來考慮,基金在2季度整體在股票配置比重繼續上升或大幅下調的空間都不大。總體上來看,如果近期A股市場繼續上漲,基金處于對基本面因素的顧慮,有減倉動力;如果近期A股市場繼續調整,基金處于對流動性的支撐的考慮有加倉可能。結構上來看,部分高倉位且不看好后市的基金或將減倉;而前期踏空行情并看好后市的基金或有加倉行為。對后市報謹慎樂觀的基金或將選擇保持目前較高的倉位,在行業配置上進行調整。

贖回壓力或使基金被動保持較高倉位

雖然2009年1季度新基金發行回暖,偏股型基金仍然表現為凈贖回。隨著A股市場反彈延續,2007年牛市高峰期入市的投資者紛紛解套,而2008年末至2009年初市場反彈開始時入市的投資者獲利豐厚,一旦市場出現震蕩或調整,保本贖回和獲利了結的壓力都會有所增加。基金贖回壓力對基金股票倉位的影響可能表現為:基金或主動減持股票資產應對贖回,考慮到基金對于債市不樂觀的判斷,持債比重也將下降。但贖回之后現金減少,基金總資產凈值減少,股票配置比重的變化被一定程度抵消,從而保持繼續較高比重。但如果沒有后續申購資金入市,總凈值資產將下降。反彈中表現較好的基金贖回壓力或許更大。

業績排名壓力促使部分基金追逐市場趨勢

對于投資者來說基金業績是影響其投資選擇的最重要因素之一,由此而產生的業績排名壓力在基金行業是不言的事實。基金經理的職業生涯也或多或少的與業績排名相聯系。如果股票市場上漲,股票配置比重高的基金凈值增長較快排名居前,偏股型基金整體倉位仍有上升的空間。而市場如果出現整體調整,股票配置比重低的基金抗跌優勢明顯。我們認為2季度即使存在估值和業績壓力,流動性依然充裕,股票市場面臨的系統性風險不大,偏股型基金減倉有空間,但不會回到熊市水平。排名壓力使得基金無論在整體股票配置比重上還是在行業選擇上2季度均可能出現同質化特征,具體可能表現為追漲殺跌。

基金分紅對其股票倉位影響不大

2009年以來隨著A股市場上漲,基金投資收益增加,目前部分行業在累計了一定升幅后,估值水平已經不低,基金兌現部分或全部利潤進行分紅。一方面可以通過分紅讓投資者享受到投資收益;另一方面也可以幫助投資者規避可能的市場或行業風險。但基金分紅后基金凈資產規模下降,倉位不一定下降。如果經濟基本面繼續向好,基金仍可以持有一些具有相對安全邊際的行業和個股。所以分紅兌現利潤也是基金降低倉位或者調整投資品種的一個選擇。由此我們認為漲幅較大的高估值行業可能面臨基金減持壓力。

2季度行業配置明顯結構分化

整體判斷基金股票配置比重將保持較高比重,但受到基金資產結構性調整影響。基金在行業選擇上出現分歧,部分行業震蕩幅度加大。從公布的2009年1季度報告中看出基金對于二季度的行業配置選擇上基金表現出明顯結構分化。具有長期增長潛力并得到國家產業政策支持的景氣度向好的行業,如新能源、節能環保、醫藥等行業得到基金共同青睞。而周期性行業和防御性行業分別被部分基金看好。具體來看:一、基于對中國經濟長期看好的信心,受益于國家和地方產業政策大力扶持的新能源和節能環保行業有望成為經濟轉型中的優勢產業,產業成長空間受到基金最多的青睞;二、受益于國家和地方產業政策大力扶持,醫療改革的重要受益行業,醫藥和醫療設備行業仍然是眾多基金的寵兒;三、受益于全球通貨膨脹預期的資產類品種,經濟恢復預期帶來的周期性行業投資機會受到部分基金關注,如:有色、煤炭和鋼鐵等上游能源品、糧食等行業;受益于信貸大規模擴張的金融行業;受益于政策刺激以及貨幣泛濫的房地產行業;四、為防范市場風險,部分基金看好本輪漲幅較小的防御性行業。如食品飲料、商業零售等行業;五、海外經濟去庫存化的背景下受益于出口的相關產業以及可能存在著補漲機會的資產。如:化工、機械設備、通信設備等行業內具有較強競爭力和合理估值水平的公司也得到部分基金關注;六、政府主導的投資方向、城市化、產業結構升級等對市場有中長期影響的投資主題仍受基金關注,包括鐵路及軌道交通建設、電力設備、電網改造、家電下鄉等;七、主題投資如創投、世博概念、企業重組并購、自主創新、軍工、區域經濟振興受到部分基金關注。

基于上述對大類資產和基金投資行為2季度運行格局的判斷,我們認為近期基金投資者大類資產上宜靈活配置兼顧平衡,同時降低收益預期。對于積極型投資者來說,主動配置資產超越市場是理想目標。在市場累計了一定升幅之后,如果市場預期轉弱,兌現部分利潤從而保住反彈收益,規避中期震蕩風險是積極與明智的選擇。對于穩健的投資者來說,保障本金安全的原則下,適當收益是較好的投資策略。低利率市場環境下,考慮到中國經濟長期仍處于高速增長階段,部分優質企業盈利能力可能會超過儲蓄利率。特別是一些處于長期景氣向好行業的龍頭企業,雖然目前股指水平已經不低,仍具有靠成長來消化估值的潛力。大類資產配置中持有部分優質權益類資產仍有安全邊際。固定收益率資產雖然面臨一定的宏觀面壓力,再考慮到流動性依然充裕,大幅下跌的可能性不大,仍可作為安全墊。