增值稅一般納稅人和小規模納稅人的實際稅負研究

【摘要】本文通過實例就同一筆銷售額,在不同的銷售利潤情況下,兩種不同資格的增值稅納稅人實際繳納增值稅的不同稅負進行分析,總結出測算兩類納稅人平衡銷售利潤率的方法,這是從實踐工作中總結出的企業增值稅納稅籌劃工作的一個實用方法。

增值稅是以增值額為課稅對象,對在我國境內銷售貨物或者提供加工、修理修配勞務以及進口貨物征收的一個稅種。根據馬克思的勞動價值論,增值額是指人類通過勞動新創造的價值額,它相當于從社會產品總值C+V+M中,扣除生產消耗的那一部分生產資料C的價值余額,即V+M部分。增值稅只對V+M部分的增值額征稅。

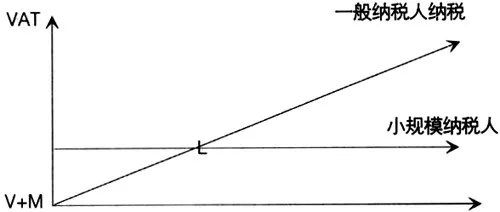

根據增值稅的基本原理,計算應納增值稅原始基本公式為:應納增值稅額VAT=增值額(V+M)×增值稅稅率(17%,13%)

由以上公式可以看出,增值稅一般納稅人的實際稅負與銷售利潤即增值額(V+M)成正向關系,實際稅收負擔率因各行業銷售利潤率不同而不同。在實際增值稅的征收管理中,將不同經營規模的納稅人劃分為一般納稅人和小規模納稅人,對于小規模納稅人,實行簡易征收,適用簡易征收率(6%,4%)。筆者在實際工作中發現對于以上兩類納稅人實際計算增值稅存在著如下圖的數學關系,其中L點為兩種納稅人資格增值稅納稅平衡點實際增值稅率。

在實際工作中對于相同銷售額,增值稅不同納稅人資格實際納稅承擔的不同稅負現舉例說明,以便理解以上數學關系在實際納稅管理工作中如何進行籌劃。

例如圖書批發銷售行業。圖書行業銷售利潤率較低,一般為15%-25%左右,目前市場難以達到30%以上,行業經營力求實現規模效益,即薄利多銷的經營模式。有單位以前為小規模納稅人,年銷售額已超過180萬元,但銷售實現大多拖后發生在當年12月份納稅調整期,沒有積極申請一般納稅人資格,實行簡易征收方法,適用4%的征收率。后來單位開始重視納稅籌劃工作,積極申請認定為一般納稅人資格。以下就是小規模納稅人與一般納稅人對于相同數額銷售在不同的銷售利潤率情況下不同應納稅額VAT的計算。

對于100萬元的圖書銷售,設行業平均成本85萬元,實現增值(V+M)15萬元。即銷售利潤率15%。

先初步測算企業實際應當負擔的增值稅率=增值額×適用稅率=15/1.13×13%=1.73%。

對于小規模納稅人,適用4%的簡易低征收率,比實際測算的增值率1.73%高,可見實際負擔了較高的增值稅,納稅申報應納增值稅額計算如下:

VAT(s)=(100/1.04×0.04)=3.85萬元

對于一般納稅人,圖書銷售增值稅率適用13%的低稅率,對于100萬元的圖書銷售,應納增值稅額計算如下:

VAT(n)=(100/1.13×0.13-85/1.13×0.13)=1.73萬元

套用增值稅基本原理公式:

應納增值稅額=增值額×增值稅率,即VAT(n)=15/1.13×0.13=1.73萬元

得出結果:例舉單位在15%的銷售利潤率情況下,對于相等的銷售額,小規模納稅人實際納稅3.85萬元,一般納稅人實際納稅1.73萬元,一般納稅人可以套用基本原理公式,體現增值稅納稅原理。

測算增值稅小規模納稅人和一般納稅人兩類納稅人資格的平衡點銷售利潤率L:

L=VAT(s)/0.13×1.13%=3.85/0.13×1.13%=33.46%

通過測算得出結論:當銷售利潤率L小于33.46%的圖書銷售,一般納稅人企業應納增值稅計算小于小規模企業;這時如果企業銷售額達到稅法規定180萬元銷售額就應積極爭取一般納稅人資格。相反當銷售利潤率大于33.46%,一般納稅人企業應納增值稅計算則大于小規模企業。假設有40%的銷售利潤率:即100萬元的圖書銷售,進項貨款60萬元,實現增值額40萬元,應納增值稅計算,小規模納稅人仍是3.85萬元,但一般納稅人應納稅款40/1.13×0.13=4.6萬元,可見此時一般納稅人應納增值稅大于小規模納稅人的應納增值稅。在這種高利潤的情況下,企業申報一般納稅人資格,則要納較高的增值稅。但在實際的圖書行業經營中,通常行業利潤難以達到30%以上,較低的行業利潤使企業得以生存的經營法則也就是擴大企業的規模經營,力爭實現薄利多銷的規模效益。

由上述納稅實例的計算可見,對于行業利潤率低的企業,申請一般納稅人資格是納稅籌劃的需要。當然對于利潤率較高的企業保留小規模納稅資格可以降低實際稅負。這也正是稅收在調控宏觀經濟,調節收入分配的職能體現,與經濟規律,企業生存法則相吻合,即行業利潤低的企業,得以生存的經濟法則就是力求薄利多銷,實現規模效益。與其相一致,在稅法上規定達到一定規模可以申請一般納稅人資格。上例單位經營的圖書行業利潤率較低,擴大經營規模,完善財務核算,在申請一般納稅人資格后,卓有成效的降低了企業的稅負,對于同等的銷售,實際大大降低了稅負,企業得到更好的發展。稅收企業合理合法的避稅,與國家稅收工作是不矛盾的,企業健康的發展才是稅收的不斷源泉,這也正是稅法導向。

通過上例分析,可見納稅籌劃的關鍵在于分析不同行業能實現的銷售利潤率,通過測算兩類納稅人資格的平衡點銷售利潤率來測算實際稅負。對于銷售利潤率較高的企業,控制經營規模,保留小規模納稅資格,采用簡易征收率,可合理避開對較高增值的納稅,且財務核算相對簡捷,使財務工作重點轉向資金的有效管理,高效運轉。這樣的企業雖然沒有宏大的規模,但其發展就如經濟發展的激流,有較敏銳的市場競爭力,能夠實現較高的行業利潤,例如房地產企業,高科技電子技術企業。如果行業利潤率較高的企業不從這個角度出發考慮發展,卻力求擴大規模,成為一般納稅人企業,稅負將增加,而且經營管理的環節增加,財務核算的細劃,工作人員的增多,勢必影響企業的市場競爭能力,不能敏銳的對市場變化作出反映,長期發展,難以再實現較高的行業利潤。這正是從稅務籌劃的角度來幫助企業規劃發展,體現經濟發展的必然規律。在實際工作中我們可以把能實現較高利潤的企業或是項目分離另設立獨立納稅的新單位,控制經營規模,合理納稅籌劃,適用小規模納稅企業,可以使較高的利潤避開了較高的增值稅納稅,實行稅法簡易征收,使高利潤的企業輕松發展,為社會經濟發展不斷開拓新型產業。

對于上例較低利潤率的企業,積極爭取一般納稅人資格,可以實際降低增值稅稅負。在實際工作中,企業增值稅納稅工作由于具有可控性,可預測性,可以進行更縝密的納稅籌劃。例如企業通常可以在經營年度前期購進大量存貨,后期實現銷售,延緩實現在本企業的增值稅納稅,從而有效地使用了資金的時間價值。納稅人可以采取各種合法手段避重就輕,經過運做選擇有利于自己的稅收規定納稅,達到節約稅收成本的目的。健康的納稅籌劃與稅法導向是一致的,是遵循經濟發展規律的。一般納稅人企業是國家增值稅征收的主要源泉,只有企業穩健長期的發展才能保證稅收工作的長遠發展。

稅收籌劃必須有其內在的科學性。在實際納稅工作中一些納稅人利用法律尚不完善的地方,鉆法律空子,背離了稅法導向,破壞了經濟正常發展,這樣的稅收手段是不能理解為稅收籌劃工作的。例如前些年屢屢發生的加油站偷逃稅款的案例,就是一些經營人設法利用較低的小規模納稅人簡易征收率,不申請辦理一般納稅人認定手續,鉆稅法漏洞,國家為了徹底堵住這個漏洞,加強了對加油站成品油銷售的增值稅征收管理。2001年12月3日,國家稅務總局發出《關于加油站一律按照增值稅一般納稅人征收的通知》,從2002年1月1日起,從事成品油銷售的加油站,無論年應稅銷售額是否超過180萬元,一律按增值稅一般納稅人繳稅。可見合理合法是納稅籌劃的根本前提。