個人養老金“長線長投”

12月12日,人力資源社會保障部、財政部、稅務總局、金融監管總局、證監會等聯合發布《關于全面實施個人養老金制度的通知》,個人養老金制度將于12月15日推廣至全國,同時重點在產品供給、領取條件方面進行了優化。

此前,個人養老金制度已在36個先行城市(地區)實施兩年,這一制度的進一步推廣至全國有助于加快發展多層次多支柱養老保險體系。且本次個人養老金產品供給側也得到優化,不僅將國債納入個人養老金產品范圍,還將特定養老儲蓄、指數基金納入個人養老金產品目錄,可投產品范圍的擴大有助于推動個人養老金進一步發展,為權益市場帶來中長期增量資金。

中信證券認為,預計隨著制度設計不斷優化、產品供給不斷豐富、服務水平不斷提升,個人養老金規模有望實現穩步增長,也有助于更好發揮資本市場財富管理功能,構建完善“長錢長投”的政策體系。交銀國際也認為,從國際經驗來 看,養老金作為長期資金,是股票市場長期穩健發展的基礎。

兩年試點

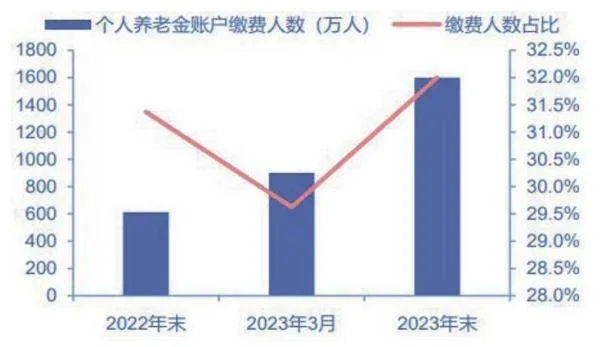

最新統計顯示,個人養老金參與人數已超7000萬人,占2023年末總人口、基本養老保險參與人數的5.0%、6.6%,較2022年末水平增長3.6個百分點、4.7個百分點。

盡管開戶數量一直在增加,但東吳證券的統計表明,繳存規模仍然較小,至 2023年末約為280億元。截至 2024年三季度末,北上廣深四城個人養老金開戶分別為532萬戶、500萬戶、488萬戶和434萬戶。北京、上海繳存規模分別超過114 億元和110億元,北京戶均繳存2147元,占每年1.2萬元額度上限的比重僅為 17.9%。

根據國家社會保險公共服務平臺數據,目前個人養老金基金、理財產品規模分別達73.44億元、103.12億元。東吳證券預計隨著國債等被納入個人養老金投資范圍,對于促進參保人提升繳納比例有一定積極作用。

圖1 個人養老金賬戶參與人數及占比持續提升

圖2 個人養老金賬戶資產總額及戶均資產

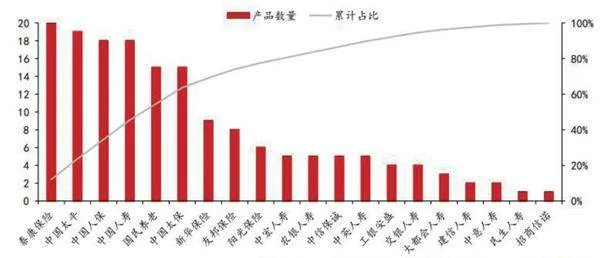

圖3 頭部保險上市公司產品數量占比有優勢

發展空間

方正證券認為,2018年個稅改革后中國個稅繳納人數約6512萬人,根據《麥肯錫中國養老金調研報告》,個人養老金從“了解”到“開戶”的轉化率為45%,從“開戶”到最后購買的轉化率僅為23%,估算可得增量空間大約為809億元,隨社會收入提升以及居民認知的提高,未來個人養老金空間或在千億規模。

國金證券稱,考慮到個人養老金在領取時需補交3%個稅,因此預計10%及以上稅率人群方為個人養老金客群。國家稅務總局稅收數據顯示,2023年納稅人群中60%以上僅適用3%的最低檔稅率,因此預計參與個人養老金僅對2605萬納稅人有較大吸引力,以人均6000元繳存金額測算,預計個人養老金規模有望達到1563億元/年。

東吳證券則認為,隨著國內老齡化程度加深和養老負擔加重,個人養老金對居民養老重要性提升,看好第三支柱的長期空間。但短期來看,個人養老金機制的主要抓手在于稅收優惠,預計全國實際個稅繳納人群不足1億人,目前開戶人數滲透率已經相對較高。并且,預計大部分繳稅人群集中于此前36個先行地區,擴容至全國帶來的短期增量可能相對有限。

方正證券表示,中國第一支柱覆蓋較為全面,第三支柱發展空間較大,截至2022年末,第一支柱和第二支柱占比分別為51%和47%,而第三支柱占比僅為2%,較海外第三支柱占比還有較大發展空間。而個人儲蓄養老保險包括商業養老保險及其他個人賬戶制產品等均為第三支柱重點發展的方向。

申萬宏源認為,個人養老金戰略定位明確,看好長期規模增長趨勢。我國養老第一支柱基本養老保險采取現收現付制,在人口老齡化程度持續加深、預期壽命持續提升的態勢下面臨多重挑戰。根據《中國養老金精算報告2019-2050》的測算,在企業繳費率為16%的基準情景下,全國城鎮企業職工基本養老保險基金將于2035年耗盡全部累計結余。同時,第二支柱企業年金、職業年金覆蓋人群較小,預計個人養老金將在彌補基本養老保險缺口、提升替代率等核心指標方面扮演重要角色。

興業證券估算,2023年個人養老金累計資金規模在300億元左右,中性假設下至2028年有望提升至1413億元,5年CAGR可達38%,為保險在內的各類金融產品提供發展機遇,為資本市場注入更多長期資金。

受益方向

平安證券認為,指數基金的投資熱情會短暫升高。從2024年的實際業績來看,截至12月12日,199只個人養老金基金基本實現正收益。指數基金的納入,顯著拓寬了個人養老金投資選擇,令指數基金的投資熱情實現上揚。在證監會最新披露的12月12日版個人養老金基金名錄中,已新增85個指數基金產品。其中,跟蹤各類寬基指數的產品78只,跟蹤紅利指數的產品7只,包括滬深300指數、中證A500指數等。此類產品將會受益于“全國版”個人養老金制度的落地。

盡管產品目錄將持續擴容,國金證券預計繳存仍以儲蓄為主。目前,個人養老金產品目錄共包括857款產品,儲蓄、基金、保險、理財產品分別466款、200款、165款、26款,數量占比分別為54.4%、23.3%、19.3%、3.0%。

國聯證券認為,保險公司在養老產品及養老服務供給上均具備優勢,后續有望充分受益于政策催化。方正證券則進一步統計頭部保險公司個人養老金產品數量,其中上市公司產品數量合計占比56.4%,頭部集中趨勢明顯,當前在售產品合計61款,上市公司占比57.4%,因此,受益于品牌與規模效應,隨政策放開頭部公司份額或將進一步提升。截至12月11日收盤,A股四家險企平均靜態、動態PEV(股價對內涵價值)分別為0.69倍、0.61倍,均處于歷史較低分位,下行風險小。

東吳證券表示,當前公募基金對保險股持倉仍處于低位,估值對負面因素反應較為充分。