供應(yīng)緊張需求旺盛 鋁板塊迎新機遇 自給度高的企業(yè)基本面受到提振

從賣方觀點來看,中金公司預(yù)計2024年開始電解鋁供應(yīng)增速或?qū)⑾到y(tǒng)性下降,2024—2028年全球鋁行業(yè)供需有望逐步收緊,供需缺口擴大有望持續(xù)支撐鋁價。從全球看,鋁土礦雖儲量大,但地域分布不均、供應(yīng)集中度高,脆弱性在逐步增強。

從中國看,中國對鋁土礦需求大,但低靜態(tài)可開采年限和較高對外依存度,進一步加劇了供應(yīng)擾動風(fēng)險。中金公司認為:“短期由于國內(nèi)鋁土礦恢復(fù)較慢,幾內(nèi)亞正面臨雨季供應(yīng)擾動,氧化鋁價格仍有望繼續(xù)維持高位,價格回落或在2024年四季度之后。”

四季度氧化鋁或仍有缺口

公開資料顯示,國產(chǎn)鋁土礦9月產(chǎn)量500萬噸,同比下降7.1%,國產(chǎn)礦復(fù)產(chǎn)緩慢;此外,9月鋁土礦進口1155萬噸,環(huán)比下行,主要是幾內(nèi)亞進入雨季,發(fā)運季節(jié)性下滑,氧化鋁原料供需仍偏緊。

從數(shù)據(jù)上看,國內(nèi)氧化鋁9月產(chǎn)量691萬噸,同比增加2.7%,氧化鋁因云南省3月放開電力管控,當(dāng)?shù)劁X廠復(fù)產(chǎn)產(chǎn)能121.5萬噸,臨近枯水期電解鋁廠暫無減產(chǎn)計劃;疊加澳大利亞氧化鋁廠壓減產(chǎn)能120萬噸、美國鋁業(yè)Kwinana氧化鋁廠關(guān)停、海外氧化鋁供需持續(xù)存在缺口,使得我國氧化鋁進口銳減,四季度國內(nèi)氧化鋁供需或許仍然存在缺口。

對此,華源證券的研報顯示,西南大型氧化鋁廠10月27日開始兩臺焙燒爐輪換檢修,預(yù)計檢修將持續(xù)到11月8日,焙燒產(chǎn)量影響6萬噸左右。

在鋁土礦和氧化鋁供給持續(xù)擾動下,氧化鋁價格大幅上漲。海外氧化鋁FOB價格飆漲至730美元,倒逼國內(nèi)現(xiàn)貨跟漲。

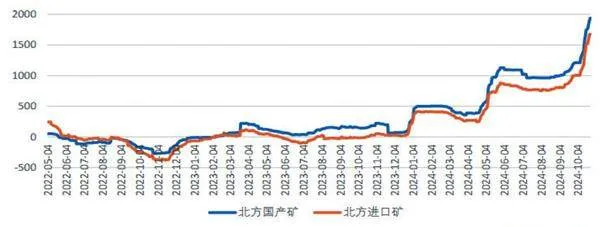

華源證券指出,今年以來鋁土礦供給持續(xù)緊張,國產(chǎn)礦供應(yīng)尚未出現(xiàn)明顯好轉(zhuǎn)。

國產(chǎn)和進口氧化鋁價格走勢氧化鋁的需求或超出預(yù)期

就需求方面看,近期國新辦舉行的關(guān)于樓市的發(fā)布會上提到,下游開工總體穩(wěn)定在63.8%,成本端原料供應(yīng)偏緊令氧化鋁價格持續(xù)上漲,鋁價成本重心上移。

再加上電解鋁利潤顯著提升,近期電解鋁產(chǎn)能高位運行,鋁廠對氧化鋁需求增多。截至9月底,國內(nèi)電解鋁運行產(chǎn)能約4351萬噸,行業(yè)開工率同比增長0.94%至95.96%。并且四川、貴州、新疆及內(nèi)蒙古地區(qū)產(chǎn)能繼續(xù)推進復(fù)產(chǎn),進一步增加了對氧化鋁需求。此外,臨近冬季,下游企業(yè)為了保證生產(chǎn)正常進行,會進行冬儲補庫,這也增加了對氧化鋁的需求。

圖1 國內(nèi)期貨氧化鋁主力合約走勢

比如,由于氧化鋁量利雙增,上市公司天山鋁業(yè)業(yè)績同比增厚。該公司財報顯示,前三季度,公司自產(chǎn)鋁錠對外銷售均價同比增加6%,氧化鋁對外銷售均價同比增加30%,氧化鋁產(chǎn)量同比增加6%;而電解鋁和氧化鋁的生產(chǎn)成本保持相對穩(wěn)定,進而推動前三季度公司電解鋁和氧化鋁板塊利潤同比顯著提升。

在研報中,中金公司表示,需求層面一是進入9月后國內(nèi)秋季旺季特征明顯,9月庫存下降11萬噸為歷史同期最大,下游龍頭鋁加工企業(yè)開工率底部回升。二是國內(nèi)地產(chǎn)占鋁需求約30%,地產(chǎn)政策優(yōu)化有望改善鋁需求預(yù)期。三是以舊換新等政策有望持續(xù)帶動傳統(tǒng)需求復(fù)蘇,中金公司預(yù)計國內(nèi)合計占比27%的交運和家電需求有望獲得提振。四是碳中和背景下,新能源汽車及光伏領(lǐng)域的新三樣鋁需求增長方興未艾,中金公司測算2023年—2028年全球新興需求占比有望從10%提升至17%,其中新能源車需求未來5年仍是鋁板塊增速最快的領(lǐng)域。五是預(yù)計海外歐美再工業(yè)化需求有望回升,南亞和東南亞新興經(jīng)濟體高速發(fā)展,亦有望加快拉動國內(nèi)鋁材出口。

鋁業(yè)板塊的投資機會

隨著氧化鋁價格上漲,鋁板塊的配置機會也越來越被機構(gòu)所關(guān)注。

中信證券就預(yù)計,在2025年二季度以前,氧化鋁供需缺口難以實質(zhì)緩解,價格將維持強勢,推動高自給率鋁企盈利超預(yù)期大幅提升。在政策利好頻出疊加基本面持續(xù)強勢下,繼續(xù)看好“供給—盈利—分紅—估值”四大維度驅(qū)動下的鋁行業(yè)投資價值,維持鋁板塊“強于大市”評級。

個股方面,中金公司建議短期優(yōu)先關(guān)注氧化鋁自給率較高的中國鋁業(yè)、南山鋁業(yè)等,相關(guān)標(biāo)的還包括中國宏橋、天山鋁業(yè)、神火股份、云鋁股份、中孚實業(yè)等。

而摩根士丹利也發(fā)布研究報告稱,上調(diào)對中國宏橋及中國鋁業(yè)目標(biāo)價至15.1港元及7.5港元,分別維持“增持”投資評級。

圖2 國產(chǎn)和進口氧化鋁價格走勢

圖3 氧化鋁生產(chǎn)利潤(元/噸)

摩根士丹利表示,受環(huán)境、采礦安全控制及品位下降問題影響,中國本土鋁土礦供應(yīng)受阻,今年累計產(chǎn)量跌20%,預(yù)計全年減產(chǎn)8%至6000萬噸。鋁土礦短缺影響氧化鋁生產(chǎn),內(nèi)地氧化鋁首四個月產(chǎn)量同比上升3%,中國進口更多鋁土礦及氧化鋁。中國首四個月鋁土礦進口升6%,當(dāng)中從澳洲及幾內(nèi)亞進口分別上升20%及8%。

目前中國所需鋁土礦七成來自進口,當(dāng)中幾內(nèi)亞及澳洲各占74%及22%。中國今年亦進口更多氧化鋁,本年至今進口增長75%。報告亦指出,全球有590萬噸氧化鋁供應(yīng)受阻,相當(dāng)于扣除中國后全球供應(yīng)約一成。

而基于中國需要更多進口,全球氧化鋁市場進一步受到制約,中國及全球氧化鋁供應(yīng)或更為緊張,氧化鋁價格或?qū)⒏L時間高企!

(文中個股僅為舉例分析,不作買賣推薦。)

附表 A股鋁板塊部分買入、增持評級靠前的公司一覽