并購重組概念持續活躍

并購重組可以說是資本市場上的重要話題,其概念股也常有出色的市場表現。近期,尤其是自2024年9月中國證監會發布《關于深化上市公司并購重組市場改革的意見》至今,市場上對并購重組概念更為關注。

銀河證券統計,按首次披露日統計上市公司的并購重組情況,2023年共有112家公司參與重大重組事件。而2024年,截至10月15日,共有89家公司參與,其中前三季度分別有19家、28家和33家,全年參與重大重組事件的上市公司數量有望超越2023年。

開源證券發現,截至9月30日,2024年上交所新受理項目從受理到過會/從過會到注冊分別平均用時64天/19天,時間較2023年的121天/39天明顯縮短。

因此,政策優化后,并購重組市場正愈發活躍,有望迎來新一輪高質量產業并購潮。

推動上市公司高質量發展

此前的2023年,并購市場表現承壓。有機構統計,并購重組披露數量從2022年的163起降至2023年的133起,處于2010年以來的較低水平,交易規模從7095億元降至3081億元,同比減少57%。

這一局面逐步得以改變。2024年2月,證監會召開座談會,就進一步優化并購重組監管機制、大力支持上市公司通過并購重組提升投資價值征求部分上市公司和證券公司意見建議。

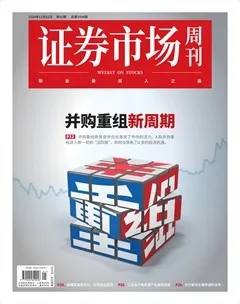

圖1 不同企業屬性并購重組事件數量占比

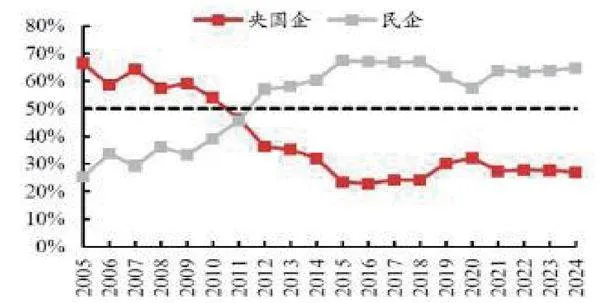

圖2 不同企業屬性并購重組事件交易金額占比

隨后,相關的利好政策接連推出。4月12日,國務院印發《關于加強監管防范風險推動資本市場高質量發展的若干意見》,進一步鼓勵并購重組。而證監會也相繼發布《資本市場服務科技企業高水平發展的十六項措施》《關于深化科創板改革 服務科技創新和新質生產力發展的八條措施》,以及《關于深化上市公司并購重組市場改革的意見》和《關于修改的決定(征求意見稿)》,這些均表明,并購重組政策逐步優化,進一步激發了并購重組市場活力,從中也可以看出并購重組對于高質量發展的重要作用。

開源證券統計,從預案看,截至9月30日,2024年以來共有60家上市公司首次披露重大資產重組事項,同比增長22.45%;共有155家上市公司披露最新重大資產重組進展,同比增長74.16%。而且,被收購標的類型逐漸多元化。

值得留意的投資方向

華泰證券觀察自2023年開始大唐電信、烽火電子等通過并購重組成功做優主業,給予央國企豐富的案例啟示。而且,2024年是提高央企控股上市公司質量的收官之年,并購重組作為重要工具有望加速推進。因此,后續建議關注在科技央國企控股上市公司高質量發展背景下資產重組的相關機會,預計科技型央企有望推出相應的并購重組計劃,以響應國家戰略,提升企業核心競爭力。

長城證券統計顯示,近一年來,并購重組事件多集中在1億元以下的交易當中,其中,并購方(交易買方)主要集中在機械設備、醫藥生物、基礎化工、電子、計算機板塊,而交易標的主要集中在機械設備、計算機、醫藥生物、電子板塊,交易的科技屬性較強。據此,對于未來并購重組的方向,長城證券認為,未來并購重組的核心目的在于將資源逐漸往科技屬性較為濃厚的領域引導,并購重組可能會更多地發生在科創板和創業板的上市公司;強鏈補鏈+提升產業集中度、集團內部資源整合協同是并購重組的兩大重點方向。與此同時,“借殼上市”的并購重組行為失敗概率可能較大。

海通證券提出未來并購重組的三大投資方向或集中在科技股、制造龍頭以及國有企業。首先,受IPO市場的階段性收緊影響,部分擬IPO企業考慮轉向并購賽道,從而使并購重組市場活躍度上升,科技公司更為明顯。科技公司通過并購重組實現上市可以加快融資速度、提高市場估值,因此投資者可以關注具有并購重組預期的科技股。其次,在部分行業產能過剩的背景下,投資者可以關注在各細分行業中具有規模優勢、技術領先的龍頭企業,它們有望通過并購重組進一步鞏固市場地位。第三,在國企改革背景下,投資者可以關注央國企上市公司,尤其是在戰略性新興產業領域具有并購重組預期的企業。例如,在新能源、高端制造、信息技術等領域,一些央企可能通過并購重組快速切入新興產業,或整合現有資源提升競爭力,從而獲得新的增長動力、提升經營效率,并帶來投資機會。同時,傳統行業中的央企也可能通過并購重組實現轉型升級,如能源、電信、交通等領域的央企可能通過并購重組拓展新業務、提升技術水平。

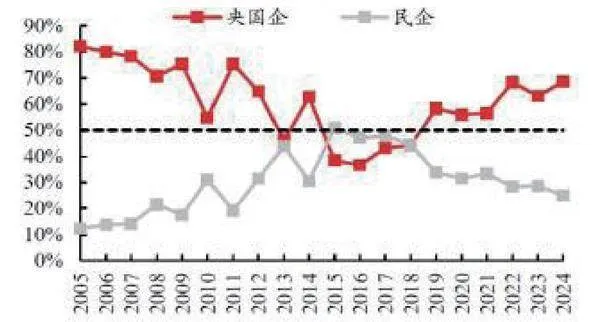

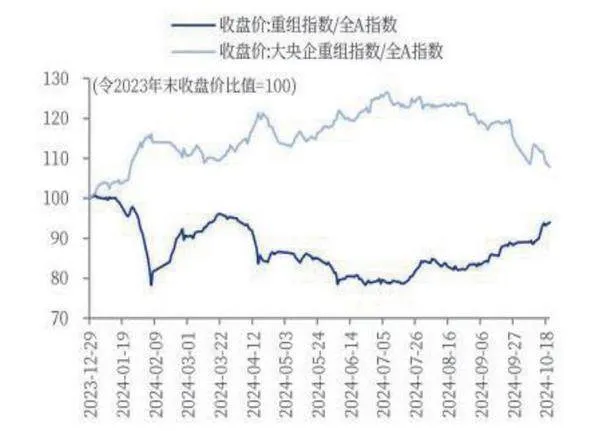

圖3 2024年并購重組相關指數收盤價累計漲跌幅

圖4 2024年并購重組相關指數相對全A指數的表

申萬宏源預期,科創企業有望迎來通過并購重組實現資源整合和優勢互補的發展機遇,這將加速“新質生產力”的構建,并有望培育出具有科學性、合理性和國際競爭力的戰略性新興產業生態。

興業證券建議關注包括國防軍工、TMT、生物醫藥、新能源車、先進制造業等為代表的新質生產力方向;央國企主導的券商、鋼鐵、有色、公用事業等潛在產業整合方向。

參與時機很重要

開源證券認為,并購重組的投資周期顯現,可積極把握公告效應與提前布局潛在并購標的。擇時方面,并購重組事件存在公告日效應。其中,首次披露日后的公告日效應最為顯著,明顯領先于重組審核委通過日、證監會注冊日及完成日。選股方面,競買方項目首次披露后的公告日效應顯著高于出讓方。在競買方發起的并購重組項目中,并購目的為借殼上市、整體上市和業務轉型,并購方式為發行股份購買資產,并購股份占比100%等項目首次披露后的公告日效應相對更強。

銀河證券統計顯示,自2024年7月下旬以來,重組指數表現持續較全A指數占優。2024年初至10月15日,A股首次披露重大重組事件的89家上市公司中,73.03%的個股在首次披露日后1個交易日上漲;首次披露日后5個交易日、10個交易日、15個交易日實現上漲的個股占比分別為57.30%、53.93%、52.81%,即一半左右。2024年與2023年相比,重大重組的上市公司上漲概率、平均漲跌幅均更高。總體上,首次披露后1個交易日、5個交易日、10個交易日、15個交易日,競買方表現好于出讓方,民營企業表現好于國有企業,科創板表現好于主板。