基于高質(zhì)量發(fā)展目標(biāo)的中小企業(yè)稅收優(yōu)惠政策實施效果

楊一悅 溫怡鋒 李彩霞

摘要:新冠疫情時期,為扶持中小企業(yè)渡過難關(guān)、恢復(fù)發(fā)展,我國先后頒布實施了一系列稅收優(yōu)惠政策,以紓解中小企業(yè)的財務(wù)困境。通過分析稅收優(yōu)惠政策整體效果和行業(yè)效果,針對制造業(yè)和金融業(yè)企業(yè)進(jìn)行雙案例分析,對比考察新冠疫情前后實體經(jīng)濟(jì)與非實體經(jīng)濟(jì)案例公司稅負(fù)狀況,多方位探討稅收政策對中小企業(yè)的影響,進(jìn)而提出中小企業(yè)稅收政策改革的建議,以助力中小企業(yè)達(dá)成高質(zhì)量發(fā)展目標(biāo)。

關(guān)鍵詞:中小企業(yè);稅收優(yōu)惠政策;實施效果;高質(zhì)量發(fā)展

0引言

新冠疫情(以下簡稱“疫情”)背景下,中小企業(yè)面臨前所未有的挑戰(zhàn)。與大企業(yè)相比,中小企業(yè)在人力、物力、技術(shù)和融資方面均處于較明顯的劣勢地位,抵抗風(fēng)險能力較弱。面對疫情的持續(xù)影響及國內(nèi)外經(jīng)濟(jì)衰退的現(xiàn)實,為扶持中小企業(yè)渡過難關(guān),國家出臺了一系列階段化、針對性的減稅降費措施。例如,加大對疫情防控保障人員物資的稅收優(yōu)惠力度,給予受疫情影響較明顯的行業(yè)企業(yè)稅收減免。疫情過后,國家立足新發(fā)展階段,放眼世界宏觀經(jīng)濟(jì),支持中小企業(yè)高質(zhì)量發(fā)展,助推以國內(nèi)大循環(huán)為主體、國內(nèi)國際雙循環(huán)相互促進(jìn)的發(fā)展政策落地,給予“專精特新”中小企業(yè)一定的財稅扶持,繼續(xù)延續(xù)針對中小企業(yè)的部分稅收優(yōu)惠政策,促使中小企業(yè)“領(lǐng)頭羊”發(fā)揮引領(lǐng)作用。

現(xiàn)有研究結(jié)果顯示,由于行業(yè)經(jīng)營和稅費負(fù)擔(dān)存在一定差異,不同行業(yè)對稅收優(yōu)惠政策的具體實施效果不盡相同。朱武祥等 [1]指出,本次疫情對企業(yè)的沖擊程度不均衡,營業(yè)收入越高,受影響越小;同時,中小微企業(yè)受疫情影響狀況調(diào)查結(jié)果顯示,加工制造業(yè)對稅收政策的訴求占比達(dá)14.2%。田盛丹[2]構(gòu)建了一般數(shù)據(jù)模型,不同程度地量化分析了疫情時期我國總體經(jīng)濟(jì)及各行業(yè)受到的影響,得出了各行業(yè)均遭到嚴(yán)重影響的結(jié)論,其中居民消費需求也直接受到影響。牛大勇等[3]認(rèn)為,疫情對各行業(yè)的沖擊程度不同,導(dǎo)致不同行業(yè)中小企業(yè)面臨的市場環(huán)境也不同;不同行業(yè)中小企業(yè)面對的市場需求變化不同,各行業(yè)需求變動影響的方向及幅度都存在差異。高麗麗等 [4]指出,國家推行一系列稅收支持政策,助力金融租賃業(yè)發(fā)展。在政策支持下,行業(yè)稅收貢獻(xiàn)率逐年提高,企業(yè)經(jīng)營持續(xù)向好。李平[5]立足于中國經(jīng)濟(jì)形勢,提出稅收支持高質(zhì)量發(fā)展的實現(xiàn)路徑。高敏和花長春[6]提出,財稅金融政策應(yīng)支持?jǐn)?shù)字經(jīng)濟(jì)發(fā)展新模式,分階段探索設(shè)立新型數(shù)字經(jīng)濟(jì)稅收體制框架。呂久琴和許夢碟[7]通過分析我國發(fā)布的減稅降費政策,指出減稅降費力度越強(qiáng),制造業(yè)公司稅費負(fù)擔(dān)越輕,產(chǎn)權(quán)性質(zhì)對減稅降費也存在調(diào)節(jié)作用。現(xiàn)有文獻(xiàn)雖在一定程度上分析了疫情期間不同類型企業(yè)對稅收政策的執(zhí)行效果,但關(guān)于稅收政策實施效果的行業(yè)差異化分析尚不深入。因此,本文研究對比實體經(jīng)濟(jì)行業(yè)與非實體經(jīng)濟(jì)行業(yè)的市場需求變化及財務(wù)狀況,分析疫情下中小企業(yè)稅收優(yōu)惠政策的實施效果,從而針對中小企業(yè)尋求高質(zhì)量發(fā)展新出路,提出相應(yīng)的稅收優(yōu)惠政策建議。本文的實際意義在于:有效落實稅收優(yōu)惠政策,助力中小企業(yè)高質(zhì)量發(fā)展。

1緩釋疫情對中小企業(yè)沖擊的稅收優(yōu)惠政策分析

1.1疫情期間針對中小企業(yè)的稅收優(yōu)惠政策

疫情暴發(fā)后,我國采取了一系列舉措來推進(jìn)各地區(qū)發(fā)展,緩解中小企業(yè)財務(wù)困境,扶持企業(yè)復(fù)工復(fù)產(chǎn)。國家出臺了多層次、多方位的普惠型稅收優(yōu)惠政策。各項稅收優(yōu)惠政策涵蓋了增值稅、企業(yè)所得稅等稅種,覆蓋全行業(yè)。疫情期間針對中小企業(yè)的稅收優(yōu)惠政策見表1。

1.2不同行業(yè)中小企業(yè)稅收優(yōu)惠政策差異表現(xiàn)

通過整理疫情期間中小企業(yè)相關(guān)稅收優(yōu)惠政策發(fā)現(xiàn),絕大部分稅收減免政策針對全行業(yè),但不同領(lǐng)域的行業(yè)需求差異導(dǎo)致了稅收政策選擇上的不同,造成稅收優(yōu)惠政策的作用存在一定的差異。

對于受疫情影響較大的困難行業(yè)企業(yè),如交通運輸業(yè)、服務(wù)業(yè)、餐飲業(yè)等,國家關(guān)注其營收狀況、經(jīng)營狀況等,出臺了特定性稅收優(yōu)惠政策,主要包括以下方面:一是增值稅減免,對為納稅人提供公共運輸服務(wù)的收入免征增值稅;二是延長結(jié)轉(zhuǎn)年限,受疫情影響較大的行業(yè)企業(yè)在2020年發(fā)生虧損的,企業(yè)所得稅允許最長結(jié)轉(zhuǎn)年限為8年;三是房產(chǎn)稅減免,對承租國有房屋用于經(jīng)營、從事服務(wù)業(yè)、出現(xiàn)困難的小微企業(yè)和個體工商戶,免除3個月的房屋租金。此外,針對制造業(yè),將企業(yè)研發(fā)費用加計扣除比例由75%提高至100%;一次性退還制造業(yè)企業(yè)等的存量留抵稅額;對金融機(jī)構(gòu)與小型企業(yè)、微型企業(yè)簽訂的借款合同免征印花稅。

2疫情期間稅收優(yōu)惠政策整體實施效果

2.1減稅降費力度大,稅收政策作用明顯

通過整理疫情期間頒布的部分稅收優(yōu)惠政策發(fā)現(xiàn),國家首先對全行業(yè)企業(yè)進(jìn)行增值稅、企業(yè)所得稅及“六稅兩費”相當(dāng)大的減免措施,優(yōu)惠力度大幅提高。中小企業(yè)發(fā)展指數(shù)(Small and Medium Enterprises Development Index,SMEDI)是反映中小企業(yè)經(jīng)濟(jì)運行狀況的綜合指數(shù)。中小企業(yè)發(fā)展指數(shù)通過對國民經(jīng)濟(jì)八大行業(yè)的3 000家中小企業(yè)進(jìn)行調(diào)查,利用中小企業(yè)對本行業(yè)運行和企業(yè)生產(chǎn)經(jīng)營狀況的判斷及預(yù)期數(shù)據(jù)編制而成。我國中小企業(yè)發(fā)展指數(shù)運行情況見圖1。由圖1可知,2020年2月,我國中小企業(yè)發(fā)展指數(shù)為76.4,相較于之前的平均水平下降幅度較大,2020年3月之后逐步回升。由此可見,疫情對中小企業(yè)的影響頗深。而隨著國家對支持中小企業(yè)復(fù)工復(fù)產(chǎn)稅收政策的統(tǒng)籌推進(jìn),企業(yè)發(fā)展態(tài)勢逐漸趨好。

2.2營商環(huán)境優(yōu)化效果顯著,市場主體影響大

通過一系列中小企業(yè)的稅收優(yōu)惠政策,以及稅務(wù)部門辦稅服務(wù)優(yōu)化、納稅時間與納稅次數(shù)大幅度下降,我國大大優(yōu)化了納稅環(huán)境,也激發(fā)了許多商戶的積極性。據(jù)國家稅務(wù)總局?jǐn)?shù)據(jù)統(tǒng)計,2021年1—5月,新辦涉稅市場主體增加至500多萬戶,相比2020年增長40.19%。這意味著越來越多的新辦企業(yè)進(jìn)入市場,活躍了市場數(shù)據(jù)。隨著減稅降費等一系列政策的落地,我國經(jīng)濟(jì)發(fā)展的內(nèi)生動力持續(xù)增強(qiáng)。

3疫情期間稅收優(yōu)惠政策行業(yè)實施效果

3.1行業(yè)宏觀:總稅負(fù)水平不斷下降

為客觀、科學(xué)地考慮各行業(yè)稅收負(fù)擔(dān)情況,采用稅負(fù)指標(biāo)計算公式,如下

行業(yè)總稅負(fù)率=一定時期內(nèi)該行業(yè)所繳納的稅款總額當(dāng)期該行業(yè)營業(yè)收入總額×100%

經(jīng)測算的分行業(yè)總稅負(fù)率及其對比分別見表2和圖2。從行業(yè)總稅負(fù)率情況看,2017—2022年,各行業(yè)總稅負(fù)率大多處于下降狀態(tài),但下降程度不盡相同。其中,住宿和餐飲業(yè)稅負(fù)水平降低最明顯,此行業(yè)2020年稅負(fù)增長率為-48.83%,足以說明國家對疫情期間重點困難行業(yè)的扶持力度。此外,各行業(yè)稅負(fù)壓力也存在較大差異。其中,金融業(yè)稅負(fù)水平較高,平均稅負(fù)在24%左右;批發(fā)和零售業(yè)稅負(fù)水平處于最低水平;制造業(yè)、建筑業(yè)等稅負(fù)水平變化較小。總體而言,大多數(shù)行業(yè)在疫情期間所承擔(dān)的稅負(fù)是積極的,對于國家整體稅收政策反饋向好。

3.2行業(yè)微觀:中小企業(yè)稅負(fù)降低

3.2.1案例公司概況

本文選取山東省青島市兩家不同行業(yè)企業(yè)進(jìn)行案例分析,主要有以下兩個基礎(chǔ):①青島市市場主體活躍,經(jīng)濟(jì)發(fā)展速度較快。截至2021年底,全市實有中小企業(yè)67.51萬家,占全市企業(yè)的比重為99.8%,與大部分地區(qū)乃至整個市場結(jié)構(gòu)相似。②青島市相關(guān)政府部門積極落實稅收優(yōu)惠政策,及時進(jìn)行稅收政策匯總解讀,盡量減少中小企業(yè)損失。

本文選取青島三祥科技股份有限公司(以下簡稱“三祥科技”)和青島銀行股份有限公司(以下簡稱“青島銀行”)分別作為制造業(yè)和金融業(yè)的案例樣本,從微觀層面分析企業(yè)稅負(fù)變化情況,評價稅收優(yōu)惠政策的作用效果。其中,三祥科技屬于制造業(yè)企業(yè),成立于2003年4月,是一家集車用膠管及其總成的研發(fā)、生產(chǎn)和銷售為一體的公司,業(yè)務(wù)主要包括為整套廠商及零部件配套廠商、售后供應(yīng)商等提供產(chǎn)品。青島銀行屬于金融業(yè)企業(yè),成立于1996年11月,是一家以信用社為基礎(chǔ),由地方財政、企業(yè)、居民共同投資入股設(shè)立的城市商業(yè)銀行,主要提供公司及個人存貸款、支付結(jié)算、理財?shù)确?wù)。

3.2.2疫情前后企業(yè)稅負(fù)情況分析

為客觀、科學(xué)地考慮中小企業(yè)稅收負(fù)擔(dān)情況,本文采用增值稅稅負(fù)指標(biāo)、企業(yè)所得稅稅負(fù)指標(biāo)予以測評,稅負(fù)率計算公式如下

增值稅稅負(fù)率=當(dāng)期實繳增值稅當(dāng)期營業(yè)收入總額×100%

企業(yè)所得稅稅負(fù)率=當(dāng)期應(yīng)納稅所得額當(dāng)期利潤總額×100%

1.增值稅稅負(fù)情況分析

疫情期間,三祥科技稅負(fù)率下降較為明顯,青島銀行稅負(fù)壓力較為穩(wěn)定。三祥科技和青島銀行疫情前后增值稅稅負(fù)率情況對比見表3和圖3。由此可知,2018—2022年,隨著營業(yè)收入的不斷提高,實繳增值稅減少,三祥科技增值稅稅負(fù)率逐漸降至最低水平,為3.51%;而青島銀行稅負(fù)壓力呈先上升后下降趨勢,疫情期間稅負(fù)壓力較大,疫情后稅負(fù)率逐漸恢復(fù)平均水平。由此可見,疫情期間出臺的一系列稅收優(yōu)惠政策大大降低了三祥科技的增值稅稅負(fù)壓力,青島銀行的增值稅稅負(fù)壓力也逐步下降。

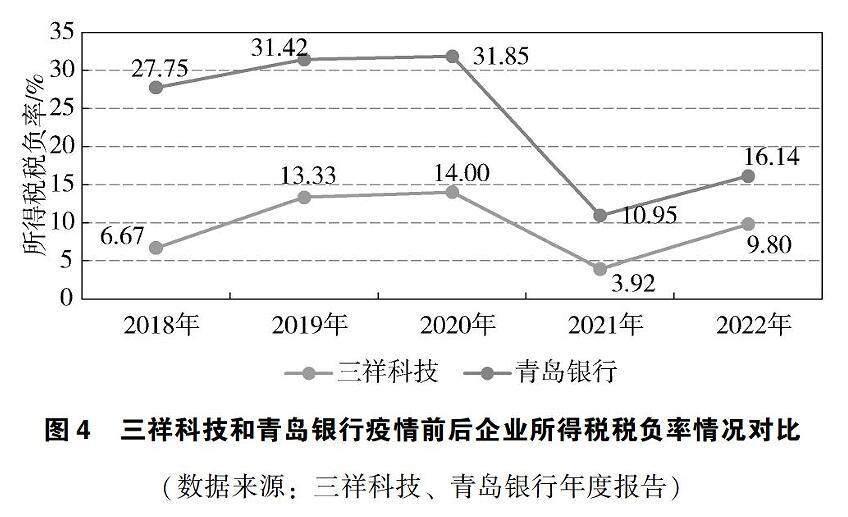

2.企業(yè)所得稅稅負(fù)情況分析

疫情期間,三祥科技和青島銀行企業(yè)所得稅稅負(fù)壓力較輕。三祥科技和青島銀行疫情前后企業(yè)所得稅稅負(fù)率情況對比見表4和圖4。從整體上看,兩家企業(yè)利潤都在不斷增加,尤其是三祥科技,2020年其利潤總額增長率達(dá)到30%,與之對應(yīng)的應(yīng)納稅所得額也在不斷增長。2018—2020年,三祥科技和青島銀行的企業(yè)所得稅稅負(fù)率不斷上升,至2020年達(dá)到最高值,稅負(fù)率分別為14%和31.85%。2021年,兩家企業(yè)稅收負(fù)擔(dān)均下降至最低水平,稅收壓力不斷減小,同時利潤總額保持穩(wěn)步增長。可以看出,2021年國家頒布的稅收優(yōu)惠政策為各行業(yè)企業(yè)提供了較大的稅收保障,企業(yè)在低稅負(fù)環(huán)境下也在實現(xiàn)高質(zhì)量發(fā)展。

3.其他稅負(fù)情況分析

疫情期間,三祥科技其他稅費負(fù)擔(dān)有所降低。在兩家企業(yè)稅金及附加項目中,除共同的城市維護(hù)建設(shè)稅、教育費附加、地方教育費附加外,三祥科技公司還包含印花稅、房產(chǎn)稅、土地使用稅、車船使用稅等。三祥科技和青島銀行疫情前后其他稅負(fù)情況對比見表5。2018—2022年,三祥科技應(yīng)交稅費呈下降趨勢,其中2021年應(yīng)交稅費下降幅度最大,為69.57%;同期,稅金及附加整體也在持續(xù)降低。根據(jù)公司年度報告,三祥科技為高新技術(shù)企業(yè),享受15%的企業(yè)所得稅稅率,同時享受中小微制造業(yè)可延緩繳納部分稅費的稅收優(yōu)惠政策,這均直接體現(xiàn)在“應(yīng)交稅費”和“稅金及附加”項目中。而青島銀行應(yīng)交稅費、稅金及附加整體呈增加之勢。這主要是因其城建稅、教育費附加及地方教育費附加均是由應(yīng)交增值稅根據(jù)固定稅率計算的,隨應(yīng)交增值稅的增加而逐漸增加。

3.2.3疫情前后不同行業(yè)稅收政策實施效果評價

1.稅收優(yōu)惠政策臨時性

通過觀察疫情期間政府出臺的一系列稅收優(yōu)惠政策不難看出,大多數(shù)稅收優(yōu)惠政策只在一段時間內(nèi)發(fā)揮作用。例如,從2021年11月1日起,延緩繳納企業(yè)所得稅、個人所得稅、國內(nèi)增值稅、國內(nèi)消費稅及附征的城市維護(hù)建設(shè)稅、教育費附加、地方教育附加的季度稅費。其中,延緩繳納稅費所屬期為2021年11—12月、2022年2—6月(按月繳納),或者2021年第四季度,2022年第一季度、第二季度(按季繳納)。該政策自頒布之日至實施僅有兩天時間,部分企業(yè)并不知道它的存在,導(dǎo)致稅收優(yōu)惠政策實施效果不理想。在延緩繳納稅款期間,不同行業(yè)面臨不同的情況。比如,受疫情影響較小的制造業(yè)企業(yè)有能力繳納稅款,而因稅收優(yōu)惠政策的存在,只能延緩繳納相應(yīng)稅費,并在以后年度再繳納。這在給企業(yè)增添無形壓力的同時,也增加了稅務(wù)機(jī)關(guān)的征管成本。

2.稅收優(yōu)惠政策較為單一

大多稅收優(yōu)惠政策都體現(xiàn)為免征增值稅、減征企業(yè)所得稅、免征印花稅等,稅種較為單一。為了更好地達(dá)到稅收優(yōu)惠效果,要從不同行業(yè)側(cè)重點出發(fā),如制造業(yè)企業(yè)稅收減免與其研發(fā)投入費用相結(jié)合,餐飲業(yè)企業(yè)稅收減免與其房屋租金、人員社會保險費用相結(jié)合等。此外,全行業(yè)企業(yè)減免均在一個稅率內(nèi)體現(xiàn),但各企業(yè)的實際利潤多少和稅負(fù)輕重互不相同。

4推動中小企業(yè)高質(zhì)量發(fā)展的相關(guān)稅收政策建議

4.1實現(xiàn)稅收優(yōu)惠政策精準(zhǔn)幫扶

疫情對不同行業(yè)和不同地區(qū)的影響程度不同,因此稅收優(yōu)惠政策需要實現(xiàn)精準(zhǔn)幫扶。針對處于不同經(jīng)營狀況的企業(yè),要分類、分層地依次進(jìn)行剖析,而不可以偏概全,僅針對有盈利的企業(yè)實施稅收優(yōu)惠政策;針對不同行業(yè)企業(yè),要針對性地制定稅收優(yōu)惠政策。例如,對制造業(yè)、科技型等需大量投入資金的企業(yè),要關(guān)注其在研發(fā)投入、科創(chuàng)投入期間的困難,及時實施稅收優(yōu)惠政策,提升企業(yè)經(jīng)營效率。疫情之后,企業(yè)依托當(dāng)前數(shù)字化、智能化趨勢,發(fā)展側(cè)重點逐漸轉(zhuǎn)移。這時更要對中小企業(yè)轉(zhuǎn)型和智力型企業(yè)創(chuàng)新加以幫扶和支持,鼓勵企業(yè)加快解決核心問題及主要技術(shù)難題,使企業(yè)更加堅定地走高質(zhì)量發(fā)展道路。

4.2加強(qiáng)優(yōu)惠方式融合

針對疫情影響的稅收優(yōu)惠政策主要是關(guān)于增值稅減免的直接性優(yōu)惠。這種直接減免方式雖在一定程度上緩解了企業(yè)經(jīng)營困難的局面,但均是基于企業(yè)發(fā)生收入所給予的優(yōu)惠。而處于疫情經(jīng)營中斷期的企業(yè),營業(yè)收入較少,這種直接性優(yōu)惠政策就很難發(fā)揮作用。為此,可通過間接性優(yōu)惠使政策達(dá)到效用最大化,即稅前優(yōu)惠,無論是盈利企業(yè)還是經(jīng)營困難企業(yè),均可享受該政策。疫情過后,許多中小企業(yè)逐漸恢復(fù)生機(jī),形成一系列與之前傳統(tǒng)生產(chǎn)方式大為不同的新主體。企業(yè)高質(zhì)量發(fā)展不只要體現(xiàn)在“發(fā)展”上——企業(yè)營業(yè)收入增加、成本降低,還要在“高質(zhì)量”上下功夫。這就會使市場主體、實體經(jīng)濟(jì)行業(yè)與非實體經(jīng)濟(jì)行業(yè)進(jìn)行多方位融合,共同促進(jìn)多行業(yè)企業(yè)發(fā)展,盤活市場經(jīng)濟(jì)。與之對應(yīng)的稅收優(yōu)惠政策更要結(jié)合這一特性,融合多種優(yōu)惠方式,全方位支持中小企業(yè)發(fā)展。

4.3提升企業(yè)核心競爭力

疫情時期,很多企業(yè)面臨財務(wù)困境,甚至破產(chǎn)倒閉,但是也有很多企業(yè)提升了核心競爭力。例如,上述提到的三祥科技和青島銀行兩家企業(yè),抓住國家扶持中小企業(yè)發(fā)展的機(jī)遇,自身利潤不斷增長,發(fā)展越來越好。中小企業(yè)要吸取教訓(xùn),合理調(diào)整發(fā)展重心,做大做強(qiáng),優(yōu)化資源配置,充分利用市場新供給、新需求,提升自身競爭力。

5結(jié)語

本文通過分析我國頒布的一系列稅收優(yōu)惠政策,對比其在行業(yè)間與行業(yè)內(nèi)的實施效果,以制造業(yè)和金融業(yè)中小企業(yè)為例,發(fā)現(xiàn)稅收優(yōu)惠政策的改善會對各行業(yè)產(chǎn)生較大影響。由于行業(yè)差異的存在,疫情期間不同行業(yè)企業(yè)稅負(fù)壓力變化幅度不同,整體實施效果呈現(xiàn)向好趨勢。

參考文獻(xiàn)

[1]朱武祥,張平,李鵬飛,等.疫情沖擊下中小微企業(yè)困境與政策效率提升:基于兩次全國問卷調(diào)查的分析[J].管理世界,2020,36(4):13-26.

[2]田盛丹.新冠肺炎疫情及其應(yīng)對政策對我國宏觀經(jīng)濟(jì)的影響:基于可計算一般均衡模型的分析[J].消費經(jīng)濟(jì),2020,36(3):42-52.

[3]牛大勇,呂飛紅,王春爽.新冠疫情下精準(zhǔn)幫扶中小企業(yè)政策效力研究[J].價格理論與實踐,2022(5):19-22.

[4]高麗麗,劉群,劉暢.稅收助力融資租賃業(yè)發(fā)展與創(chuàng)新的對策研究:以天津東疆保稅港區(qū)為例[J].天津經(jīng)濟(jì),2023(3):45-51.

[5]李平.稅收支持高質(zhì)量發(fā)展的作用空間及實現(xiàn)路徑[J].稅收經(jīng)濟(jì)研究,2022,27(6):21-26.

[6]高敏,花長春.財稅金融政策如何支持高質(zhì)量發(fā)展:以經(jīng)濟(jì)發(fā)展模式轉(zhuǎn)變?yōu)橐暯荹J].國際稅收,2023(6):3-11.

[7]呂久琴,許夢碟.減稅降費與稅費較重企業(yè)的治理:基于共同富裕的理念[J].財務(wù)管理研究,2023(2):84-93.

收稿日期:2023-09-28

作者簡介:

楊一悅,女,2003年生,本科在讀,主要研究方向:中國稅制與中小企業(yè)稅收負(fù)擔(dān)。

溫怡鋒,女,1999年生,碩士研究生在讀,主要研究方向:中國稅制與稅務(wù)會計。

李彩霞(通信作者),女,1981年生,博士研究生,教授,主要研究方向:中國稅制與財稅應(yīng)用。