企業數字化轉型會影響資本結構決策嗎?

張焰朝 劉家博

摘? ?要:本文以2007—2020年滬深A股上市企業為研究對象,實證檢驗了數字化轉型對資本結構動態調整的影響。結果顯示:數字化轉型顯著加快了企業資本結構動態調整的速度。影響機制分析表明,數字化轉型通過降低債務融資成本和代理成本兩條路徑促進了企業資本結構調整。異質性檢驗發現,數字化轉型對資本結構調整速度的影響存在非對稱性,數字化轉型主要影響資本結構向上調整的速度,而對向下調整速度的影響并不明顯;對于非國有企業、技術密集型和資本密集型行業,數字化轉型對資本結構調整速度的提升作用相對較大。數字化轉型對資本結構調整方式影響的檢驗表明,數字化轉型提高了通過債務融資方式調整資本結構的概率。

關鍵詞:數字化轉型;資本結構動態調整;調整速度;調整成本

中圖分類號:F830? 文獻標識碼:A? 文章編號:1674-2265(2023)07-0013-10

DOI:10.19647/j.cnki.37-1462/f.2023.07.002

一、引言

隨著數字技術的迅猛發展,數字經濟成為國民經濟高質量發展的重要支撐和世界各國廣泛關注的經濟發展模式,如何提高數字化和實體經濟的融合發展已成為當前促進我國經濟發展的重要問題。從微觀角度看,企業承載著數字經濟發展和轉型的重要功能(吳非等,2021;韋誼成等,2022)[1,2],加快企業數字化轉型已成為發展數字經濟的主要任務(陳冬梅等,2020;戚聿東和肖旭,2020)[3,4]。已有文獻表明數字化轉型對企業的生產經營、治理及投資等行為決策有重要影響,區別以往文獻,本文試圖從財務行為的角度考察數字化轉型對資本結構決策的影響。

資本結構決策對于企業而言至關重要,資本結構是否合理直接關系到企業的長期發展和價值實現,動態權衡理論認為企業擁有目標資本結構,當偏離該目標資本結構水平時,會以此為方向進行調整,而趨向目標資本結構的速度取決于調整成本(Leary和Roberts,2005)[5]。根據現有研究,債務融資成本和代理成本是影響資本結構調整的重要因素。一方面,債務融資成本的上升增大了資本結構調整成本,阻礙了資本結構動態調整,而債務融資成本的降低能夠有效促進資本結構調整(Barry和Brown,1984;潘愛玲等,2021)[6,7]。另一方面,企業管理層負責做出資本結構的調整決策,因而管理層與股東間的代理沖突也是影響資本結構調整速度的關鍵要素。Morellec等(2012)[8]的研究表明,股東和管理層間的代理沖突會降低企業向最優資本結構調整的速度,扭曲企業資本結構動態調整行為。數字化轉型既可以提高信息透明度,提高債權人對企業的預期,降低企業債務融資成本(劉夢莎等,2023)[9],還可以降低代理成本(張焰朝和卜君,2023)[10]。那么企業數字化轉型是否能夠引起資本結構決策的變化?是否能夠提高資本結構動態調整速度?對上述問題的回答有助于理解數字化轉型對企業價值實現的積極作用,以及準確評估數字化轉型的實施效果。

鑒于此,本文利用文本分析法構建了企業的數字化轉型程度指標,以2007—2020年滬深A股上市企業為對象,檢驗了數字化轉型與資本結構動態調整速度之間的關系。實證結果表明,數字化轉型顯著加快了資本結構動態調整的速度。進一步分析發現,債務融資成本和代理成本的降低是企業數字化轉型加快資本結構動態調整速度的重要機制。數字化轉型主要影響資本結構向上調整的速度,而對向下調整的速度影響并不明顯;對于非國有企業、技術密集型和資本密集型行業,企業數字化轉型對資本結構動態調整速度的提升作用相對較大;企業數字化轉型與資本結構調整方式之間關系的檢驗表明,負債融資是數字化轉型背景下資本結構調整的主要方式。

本文可能的貢獻主要有以下幾點:首先,本文研究了數字經濟發展背景下微觀企業數字化轉型對財務決策的影響,全面評估了數字化轉型在促進企業資本結構動態調整方面的積極作用,深化了數字化轉型經濟后果方面的研究。其次,擴展了資本結構調整影響因素的文獻。本文從市場微觀主體數字化轉型的角度揭示了數字化轉型對資本結構動態調整的加速作用,同時為資本結構的非對稱調整提供了更全面的證據,從而豐富了有關動態權衡理論的研究。最后,本文從企業杠桿優化的角度為數字化轉型的公司治理效應提供了直接證據,為如何利用數字化轉型實現降杠桿和穩杠桿等經濟目標提供了一定的決策參考,同時對提高資本結構決策效率具有重要的實踐價值。

二、理論分析與假設提出

已有研究表明企業存在著最優的資本結構,而不完美市場的存在使得企業通常并不能達到最優的資本結構,市場的低效率使企業的實際資本結構表現為高于或者低于目標資本結構兩種狀態,此時向下調整或者向上調整負債率將有利于提高企業價值,但市場存在不完備性,交易成本就能夠對企業資本結構的調整產生不利影響(Faulkender等,2012)[11]。企業數字化轉型能夠通過降低債務融資成本和代理成本,使資本結構調整成本下降,進而優化企業的資本結構決策,提高管理層以價值最大化為目的進行財務決策的積極性,提高資本結構調整速度。

第一,數字化轉型能夠降低債務融資成本,從而激勵企業積極調整資本結構,提高資本結構調整速度。由于管理層和債權人之間的信息不對稱,管理層有較強的動機從事對債權人利益有害的機會主義行為,這將惡化管理層和債權人之間的利益沖突,增大債權人的投資風險(Ashbaugh-Skaife等,2006)[12]。當債權人預期到管理層可能的機會主義行為時,將會要求更高的風險溢價以彌補其較高的投資風險(Kabir等,2013)[13],使企業的債務融資成本增加,從而不利于資本結構調整。而數字化轉型可以降低債務融資成本,提高資本結構調整速度。一方面,會計信息是債權人篩選和監督企業的主要工具,高質量的會計信息可以降低企業與債權人之間的信息不對稱,從而直接影響債務契約的設定(Bharath等,2006)[14]。數字化轉型能夠通過數字技術將數據編碼輸出成標準化、結構化信息,提升信息可利用度。隨著數字化轉型逐步嵌入、融合到企業的運營管理和業務體系,企業信息傳遞效率和會計信息質量得以提高(張焰朝和卜君,2023)[10],債權人能夠掌握比以往更加充分的信息,降低了債權人和企業在訂立契約和后續監督過程中所需付出的成本,從而降低了企業的債務融資成本(Zhang,2008)[15],促進了資本結構調整(Barry和Brown,1984;潘愛玲等,2021)[6,7]。另一方面,在數字經濟發展的背景下,數字化轉型程度較高的企業能夠利用其數字化優勢,借助年報信息或者生產技術轉型等方式,向外界釋放積極信號,在一定程度上提升了資本市場主體對企業的正面評價和預期,這種改變會迅速地反映到市場中,降低企業債務融資成本(劉夢莎等,2023)[9]。債務融資成本的降低為管理層做出最優的資本結構決策提供了有利條件,提高了企業資本結構調整的速度。

第二,數字化轉型能夠降低代理成本,提高資本結構調整速度。股東與管理層間的代理沖突使管理層在進行資本結構決策時會降低實際資本結構低于目標水平時趨向目標調整資本結構的速度(Morellec等,2012)[8]。還有觀點認為股東與管理層之間存在的代理問題會使管理層進行過多債務融資,從而謀求未來最大利益,造成資本結構高于目標水平時趨向目標調整資本結構的速度變慢(Lambrecht和Myers,2008;王曉亮和鄧可斌,2020)[16,17]。因此,當股東與管理層之間代理成本較高時,管理層不以企業價值最大化為目標,其存在的機會主義行為會使企業偏離最佳資本結構,同時扭曲資本結構決策行為,降低資本結構動態調整速度。而企業數字化轉型促進了企業日常生產經營等關鍵活動的透明化(曾建光和王立彥,2015)[18],有效降低了外部監督成本和審查成本(羅進輝和巫奕龍,2021)[19],從而緩解代理沖突,使管理層基于企業價值最大化的目標來進行財務決策,從而加快資本結構調整速度。

綜上所述,一方面,企業數字化轉型可以改善自身信息傳遞效率,提高會計信息質量,提升債權人對企業的正面預期,從而降低企業的債務融資成本,最終促進資本結構向目標方向動態調整;另一方面,企業數字化轉型有效降低了外部監督成本和審查成本,經理人的信息優勢被削弱,企業信息環境的改善減小了股東和管理層間的代理成本,管理層在做出資本結構調整決策時會更多地以企業價值最大化為目標,從而提高了資本結構動態調整的速度。據此,本文提出如下假設:

H1:數字化轉型加快了企業資本結構動態調整的速度。

三、研究設計

(一)樣本選擇及處理

采用2007—2020年滬深A股上市企業為初始樣本,在初始樣本的基礎上,參考已有文獻的做法,按以下步驟進行篩選:(1)剔除金融行業樣本、ST或*ST狀態樣本;(2)剔除在考察期中進行IPO的企業;(3)剔除相關數據缺失的樣本。根據上述標準,最后得到14319個公司—年度觀察值。本文對所有連續變量在1%水平上進行了Winsorize處理,以消除極端值對研究結果的影響。上市公司年報來源于巨潮資訊網,相關財務和治理數據主要來源于國泰安數據庫和中國研究數據服務平臺(CNRDS)。

(二)變量定義與說明

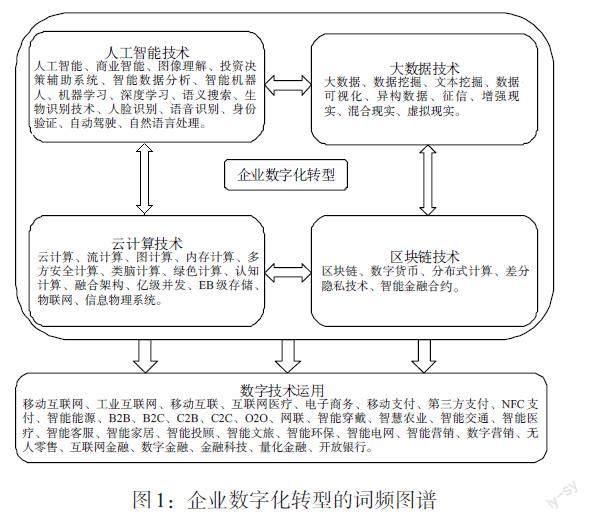

1.企業數字化轉型。本文借鑒吳非等(2021)[1]、趙宸宇等(2021)[20]的方法,基于上市企業披露的年報,采用文本分析法來刻畫企業數字化轉型強度。參考吳非等(2021)[1]依據數字技術內核提取的詞匯,本文確定了與數字化轉型相關的關鍵詞(見圖1)。利用Python技術抓取相關的關鍵詞并統計其在不同年份年報中出現的次數,出現頻率越高,說明企業在數字化轉型方面取得的成效越顯著。在加總所有詞頻數的基礎上進行對數化處理,最終得到刻畫企業數字化轉型的整體指標DCG。

2. 資本結構調整速度。參考Byoun(2008)[21]、黃俊威和龔光明(2019)[22]的做法,使用模型(1)來估計資本結構調整速度:

[Levi,t-Levi,t-1=γLev?i,t-Levi,t-1+εi,t]? ?(1)

其中,[Lev]表示企業的實際負債率,[Lev*]表示企業的目標負債率,回歸系數γ代表著資本結構調整速度,其含義是[Lev]與[Lev*]之間的差距以平均每年[γ]的速度減少。

借鑒現有文獻的做法,使用相關企業特征變量擬合目標資本結構值:

[Lev?i,t=β1EBITi,t-1+β2TQi,t-1+β3DEPi,t-1+β4Sizei,t-1+β5FAi,t-1+β6IndLevi,t-1]? (2)

企業特征變量選取上一年度的抵押能力([FA])、盈利能力([EBIT])、非債務稅盾([DEP])、規模([Size])、成長機會([TQ])以及年度行業資本結構中位數([IndLev])。

將模型(2)代入模型(1),得到以下模型:

[Levi,t=(1-γ)Levi,t-1+γβ1EBITi,t-1+γβ2TQi,t-1+γβ3DEPi,t-1+γβ4Sizei,t-1+γβ5FAi,t-1+γβ6IndLevi,t-1+εi,t]? ? ? ? (3)

參考Faulkender等(2012)[11]、黃繼承等(2014)[23]等的做法,本文采用修正的最小二乘虛擬變量法(LSDVC)估計模型(3),將估計出的系數代入公式(2),得到[Lev*]的值。再將[Lev*]代入模型(1),得到資本結構調整速度。

3. 模型設定。為了檢驗企業數字化轉型對資本結構調整速度的影響,借鑒Faulkender等(2012)[11]、黃繼承等(2016)[24]的做法,對模型(1)進行修正和擴展,并使用面板固定效應的方法估計企業數字化轉型與資本結構動態調整的關系:

[Levi,t-Levi,t-1=γ0+γ1DCGi,tLev?i,t-Levi,t-1+εi,t]?(4)

同時,為更加方便列示結果,將模型(4)進行如下轉換:

[Delta_Levi,t=γ0+γ1DCGi,tTarget_Levi,t+εi,t] (5)

模型(5)估計出的交互項系數[γ1]就表示數字化轉型對資本結構調整速度的影響,若[γ1]顯著為正,則表明企業數字化轉型能夠提高資本結構的調整速度。同時模型采用了Cluster 聚類穩健標準誤調整的[t]統計量。具體變量定義見表1。

四、 實證結果與分析

(一)描述性統計

表2是本文主要變量的描述性統計結果。實際負債率Lev的均值為0.410,最小值為0.053,最大值為0.995,標準差為0.203,說明上市企業的資本結構存在著一定的差異,平均來看處于中等水平;實際資本結構偏離目標資本結構Target_Lev的均值為0.012,最小值為-0.141,最大值為0.276,說明實際資本結構偏離目標資本結構的程度較小,但分布比較廣泛,與黃繼承等(2016)[24]報告的結果相近。資本結構實際調整的偏差和目標調整的偏差均呈現出向上調整的態勢,這也說明了研究資本結構的動態調整具有一定的現實意義。企業數字化轉型DCG的均值為1.787,最小值為0,最大值為4.990,說明上市企業之間的數字化程度存在著較大差異性,與已有文獻報告的結果基本一致。估計目標資本結構值的企業特征變量均在合理的取值范圍內,不再詳述。

(二)基準回歸:數字化轉型與資本結構調整速度

先根據公式(5)對企業數字化轉型與資本結構調整速度之間的關系進行考察。表3是數字化轉型和資本結構動態調整速度的基準回歸結果。第(1)列未加入數字化轉型變量DCG,Target_Lev的回歸系數為0.216,說明本文研究區間內我國上市企業調整資本結構的平均速度為21.6%。Faulkender等(2012)[11]得到美國上市公司1965—2006年間平均的資本結構調整速度為31.6%,即相對于美國企業而言,我國企業的調整速度較慢。第(2)列加入了數字化轉型變量DCG,Target_Lev的回歸系數為0.177,交互項DCG[×]Target_Lev的系數為0.023,且在1%的水平上顯著為正,這一結果表明數字化轉型使資本結構調整速度提高了約13%(0.023/0.177)。即企業數字化轉型程度越高,資本結構動態調整的速度越快,H1得到驗證。

(三)穩健性檢驗

1. 內生性檢驗:工具變量法。為緩解本文存在的內生性問題,采用工具變量法進行檢驗。借鑒趙宸宇等(2021)[20]和袁淳等(2021)[25]的做法,使用各省每萬人移動電話用戶數(MobileIV)作為企業數字化轉型的工具變量,企業所在地通信方式的普及度會在一定程度上影響企業對信息技術的接受及應用程度,但不會直接影響企業的資本結構決策。表4是工具變量法檢驗的結果,由于本文關注的是交互項DCG[×]Target_Lev的回歸系數,因而第一階段中分別使用工具變量MobileIV和MobileIV[×]Target_Lev對數字化轉型變量DCG和DCG[×]Target_Lev進行回歸,MobileIV和MobileIV[×]Target_Lev的回歸系數分別為0.075和0.026,且均在1%的水平上顯著為正,意味著某地區每萬人移動電話數量越多,當地企業的數字化轉型程度越高,和理論邏輯一致。弱工具變量檢驗中Cragg-Donald Wald F統計量為94.636,拒絕了工具變量是弱工具變量的假設。第二階段交互項DCG[×]Target_Lev的回歸系數為0.004且在5%的水平上顯著為正,即企業數字化轉型提高了資本結構調整速度,表明使用工具變量法處理內生性問題后結論依然穩健。

2. 內生性檢驗:解釋變量滯后。由于數字化轉型對資本結構調整決策的影響可能存在一定的時間滯后性,因而本文將數字化轉型分別滯后一期和兩期后重新回歸,回歸結果如表5所示,結論不變。

3. 修訂資本結構部分調整模型。借鑒Faulkender等(2012)[11]的做法,為將資本結構調整分離為主動調整和機械調整,本文進行如下處理:先使用有息負債總額除以總資產的方式衡量實際負債率Levi,t,然后令Levi,t-1等于上一年的有息負債除以上一年度總資產與當年的凈收益之和。在此基礎上重新估計上述模型,此時估計出的[γ1]即為資本結構主動調整的速度,重新回歸后結果如表6第(1)列所示,結論不變。

4. 改變估計目標負債率Lev*的模型。前文采用最小二乘虛擬變量法估計模型(3),然后將估計出的系數代入模型(2)得到目標負債率的值,在此借鑒黃繼承等(2014)[24]的做法,以GMM模型估計模型(3)來計算目標資本結構。重新回歸結果如表6第(2)列所示,結論不變。

5. 數字化轉型指標分解。為了深化企業數字化轉型對資本結構動態調整的理解,借鑒吳非等(2021)[1]的做法,將數字化轉型指標降維分解,劃分出了人工智能(AI)、區塊鏈(BD)、云計算(CC)、大數據(DT)以及實踐應用層面(ADT)5個指標,分別檢驗與資本結構調整速度的關系。回歸結果如表7所示,5個指標和Target_Lev的交互項系數均顯著為正,即企業實施的人工智能、區塊鏈、云計算、大數據技術和數字技術運用均能加快資本結構調整速度,研究結論穩健度較高。

6. 改變數字化轉型程度的衡量方式。前文統計了各關鍵詞在不同年份的年報中出現的次數,然后在加總所有詞頻數的基礎上進行對數化處理得到數字化轉型變量DCG。在此借鑒袁淳等(2021)[25]的做法,重新度量企業數字化轉型程度:其一,考慮到行業差異,剔除數字化轉型指標中的行業趨勢,將數字化轉型指標DCG減去所在行業當年的DCG均值,得到指標DCGadj,該指標表示企業數字化轉型在行業內的相對水平;其二,將數字化轉型指標同上降維分解為5個指標,對5個細分指標進行分年度離差標準化處理,具體而言,DCG_Si=[DCGi-min(DCGi)]/[max(DCGi)-min(DCGi)],然后將標準化后的細分指標加總,得到新的數字化轉型指標DCGstd。重新回歸結果如表8所示,無論是經行業均值調整后的數字化轉型指標DCG還是離差標準化后的數字化轉型指標DCG_Si,其與資本結構目標調整偏差的交互項均在1%的水平上顯著為正,即改變數字化轉型程度的衡量方法以后,企業數字化轉型依然顯著提高了資本結構調整速度,結論不變。

五、進一步分析

(一)企業數字化轉型影響資本結構動態調整速度的機制分析

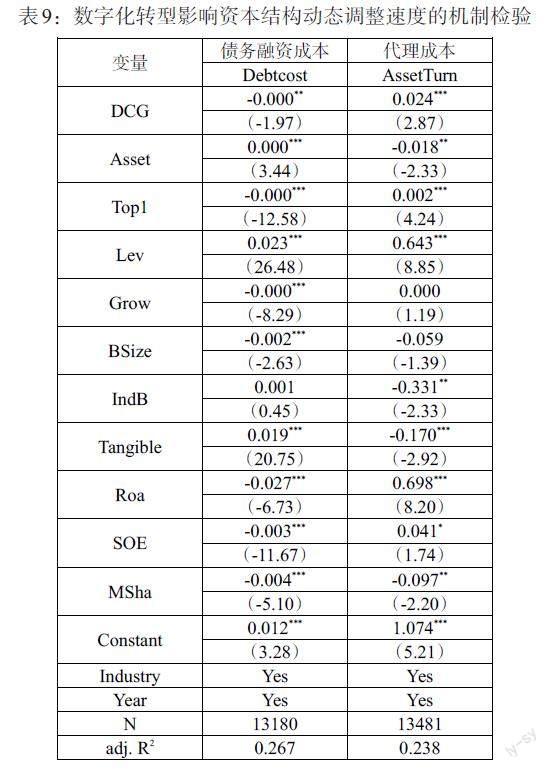

前文的理論分析表明,數字化轉型影響企業資本結構動態調整速度的路徑有兩條:一方面,企業數字化轉型可以改善自身信息傳遞效率,提高會計信息質量,提升資本市場上債權人對企業的正面評價和預期,降低企業的債務融資成本,從而有效地促進資本結構向目標方向的動態調整。另一方面,數字化轉型提高了信息透明度,有效降低了外部監督成本和審查成本,企業信息環境的改善使股東和管理層間的代理成本減小,管理層在做出資本結構調整決策時會更多地以企業價值最大化為目標,從而促進了資本結構動態調整。為了驗證債務融資成本和代理成本的降低是否為數字化轉型影響資本結構動態調整速度的作用機制,構建如下模型進行檢驗:

[Debtcosti,t/AssetTurni,t=α0+α1DCGi,t+αControlsi,t+Industry+Year+εi,t]? ? ?(6)

因變量Debtcost和AssetTurn分別用來衡量企業的債務融資成本和代理成本。借鑒錢雪松等(2019)[26]的做法,債務融資成本(Debtcost)使用利息支出與總負債的比值度量。同時,參考Ang等(2000)[27]的做法,使用資產周轉率(AssetTurn)作為企業第一類代理成本的代理變量,資產周轉率越高表明企業的代理成本越低。參照現有文獻,控制變量包含企業規模(Asset)、大股東持股比例(Top1)、成長機會(Grow)、高管持股比例(Msha)、獨立董事比例(IndB)、固定資產比例(Tangible)、資產收益率(Roa)、資產負債率(Lev)、產權性質(SOE)和董事會規模(Bsize)。回歸結果如表9所示,數字化轉型與債務融資成本和代理成本的回歸系數均在統計上顯著,說明數字化轉型可以降低企業的債務融資成本和代理成本,即債務融資成本和代理成本的降低是企業數字化轉型加快資本結構動態調整速度的重要影響機制。

(二)數字化轉型對資本結構動態調整速度影響的異質性檢驗

1. 資本結構調整方向差異。根據前文所述,由于不完美市場的影響,實際資本結構有可能高于或低于目標資本結構,因而當資本結構向目標資本結構動態調整時,可分為向下和向上調整兩種不同方式。向下或者向上調整資本結構的動機并不一致,資本結構調整速度存在著明顯的不對稱性(Byoun,2008;黃繼承等,2014)[21,23]。為了考察企業數字化轉型對不同方向上資本結構調整的影響是否存在非對稱性,根據實際與目標資本結構的相對高低把樣本分為向下調整組和向上調整組進行檢驗。分組回歸結果如表10所示,在向上調整組中,交互項DCG[×]Target_Lev的系數在5%的水平上顯著為正;而在向下調整組中,交互項的系數為正但并不顯著。這表明數字化轉型對資本結構調整速度的影響存在著非對稱性,即數字化轉型主要影響資本結構向上調整的速度,而對向下調整的速度影響并不明顯。可能的原因是,數字化轉型能夠有效降低管理層調整資本結構的成本,為促進資本結構動態調整提供更加有利的條件,負債不足的部分企業可以利用較低的資本結構調整成本提高自身的負債率,最大化債務稅盾收益以達到提高企業價值的目的。但是對過度負債的部分企業來說,數字化轉型向外界釋放的積極信號提升了市場主體對企業的評價和正面預期,從而也降低了該類型企業維持較高負債水平時的風險,因而過度負債的企業在數字化轉型背景下向下調整資本結構的動機相對較小。

2. 產權性質差異。已有研究表明企業的融資環境能夠對資本結構的動態調整產生重要的影響。國有企業的預算軟約束以及更容易獲得銀行的信貸資金等特點,使得國有企業在資源獲取等方面有著天然的優勢。而非國有企業普遍面臨更高的融資成本,融資環境相對較差,有著更強烈的主觀意愿從事創新轉型活動(吳非等,2021)[1],因而本文考察產權性質差異對數字化轉型與資本結構調整速度之間關系的影響。分組回歸結果如表11所示,在國有企業組中,交互項DCG[×]Target_Lev的系數為正,但在統計上不顯著;在非國有企業組中,交互項DCG[×]Target_Lev的系數在1%的水平上顯著為正。即數字化轉型僅能對非國有企業的資本結構調整產生積極的影響。相對于國有企業,非國有企業較差的融資環境并不利于資本結構的動態調整,而數字化轉型既能通過降低信息不對稱改善融資環境,還可以向外界傳送積極的信號,提高投資者對企業的預期,有效優化企業面臨的融資環境,因此,數字化轉型對企業資本結構調整成本的降低作用在非國有企業中更加明顯,從而對非國有企業的資本結構調整速度影響更大。

3. 要素密集度差異。為了考察數字化轉型與資本結構調整速度之間的關系是否會受到行業差異的影響,根據魯桐和黨印(2014)[28]的做法,把全樣本按照要素密集度分為技術密集型、資本密集型和勞動密集型三類,分組回歸結果如表12所示。在技術密集型以及資本密集型行業,企業數字化轉型能夠顯著提升資本結構調整速度,而在勞動密集型行業,企業數字化轉型并不能有效提高資本結構調整速度。對此可能的解釋是,技術密集型企業有著較強的科技創新基礎,可以更好地滿足數字化轉型所需的技術支撐和人才優勢等條件,因而該類型的企業在推進數字化轉型的過程當中更加有成效,可以為管理層進行資本結構調整提供更加有利的條件。資本密集型企業的各種業務經營活動對設備與技術的依賴度相對較高,投資項目規模一般較大,該類型的企業有動力實施數字化轉型以匹配資本的運行和技術的更新,并且數字化轉型過程中對設備的升級改造、技術創新等信息能夠更好地傳達到市場中,提升投資者對企業的正面預期,減小資本結構調整成本。勞動密集型企業缺乏數字化轉型所依賴的技術與人才支撐,對數字化轉型的把握可能不夠敏銳,在推行數字化的進程中可能會造成一定的資源浪費,提高外界投資者對于企業期望的力度有限,不足以有效地減少資本結構調整成本;并且近年來我國勞動力成本快速上升,勞動密集型企業較高的成本上漲壓力也使其難以快速調整資本結構。

(三)數字化轉型對資本結構調整方式的影響

資本結構調整主要包括調整債務(發行債務和償還債務)、調整權益(發行股票和回購股票)等方式(Leary和Roberts,2005;Hovakimian,2004)[5,29]。向上調整資本結構的渠道包括增加負債和減少權益,向下調整資本結構的渠道包括減少負債和增加權益。前文的研究表明數字化轉型能夠影響資本結構的調整速度,為了進一步明確數字化轉型促使企業通過調整債務還是調整權益的方式趨向于目標資本結構,本文借鑒巫岑等(2019)[30]的方法設立如下模型:

[PAdjust=1=Φα0+α1DCG×Dev+α2DCG+α3Dev+ε]? ? (7)

在模型(7)中,自變量|Dev|為資本結構目標調整偏差的絕對值,DCG為企業數字化轉型。當資本結構向上調整時因變量包含三個指標:啞變量Debt_in,當“取得借款收到的現金”除以年初總資產大于等于閾值(5%)時取1,否則取0;啞變量Equity_de,當“分配股利、利潤或償付利息支付的現金”除以年初總資產大于等于閾值(5%)時取1,否則取0;啞變量Choice_up,當“取得借款收到的現金”大于“分配股利、利潤或償付利息支付的現金”時取1,否則取0。當資本結構向下調整時因變量同樣包含三個指標:啞變量Debt_de,當“償還債務支付的現金”除以年初總資產大于等于閾值(5%)時取1,否則取0;啞變量Equity_in,當“吸收權益性投資收到的現金”除以年初總資產大于等于閾值(5%)時取1,否則取0;啞變量Choice_down,當“償還債務支付的現金”大于“吸收權益性投資收到的現金”時取1,否則取0。運用Logit模型進行回歸分析,同時根據黃繼承等(2014)[23]的做法,控制年度和行業固定效應。交互項系數α1表示數字化轉型對資本結構調整方式的影響。

模型(7)的回歸結果如表13所示。第(1)列和第(3)列的結果表明數字化轉型程度越高的企業通過增加負債來向上調整資本結構的概率越高,第(2)列說明沒有證據表明數字化轉型會通過減少權益的方式向上調整資本結構。第(4)—(6)列的結果說明數字化轉型可能會促使企業減少負債來向下調整資本結構,但不能證明企業偏好通過降低負債或者增加權益的方式向下調整資本結構。總的來說,數字化轉型提高了使用債務融資方式進行資本結構調整的概率,即在債務融資占據著企業融資主體地位的我國,負債融資仍然是數字化轉型背景下資本結構調整的主要路徑。

六、研究結論

基于2007—2020年滬深A股上市企業的數據,并對上市企業年報通過Python文本識別功能進行處理構建出企業數字化轉型程度指標,在此基礎上探討了數字化轉型對資本結構動態調整速度的影響。結果顯示,數字化轉型水平越高,資本結構動態調整的速度越快。進一步分析發現,數字化轉型能夠通過顯著減少企業的債務融資成本和代理成本進而加快資本結構動態調整速度。數字化轉型對資本結構調整速度的影響存在非對稱性,即數字化轉型主要影響資本結構向上調整的速度,而對向下調整的速度影響并不明顯。產權性質差異檢驗發現數字化轉型僅能對非國有性質企業的資本結構調整產生積極的影響,對于國有性質企業的資本結構調整影響并不明顯;基于要素密集度差異的分析發現在技術密集型和資本密集型行業,企業數字化轉型能夠提升資本結構調整速度,而在勞動密集型行業,企業數字化轉型并不能有效提高資本結構調整速度。數字化轉型與資本結構調整方式之間關系的檢驗發現,數字化轉型可以提高使用債務融資方式進行資本結構調整的概率,即負債融資是數字化轉型影響下資本結構調整的主要方式。

本文的結論為數字經濟背景下企業數字化轉型的價值創造效應提供了進一步的證據支持,同時對于政府及企業有著一定的實踐指導意義。首先,企業數字化轉型能推動經濟高質量發展,政府應大力促進企業的數字化轉型。政府相關部門應為企業實施數字化轉型營造良好的外部環境,持續優化推動企業數字化轉型的政策體系和框架,幫助企業及時解決在數字化轉型過程中遇到的各種問題,繼續大力發展數字技術與數字經濟,使企業平穩全面地實現數字化轉型,從而推動企業更好更堅實地邁向高質量發展之路。其次,企業的資本結構決策對于優化杠桿結構、降低財務風險有著關鍵作用。企業應大力推動數字化轉型,發揮其公司治理作用,重視數字化轉型對資本結構動態調整的正向推動作用,提升資本結構決策效率。同時充分考慮資本結構優化及未來價值提升問題,積極培養數字化思維,把握數字化轉型賦能企業價值創造的機遇。最后,日新月異的數字技術已經滲透到了企業生產經營的方方面面,企業要緊緊抓住當前數字時代帶來的機會。在數字經濟和實體經濟融合發展過程中,企業應加快新一代底層數字技術的推廣及應用,循序漸進地將數字技術涉入日常運營管理過程,夯實數字化轉型對于企業價值提升的技術基礎,重視通過制度創新、技術創新以及組織創新引領轉型,從而化解轉型可能面臨的潛在風險,鞏固數字技術為企業高質量發展帶來的紅利優勢,助力企業的價值提升。

參考文獻:

[1]吳非,胡慧芷,林慧妍,任曉怡. 企業數字化轉型與資本市場表現——來自股票流動性的經驗證據 [J].管理世界,2021,(07).

[2]韋誼成,劉小瑜,何帆.數字化轉型與公司治理水平研究——來自A股主板上市公司的經驗證據 [J].金融發展研究,2022,(03).

[3]陳冬梅,王俐珍,陳安霓. 數字化與戰略管理理論——回顧、挑戰與展望 [J].管理世界,2020,(05).

[4]戚聿東,肖旭.數字經濟時代的企業管理變革 [J]. 管理世界,2020,(06).

[5]Leary M T,Roberts M R. 2005. Do Firms Rebalance Their Capital Structures? [J].The Journal of Finance,60(6).

[6]Barry C B,Brown S J C. 1984. Differential Information and the Small Firm Effect [J].Journal of Financial Economics,13(2).

[7]潘愛玲,凌潤澤,李彬. 供應鏈金融如何服務實體經濟——基于資本結構調整的微觀證據 [J].經濟管理,2021,(08).

[8]Morellec E,Nikolov B,Schürhoff N. 2012. Corporate Governance and Capital Structure Dynamics [J].The Journal of Finance,67(3).

[9]劉夢莎,邵淇,阮青松. 數字化轉型對企業債務融資成本的影響研究 [J].財經問題研究,2023,(01).

[10]張焰朝,卜君.企業數字化轉型會影響會計信息可比性嗎 [J].中南財經政法大學學報,2023,(02).

[11]Faulkender M,Flannery MJ,Hankins KW,Smith JM. 2012. Cash Flows and Leverage Adjustments [J].Journal of Financial Economics,103(3).

[12]Ashbaugh-Skaife H,Collins D W,Lafond R. 2006. The Effects of Corporate Governance on Firms' Credit Ratings [J].Journal of Accounting and Economics,42(1-2).

[13]Kabir R,Li H,Veld-Merkoulova Y V. 2013. Executive Compensation and the Cost of Debt [J].Journal of Banking & Finance,37(8).

[14]Bharath S,Sunder J,Sunder S. 2006. Accounting Quality and Debt Contracting [J].The Accounting Review,83.

[15]Zhang J. The Contracting Benefits of Accounting Conservatism to Lenders and Borrowers[J]. Journal of Accounting and Economics,2008,45(1).

[16]Lambrecht B M,Myers S C. 2008. Debt and Managerial Rents in a Real-Options Model of the Firm [J].Journal of Financial Economics,89(2).

[17]王曉亮,鄧可斌.董事會非正式層級會提升資本結構決策效率嗎? [J].會計研究,2020,(08).

[18]曾建光,王立彥.Internet治理與代理成本——基于Google大數據的證據 [J].經濟科學,2015,(01).

[19]羅進輝,巫奕龍.數字化運營水平與真實盈余管理 [J].管理科學,2021,34(4).

[20]趙宸宇,王文春,李雪松.數字化轉型如何影響企業全要素生產率 [J].財貿經濟,2021,42(7).

[21]Byoun S. 2008. How and When Do Firms Adjust Their Capital Structures toward Targets? [J].Journal of Finance,63(6).

[22]黃俊威,龔光明.融資融券制度與公司資本結構動態調整——基于“準自然實驗”的經驗 [J].管理世界,2019,(10).

[23]黃繼承,朱冰,向東. 法律環境與資本結構動態調整 [J].管理世界,2014,(05).

[24]黃繼承,闞鑠,朱冰,鄭志剛.經理薪酬激勵與資本結構動態調整 [J].管理世界,2016,(11).

[25]袁淳,肖土盛,耿春曉,盛譽.數字化轉型與企業分工:專業化還是縱向一體化 [J]中國工業經濟,2021,(09).

[26]錢雪松,唐英倫,方勝.擔保物權制度改革降低了企業債務融資成本嗎?——來自中國《物權法》自然實驗的經驗證據 [J].金融研究,2019,(07).

[27]Ang J S,Cole R A,Lin J W. 2000. Agency Costs and Ownership Structure [J].The Journal of Finance,55(1).

[28]魯桐,黨印.公司治理與技術創新:分行業比較 [J].經濟研究,2014,(06).

[29]Hovakimian A. 2004. The Role of Target Leverage in Security Issues and Repurchases [J].The Journal of Business,77(4).

[30]巫岑,黎文飛,唐清泉.產業政策與企業資本結構調整速度 [J].金融研究,2019,(04).