我國綠色債券信用利差宏觀影響因素研究

2023-05-30 01:44:20劉慧敏姜昱汐

海南金融

2023年2期

劉慧敏 姜昱汐

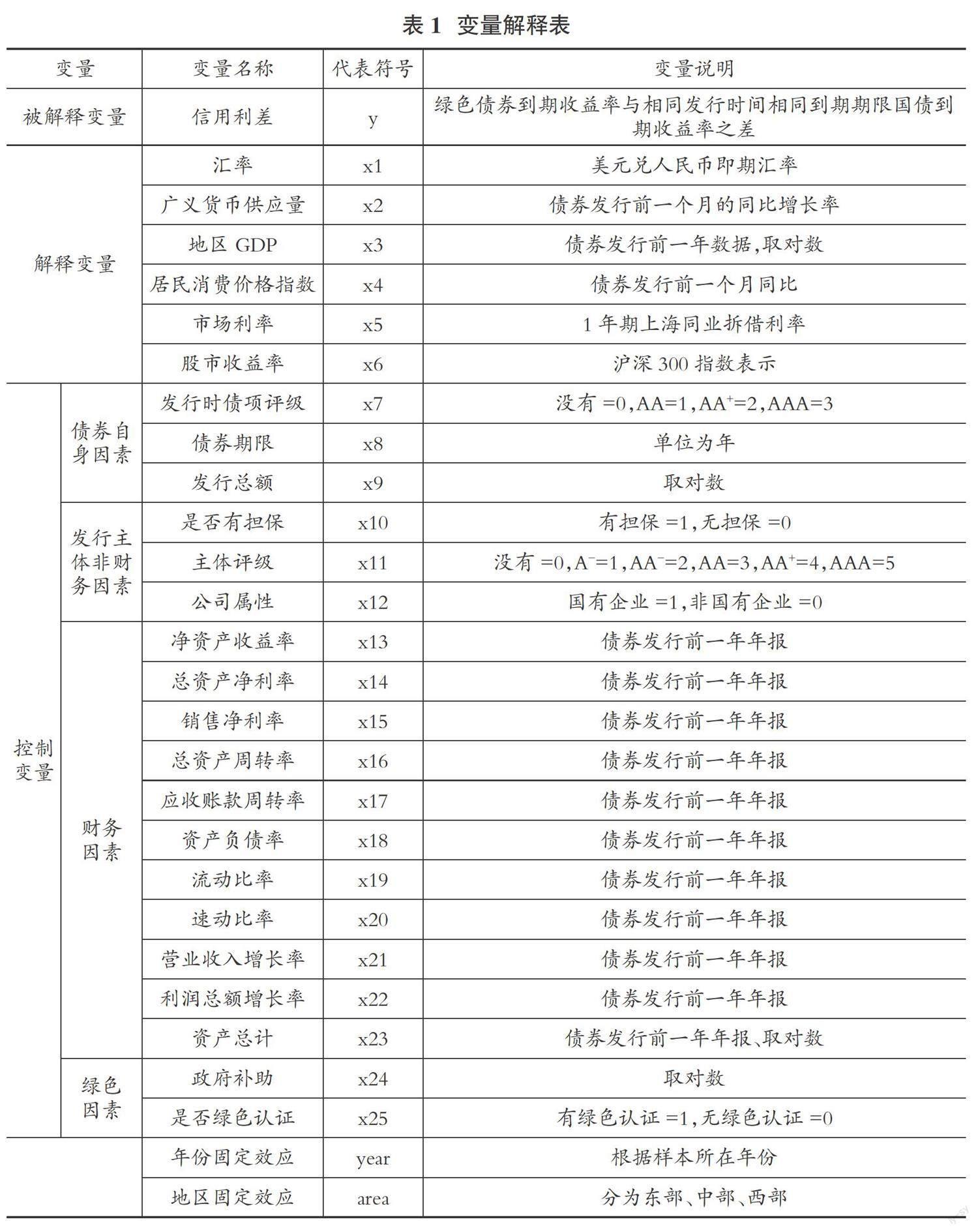

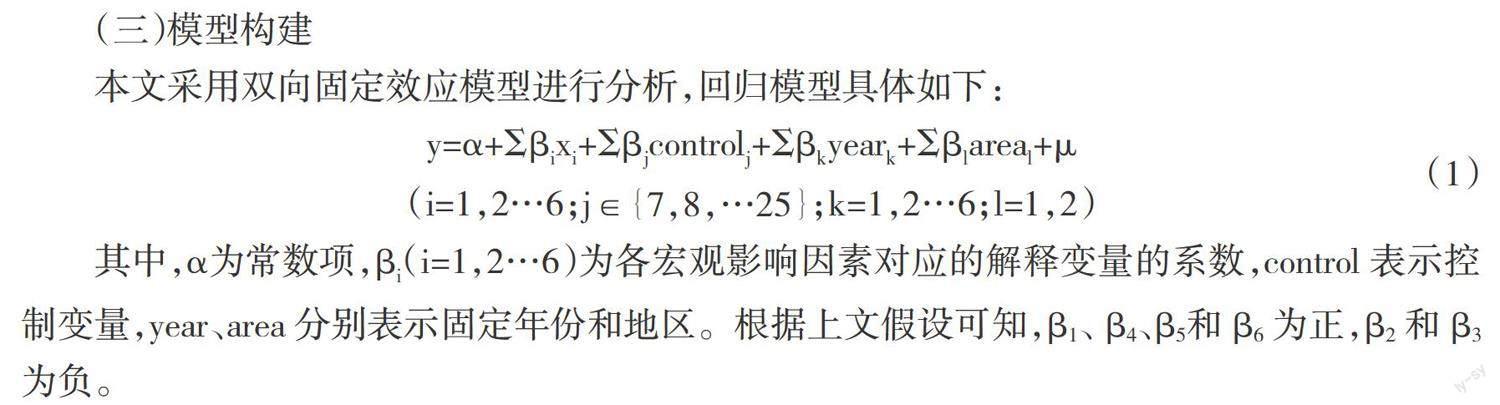

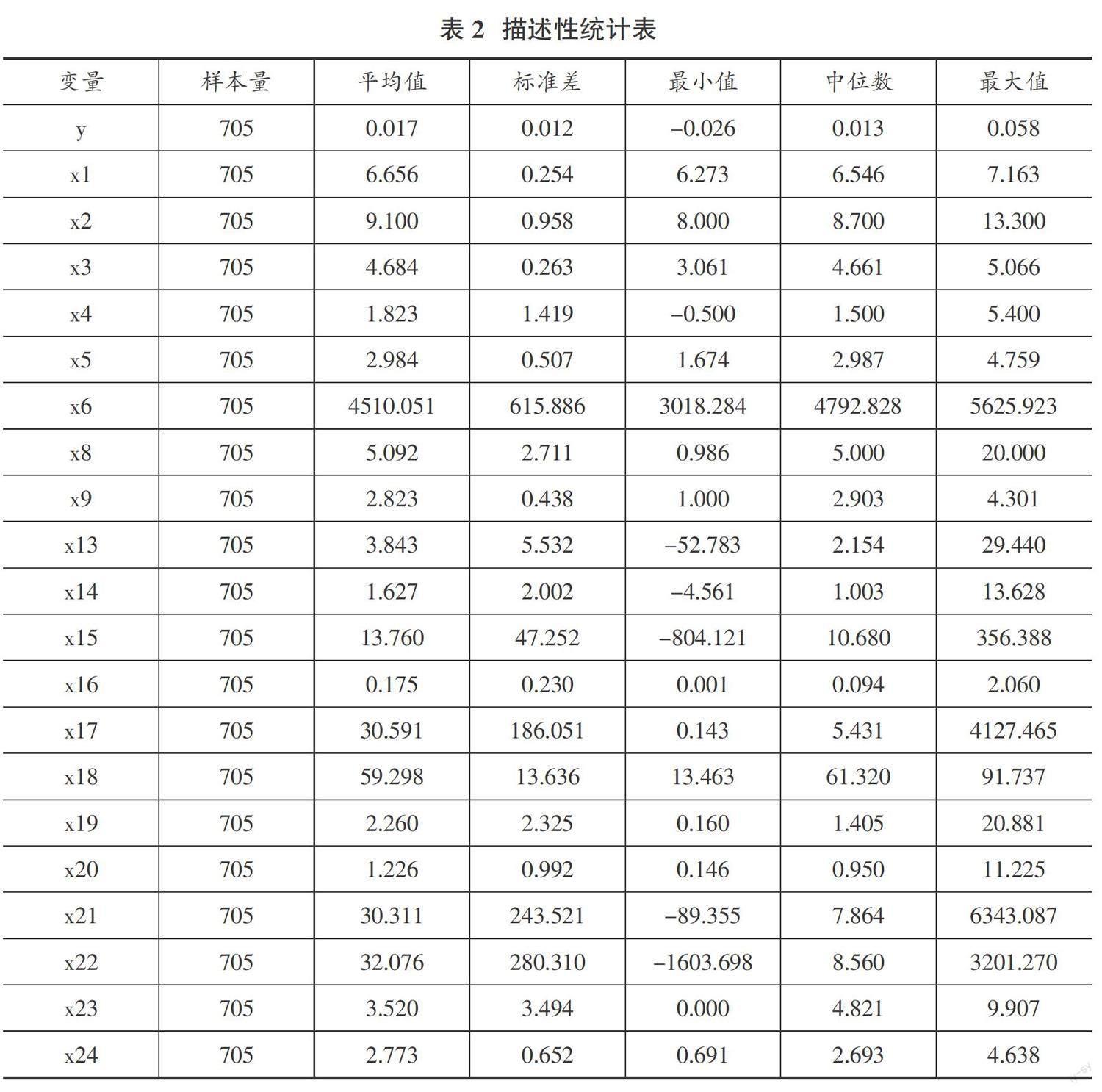

摘? ?要:本文從微觀層面拓展到宏觀層面,對綠色債券信用利差的宏觀因素影響進行了系統研究。采用Lasso方法進行回歸,從眾多控制變量中選出合適的控制變量,實現高維控制變量的降維處理,改善多個控制變量導致回歸結果失真的問題,提升結果的可靠性;并對東、中、西三個地區和是否有第三方認證的綠色債券信用利差的宏觀因素影響進行對比分析。研究發現:第一,綠色債券信用利差與匯率顯著正相關,與地區GDP、居民消費價格指數顯著負相關。第二,東部地區綠色債券信用利差與地區GDP、居民消費價格指數、市場利率顯著負相關;中部地區綠色債券信用利差與廣義貨幣供應量、地區GDP顯著負相關;西部地區綠色債券信用利差與地區GDP有顯著關系。第三,對于有三方認證的綠色債券,信用利差與宏觀因素無顯著相關;沒有三方認證的綠色債券,信用利差與居民消費價格指數、市場利率顯著負相關。

關鍵詞:綠色債券;信用利差;宏觀影響影響因素;Lasso回歸

DOI:10.3969/j.issn.1003-9031.2023.02.007

中圖分類號:F832.5? ? ? ? ? ? ? ?文獻標識碼:A? ? ?文章編號:1003-9031(2023)02-0075-11

一、引言及文獻綜述

債券市場的健康發展離不開穩定的宏觀經濟環境,二者關系密切,息息相關。找到它們之間的作用機理有助于更好地防范債券市場風險,并對債券進行合理定價。信用利差是債券發行方為補償違約風險,提供給投資者高于無風險債券的收益,以達到吸引投資者、促進融資的目的。企業債券信用風險越大,風險偏好者所要求的風險補償越大。……

登錄APP查看全文