電子科技企業(yè)并購的協(xié)同效應分析

肖艷莉 張啟慧

【摘 ?要】并購是企業(yè)快速發(fā)展、實現(xiàn)資源整合的重要方式。獲得協(xié)同效應作為并購的重要動機之一,對企業(yè)并購后的發(fā)展有著重要影響。隨著市場對科技水平的要求越來越高,企業(yè)之間的競爭也越來越激烈。通過并購獲得協(xié)同效應能夠幫助企業(yè)在競爭中找到新的利益增長點,從而在激烈的市場競爭中快速發(fā)展。論文以TCL科技并購中環(huán)電子為案例,對其并購后的協(xié)同效應進行研究,從經(jīng)營協(xié)同、管理協(xié)同和財務協(xié)同3個方面分別進行分析,提出了提升企業(yè)并購協(xié)同效應的建議,為企業(yè)提供借鑒。

【關鍵詞】電子科技企業(yè);企業(yè)并購;協(xié)同效應

【中圖分類號】F271;F276.44 ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?【文獻標志碼】A ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? 【文章編號】1673-1069(2023)04-0134-03

1 引言

并購能夠?qū)⑹袌鲑Y源進行重新分配,促使企業(yè)調(diào)整內(nèi)部組織結(jié)構(gòu)從而推動企業(yè)發(fā)展。獲得協(xié)同效應作為并購的一個重要動機,影響著企業(yè)并購后的發(fā)展速度和規(guī)模。我國電子科技行業(yè)起步較晚,且當前經(jīng)濟發(fā)展的內(nèi)外部環(huán)境都在發(fā)生深刻變化,企業(yè)間的競爭越來越激烈,通過并購獲得協(xié)同效應是企業(yè)突破發(fā)展瓶頸的有效途徑。但是,并購后整合規(guī)劃不科學、執(zhí)行力不強等因素都會阻礙并購達成協(xié)同效應。其中,電子科技企業(yè)由于其技術特性,并購后各方面的整合和投入就更加重要。因此,對電子科技企業(yè)進行并購協(xié)同效應的研究有利于企業(yè)更好地完成并購整合從而達到預期效果,推動行業(yè)進步。

2 TCL科技并購中環(huán)電子的案例介紹

2.1 公司簡介

2.1.1 并購方:TCL科技

TCL科技全稱為TCL科技集團股份有限公司(以下簡稱“TCL科技”),公司于1982年創(chuàng)立,總部位于廣東惠州,公司前身是惠陽地區(qū)電子工業(yè)公司。TCL科技于2004年1月在深交所主板上市,總市值1 021.44億元,總股本140.31億股。2019年4月,通過資產(chǎn)重組剝離終端產(chǎn)品業(yè)務和其他業(yè)務。目前,TCL科技的主營業(yè)務為半導體、電子產(chǎn)品及通訊設備、新型光電、液晶顯示器件,貨物或技術進出口。

2.1.2 被并購方:中環(huán)電子

中環(huán)電子全稱為天津中環(huán)電子信息集團有限公司(以下簡稱“中環(huán)電子”),該公司于2002年成立,其前身是1959年成立的天津市電機工業(yè)局,是天津市一家國有獨資企業(yè),是一家既涉及資本經(jīng)營、生產(chǎn)經(jīng)營又涉及承擔保值增值責任的大型企業(yè)集團。其主要從事軍民用通信、廣播音像、半導體器件及材料、基礎電子產(chǎn)品、儀器儀表等產(chǎn)品的研發(fā)、生產(chǎn)和經(jīng)營。

2.2 并購過程

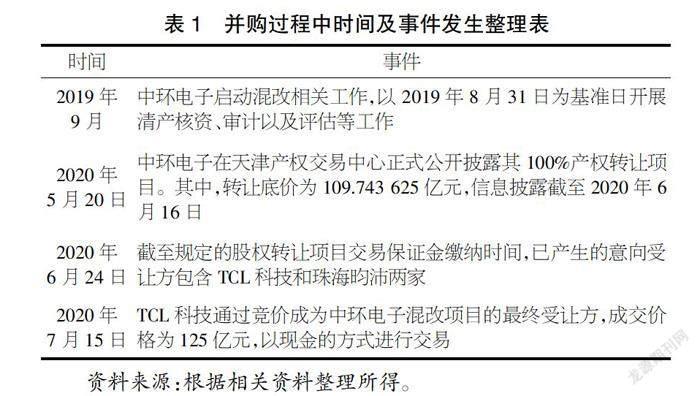

在并購過程中,具體時間點和相關事件如表1所示。

2.3 并購動因

2.3.1 實現(xiàn)產(chǎn)業(yè)鏈協(xié)同

TCL科技主營業(yè)務中的面板業(yè)務與中環(huán)電子的PCB(印制電路板)業(yè)務在半導體生產(chǎn)的產(chǎn)業(yè)鏈中是緊密相連的重要環(huán)節(jié),此次TCL科技通過并購中環(huán)電子能夠?qū)崿F(xiàn)產(chǎn)業(yè)鏈上的業(yè)務間聯(lián)動,完成TCL科技長久以來向上游產(chǎn)業(yè)進軍的目標。同時,TCL科技致力于將公司的半導體業(yè)務進行縱向伸展和橫向整合,更好地保障企業(yè)在半導體市場中的領先地位,此次并購也進一步穩(wěn)固了TCL科技在行業(yè)中的地位。

2.3.2 推動戰(zhàn)略變革

隨著科技的不斷進步,全球?qū)τ陔娮有酒男枨蟛粩嘣黾樱琓CL科技致力于執(zhí)行“芯能”戰(zhàn)略。通過新興技術的布局完善,解決芯片制造中的技術難題,從上下游產(chǎn)業(yè)鏈的完善到技術升級中進行的投資研發(fā),都是在為完善和執(zhí)行“芯能”戰(zhàn)略做出努力。此次通過并購中環(huán)電子,加速了TCL科技在核心材料板塊的布局,推動了TCL科技“芯能”戰(zhàn)略的變革。

2.3.3 擴大產(chǎn)業(yè)規(guī)模

TCL科技通過并購中環(huán)電子,在盈利能力和資產(chǎn)規(guī)模上都將有大幅度的提升。由于TCL科技與中環(huán)電子自身的發(fā)展狀況都較為良好,中環(huán)電子自身的總資產(chǎn)及其集團旗下控股的3家上市公司的資金狀況均較為優(yōu)異,并且中環(huán)電子所持有的股份在半導體材料板塊占據(jù)著十分重要的位置。因此,TCL科技的此次并購將形成強強聯(lián)合,完成盈利規(guī)模的巨大提升。

3 協(xié)同效應分析

3.1 經(jīng)營協(xié)同效應分析

經(jīng)營協(xié)同效應也稱運營經(jīng)濟,是指并購之后雙方形成了經(jīng)營上的互補性,使企業(yè)的收入增長或成本減少[1]。本文通過對比TCL科技在并購中環(huán)電子前后的營業(yè)成本和營業(yè)收入指標來評價企業(yè)完成并購后成本與收入的變化情況,以此評價此次并購的經(jīng)營協(xié)同效應的完成效果。

由表2可知,2018-2019年企業(yè)的營業(yè)收入出現(xiàn)了一定的下降。雖然2020年增加的幅度較小,但是在受到疫情的影響以及企業(yè)實行精簡業(yè)務的情況下,企業(yè)能夠在完成并購當年營業(yè)收入較前一年有所增加實屬不易。同時,2021年作為并購后的第一年,營業(yè)收入直接有了很大的提升,這也說明此次并購為TCL科技帶來了巨大的收益。對于營業(yè)成本部分,雖然在并購之后2021年相較于2020年有所增加,可能與公司增加了相關業(yè)務有關,且企業(yè)在2021年開展了子公司對三星顯示的并購,對整體成本也有所影響。整體來看,營業(yè)成本的增加值小于營業(yè)收入的增加值,企業(yè)內(nèi)部的經(jīng)營水平在此次并購后有了一定的提高。

3.2 管理協(xié)同效應分析

管理協(xié)同效應是指并購后的企業(yè)在管理方面的表現(xiàn)優(yōu)于兩個企業(yè)各自單獨的管理能力的加和,管理能力強的企業(yè)能夠把多余的管理能力運用到對被并購公司的管理中,并且管理成本不會增加[2]。管理活動的高效率就說明在一定程度上達到了管理協(xié)同效應。在實體資源方面,管理活動效率的高低可以從管理費用、財務費用和銷售費用在營業(yè)收入中所占比例的高低體現(xiàn)出來。除此之外,對于員工的管理模式以及企業(yè)文化的合并也是管理協(xié)同效應實現(xiàn)的一部分,但這部分難以直接進行判斷。文章通過對并購前后銷售費用率、管理費用率和財務費用率進行對比,對TCL科技并購中環(huán)電子在并購前后的管理水平進行分析。

由表3可知,銷售費用率在并購前后的變化十分明顯,在2020年并購當年,企業(yè)的銷售費用率就有了大幅度的降低,這說明企業(yè)并購在很大程度上有利于企業(yè)的管理效率提升,正面效果比較明顯,雖然2021年的變化趨勢不太樂觀,和2020年基本持平,但具體原因可能是在企業(yè)整體營業(yè)收入得到了提高的同時銷售費用也有所提升,使得銷售費用率的變化不明顯。管理費用率和財務費用率都在并購當年有了一定程度的提高,這可能是由于并購導致員工、管理人員的薪酬、福利費增加。同時,合并的當年屬于磨合整頓期,經(jīng)營管理類支出會相應增多,2021年管理費用率和財務費用率有所下降證實了這一觀點。綜合數(shù)據(jù)來看,并購后實現(xiàn)了一定程度的管理協(xié)同,企業(yè)內(nèi)部在后期進一步地進行整合將有利于管理協(xié)同效應發(fā)揮最大化作用。

3.3 財務協(xié)同效應分析

財務協(xié)同效應反映了并購為企業(yè)在財務方面所帶來的積極影響。財務協(xié)同效應為企業(yè)帶來的收益是在稅法原則、會計準則以及證券交易等規(guī)定的作用下產(chǎn)生的一種純現(xiàn)金流量上的收益。財務協(xié)同效應的實現(xiàn)使企業(yè)能夠通過并購獲得抵抗風險能力、達成節(jié)稅目的和提升股價預期。文章分別從償債能力分析、節(jié)稅效應分析和市場預期效應分析3個方面對企業(yè)進行分析,研究企業(yè)并購后財務協(xié)同效應的實現(xiàn)情況。

3.3.1 償債能力分析

償債能力能夠體現(xiàn)企業(yè)的財務水平是否穩(wěn)定,反映了企業(yè)當前對于財務風險的應對能力。本文在對償債能力的分析中,分為短期償債能力和長期償債能力的分析。短期償債能力選取流動比率、速動比率和現(xiàn)金比率進行分析,長期償債能力選取資產(chǎn)負債率進行分析。將短期償債能力和長期償債能力進行結(jié)合來分析企業(yè)并購前后的償債能力情況。根據(jù)公司年報數(shù)據(jù)計算出TCL科技2019-2021年的指標變化情況,如表4所示。在開展短期償債能力分析時,最常用的3個比率的大小和企業(yè)短期償債能力的強弱成正相關。如表4所示,TCL科技在2020年并購當年3個比率的數(shù)值均有所下降,下降的主要原因在于并購會消耗大量資金,資金的減少使得企業(yè)可使用的流動資金減少,從而使得并購當年的短期償債能力減弱。但2021年與2020年相比,流動比率、速動比率和現(xiàn)金比率的數(shù)值出現(xiàn)緩步上升的趨勢,這是由于并購后做了整合調(diào)整,短期償債能力整體向好的方向發(fā)展。資產(chǎn)負債率是進行長期償債能力分析的重要指標。TCL科技在并購中環(huán)電子后,由于并購整合雙方債務,2020年資產(chǎn)負債率有了小幅度增加。但隨后2021年資產(chǎn)負債率降低至與并購前基本相同的水平,說明TCL科技并購整合的效果顯著,長期償債能力也相對穩(wěn)定。整體來看,并購對于TCL科技的短期償債能力和長期償債能力的影響都比較小,在并購當年有短暫影響,但并購后由于TCL科技較好地完成了并購整合,同時,后期企業(yè)盈利能力不斷提升,使TCL科技應對財務風險的能力得到了增強。

3.3.2 節(jié)稅效應分析

從TCL科技2020年第三季度的季報中可以看到,該季度企業(yè)的長期借款增長比率達到了57.4%,財務費用的增長比率達到了64.1%,二者的增加都是由企業(yè)為完成并購而進行規(guī)模融資所導致的。在這一融資過程中,在規(guī)模融資的債務融資中產(chǎn)生的利息是可以在稅前扣除的,使得TCL科技在一定程度上實現(xiàn)了節(jié)稅的目的。除此之外,TCL科技作為科技企業(yè)能夠享受國家出臺的促進科技企業(yè)穩(wěn)定發(fā)展的稅收減免政策。TCL科技在并購后研發(fā)費用的增長率從19.75%增加到了34.07%,企業(yè)加大了對技術的資金投入。根據(jù)稅法規(guī)定,科技企業(yè)的這部分技術上的資金投入是可以加計扣除的,這有利于TCL科技通過技術投入費用的加計扣除來達到節(jié)稅目的。

3.3.3 市場預期效應分析

TCL科技于2020年6月24日公布了將收購中環(huán)電子100%股份的消息,并于2020年9月28日發(fā)布了收購成功的公告。本文截取了并購前后一段時間內(nèi)TCL科技股價的變化趨勢圖,如圖1所示。

從圖1可以明顯看出,在并購消息基本確定的2020年6月到9月的一段時間內(nèi),其股票的價格相較于2019年漲幅較大,在2020年6月后開盤價格基本維持在5.26元之上,最高交易價格一度達到了7.64元。這可能是由于TCL科技并購中環(huán)電子這一事件的發(fā)生增長了投資者對于TCL科技的信心。與此同時,TCL科技與中環(huán)電子都是實力較強的電子科技企業(yè),二者之間資源的疊加和技術的整合也增長了投資者的投資信心,進而增加了投資者的投資預期。

4 企業(yè)實現(xiàn)協(xié)同效應的建議

4.1 尋找合適的并購對象

從以上關于協(xié)同效應的分析可以看到,在并購發(fā)生之后,被并購方自身的狀況、發(fā)展前景都與并購方息息相關。選擇發(fā)展穩(wěn)定且發(fā)展戰(zhàn)略與本公司一致的并購對象更有利于企業(yè)在并購后進行資源的重新配置和整合。在行業(yè)中發(fā)展穩(wěn)定的并購對象使企業(yè)并購后抵抗債務風險的能力增加,一致的發(fā)展戰(zhàn)略減少了企業(yè)并購后進行內(nèi)部整合的成本,提高了管理效率。

4.2 制定合理的并購計劃

良好的并購需要對并購對象有提前的詳細了解,做好并購前的計劃準備。并購后協(xié)同效應的實現(xiàn)離不開并購前期的詳細策劃。在明確并購對象之后,要對并購對象有全面且細致的分析,并明確企業(yè)并購的并購方式與交易方式,不同的途徑和方式能為企業(yè)帶來不同的協(xié)同效應,例如,綜合利用不同的交易方式來進行并購可以發(fā)揮節(jié)稅效應。

4.3 注重并購后企業(yè)的整合

并購后的整合對于企業(yè)的并購效果至關重要。并購后的整合不僅包括資產(chǎn)、債務、人員等實體方面的整合,還包括企業(yè)文化的整合。企業(yè)文化有助于提升企業(yè)員工的凝聚力,員工提高對企業(yè)的認同感,更好地完成自己的工作,從而形成良好的員工間合作關系。以上這些都有助于企業(yè)的長遠發(fā)展。

5 結(jié)語

完成一次成功的并購需要并購前期周全的準備和計劃,并購中期對項目的密切跟進以及并購之后的有效整合,這一過程需要企業(yè)付出長期的努力。對于并購后協(xié)同效應的檢測就是對并購成功與否的一項評價。文章引用TCL科技并購中環(huán)電子的案例從并購過程、并購動因以及并購后的協(xié)同效應方面進行分析,給予企業(yè)一定的建議,有利于其今后更好地完成并購活動,有效地進行并購整合。總體來看,TCL科技并購中環(huán)電子的這次并購活動為TCL科技帶來的是積極影響,在經(jīng)營協(xié)同、管理協(xié)同和財務協(xié)同方面均成效顯著。通過本次并購,TCL科技與中環(huán)電子實現(xiàn)了強強聯(lián)手,在整個行業(yè)中將處于領軍地位,后續(xù)企業(yè)要更加注重技術資源和人力資源的融合,加快企業(yè)的進一步發(fā)展。

【參考文獻】

【1】張金鑫.企業(yè)并購[M].北京:機械工業(yè)出版社,2016.

【2】王渃婷.協(xié)同效應在企業(yè)并購的應用研究[J].北方經(jīng)貿(mào),2018(3):122-123.