科創板上市公司集團股份支付會計處理研究

柯祖成

(重慶怡景實業有限公司,重慶 401120)

引 言

科創板設立初始就以“硬科技”作為其嚴格的核心上市標準之一,這意味著科創板上市公司對于高素質人才的需求與日俱增,為了吸引和留住高素質人才,同時降低代理成本,股權激勵日益成為科創板上市公司的常態化安排。數據顯示,自科創板2019年設立以來到2021年年末,科創板上市公司股權激勵的廣度(公告股權激勵企業數占上市企業總數比例)達到48.54%,遠超上交所主板的18.70%、深交所主板的21.93%;股權激勵惠及度(科創板上市公司股權激勵人數占企業員工總數比例)的50分位值達到22.76%,遠超上交所主板的9.78%、深交所主板的9.42%。其中,包括中微公司在內的7家上市公司的激勵對象人數在公司總人數的90%以上,幾乎覆蓋全員,可見科創板上市公司對人才隊伍建設的重視。科創板上市公司基本聚焦于“硬科技”產業,并且很多都是研發創新驅動型的跨國企業,因此其集團內的主要經營實體呈現出技術與人才高度密集的特征。科創板上市公司為了集團整體的發展戰略需要,往往會采用上市公司自身的權益工具來激勵集團內沒有上市的其他經營實體。科創板股權激勵規則取得了多項制度突破,比如允許上市前期權帶過IPO、拓寬激勵對象范圍、提高激勵上限、放開限制性股票價格、實施方式更便利、員工持股平臺遵循閉環原則股東人數就可以按一位計算等,這無疑給科創板上市公司更多的自主性和操作空間,為實施全員股權激勵計劃掃清了制度障礙。因此,科創板上市公司更有意愿也更有條件去實施更為廣泛、更有深度的股權激勵計劃,這就不可避免地產生了集團股份支付的會計處理問題。

《企業會計準則解釋第4號》(財會〔2010〕15號)對集團股份支付僅做了比較抽象的原則性處理規定。在具體會計實務中,由于交易結構的復雜性及結算方式的多樣性,對于結算方、接受服務方及集團合并層面如何準確判斷股份支付的性質及集團合并層面如何進行會計處理仍然存在較大難度。因此,本文從科創板股權激勵安排加速常態化的背景出發,探討結算方與接受服務方分離情況下的集團股份支付的實質,并結合科創板定位和科創板上市公司特點,為上市公司尤其是科創板上市公司集團股份支付的會計實務處理提供參考。

一、集團股份支付的實質

《企業會計準則第11號——股份支付》(財會〔2006〕3號)明確規定了股份支付的定義,即企業為獲取職工和其他方提供服務而授予權益工具或者承擔以權益工具為基礎確定的負債的交易。權益工具是指企業自身權益工具,包括企業本身、企業的母公司或同集團其他會計主體的權益工具。從股份支付的定義不難看出,股份支付交易通常涉及三方,包括提供服務方、接受服務方和結算方,同時按照結算方的結算方式不同,股份支付分為權益結算的股份支付與現金結算的股份支付,這兩種性質截然不同的股份支付的會計處理大相徑庭。常規的股份支付交易,由于接受服務方與結算方屬于同一方,因此其交易只涉及兩方,即一方為了換取另一方提供的服務而授予另一方權益工具或者承擔以權益工具為基礎確定的負債,常規股份支付交易涉及的會計處理相對簡單。但如果接受服務方與結算方分屬于集團內不同的會計主體,比如接受服務方為子公司,結算方為母公司,或者接受服務方為母公司,結算方為子公司,由于這種集團股份支付交易不僅涉及提供服務方、接受服務方和結算方等三方主體,還涉及接受服務方與結算方組成的集團合并層面,甚至結算方用于結算的權益工具還可能涉及集團內第三方會計主體的權益工具,因此其會計處理主要存在以下兩處難點。其一,由于集團股份支付交易涉及多方主體,交易結構復雜,接受服務方、結算方和集團在分別判斷其各自財務報表層面的股份支付交易是作為權益結算還是現金結算的股份支付時存在較大難度,比如母公司以集團內其他主體權益工具授予子公司的職工,母公司、子公司及集團合并層面各自如何準確判斷股份支付的性質?其二,母公司作為結算方,子公司作為接受服務方的股份支付交易在母公司個別財務報表上體現為長期股權投資的增加,但是否會改變母公司在子公司的持股比例?母公司以自身權益工具授予子公司,視同母公司對子公司的溢價增資,但如果子公司存在少數股東,母公司對子公司的溢價增資及相應的股權激勵成本費用是否需要在母公司與少數股東之間進行分配?在集團合并財務報表層面,對這些問題的處理也存在較大難度。

如果理解了集團股份支付的實質,上述問題自然能迎刃而解。對集團股份支付進行會計處理,首先需要解決如何準確判斷結算方、接受服務方及集團合并層面股份支付的性質。站在結算方角度,如果結算方授予的是自身權益工具,即結算方個別財務報表體現的是自身權益工具的變動,那么結算方應將其劃分為權益結算的股份支付;如果結算方授予的是現金股票增值權或其他主體權益工具等,即結算方個別財務報表體現的是貨幣資金或其他資產、負債的變動,那么結算方應將其劃分為現金結算的股份支付。站在接受服務方角度,雖然接受服務方直接消耗了職工或其他方提供的服務資源,但其并未直接向職工或其他方支付報酬成本,其報酬成本由結算方間接支付,這種間接支付應視同結算方對接受服務方的溢價增資或利潤分配,那么自然就只能作為權益結算的股份支付處理。站在集團合并角度,如果集團最終授予提供服務方的是結算方的自身權益工具,比如限制性股票或股票期權,那么集團合并層面應劃分為權益結算的股份支付,否則應劃分為現金結算的股份支付。

母公司作為結算方,子公司作為接受服務方的股份支付交易在母公司個別財務報表上雖然體現為長期股權投資的增加,但是根據《企業會計準則解釋第4號》(財會〔2010〕15號)的規定,結算企業是接受服務企業的投資者的,應當按照授予日權益工具的公允價值或應承擔負債的公允價值確認為對接受服務企業的長期股權投資,同時確認資本公積(其他資本公積)或負債。母公司個別財務報表上確認的長期股權投資并非對子公司注冊資本的變更引起的,而是對子公司的溢價增資。

因此,集團股份支付的實質是集團整體同時作為接受服務方與結算方,為換取職工和其他方提供服務而授予其集團內權益工具或者承擔以集團內權益工具為基礎確定的負債的交易,同時在集團內部體現為結算方對接受服務方的溢價增資或利潤分配。

二、集團股份支付的具體會計處理分析

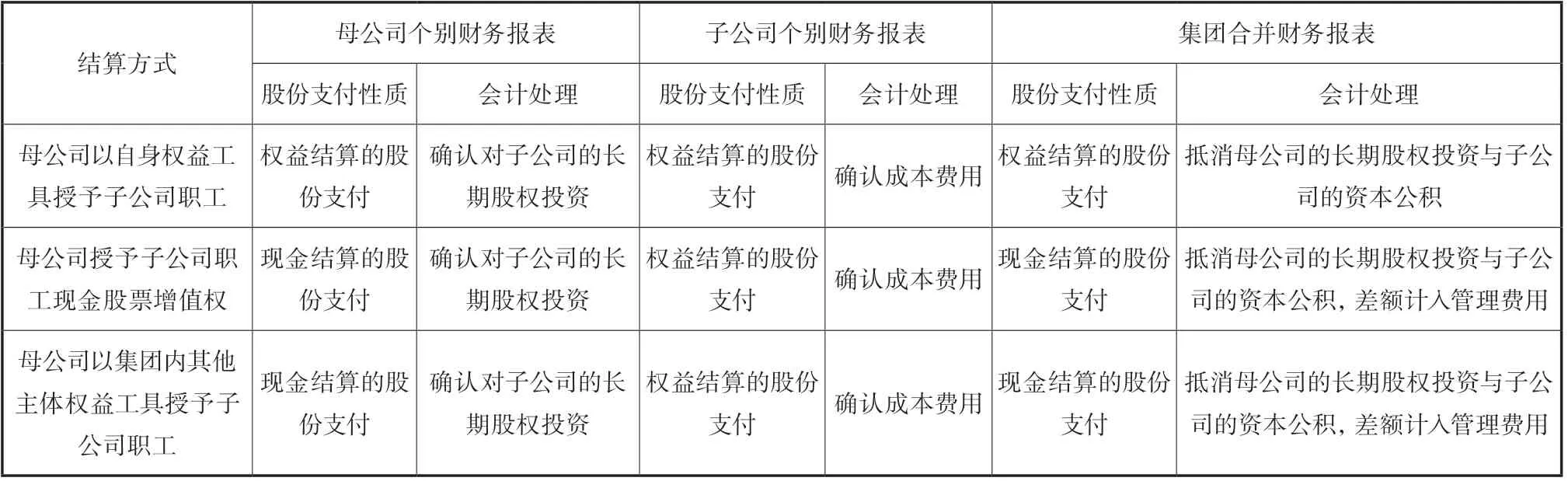

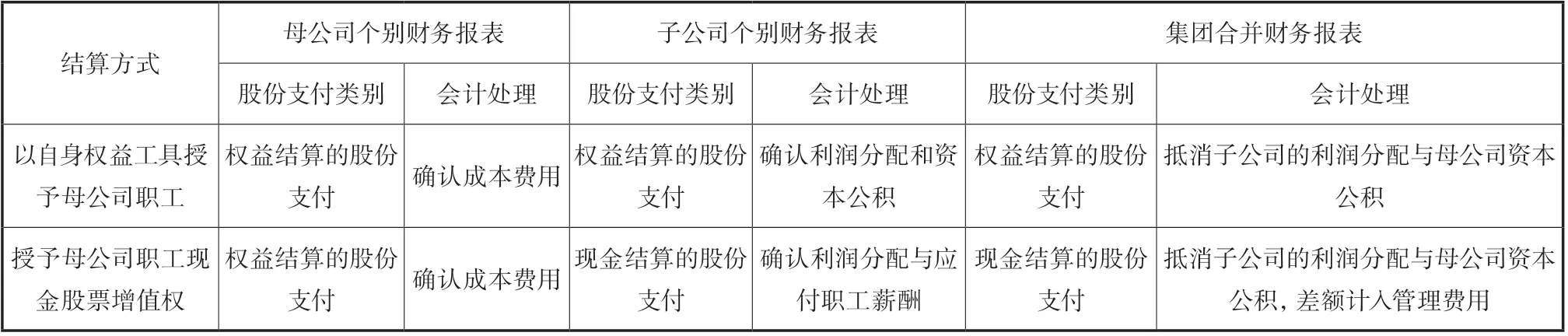

理解了集團股份支付的實質,確定了交易各方的股份支付性質后,各方如何進行具體的會計處理就相對簡單了。首先,站在集團合并角度,其得到的是職工或其他方提供的服務,付出的是權益工具或者承擔以權益工具為基礎確定的負債,因此集團合并層面只需要確認相關的成本費用和相應的權益工具或以權益工具為基礎確定的負債即可,其他則需要抵銷處理。其次,站在結算方或接受服務方角度,如果結算方為母公司,接受服務方為子公司,其商業實質是母公司購買職工或其他方提供的服務資源,并將其投入子公司,則母公司個別財務報表視同在保持原持股比例不變的情況下對子公司的溢價增資,子公司個別財務報表確認相關成本費用,具體會計處理如表1所示;如果結算方為子公司,接受服務方為母公司,其商業實質是子公司購買職工或其他方提供的服務資源,并將其作為股利分配給母公司,則子公司個別財務報表視同對母公司進行利潤分配,母公司個別財務報表確認相關成本費用,具體會計處理如表2所示。

表1 母公司作為結算方,子公司作為接受服務方的股份支付會計處理

表2 子公司作為結算方,母公司作為接受服務方的股份支付會計處理

母公司作為結算方,子公司作為接受服務方的股份支付交易在母公司個別財務報表上雖然體現為長期股權投資的增加,但其實質是對子公司的溢價增資,并非對子公司追加注冊資本,因此母公司在子公司的持股比例應保持不變。

母公司作為結算方,以自身權益工具授予子公司職工,其實質是母公司對子公司的溢價增資,母公司對子公司的溢價增資應由子公司全體股東共同享有,因此子公司少數股東也應當按照其持股比例分享少數股東權益,相應的損益也應當與權益相匹配,子公司少數股東自然也應當按比例承擔股權激勵成本費用。

結 語

本文通過分析結算方與接受服務方分離情況下的集團股份支付的實質,結合科創板定位和科創板上市公司的特點,得出以下結論與啟示。

首先,根據“實質重于形式”原則,結算方、接受服務方和集團合并層面可以分別從以下角度準確判斷各自股份支付的性質。站在結算方角度,根據結算方式判斷,如果結算方以自身權益工具的方式結算,則應劃分為權益結算的股份支付;如果結算方以現金或其他資產、負債的方式結算,則應劃分為現金結算的股份支付。站在接受服務方角度,如果接受服務方為母公司,則子公司結算視同對母公司的利潤分配;如果接受服務方為子公司,則母公司結算視同對子公司的溢價增資,無論是利潤分配還是溢價增資,均只能作為權益結算的股份支付處理。站在集團合并角度,根據集團最終支付給職工或其他方的報酬形式判斷,如果集團最終支付的是結算方自身的權益工具,應劃分為權益結算的股份支付;否則,應劃分為現金結算的股份支付。

其次,母公司作為結算方,子公司作為接受服務方的股份支付交易實質是對子公司的溢價增資,因此不會引起母公司在子公司的持股比例變化,同時該溢價增資應由子公司全體股東共同享有,相應的股權激勵成本費用也應當由子公司少數股東按比例分擔。

綜上所述,在結算方與接受服務方分離的情況下,集團股份支付會計處理的首要難點在于對各方股份支付性質的準確判斷,只有準確判斷了各方的股份支付性質,才能根據股份支付準則和合并財務報表準則等進行相關的后續會計處理。