換電模式漸熱,誰在期待?

張書琛

每到長假,純電動車在高速公路上的續(xù)航問題都會引發(fā)一波關(guān)注。

“一路上都不敢開快,生怕開不到下個充電站。”9月30日,純電動車車主陳瑞從清遠出發(fā),打算從廣州清遠開到齊齊哈爾老家,全程3300km。路上,陳瑞經(jīng)歷了23次充電,最短的一次間隔56km,利用快充充電;最長的一次間隔154km充電,其間多次下高速尋找充電樁,大部分是通過高速公路服務(wù)區(qū)的公共充電設(shè)施進行充電。

由于是第一次開新能源車走高速長途,全封閉路段、電池續(xù)航虛實等問題都讓陳瑞很焦慮,“一般真實續(xù)航相比官方續(xù)航數(shù)據(jù)要打八折,速度越快耗電越快、開啟空調(diào)增加耗電、滿載增加耗電,所以我一直在關(guān)注剩余續(xù)航里程,跑一會兒就去充電,換個心里踏實。”

陳瑞告訴電腦報,自己中途充電花費的時間最少也有四個小時,甚至還因為充電樁緊張在河南境內(nèi)跟其他車主吵了一架。

據(jù)中國汽車工業(yè)協(xié)會披露數(shù)據(jù)顯示,9月份國內(nèi)新能源汽車銷量再創(chuàng)歷史新高,達到70.8萬輛,同比增長93.9%,其中,純電動汽車銷量為53.9萬輛,同比增長77.2%;新能源汽車市場占有率達到27.1%。

但是在汽車電動化加速滲透的同時,充電設(shè)備卻難以滿足用戶的需求。據(jù)中國電動汽車充電基礎(chǔ)設(shè)施促進聯(lián)盟統(tǒng)計,目前全國的3819個高速公路服務(wù)區(qū)建成的充電樁只有16655個,不到全國公共充電樁總量的2%,更別說其中還有部分充電樁因維護保養(yǎng)不當無法使用……

陳瑞們的里程焦慮其實也是這一增長失衡狀態(tài)下的具體表現(xiàn)。為了解決這一問題,業(yè)內(nèi)只能同時探索提高電池續(xù)航里程和補能兩條路。

但是動力電池在卷了幾年后,囿于物理限制和技術(shù)方面的瓶頸,很難再出現(xiàn)前幾年那樣的快速迭代。補能就成了現(xiàn)階段解決車主續(xù)航焦慮的最佳手段。

在補能領(lǐng)域,“充換電之爭”長期存在。早在2008年前后,換電站就曾一度成為新能源車的熱門議題,后來卻因涉及到多方利益沖突和消費者不買單漸漸敗下陣來,淡出消費者視野,造就了如今以插電式為主的局面。

彼時新能源車保有量少,加上換電成本相對較高,鮮有車企愿意冒險生產(chǎn)換電車型,第三方運營商也保持謹慎觀望。而如今,新能源車在國內(nèi)飛速普及,在政策、需求、技術(shù)等多重因素驅(qū)動下,天平開始倒向換電模式。

節(jié)假日車主們里程焦慮依然存在

2022年以來,除了早早布局換電模式的蔚來和服務(wù)商奧動新能源外,不斷有新企業(yè)躬身入局:上游能源供應(yīng)商、設(shè)備制造商,中游電池廠商、第三方換電運營商以及下游主機廠,均押碼這一曾不被看好的賽道。

1月,寧德時代發(fā)布換電服務(wù)品牌EVOGO,提供標準電池塊組合換電服務(wù),當前服務(wù)對象以運營車輛為主;6月,吉利與力帆科技合資成立專門運營換電的新企業(yè)“睿藍汽車”;9月,上汽聯(lián)手寧德時代、“兩桶油”(中國石化與中國石油)成立捷能智電新能源科技有限公司,入局換電站。

需求,是推動玩家入局的首要因素。

“換電模式自身的優(yōu)勢,在充電模式痛點暴露的情況下變得明顯。”原本不看好換電模式的某車企工程師在多次親身嘗試后發(fā)現(xiàn),換電模式的確降低了車主的擁車成本。

“充電耗時較長,再快也有20多分鐘,而換電過程體驗和加油類似,只需要三四分鐘。”他認為,換電的優(yōu)勢之一在于時間成本低,車主換裝一組充滿電的電池即可駛離。

相較于部分車企熱衷的快充乃至超充,換電模式下電池損耗少、安全性也更高。中信證券研報中提到,換電站中的電池充電倍率通常采用0.5-0.6C(放電速率,表示放電快慢),相較快充2C以上的充電倍率,能夠大大提高電池壽命和使用周期;比之充電,換電能夠減少碰撞、漏電、短路等安全事故發(fā)生,安全系數(shù)更高。

除此之外,電池的產(chǎn)用權(quán)分離,一方面降低了消費者的初始購置成本,另一方面也可以消除終端用戶對車輛保值的顧慮。畢竟電池成本一般占整車成本的40%,無論是定價還是車輛保值率都與其息息相關(guān)。

以蔚來的租用服務(wù)BaaS(Battery as a Service)為例,用戶如果購買不帶電池的蔚來車型,按需租用特定電池包,同款車型(如ES6)在選擇租用長續(xù)航電池包的情況下,車價相比整車購買便宜近15萬元。

和動力電池發(fā)展初期類似,換電賽道也離不開政策層面的“地利”。

從2019年開始,各主管部門頻繁出臺新能源車換電扶持政策,落腳點主要集中在推廣換電模式應(yīng)用、鼓勵車電分離商業(yè)模式、支持換電站建設(shè)、研究制定換電領(lǐng)域國家標準、加大換電車型補貼力度等方面。

“從目前出臺的一些政策來看,換電模式已經(jīng)不再只是補充地位,而是與充電樁并行,產(chǎn)業(yè)發(fā)展空間巨大。”信達證券行業(yè)分析師劉卓分析。

換電技術(shù)趨于成熟,則補齊了商業(yè)化運營的另一短板。經(jīng)過長期發(fā)展,通過關(guān)鍵環(huán)節(jié)的迭代更新,換電技術(shù)在換電時長、兼容性及自動化程度上都有了長足進步。

最重要的是,現(xiàn)在換電技術(shù)儲備已經(jīng)可以兼容1-4款車型,加之電動車基數(shù)的快速增長,迅速壯大的新勢力有理由去構(gòu)建自己的換電系統(tǒng)。

換電的時間優(yōu)勢

技術(shù)成熟補全了商業(yè)化短板? 圖源:企查查

考慮到換電相關(guān)軟硬件技術(shù)已經(jīng)成熟,不存在神秘黑科技,因此早布局、并能抓住大客戶資源的上游設(shè)備制造商和電池企業(yè)受到熱捧。換電賽道現(xiàn)階段也被業(yè)內(nèi)視為處于“爆發(fā)前夜”。

東興證券測算,乘用車換電站設(shè)備需求空間或超2200億元,商用車換電設(shè)備需求空間或超3300億元。其中換電設(shè)備需求將率先釋放,年均復合增速將達到105.5%,未來市場空間預(yù)估超5500億元。

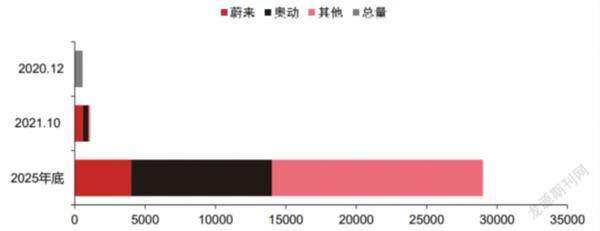

“換電產(chǎn)業(yè)鏈中,空間最大的還是中游運營環(huán)節(jié),所以新玩家主要都集中在了換電站建設(shè)和運營這塊。”重慶弗迪鋰電池市場負責人分析。根據(jù)中國充電聯(lián)盟統(tǒng)計數(shù)據(jù),截至2022年6月乘用車換電站保有量共計1582座,而據(jù)不完全統(tǒng)計,到2025年新老玩家規(guī)劃建設(shè)的換電站將超過3.3萬座。

僅在國內(nèi)有限市場搶位還不夠,隨著全球市場結(jié)構(gòu)變化,頭部企業(yè)開始將目光轉(zhuǎn)向歐美市場。

歐洲主要國家從2020年起加大新能源汽車補貼扶持力度,同年歐洲的新能源汽車銷量短暫超越中國。歐盟正在討論2035年禁售燃油車;美國在2021年8月明確提出,到2030年,新能源汽車在新車銷量中占比要達到一半。可想而知,未來新能源市場勢必會形成三地鼎立的局面,如果頭部企業(yè)不能分享歐美市場轉(zhuǎn)型增長的紅利,遲早會在市場競爭中敗下陣來。

據(jù)路透社報道,占全球動力電池市場超30%的寧德時代曾明確表示公司開發(fā)換電服務(wù)不僅是針對中國市場,而且還將“滿足全球市場的需求”;蔚來在打入歐洲的同時,換電站也作為其全場景加電服務(wù)之一落戶德國,據(jù)其北美負責人加內(nèi)什·耶爾所說,在2025年前蔚來將向美國客戶提供換電服務(wù)。

但這一過程充滿阻力。“在中國,如果實現(xiàn)大規(guī)模換電服務(wù),可能會削弱特斯拉、大眾和通用汽車等全球品牌的吸引力,因為他們采用的是自研的專利電池,特斯拉甚至只用自己的充電網(wǎng)絡(luò)。”一位曾在博世汽車工作過的業(yè)內(nèi)人士并不看好這一模式在歐美市場的發(fā)展,“歐美是日韓電池企業(yè)的傳統(tǒng)市場,且歐美有計劃扶持本地企業(yè),要想讓老牌車企放棄自己的電池設(shè)計和電池包定義權(quán),需要更多條件。”

走出去步伐緩慢,國內(nèi)市場同樣處在早期階段,也要面臨諸多障礙,包括標準化電池產(chǎn)品推行困難、責任歸屬模糊、投資成本高等。

劉卓算了筆賬,換電站單站建設(shè)(不含電池)成本超過150萬元,備用電池成本為80萬-90萬元,遠高于充電樁成本(10萬元左右)。哪怕是回本周期最短的B端商用車,也要等到利用率超過29%后才能開始盈利。

況且換電模式頭頂還懸著一把達摩克利斯之劍。就像手機發(fā)展一樣,一旦電池材料和快充技術(shù)的發(fā)展取得突破性進展,車主沒有里程、時間焦慮后,還需要換電嗎?

2025年新老玩家規(guī)劃建設(shè)的換電站將超過3.3萬座圖源:企查查