華能水電:成長動能依舊充沛

股市動態分析

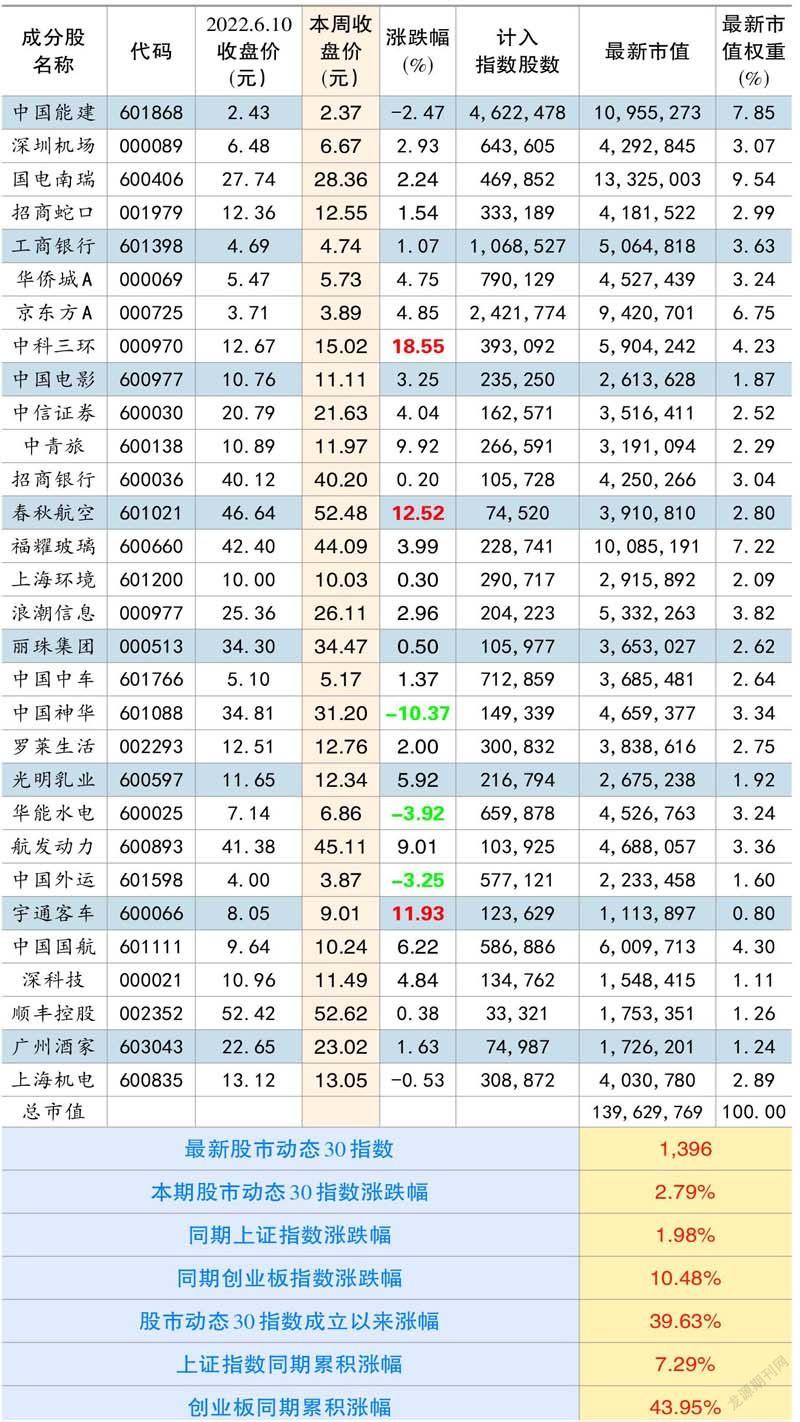

本期股市動態30指數收于1396點,較上期上漲2.79%,同期上證指數上漲1.98%,創業板指數上漲10.48%。成分股中,中科三環、春秋航空和宇通客車等個股漲幅靠前。中國神華、華能水電和中國外運漲幅靠后。

公司是國內第二大水電企業,此前成長邏輯主要來自水電業務的量價齊升。

一方面是云南省內電價走高。歷史上,云南省產業相對單一,工業發展韌性較差,省內電力需求偏弱,而云南省依托水電資源稟賦、在水電裝機持續放量,最終供大于求。以前省內棄水窩電的現象嚴重,造成的直接影響是電價相比其他省份普遍較低。2017年之前,省內平均市場化成交電價甚至低至0.11元/千瓦時,不僅低于自身輸送省外的協議電價(0.3元/千瓦時),與同行業川投能源、長江電力等發電價相比也有一倍的差距。

為改善省內水電供大于求的現狀,2017年后云南省通過電價優惠大力引進了電解鋁、水電硅等高耗能產業,極大地改善了省內棄水窩電現象。2020年以來省內電價持續走高,2020年云南省內市場化電價同比上漲1.5分。今年前4個月的電價漲幅已經達到6%。

另一方面是新增水電站投產。公司于2017年上市,2018年-2019年瀾滄江上游云南段的烏弄龍、里底、黃登、大華橋、苗尾等五座新電站陸續投產,合計裝機563萬千瓦,占當時總裝機量約33%,且均是公司全資控股,權益更高,產能大規模釋放后極大推動了2018年和2019年業績快速增長。

站在當前時點看,公司的電站主要集中在瀾滄江上游云南段和中下游,隨著上游5個電站的投產以及省內外電價價差縮窄,有投資者對公司未來的業績增速表示擔憂。但往長遠看,我們認為,公司成長動能依舊充沛。

1)水電業務還有量可增長,一是上游云南段7個電站中還有托巴和古水尚未投產,合計裝機330萬千瓦;二是瀾滄江上游西藏段還在規劃8個水電站,總裝機容量還有961.8萬千瓦;三是集團的水電資產注入承諾,公司是華能集團旗下唯一的平臺,目前集團旗下還有四川能源公司和西藏雅魯藏布江水電開發公司的資產沒有注入,截止2020年二者合計裝機425萬千瓦。

2)“風光水儲一體化”是水電行業新趨勢,公司積極擁抱“風光水儲一體化”建設。2021年公司擬于瀾滄江云南、西藏段建設規劃“雙千萬千瓦”清潔能源基地,包括瀾滄江上游西藏段10GW水電和10GW光伏清潔能源。“十四五”期間逐步開工建設,計劃2030年開始送電,2035年全部建成。2021年完成備案3.868GW,已經開工了0.99GW,2022年內擬計劃開工項目15個,新增新能源裝機1.3GW。風光等新能源裝機將成為公司的第二增長曲線。

3)利息費用和折舊助推業績增長。水電企業前期因為水電站建設緣故,會貸款和發行不少綠色債券,負債會高企,但一旦水電站投運便能形成穩定現金流,財務費用會持續下降。2019年4個新電站投運后,公司的資本開支來到拐點,通過嚴控有息負債規模以及低利率債替換前期高利率債,利息費用持續下降。2019年公司的利息費用達到44.99億元的高點后逐年下行,2020年為38.38億元,2021年已經降低至33.7億元。

此外,公司前期投產的水電機組從2021年開始陸續到期,2021年折舊釋放近2億元,2022年一季度折舊成本同比也在減少。折舊不會影響現金流,但會影響凈利潤,公司的大壩折舊周期會更長一些,但長周期看也會陸續貢獻利潤。

面板板塊持續低迷已經一年有余,下跌的原因在于面板價格走低。TV面板價格曾于2021年三季度高位回落,到今年一季度跌幅收窄,價格接近上一輪周期底部,4月份受疫情和宏觀環境沖擊,跌幅再度擴大。6月份部分廠商產線面臨跌破現金成本線的風險,IT面板價格于去年四季度開始微調,目前價格及盈利性稍好一些。

展望未來,面板板塊能否實現反彈取決于面板價格。公司表示,面板價格預計會在6月止跌,而Omdia認為,面板廠商在今年三季度將采取更積極的措施限制產能利用率,下游整機廠將會進入戰略性多備庫存階段,供需方面的主動改善,結合下半年行業旺季需求拉動,預計面板面積平均單價將在三季度過后逐漸反彈。綜上,面板價格已經到了極限底部位置,向上的空間大于向下的空間。

公司近日披露了5月份的運營數據,單月商品煤產量同比增長3.7%至2500萬噸,但同期煤炭銷售量同比下降12.8%至3530萬噸左右,前五個月產量累計同比增長4.2%至1.326億噸,累計銷售量同比下滑10.8%至1.778億噸。5月煤炭銷量同比下降的主因是外購煤銷量下降。

公司一季報數據顯示,自產煤及采購煤均價為611元/噸,國內貿易煤銷售均價為783元/噸,同比均有大幅增長。因此,二季度雖然外購煤減少導致公司煤炭銷量同比下降,但考慮到煤炭價格有較大幅度上漲,以價抵量,同時今年累計核增產能460萬噸,煤炭業務預計還會持續穩定增長。

發電方面,5月公司發電量117.7億千瓦時,同比下降13.9%,總售電量為110.1億千瓦時,同比下降13.8%,數據雙雙下滑主要是公司火電機組所在部分區域電力需求下降,部分機組檢修以及水電出力增加所致。拉長時間軸看,前五個月累計發電量713.5億千瓦時,同比增長13.3%,累計售電量為670.3億千瓦時,同比增長13.4%,今年依舊保持穩定增長態勢,主要原因是2021年9月以來公司多臺新機組陸續投運。一季度公司的發電業務收入204.4億元,同比大增52%,售電均價為0.411元/千瓦時,同比增長21.6%,參考一季度電價,預計二季度公司發電業務還將保持增長。

6月15日公司發布了最新5月份的運營數據,地產業務方面,單月實現合同銷售面積19.1萬平米,合同銷售金額49.3億元。前五個月累計實現合同銷售面積76.6萬平米,同比下降59%,銷售金額153.3億元,同比下降58%。

5月公司無新增土地,前五個月累計拿地僅三塊,合計計容建面約15.68萬平。在當下地產景氣度快速下滑背景下,公司的拿地策略是市場關注焦點。公司在近期調研中表示,在當下復雜的內外部環境下,公司在2022年將密切關注市場動態,加強綜合研判,在守住風險底線的前提下,優中選優拓展資源。具體為,一是以核心城市群的核心地段作為主要投資方向,重點關注去化率和資金周轉;二是為政府提供公共服務設施建設及運營全流程專業服務,間接獲取優勢資源;三是拓展業務邊界,以城市更新/舊城改造方式介入城市存量核心區域綜合開發;四是適度進行工業園區和其他項目的建設,作為地產業務的補充;五是介入政府政策性保障住房開發項目;六是積極推進數字化轉型、賦能管理,向管理要效益。

文旅業務方面,5月有福城景區正式開業,是茂名市首個以“人文歷史+科技+文化+演藝”融合的沉浸式新型旅游項目。塘霞俚街5月1日試營業,是茂名市濱海旅游鄉村振興示范帶新地標。此外,端午期間,公司旗下各景區、酒店和開放式旅游區合計接待旅客134.4萬人次,為2021年同期的150%水平,恢復情況超行業平均水平。

公司董事會已于4月8日換屆,原中國保利集團總經理張振高接任段先念,成為華僑城集團黨委書記、董事長,目前正在對公司進行調研、了解和熟悉,期待新任高層更換后公司能重新出發,走出經營低谷。