沱江流域綠色金融發展困境與對策研究

李裕坤 白帆

隨著我國“30·60”雙碳目標的提出,綠色發展理念深入人心,綠色發展轉型迫在眉睫,綠色金融備受重視。本文以長江生態屏障上游的沱江流域為研究對象,分析該流域綠色金融發展現狀和取得成就的同時,發現其面臨綠色金融信息公開披露機制尚未建立、綠色金融信息共享機制仍需完善、綠色金融市場發展不夠均衡、綠色金融專業人才培養不足等困境,最后結合上述四個困境針對性地提出了推進沱江流域綠色金融高質量發展的對策舉措。

一、引言

2020年,中國基于推動實現可持續發展的內在要求和構建人類命運共同體的責任擔當,提出了“30·60”雙碳目標。據測算,中國要實現凈零碳排放,需要低碳投資138萬億元①。因此,要實現“雙碳”目標愿景,綠色發展迫在眉睫,綠色金融支持不可或缺。所謂綠色金融,是指為支持環境改善、應對氣候變化和資源節約高效利用的經濟活動,即對環保、節能、清潔能源、綠色交通、綠色建筑等領域的項目投融資、項目運營、風險管理等所提供的金融服務②。2021年,《中共中央 國務院關于完整準確全面貫徹新發展理念做好碳達峰碳中和工作的意見》明確提出,要積極發展綠色金融、有序推進綠色低碳金融產品和服務開發、建立健全綠色金融標準體系。可見,發展綠色金融是實現雙碳目標的關鍵環節之一。

二、沱江流域的基本情況與綠色金融發展現狀

(一)沱江流域的基本情況

長江經濟帶是我國經濟最活躍、產業鏈最豐富、內循環最暢通的區域,也是我國生態安全最重要的屏障。沱江作為長江上游的一級支流,是四川省腹部地區的重要河流之一,它發源于川西北九頂山南麓,綿竹市斷巖頭大黑灣,流經德陽市、成都市、簡陽市、資陽市、內江市、自貢市,至瀘州市匯入長江,全長712公里,流域面積3.29萬平方公里。沱江流域沿線城市大多是四川省傳統工業集中之地,被納入我國第四增長極——成渝地區雙城經濟圈中。《成渝地區雙城經濟圈建設規劃綱要》中明確提出要建設沱江綠色發展經濟帶,這意味著傳統工業亟須實現綠色轉型,亟須蓬勃發展的綠色金融市場與之匹配融合。

(二)沱江流域綠色金融發展現狀

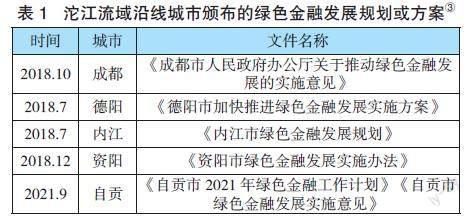

1.綠色金融政策日漸完善。近年來,沱江流域所在的四川省高度重視綠色低碳發展,探索創新綠色金融發展模式,多措并舉,大力推動綠色產業發展與金融市場的融合,取得了諸多成就。在政策保障方面,2018年,四川省制定了《四川省綠色金融發展規劃》。隨后,沱江流域大多數城市陸續出臺了綠色金融發展規劃或實施意見,如表1所示。

2019年,印發了《四川省長江經濟帶發展負面清單實施細則(試行)》《關于開展四川省綠色企業和綠色項目庫建設工作的通知》《成都市綠色項目認定評價暫行辦法》《成都市綠色企業認定評價暫行辦法》等文件,構建了西部首個地方綠色金融標準。2020年出臺了《關于開展生態環保項目財政融資貼息的通知》等政策文件。2021年,《成渝共建西部金融中心規劃》公布,提出要支持重慶、成都成為中歐綠色金融標準認定及應用試點城市。

2.綠色金融市場發展如火如荼④。在銀行貸款方面,綠色信貸規模與占比逐年上升。截至2020年末,成都綠色貸款余額3766億元,占比9.15%,同比增長16%,詳見表2。內江沱江水域治理PPP項目獲得農行四川分行綠色信貸支持,瀘州市獲得農發行生態環境建設與保護專項貸款授信6.5億元,提升生活污水收集率和污水處理廠進水質量,保障長江、沱江水質達到Ⅲ類標準。2021年,人民銀行成都分行制定碳減排票據再貼現專項支持計劃,重點支持主營業務或對應項目屬于《綠色產業指導目錄(2019年版)》和《綠色債券支持項目目錄(2021年版)》中所列節能環保、清潔生產、清潔能源、生態環境或基礎設施綠色升級產業,且其碳減排效應可定量測算的企業簽發、收受的碳減排票據再貼現,辦理碳減排票據再貼現業務95筆,為符合條件的企業提供資金11.23億元,節約融資成本572.73萬元。自貢市已有13家銀行機構開展綠色信貸業務,3家銀行機構為節能環保制造企業辦理碳減排票據再貼現165萬元,農發行自貢分行投放綠色信貸貸款14.89億元,同比增長181.13%。在其他綠色金融產品方面,2018年,首只規模達50億元的東進綠色產業基金設立并運營,四川碳交易市場在成都開市,成都軌道交通集團有限公司注冊發行70億元綠色中期票據,實現綠色債券零突破,同時在新都區建立“綠色金融中心”以聚集綠色金融資源。2021年,成都農商銀行向四川嘉博文環境服務有限公司發放200萬元無抵押貸款,成為沱江流域乃至四川省首筆餐廚垃圾回收綠色信貸產品。

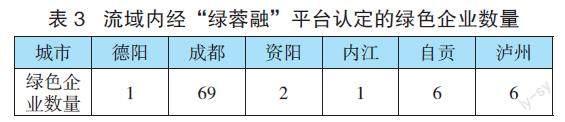

3.綠色金融信息共享平臺初步建立。2019年,四川聯合環境交易所積極搭建“綠蓉融”綠色金融綜合服務平臺,為綠色金融產品和項目提供信息共享渠道,制定了綠色企業和綠色項目評價標準。截至2021年12月,平臺已注冊的企業有2400家、簽署合作協議的金融機構44家,上線綠色金融產品77個,認定綠色企業159家、綠色項目54個⑥。從數據看,平臺認定的159家綠色企業中,注冊地在沱江流域沿線六個城市的有85家,占比53.46%。2020年,成都綠色金融綜合信息服務平臺——“綠蓉通”正式上線,截至2021年末,該平臺注冊企業數為1626家,已獲授信企業數332家,累計綠色信貸金額2.27億元,平均融資成本5.27%⑦。

三、沱江流域綠色金融發展困境

(一)綠色金融信息公開披露機制尚未建立

由于綠色金融概念的外延和內涵在不斷拓展,綠色金融統計口徑也在不斷完善,導致綠色金融的信息公開披露要求和常態化的披露機制還未建立。盡管早在2013年,銀監會要求國內21家主要銀行機構定期報送綠色信貸信息,人民銀行也從2018年開始要求金融機構定期報送綠色貸款等信息,并將其納入對機構的考核評價指標體系中,但并不對外公布。可見,以金融機構為統計范圍的綠色金融數據信息的公開披露機制尚未建立,更缺乏從城市的角度定期進行綠色金融相關信息的統計與披露。此外,城市的綠色發展需要綠色金融的支持。就沱江流域沿線城市看,自2017年起,僅成都市對外公布了綠色信貸的余額,其余城市均未公布,關于各城市開展綠色金融的實踐情況也僅散見于綜合新聞報道,缺乏針對綠色金融方面的專題報道,披露信息不全面、不統一,橫向可比性不強,不利于對城市綠色金融開展情況和綠色發展實踐結果的評價。

(二)綠色金融信息共享機制仍需完善

2020年,沱江流域建立了兩個綠色金融信息共享平臺,分別是省級綠色金融綜合服務平臺——“綠蓉融”和成都市綠色金融綜合信息服務平臺——“綠蓉通”。其中,“綠蓉融”平臺從2020年開始對綠色企業和綠色項目進行注冊和認定。截至2021年末,平臺注冊企業有2400家,但是經認定為綠色企業的數量僅159家,綠色項目54個。“綠蓉通”平臺累計發放貸款39.87億元,其中綠色信貸金額僅為2.27億元。從數據看,兩個平臺的“綠色”含量并不算高,究其原因在于兩個平臺的建設尚處于起步階段,信息共享機制還不完善,平臺影響力還不高。

(三)綠色金融市場發展不夠均衡

從綠色金融服務的城市看,沱江流域沿線城市綠色金融發展水平不均衡。成都市無論在綠色金融產品數量、綠色企業和項目認定數量、綠色信貸余額與占比、綠色基金發行數量還是綠色金融基礎設施構建方面都遙遙領先其他城市。在綠色企業認定數量方面,注冊地在沱江流域沿線六個城市的企業共85家,其中歸屬成都市的綠色企業就有69家,而德陽和內江均僅有1家,詳見表3。在綠色信貸投放方面,2020年末,成都市綠色信貸余額為3245億元,占四川省綠色信貸余額5955.9億元的54.48%。

從綠色金融服務的對象和領域來看,綠色資金主要投向沱江流域大型企業的電力、熱力、燃氣及水生產和供應業方面的節能環保、技術改進等項目,較少涉足農村綠色金融、個人綠色消費金融、中小企業綠色金融等對象和領域。從綠色金融市場結構看,各類綠色金融產品的發展也不均衡。沱江流域綠色金融產品仍以商業銀行和政策性銀行發放的綠色信貸為主,綠色債券、綠色股票、綠色基金等產品市場還處于起步和創設階段,市場融資規模較小。

(四)綠色金融專業人才培育不足

綠色金融業務涉及環境風險評估、節能效益評估、環境損害鑒定、碳交易等復雜的專業技術,要想科學合理地對企業和項目的經營風險和收益能力進行評估,需要大量綠色金融專業人才。然而,沱江流域中大多數金融機構還缺少這類熟悉綠色金融政策和產品設計運營,又具備環境和社會風險評估知識的復合型人才,機構內也沒有設置專門的綠色金融部門進行綠色金融業務的拓展與經營,綠色金融業務往往混同在一般銀行業務中,導致信貸資金仍是更多投向風險可知、可控的傳統經濟領域,綠色金融業務還存在很大拓展空間。

四、優化沱江流域綠色金融發展的措施

(一)建立綠色金融信息披露常態化制度

由于綠色金融的研究尚處于發展階段,目前還沒有建立常態化的專門針對綠色金融信息的公開披露機制。2021年,人民銀行發布了《銀行業金融機構綠色金融評價方案》,明確了綠色金融的界定范疇和統計口徑,為綠色金融信息的披露提供了標準。為促進沱江綠色發展經濟帶的建成,建議沿線城市探索綠色金融開展情況的信息公開披露,統一披露指標和披露要求,形成常態化披露機制。具體而言,相關機構將省內各金融機構開展綠色金融服務的具體信息納入公開披露常態化機制,各地方金融管理局以城市為統計口徑定期披露當地綠色信貸余額,綠色債券發行數量、綠色票據貼現金額、綠色基金發行數量等統計信息。這樣不僅有利于監管層及時動態地了解流域內綠色金融的開展情況和存在問題,還可以發揮社會公眾的監督作用,將金融機構的內部考核考評與公眾外部監督評價有機結合,形成良性激勵機制,進而充分提高金融機構開展綠色金融服務的積極性,拓寬綠色金融服務范圍,提升綠色金融的投資質量。

(二)完善綠色金融信息共享機制

完善綠色金融信息共享機制需要金融機構、環保部門、環境風險評估中介機構以及企業四方主體協同開展。若信息披露不完善,金融機構獲取企業環保信息的難度和成本會增大,從而導致開展綠色金融業務風險難以精確估量,綠色金融產品定價偏高,既不利于調動金融機構開展綠色金融服務的積極性,也不利于降低綠色企業的融資成本。2021年12月,人民銀行發布了《成渝共建西部金融中心規劃》,明確提出要依托成渝兩地綠色企業(項目)庫,打造綠色金融數字化發展平臺。沱江流域沿線城市應積極主動融入《成渝共建西部金融中心規劃》落地環節,完善綠色金融信息基礎設施。首先,完善已建成的省級綠色金融綜合服務平臺——“綠蓉融”,鼓勵轄區內符合環保部門綠色標準認定的企業進入平臺完成認定,充實綠色企業庫和綠色項目庫資源,及時更新企業環保信用等級、環境信用披露、綠色業務開展情況等信息;其次,在條件允許的情況下,沱江流域內城市可以建立市域或流域范圍的綠色金融信息共享平臺,打造綠色金融產品超市,確保當地環保部門、評定機構、金融部門和企業之間的信息暢通共享,以便金融機構更好地將其識別和篩選出來,降低金融機構的客戶搜尋成本,從而拓寬綠色企業和綠色項目的融資渠道,降低企業融資成本。

(三)擴大綠色金融市場規模

加大銀行綠色資金投放。從成都市公布的數據看,雖然商業銀行是綠色金融市場的參與主體,但綠色信貸與綠色票據貼現的業務規模占銀行整體信貸規模的比率仍不到10%,存在較大的提升空間。首先,應培養銀行從業人員的綠色發展理念,堅定“雙碳”目標下金融的綠色轉型信念,建立符合綠色企業和項目特點的信貸管理制度,優化授信審批流程,降低綠色信貸成本,探索綠色信貸資產證券化產品,開發綠色理財產品,提升綠色金融資產的市場流動性。

積極壯大綠色債券市場。據調研,沱江流域沿線城市發行地方債券募集的資金有很大比例實質上用于了生態環保、軌道交通、污染防治等綠色概念領域,屬于綠色債券支持項目目錄,但未經第三方評估認證機構貼標認證。今后可以在現有綠色金融債的基礎上,大力發展綠色企業債、綠色公司債、綠色債務融資工具、綠色資產證券化以及經綠色債券評估認證機構認證為綠色地方政府專項債券等,可以聘請專業認證機構對符合綠色概念的債券進行貼標認證,一方面可以提升投資者對綠色貼標地方政府債券的認可度和需求量,豐富我國綠色債券品種,提升當地綠色金融發展水平,另一方面還可以拓展綠色評估認證機構的業務范疇,規范債券發行評估機制,促進地方政府綠色債券市場的健康發展。

創新多樣化綠色金融產品種類。一是創建綠色保險制度。沱江隸屬長江上游的特殊地理區位使得環境污染強制責任保險制度的構建更為迫切。建議保險機構積極探索創建綠色保險制度,創新綠色保險產品和服務,創設綠色信貸保證保險,明細環境污染責任強制保險條例,將投保綠色保險、出現污染事故的企業納入保險體系,與其他金融機構如商業銀行共享綠色信息。二是推進綠色直接融資步伐。明確對流域內經認定的綠色企業進行扶持,簡化綠色企業IOP審核程序。加大建立PPP模式綠色產業引導基金的力度,匯集政府、機構以及私人資金,積極發揮社會資本參與綠色經濟發展的積極性,解決市場中綠色企業融資困難的現實問題。

(四)壯大綠色金融專業人才隊伍

通過引育并舉兩種途徑壯大綠色金融專業人才隊伍。一是借助外力,將綠色專業人才引進來。金融機構可以加大與流域內生態環境部門、行業專家或第三方評估機構以及科研院所的合作力度,將具備環境、能效、化工、能源等專業背景人才作為特聘專家引入機構,在進行綠色資金投放時進行項目的風險評估或為金融機構提供咨詢服務。流域內開設金融和環境工程專業的高校,諸如四川大學、西南財經大學、西南交通大學等也應看到“雙碳”目標下,社會對人才的需求變化,大力培養既懂金融知識又懂環保知識的復合型人才,源源不斷為金融機構輸送人才。二是積極培育,儲備綠色金融專業人才。首先,大力開展全員提升計劃。通過邀請特聘專家,定期對金融機構從業人員對節能環保、能源能效、環境風險預測等知識的培訓,讓全體員工具備初步的綠色領域相關知識儲備,意識到綠色金融不是情懷,而是未來發展的必然趨勢,提升自身對綠色金融市場廣闊前景的信心和認可度。其次,穩步推進綠色金融人才培育計劃。將優秀員工派送到國內外開設環境工程的知名大學深入學習,打造綠色金融專業人才隊伍,可參考赤道銀行成立綠色金融專責機構,抓住綠色發展理念下傳統產業技能減排升級改造、戰略性新興產業興起的機遇,建立綠色金融中長期發展戰略,健全綠色金融風險評估體系,提升金融機構環境和社會服務水平。

注釋:

①清華大學氣候變化與可持續發展研究院 . 中國低碳發展戰略與轉型路徑研究 [EB/OL].2020。

②中國人民銀行.關于構建綠色金融體系的指導意見.2016。

③根據各城市政府網站公開資料整理,其中自貢市相關文件并未公開,只在新聞中提及。

④所有數據均來自政府網站公開資料。

⑤數據來源:成都市發改委、香城綠色金融控股有限公司、四川新聞網。

⑥數據來源:四川聯合環境交易所網站(sceex.com.cn)。

⑦數據來源:香投集團 (cdxtjt.com)。

參考文獻:

[1] Labatt, S. & White, R. Environmental Finance: A Guideto Environmental Risk Assessment and Financial Products [M]. Canada: John Wiley& Sons. Inc,2002.

[2] Jeucken, M. Sustainable Finance andBanking [M]. USA: The Earthscan Publication,2006.

[3]陳雨露.發展綠色金融有效服務實體經濟[J].財經界,2019,(6).

[4]中國人民銀行荊州市中心支行課題組.構建綠色金融體系助力長江大保護的調查與思考[J].武漢金融,2018,(12).

[5]興業銀行綠色金融編寫組.寓義于利——商業銀行綠色金融探索于實踐[M]. 中國金融出版社,2018.8.

[6]杜莉,鄭立純. 我國綠色金融政策體系的效應評價——基于試點運行數據的分析[J].清華大學學報(哲學社會科學版),2019,34(1).

[7]葛紅梅.關于商業銀行綠色金融業務可持續發展的思考[J]. 中國市場,2020,(1).

[8]張琦,王娟.浙江綠色金融監測評價體系構建及實證研究[J].統計科學與實踐,2020(01):29-32.

[9] 錢立華.積極發展和創新各類綠色金融產品[N].中國銀行保險報,2020-01-13(002).

基金項目:四川省社會科學重點研究基地沱江流域高質量發展研究中心課題(編號:TJGZL2020-12)。

作者單位:李裕坤,四川旅游學院副教授;白帆,四川旅游學院副教授,本文通訊作者。