原材料價(jià)格上漲對(duì)江蘇工業(yè)經(jīng)濟(jì)的影響

吳長榮 陶婷婷

[摘要]2021年受貨幣寬松、供需不平衡等宏觀因素影響,我國原材料價(jià)格漲幅明顯,化工、有色金屬、紡織原料上漲幅度最為突出,國內(nèi)190種大宗原材料中有53種原材料上漲幅度超過50%,其中16種原材料上漲幅度達(dá)到甚至超過100%。研究表明:本次原材料價(jià)格上漲呈現(xiàn)出范圍廣、品種多、漲幅高的特征,同時(shí)對(duì)外依存度高的原材料和與新能源產(chǎn)業(yè)相關(guān)的原材料漲幅最為明顯。原材料價(jià)格上漲幅度最高的化工、有色金屬、紡織原材料,均為江蘇經(jīng)濟(jì)支柱產(chǎn)業(yè)的上游。原材料漲價(jià)對(duì)江蘇制造業(yè)復(fù)蘇、工業(yè)出口優(yōu)勢(shì)、中小企業(yè)盈利能力等產(chǎn)生不利影響。針對(duì)上述情況,提出了建立長效價(jià)格機(jī)制、加快產(chǎn)業(yè)鏈備份、推動(dòng)傳統(tǒng)產(chǎn)業(yè)轉(zhuǎn)型升級(jí)、培育大宗原料供應(yīng)鏈龍頭、鼓勵(lì)循環(huán)再制造等措施建議。

[關(guān)鍵詞]原材料價(jià)格;PPI;長效價(jià)格機(jī)制;產(chǎn)業(yè)鏈備份;供應(yīng)鏈龍頭

一、 引言

隨著工業(yè)化進(jìn)程的持續(xù)加快,我國對(duì)原材料等大宗商品的進(jìn)口規(guī)模飛速擴(kuò)張,已成為全球主要的資源進(jìn)口國。海關(guān)總署公布的數(shù)據(jù)顯示,2021年我國原油進(jìn)口金額2573.312億美元,同比大增44.2%;鐵礦石進(jìn)口金額1846.74億美元,同比大漲49.3%1。資源對(duì)外依存度的持續(xù)擴(kuò)大導(dǎo)致我國經(jīng)濟(jì)受到國際資源市場價(jià)格波動(dòng)的影響。2021年在貨幣寬松、供需不平衡等多重因素影響下,全球原材料市場價(jià)格持續(xù)大幅上漲。中國原材料價(jià)格漲幅明顯,其中化工、有色金屬、紡織原料上漲幅度最為突出。2021年5月12日,國務(wù)院常務(wù)會(huì)議提出“做好市場調(diào)節(jié),應(yīng)對(duì)大宗商品價(jià)格過快上漲及其連帶影響”;同月19日,國務(wù)院常務(wù)會(huì)議提出“部署做好大宗商品保供穩(wěn)價(jià)工作,保持經(jīng)濟(jì)平穩(wěn)運(yùn)行”2。面對(duì)上游原材料的過快漲勢(shì),從5月10日開始,國內(nèi)三大商品交易所聯(lián)袂出手,通過調(diào)整漲跌停板幅度、交易保證金水平等政策為原材料市場降溫,一周之內(nèi)三大交易所總計(jì)發(fā)布9道“調(diào)控令”3。至2021年8月,國常會(huì)再次提出“完善并落實(shí)重要原材料價(jià)格上漲應(yīng)對(duì)方案”4。國家層面對(duì)抑制原材料漲價(jià)已釋放強(qiáng)烈信號(hào)。作為制造業(yè)大省,原材料價(jià)格關(guān)系到江蘇近五分之一的工業(yè)營收、90%以上規(guī)上工業(yè)企業(yè)的生產(chǎn)和近兩百萬就業(yè)人數(shù)。

本文基于國內(nèi)化工、有色金屬、紡織等190種重點(diǎn)原料價(jià)格數(shù)據(jù),通過統(tǒng)計(jì)分析的方法,研究我國原材料價(jià)格上漲的現(xiàn)狀、特征、影響因素,并分析原材料價(jià)格上漲對(duì)江蘇工業(yè)經(jīng)濟(jì)的影響。研究結(jié)果表明:原材料價(jià)格波動(dòng)雖然在一定程度上能夠推動(dòng)江蘇工業(yè)轉(zhuǎn)型升級(jí),但是當(dāng)前原材料漲幅過快、過熱,對(duì)江蘇制造業(yè)的復(fù)蘇、中小企業(yè)盈利能力、工業(yè)出口優(yōu)勢(shì)等將產(chǎn)生不利影響。因此提出相應(yīng)的應(yīng)對(duì)措施,對(duì)江蘇省穩(wěn)定物價(jià)、優(yōu)化產(chǎn)業(yè)結(jié)構(gòu)和發(fā)展工業(yè)經(jīng)濟(jì)具有重要意義。

二、 文獻(xiàn)綜述

對(duì)于原材料價(jià)格的上漲是否會(huì)對(duì)工業(yè)經(jīng)濟(jì)造成影響以及造成何種影響,學(xué)術(shù)界存在爭議。一些研究認(rèn)為,原材料價(jià)格的上漲會(huì)影響制造業(yè)的競爭力。主要原因在于:原材料價(jià)格的上漲抵消了“中國制造”的低成本優(yōu)勢(shì)。江靜等[1]的分析結(jié)果表明,雖然原材料相對(duì)價(jià)格上漲對(duì)中國產(chǎn)業(yè)競爭力的影響存在行業(yè)差異,但總體而言,對(duì)中國產(chǎn)業(yè)國際競爭力的不利影響更大一些。許召元等[2]分析了成本上升的產(chǎn)業(yè)競爭力效益,并基于投入產(chǎn)出模型得出,原材料成本上升影響綜合成本進(jìn)而對(duì)制造業(yè)國際競爭力帶來影響。劉世錦[3]指出包括原材料在內(nèi)的各種要素價(jià)格的快速上漲,使得中國發(fā)展所依賴的低成本競爭優(yōu)勢(shì)已經(jīng)出現(xiàn)減弱的趨勢(shì)。另外一些研究則認(rèn)為,原材料價(jià)格上漲有利于中國制造業(yè)競爭力的提高[4]。其理由是:雖然原材料上漲提升了制造業(yè)企業(yè)的生產(chǎn)成本,但是有助于中國制造業(yè)企業(yè)加快技術(shù)變革以緩解價(jià)格上漲壓力,進(jìn)而推動(dòng)轉(zhuǎn)型升級(jí)、提質(zhì)增效。陳曉華等[5]指出要素價(jià)格上漲在國家層面上對(duì)出口技術(shù)結(jié)構(gòu)表現(xiàn)出顯著的“倒逼”效應(yīng),即要素價(jià)格上漲有利于中國對(duì)外貿(mào)易增長方式的轉(zhuǎn)變;但是文中也指出,要素價(jià)格上漲所體現(xiàn)的“倒逼”效應(yīng)越來越小,而“倒退”效應(yīng)卻越來越明顯,過度的價(jià)格上漲成為企業(yè)本身發(fā)展的成本負(fù)擔(dān)。徐世騰[6]認(rèn)為由于生產(chǎn)有一定的周期性,原材料價(jià)格上升短期內(nèi)對(duì)中小企業(yè)出口造成的沖擊并不顯著,但從長期效果來看,原材料價(jià)格上升給企業(yè)出口帶來的沖擊依舊是負(fù)面的,不利于出口的增加。

綜合來說,前一種研究觀念主要考慮到原材料價(jià)格上漲對(duì)成本的不利影響,后一種觀念提出了原材料價(jià)格倒逼轉(zhuǎn)型升級(jí),對(duì)出口結(jié)構(gòu)帶來優(yōu)化作用。本文在上述兩種研究的基礎(chǔ)上,以價(jià)格數(shù)據(jù)為支撐,總結(jié)了本次原材料價(jià)格上漲的主要特征,從宏觀和重點(diǎn)行業(yè)角度分析了價(jià)格上漲的主要影響因素,同時(shí)不僅分析原材料價(jià)格上漲對(duì)出口的影響,還分析其對(duì)制造業(yè)復(fù)蘇和企業(yè)現(xiàn)金流等方面的影響,并提出相應(yīng)的應(yīng)對(duì)舉措。

三、 原材料價(jià)格上漲狀況

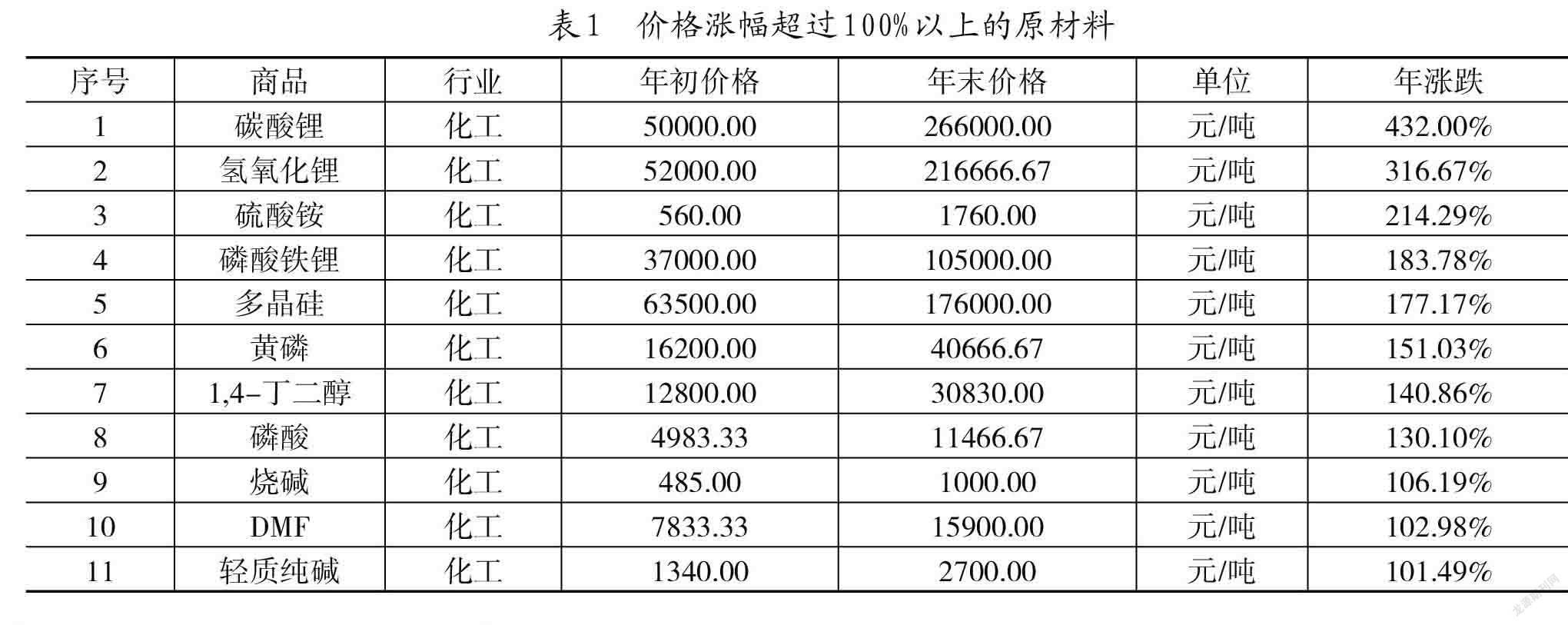

根據(jù)生意社價(jià)格監(jiān)測(cè),2021年全國化工、有色金屬、紡織等近八成以上原材料價(jià)格環(huán)比上漲,主要價(jià)格上漲原材料集中在化工、有色金屬、紡織等板塊,其中有色金屬整體漲幅最高,達(dá)到62.60%,化工板塊單體漲幅最高,達(dá)到432.00%,紡織板塊漲幅范圍最高,全類別18種原材料價(jià)格均呈現(xiàn)上漲態(tài)勢(shì)。所有原材料中價(jià)格上漲幅度最高的商品分別是碳酸鋰(432.00%)、氫氧化鋰(316.67%)、鎂(215.10%)1。

1. 八成以上原材料價(jià)格環(huán)比上漲

2021年全年原材料價(jià)格環(huán)比上升的商品共190種,占比達(dá)到87.9%,其中化工板塊價(jià)格環(huán)比上升的原材料最多,共82種;其次是有色金屬板塊和農(nóng)副板塊,各20種;其三是紡織板塊,18種;然后依次分別為鋼鐵板塊(16種)、能源板塊(15種)、橡塑板塊(14種)、建材板塊(5種)。190種原材料中有53種原材料上漲幅度超過50%,其中16種原材料上漲幅度達(dá)到甚至超過100%,集中在化工和有色金屬板塊,具體情況見表1。

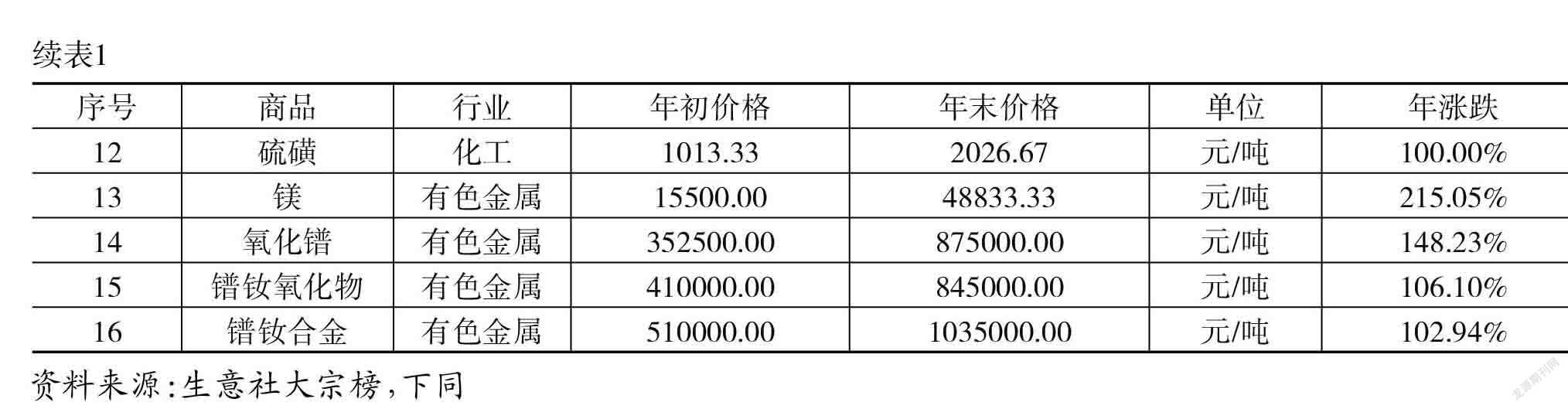

2. 有色金屬整體漲幅第一

有色金屬原料的整體年均漲幅最高,達(dá)到62.60%;其單體最高漲幅為215.10%。漲幅前3的商品分別是鎂(215.10%)、氧化鐠(148.20%)、鐠釹氧化物(106.10%),具體漲幅狀況見圖1。

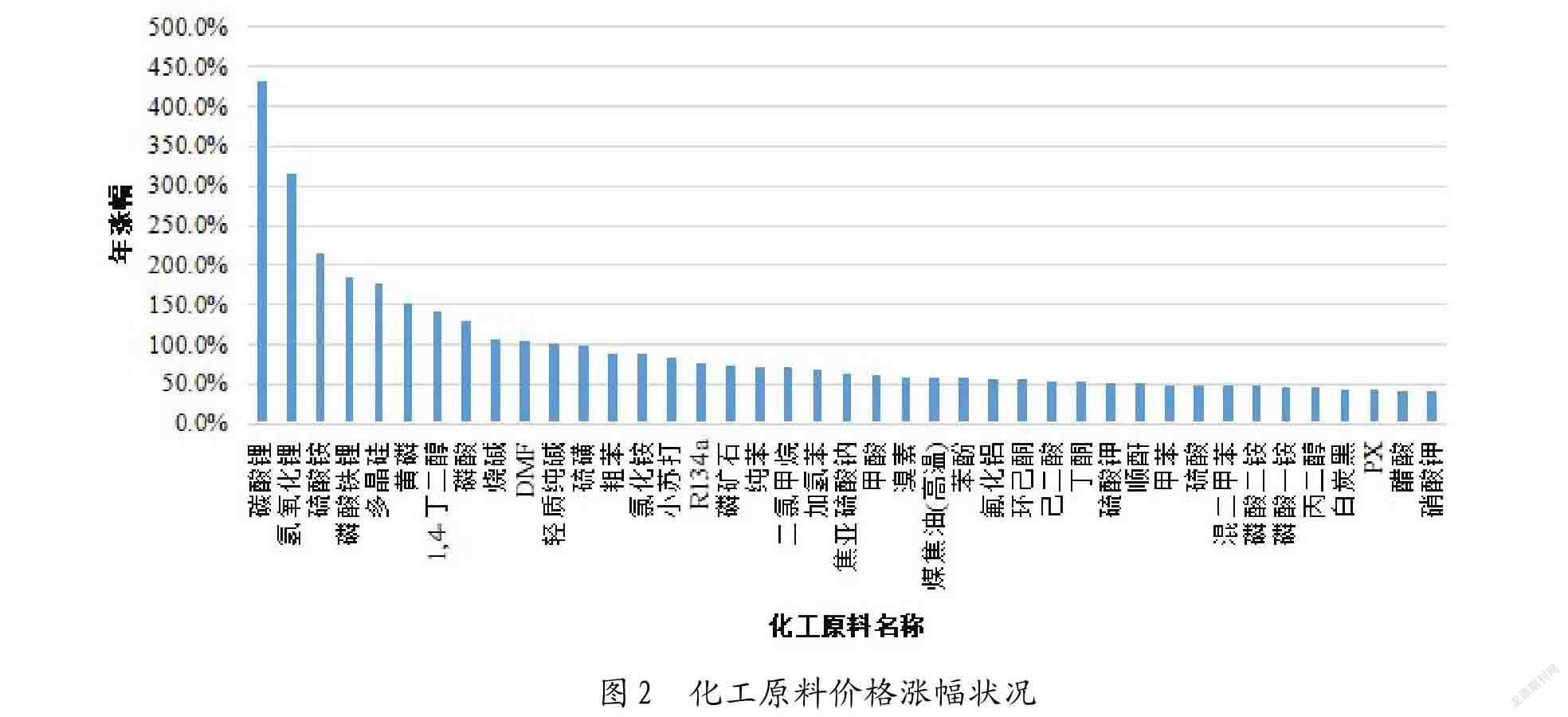

3. 化工原料單體漲幅最高

原材料中化工原料整體年均漲幅第二,為49.1%;但其單體漲幅在原材料中最高,達(dá)到432.00%。漲幅前3的商品分別是碳酸鋰(432.00%)、氫氧化鋰(316.67%)、硫酸銨(214.29%),具體漲幅狀況見圖2。

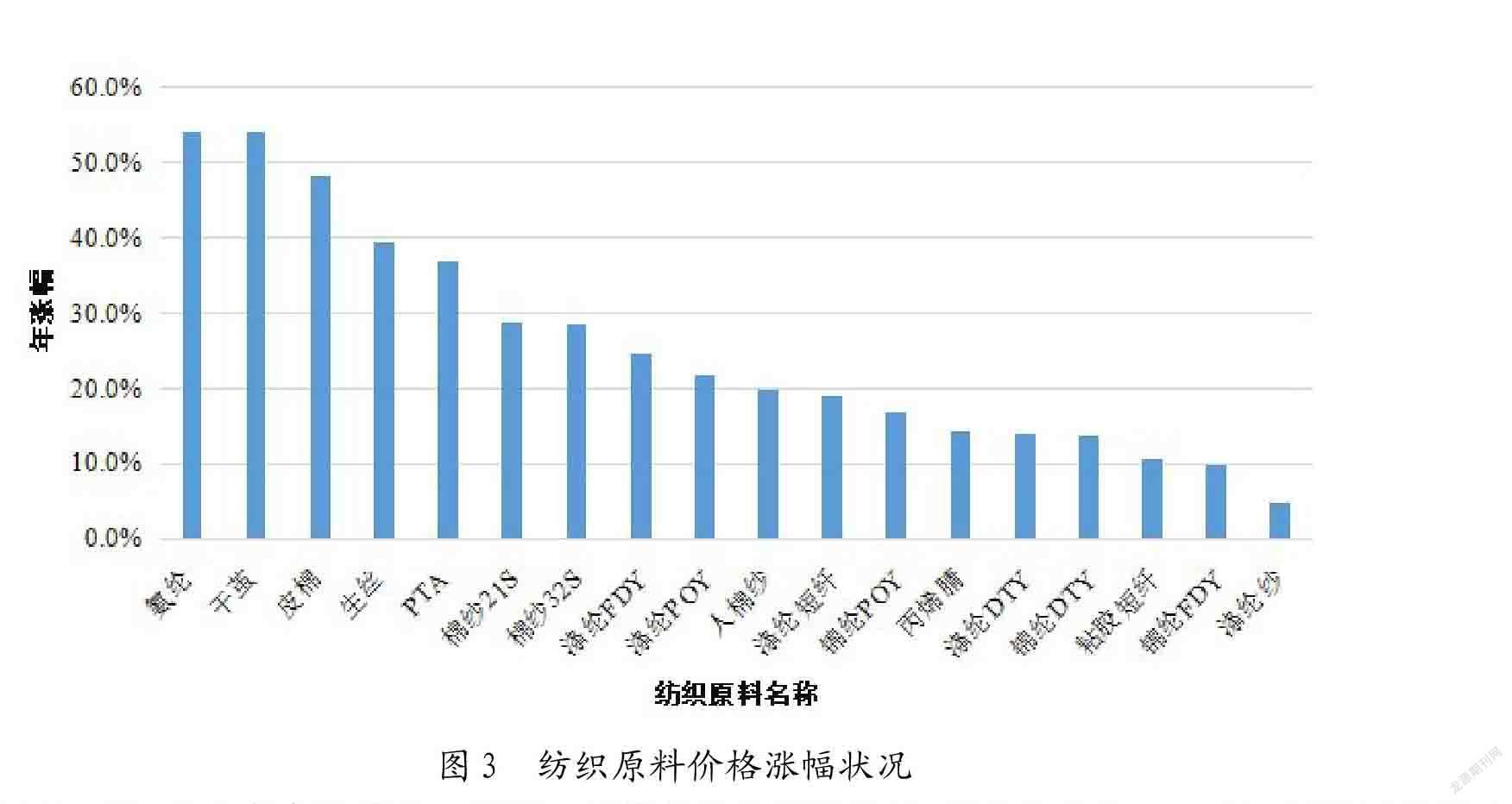

4. 紡織原料上漲覆蓋面最廣

原材料中紡織原料整體年均漲幅為25.5%,其單體最高漲幅為54.11%。漲幅前3的商品分別為氨綸(54.11%)、干繭(54.09%)、皮棉(48.23%)。18種大宗紡織原料全部價(jià)格上漲,且17種漲幅超過5%,原料上漲覆蓋面為各板塊之最,具體漲幅狀況見圖3。

紡織原料的上游,是大宗商品棉花。根據(jù)中國棉花價(jià)格指數(shù)統(tǒng)計(jì),棉花價(jià)格從2020年4月就開始飛速上漲,至2021年12月價(jià)格達(dá)到22239.1元/噸,上漲幅度超過50%,其對(duì)應(yīng)的相關(guān)原料人棉紗漲幅19.9%、棉紗21S漲幅28.8%,具體價(jià)格波動(dòng)狀況見圖4。

四、 原材料價(jià)格上漲特征及原因分析

本輪原材料價(jià)格上漲呈現(xiàn)出范圍廣、品種多、漲幅高的特征,同時(shí)對(duì)外依存度高的原材料和新能源產(chǎn)業(yè)相關(guān)的原材料漲幅最為明顯。全球供需不平衡、貨幣寬松政策等宏觀經(jīng)濟(jì)因素占據(jù)主導(dǎo)地位,但同時(shí)各重點(diǎn)行業(yè)也存在一些個(gè)性化的因素,具體如下:

1. 基本特征

(1)范圍廣、品種多、漲幅高

本次原材料價(jià)格上漲范圍包括化工、有色金屬、紡織、鋼鐵、能源、橡塑、建材八大門類大宗原材料全部板塊,涉及190種市場常見商品,覆蓋化工原料的87%,有色金屬的91%,紡織原料的100%。同時(shí),本次原材料價(jià)格上漲幅度較高,53種原材料漲幅超過50%,其中16種原材料漲幅達(dá)到100%及以上,碳酸鋰、氫氧化鋰、硫酸銨、鎂等部分產(chǎn)品價(jià)格漲幅甚至達(dá)到200%以上。

(2)對(duì)外依存度高的原材料漲幅明顯

此輪原材料價(jià)格上漲行情的第二個(gè)明顯特征是對(duì)外依存度高的大宗原材料出現(xiàn)了更為明顯的上漲態(tài)勢(shì)。仔細(xì)分析現(xiàn)有原材料價(jià)格,可以發(fā)現(xiàn)對(duì)外依存度比較高、進(jìn)口量較大的品種,如原油、鋁金屬等,此類品種價(jià)格均出現(xiàn)明顯上漲,如2021年,WTI原油從年初48.40美元/桶上漲到年末76.99美元/桶,上漲59%,鋁金屬從2021年年初15726.67元/噸上漲到年末20370.00元/噸,上漲29%。對(duì)外依存度較低、以國內(nèi)自主生產(chǎn)為主的品種,價(jià)格較為平穩(wěn),甚至還出現(xiàn)下跌行情。例如,生豬價(jià)格從2021年年初35.12元/公斤度跌至年末的16.20元/公斤,降幅達(dá)54%[7]。

(3)新能源產(chǎn)業(yè)相關(guān)原材料漲幅極高

此輪原材料價(jià)格上漲行情中的另一個(gè)明顯特征是與新能源等新興產(chǎn)業(yè)相關(guān)的原材料價(jià)格飆升。如碳酸鋰作為鋰電池正極材料和電解質(zhì)不可缺少的原料,價(jià)格從2021年年初的5萬元/噸上漲到26.6萬元/噸,上漲幅度超過400%,直接增加了電池正極材料和電解質(zhì)的成本。同樣高鎳電池需求的提升,導(dǎo)致其原材料氫氧化鋰價(jià)格從2021年年初5.2萬元/噸上漲到了21.6萬元/噸,上漲幅度達(dá)到316%。

2. 宏觀經(jīng)濟(jì)影響因素

分析此輪價(jià)格上漲的主要原因,全球經(jīng)濟(jì)復(fù)蘇導(dǎo)致的供需不平衡是主導(dǎo)因素,同時(shí)供應(yīng)鏈不暢、歐美主要發(fā)達(dá)國家的貨幣寬松政策進(jìn)一步影響了通貨膨脹,具體分析如下:

(1)全球消費(fèi)需求快速復(fù)蘇

2021年,全球新冠疫情有所緩解,世界經(jīng)濟(jì)處于深跌反彈期。全球貿(mào)易量及貿(mào)易單價(jià)同比皆向上回升,消費(fèi)需求快速復(fù)蘇[8]。中國工業(yè)生產(chǎn)強(qiáng)勁恢復(fù),2021年國內(nèi)生產(chǎn)總值(GDP)為1143670億元,同比增長8.1%,經(jīng)濟(jì)總量占全球經(jīng)濟(jì)比重預(yù)計(jì)超18%,對(duì)世界經(jīng)濟(jì)增長的貢獻(xiàn)率達(dá)到25%左右,已成為全球原材料價(jià)格上漲的重要支撐1。2021年中國鐵礦石進(jìn)口量全球占比達(dá)到70%,銅、鋁等主要工業(yè)金屬的需求占全球50%左右2;2021年中國以新能源汽車為代表的新興產(chǎn)業(yè)快速擴(kuò)張,為產(chǎn)業(yè)鏈相關(guān)的大宗原材料(比如銅)提供大量新增需求。同時(shí)歐美國家隨著新冠疫苗接種人數(shù)的快速增加,經(jīng)濟(jì)逐步回暖,2021年美國提出了1.9萬億美元的經(jīng)濟(jì)刺激計(jì)劃,并簽署了1萬億美元的基礎(chǔ)設(shè)施改革法案,美國加快新基建進(jìn)程拉升了全球?qū)Υ笞谠牧系男枨蟆?/p>

(2)全球資源國產(chǎn)能不足

在全球化的大格局下,中國由于礦產(chǎn)資源相對(duì)匱乏,在大宗商品國際市場的議價(jià)能力長期處于弱勢(shì)地位[9],部分具備原料生產(chǎn)供應(yīng)能力的發(fā)達(dá)國家,如提供有色金屬、鋼鐵礦石的澳大利亞,提供化工原料的美國、歐盟等國,通過操縱礦石原料價(jià)格上漲,向下轉(zhuǎn)移因?yàn)橐咔閹淼慕?jīng)濟(jì)損失。處于產(chǎn)業(yè)鏈上游的中低收入原料供應(yīng)國、資源型發(fā)展中國家,如巴西、智利、印度、阿根廷等國,因?yàn)槿鄙僖呙纾艿聽査W密克戎一輪輪疫情沖擊,農(nóng)副產(chǎn)品種植、礦物開采及石油副產(chǎn)品加工等領(lǐng)域均未能完全復(fù)工復(fù)產(chǎn),產(chǎn)能乏力[10]。

(3)疫情導(dǎo)致供應(yīng)鏈不暢

新冠疫情的暴發(fā)影響了全球制造業(yè)的正常運(yùn)轉(zhuǎn),也給供應(yīng)鏈帶來了一定程度的危機(jī)。2021年全球交通運(yùn)輸并未得到恢復(fù),各國間的航班依然大面積停航,各大經(jīng)濟(jì)圈之間人員流動(dòng)的停滯使得航空物流受到影響。同時(shí)受2021年初蘇伊士運(yùn)河事件和全球集裝箱漲價(jià)影響,2021年國際海運(yùn)費(fèi)用持續(xù)上漲,如2021年中英海運(yùn)成本上漲了350%以上3。大宗原材料數(shù)量多、體積大,對(duì)物流運(yùn)輸要求更高,全球各供應(yīng)商為降低貨運(yùn)費(fèi)用上漲的損失,需要通過大宗原材料價(jià)格上升來進(jìn)行消化。

(4)貨幣寬松導(dǎo)致通貨膨脹

新冠疫情暴發(fā)后,各國中心銀行迅速干預(yù),紛紛出臺(tái)寬松的貨幣政策,用寬裕的流動(dòng)性穩(wěn)定市場。僅2020年,全球就有12個(gè)經(jīng)濟(jì)體放水近100萬億美元1。2021年3月,美國股市先后4次熔斷,金融市場瀕臨流動(dòng)性枯竭的局面,為避免經(jīng)濟(jì)崩潰和金融危機(jī)的出現(xiàn),美聯(lián)儲(chǔ)宣布實(shí)施無限制量化寬松[11],2021年12月末,美國季調(diào)CPI年率錄得7%,通脹率創(chuàng)近40年新高2。海外貨幣的超量發(fā)行,引起通貨膨脹,帶動(dòng)原材料價(jià)格大幅上漲。

3. 重點(diǎn)行業(yè)影響因素

(1)多重因素影響化工原材料價(jià)格上漲

化工原材料漲價(jià)影響因素較多,主要包括原料端成本提升、供應(yīng)端產(chǎn)能受限和消費(fèi)端加速增長。

在原料端,從2020年4月“OPEC+”形成9.7百萬桶/天的減產(chǎn)協(xié)議后,2020年三季度至2021年12月,全球原油庫存從高位逐步下降。雖然在2021年下半年“OPEC”通過了增產(chǎn)協(xié)議,但其原油產(chǎn)能釋放速度滯后于需求復(fù)蘇速度。IHS統(tǒng)計(jì)結(jié)果顯示,2021年“OPEC+”原油產(chǎn)量35.5百萬桶/天,同比下降3.5%,至2021年底,OECD國家商業(yè)石油(包括原油、成品油、天然氣液等)總庫存、美國EIA商業(yè)原油與成品油庫存均已遠(yuǎn)低于2015—2019年5年平均值[12]。同時(shí)在2021年下半年,全球爆發(fā)了能源危機(jī),全球原油價(jià)格上漲50%以上,油價(jià)一度突破80美元/桶高點(diǎn),美國的煤炭價(jià)格上漲了400%,歐洲天然氣價(jià)格飆升至30美元/百萬英熱3。

在供應(yīng)端,2021年初,歐美多地爆發(fā)極寒天氣等不可抗力,包括萬華、陶氏、巴斯夫等龍頭企業(yè)開展裝置集中檢修,包括苯乙烯、MMA、BA、EHA、HDI、BDO等在內(nèi)的大部分化工原料供應(yīng)量明顯縮減。國內(nèi)環(huán)保壓力日增,如2021年9月云南省印發(fā)《堅(jiān)決做好能耗雙控有關(guān)工作的通知》,要求確保2021年9—12月份黃磷生產(chǎn)線月均產(chǎn)量不得超過2021年8月份產(chǎn)量的10%(即削減90%產(chǎn)量)4。多地陸續(xù)發(fā)布化工原料限產(chǎn)消息,疊加庫存水平低、環(huán)保督察等影響,化工原料企業(yè)整體開工率在2021年下半年一直處于低位狀態(tài),化工原材料產(chǎn)能嚴(yán)重不足。

在需求端,化工行業(yè)作為順經(jīng)濟(jì)周期行業(yè),伴隨著國內(nèi)外各行各業(yè)復(fù)工復(fù)產(chǎn)的加快,宏觀經(jīng)濟(jì)的全面復(fù)蘇而復(fù)蘇,進(jìn)而帶動(dòng)上游化工原材料如粘膠短纖、氨綸、乙二醇等加速增長。

(2)環(huán)保政策影響有色金屬價(jià)格持續(xù)上漲

有色金屬價(jià)格上漲影響因素主要受節(jié)能環(huán)保政策的影響,包括了生產(chǎn)制造方面中對(duì)電能消耗的限制和下游應(yīng)用增量市場大幅增加。

在生產(chǎn)制造方面,2021年全球能源危機(jī)導(dǎo)致多國開始限電,對(duì)于電力消耗尤其巨大的鋁和鋅等冶煉廠進(jìn)行大范圍的停工和大規(guī)模減產(chǎn)。例如,美國鋁業(yè)以“能源價(jià)格過高”為由,2021年底宣布2年內(nèi)關(guān)閉在西班牙的鋁冶煉廠;擁有歐洲最大規(guī)模、年產(chǎn)28萬5千噸產(chǎn)能的法國敦刻爾克鋁冶煉廠也將減產(chǎn)15%。隨著減產(chǎn)的持續(xù)推進(jìn),庫存迅速消耗。從LME金屬倉庫的庫存來看,2021年底鋁存量比2021年3月的最高峰減少五成,銅、鎳和鉛的庫存比2021年高峰時(shí)減少六成。

在應(yīng)用市場方面,在“碳達(dá)峰碳中和”目標(biāo)下,全球?qū)Ψ腔瘜W(xué)能源的使用大幅提升。國內(nèi)在《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021—2035年)》中明確提出“鼓勵(lì)企業(yè)提高鋰、鎳、鈷、鉑等關(guān)鍵資源保障能力”5,有色金屬作為新能源產(chǎn)業(yè)戰(zhàn)略物資的定位進(jìn)一步加強(qiáng)。在以新能源汽車為代表的能源應(yīng)用領(lǐng)域以及其他節(jié)能環(huán)保、型材輕量化方面需求的帶動(dòng)下,銅、鋁等有色金屬的使用強(qiáng)度大幅提升,使得價(jià)格持續(xù)增長。

(3)供需關(guān)系影響紡織原材料價(jià)格穩(wěn)步上漲

從2020年4月起,紡織原材料價(jià)格就一路高漲。根據(jù)中國棉花價(jià)格指數(shù),至2021年12月,中國棉花價(jià)格達(dá)到22239元/噸,比2020年同期上漲48.6%6。此番紡織原料漲幅周期長、幅度大,主要原因與棉花、化纖等重點(diǎn)商品的供需關(guān)系相關(guān)。

在棉花供應(yīng)方面。一方面全球棉花產(chǎn)能下降,全球紡織ICAC報(bào)告表明,2021年全球棉花產(chǎn)量下調(diào)9%左右,而全球棉花貿(mào)易將增至930萬噸1;美國農(nóng)業(yè)部發(fā)布的全球棉花供需報(bào)告中也持續(xù)下調(diào)棉花產(chǎn)量和庫存2。另一方面受中美貿(mào)易摩擦、BCI抵制新疆棉花等政治事件影響,國內(nèi)下游應(yīng)用企業(yè)原料大量轉(zhuǎn)向美棉、巴西棉、印度棉及國內(nèi)的河北棉,短期內(nèi)供需不平衡導(dǎo)致棉花價(jià)格大幅提升。

在化纖供應(yīng)方面。一方面,健康休閑類的彈性紡織面料市場需求增加。氨綸等彈性面料逐步成為市場關(guān)注的焦點(diǎn)。除了在口罩、耳帶、防護(hù)服等醫(yī)療領(lǐng)域客戶對(duì)氨綸需求顯著增加外,大健康意識(shí)的增強(qiáng)也帶動(dòng)氨綸在家居運(yùn)動(dòng)服、休閑運(yùn)動(dòng)服飾的應(yīng)用,而氨綸實(shí)際產(chǎn)能相對(duì)有限,2020年國內(nèi)氨綸產(chǎn)能為89萬噸3,同比增速僅為3.5%,2021年下半年雖然有新增建設(shè)計(jì)劃,但尚未能滿足加速增長的市場需求。另一方面滌綸、錦綸等化纖材料受到上游石油化工行業(yè)價(jià)格上漲因素影響,疊加由于棉花供應(yīng)不足導(dǎo)致的化纖等替代產(chǎn)品份額增加,化纖價(jià)格水漲船高。

五、 對(duì)江蘇工業(yè)經(jīng)濟(jì)的影響

國內(nèi)原材料價(jià)格持續(xù)上漲,加劇了對(duì)國內(nèi)工業(yè)生產(chǎn)者價(jià)格指數(shù)(PPI)的影響。2021年中國PPI全年上漲8.1%,是2003年有數(shù)據(jù)記錄以來的新高。原材料價(jià)格上漲對(duì)江蘇這個(gè)制造業(yè)大省有著更為顯著的影響。根據(jù)江蘇省統(tǒng)計(jì)數(shù)據(jù),2021年江蘇工業(yè)生產(chǎn)者購進(jìn)價(jià)格同比上漲16.6%;出廠價(jià)格同比上漲8.7%,1—12月,全省工業(yè)生產(chǎn)者購進(jìn)、出廠價(jià)格同比分別上漲13.8%、6.3%4,企業(yè)盈利空間受到擠壓,紡織服裝、小家電等中低價(jià)值的商品外貿(mào)出口受到影響,具體影響分析如下:

1. 重點(diǎn)行業(yè)營收下降,江蘇制造業(yè)復(fù)蘇受到影響

江蘇作為制造業(yè)大省,原材料價(jià)格上漲影響江蘇重點(diǎn)行業(yè)營收,且在江蘇企業(yè)結(jié)構(gòu)中中小企業(yè)占比達(dá)到90%。未來,如果大宗商品仍持續(xù)上漲,進(jìn)一步推升江蘇省工業(yè)生產(chǎn)成本,將影響全省近五分之一工業(yè)營收5和近兩百萬就業(yè)人數(shù)6,對(duì)江蘇制造業(yè)整體復(fù)蘇帶來一定的影響。

(1)重點(diǎn)行業(yè)營收下降

當(dāng)前,原材料漲幅度最高的化工、有色金屬、紡織原材料板塊,對(duì)應(yīng)的下游產(chǎn)業(yè)石化、汽車、紡織三個(gè)產(chǎn)業(yè)為江蘇經(jīng)濟(jì)支柱產(chǎn)業(yè),營收均超過千億元。受2020年就開始的原材料價(jià)格上漲影響,江蘇紡織工業(yè)2020年?duì)I收下降了11%,石化行業(yè)營收下降了7.6%,汽車整車制造營收下降了8.6%7。在2021年原材料繼續(xù)上漲的大環(huán)境下,疊加環(huán)保政策影響,三大行業(yè)2021年?duì)I收數(shù)據(jù)并不容樂觀。

(2)中小企業(yè)處境困難

江蘇規(guī)模以上中小工業(yè)企業(yè)占比達(dá)90%8,吸納了大量的就業(yè),但其抗風(fēng)險(xiǎn)能力相對(duì)較低,除少量具有技術(shù)品牌優(yōu)勢(shì)的頭部企業(yè)以外,受原材料漲價(jià)影響,大多數(shù)中小企業(yè)在行業(yè)集中度、行業(yè)競爭格局、議價(jià)能力等多重因素作用下,成本轉(zhuǎn)嫁能力相對(duì)較低,難以抵御這種由大宗商品引發(fā)原材料漲價(jià)直接造成的風(fēng)險(xiǎn)。

2. 價(jià)格“剪刀差”拉大,出口優(yōu)勢(shì)進(jìn)一步降低

當(dāng)前,江蘇原材料購進(jìn)價(jià)格和產(chǎn)成品價(jià)格的漲幅差距加大,影響部分產(chǎn)成品供應(yīng)能力,同時(shí)低端產(chǎn)成品成本優(yōu)勢(shì)逐步喪失。在市場需求不變的情況,供應(yīng)不足和價(jià)格高漲導(dǎo)致勞動(dòng)密集型低端產(chǎn)品出口優(yōu)勢(shì)進(jìn)一步降低,產(chǎn)線向東南亞轉(zhuǎn)移趨勢(shì)將更為明顯,如省內(nèi)恒力、陽光等紡織服裝企業(yè)均加快了海外生產(chǎn)線投資建設(shè)。

(1)部分產(chǎn)成品供應(yīng)減少

以化工原料、有色金屬、紡織原料為代表的原材料價(jià)格上漲,導(dǎo)致中游制造企業(yè)向下游企業(yè)進(jìn)行成本嫁接。但在消費(fèi)端,受疫情影響,終端消費(fèi)者壓縮開支成為趨勢(shì),營銷商、消費(fèi)者不接受終端商品的大幅漲價(jià)。根據(jù)國家統(tǒng)計(jì)局江蘇調(diào)查總隊(duì)發(fā)布的數(shù)據(jù),至2021年12月,省內(nèi)原材料購進(jìn)價(jià)格上漲20.1%,而下游食品、衣著、一般日用品和耐用消費(fèi)品價(jià)格僅分別上漲5.1%、0.9%、0.8%和2.5%。當(dāng)產(chǎn)成品的漲價(jià)跟不上原材料價(jià)格的漲幅,企業(yè)為縮減成本開支,會(huì)壓縮產(chǎn)線,降低產(chǎn)能,部分具有出口優(yōu)勢(shì)的產(chǎn)成品供應(yīng)量呈現(xiàn)減少趨勢(shì)。

(2)低端產(chǎn)品喪失成本優(yōu)勢(shì)

江蘇是出口大省,2021年進(jìn)出口總值占全國的13.3%,但是江蘇的出口結(jié)構(gòu)依然偏向傳統(tǒng),各行各業(yè)中的低端商品如紡織制品、小家電等勞動(dòng)密集型產(chǎn)品仍然占據(jù)重要地位。由于原材料價(jià)格大幅上漲,低端產(chǎn)品進(jìn)一步喪失了低成本優(yōu)勢(shì),導(dǎo)致出口競爭力不足。根據(jù)南京海關(guān)數(shù)據(jù),2021年江蘇紡織制品出口165.8億美元,與2020年同期相比下降19.3%;液晶電視出口7.4億美元,同期相比下降5.6%1。

3. 企業(yè)經(jīng)營風(fēng)險(xiǎn)增大,現(xiàn)金流受到影響

原材料價(jià)格上漲,不僅提高了企業(yè)的經(jīng)營成本,同時(shí)部分企業(yè)為抵御持續(xù)價(jià)格上漲而帶來的囤積庫存,也導(dǎo)致資金占用和管理成本增加,當(dāng)前不少企業(yè)受原材料價(jià)格上漲影響,現(xiàn)金流風(fēng)險(xiǎn)進(jìn)一步加大。

(1)企業(yè)經(jīng)營成本增加

原材料價(jià)格變動(dòng)影響企業(yè)生產(chǎn)經(jīng)營成本,由于原材料價(jià)格上漲,很多企業(yè)面臨原材料購進(jìn)所需資金大幅上漲和優(yōu)惠貸款資金到期雙重壓力,加上近年來銀行貸款的收緊,很多中小企業(yè)面臨生存壓力。據(jù)調(diào)研,位于江蘇某個(gè)電子企業(yè)受上游有色金屬銅價(jià)格上漲影響,上游元器件覆銅板價(jià)格上漲近50%,企業(yè)采購成本大幅上升,企業(yè)利潤空間下降4%,企業(yè)經(jīng)營困難。此類企業(yè)只是江蘇制造業(yè)的一個(gè)縮影,根據(jù)江蘇高院發(fā)布數(shù)據(jù)2,在漲價(jià)潮開始的2020年,省內(nèi)企業(yè)破產(chǎn)重組案件比重增加了99%,而在2021年,南通六建、佰騰汽車等龍頭企業(yè)也轟然倒閉。

(2)庫存占用資金增加

由于本輪原材料價(jià)格上漲維持在一個(gè)較長的持續(xù)周期內(nèi),大量企業(yè)為平滑利潤,加大囤積原材料低價(jià)庫存,進(jìn)一步對(duì)企業(yè)的現(xiàn)金流產(chǎn)生較大影響。以紡織行業(yè)為例,雖然江蘇紡織企業(yè)現(xiàn)金流與2020年谷值相比出現(xiàn)了一定程度的提升,但由于紡織原材料漲價(jià)趨勢(shì)從2020年4月就已出現(xiàn),部分面料、織造企業(yè)在2020年就開始囤積庫存,加大了資金占有,現(xiàn)金流風(fēng)險(xiǎn)進(jìn)一步增加。

六、 主要應(yīng)對(duì)措施建議

隨著全球經(jīng)濟(jì)的持續(xù)回暖和國外貨幣寬松政策的深入推進(jìn),預(yù)計(jì)原材料價(jià)格上漲還將維持一段時(shí)間,但隨著海外對(duì)疫情防控的放開和中國宏觀調(diào)控政策成果出現(xiàn),此番漲價(jià)潮預(yù)計(jì)將逐步減緩。本文在此基礎(chǔ)上,提出了以下對(duì)策建議。

1. 穩(wěn)定供應(yīng)鏈生態(tài),建立長效價(jià)格體系

針對(duì)國內(nèi)原料價(jià)格波動(dòng)影響覆蓋面廣、影響大的問題,江蘇應(yīng)建立健全省內(nèi)大宗原材料價(jià)格監(jiān)測(cè)機(jī)制,相關(guān)部門應(yīng)加強(qiáng)對(duì)形勢(shì)的判斷,密切跟蹤監(jiān)測(cè)大宗原材料價(jià)格走勢(shì),并鼓勵(lì)省內(nèi)龍頭企業(yè)運(yùn)用金融手段,穩(wěn)定價(jià)格體系。

在市場監(jiān)管方面,要以江蘇“三十條優(yōu)勢(shì)產(chǎn)業(yè)鏈”為核心,針對(duì)化纖、動(dòng)力電池等重點(diǎn)行業(yè)發(fā)展需求,開展價(jià)格風(fēng)險(xiǎn)預(yù)警分析,及時(shí)發(fā)布權(quán)威的行業(yè)運(yùn)行、社會(huì)庫存和供需信息,穩(wěn)定市場預(yù)期。要打擊非法炒作、囤積行為,引導(dǎo)重點(diǎn)企業(yè)帶頭維護(hù)省內(nèi)大宗原材料市場價(jià)格秩序,推進(jìn)產(chǎn)業(yè)鏈上下游協(xié)作和延伸布局,加快建立市場化的長效價(jià)格與供應(yīng)協(xié)調(diào)機(jī)制,維護(hù)行業(yè)良好生態(tài)。

在金融市場方面,要有效發(fā)揮期貨市場服務(wù)實(shí)體經(jīng)濟(jì)的作用,把握好期貨市場風(fēng)險(xiǎn)對(duì)沖的本質(zhì)屬性,強(qiáng)化對(duì)期貨市場的政策引導(dǎo),堅(jiān)持在高質(zhì)量發(fā)展中防范化解重大金融風(fēng)險(xiǎn)[13]。同時(shí)鼓勵(lì)省內(nèi)龍頭企業(yè)成立專門的大宗商品價(jià)格風(fēng)險(xiǎn)管理團(tuán)隊(duì),通過境內(nèi)外期貨市場對(duì)原材料和產(chǎn)成品價(jià)格進(jìn)行套期保值,增強(qiáng)對(duì)成本上升的消化能力,帶頭穩(wěn)定產(chǎn)品價(jià)格上漲幅度,多方發(fā)力打造江蘇堅(jiān)韌、有序的供應(yīng)鏈生態(tài)系統(tǒng)和長效價(jià)格體系。

2. 加快產(chǎn)業(yè)鏈備份,尋找原料替代

針對(duì)國外壟斷性原材料的價(jià)格上漲過快、在短時(shí)間沒有辦法把成本上漲轉(zhuǎn)嫁給下游客戶的情況,尋找或改用價(jià)格相對(duì)較低的原材料替代是一種易操作、效果明顯的應(yīng)對(duì)措施。

在產(chǎn)業(yè)鏈備份方面,開展全球主要原料礦產(chǎn)布局研究,確定備份來源地,鼓勵(lì)引導(dǎo)江蘇省內(nèi)企業(yè)涉足國外原料礦產(chǎn)布局,拓展原料采購渠道,突破單一來源采購。如贛鋒鋰業(yè)在原料價(jià)格暴漲的情況下實(shí)現(xiàn)凈利潤成倍增長1,主要原因在于其在2019年收購了澳洲鋰輝石精礦企業(yè)Pilbara股權(quán),之后又于2021年收購了墨西哥碳酸鋰原料Bacanora公司股權(quán)。

在原料替代方面,為應(yīng)對(duì)原材料價(jià)格上漲對(duì)企業(yè)經(jīng)營帶來的不利影響,江蘇省內(nèi)應(yīng)鼓勵(lì)企業(yè)加快技術(shù)創(chuàng)新,開發(fā)新型低價(jià)原料,如因鈦白粉價(jià)格增長過快,開發(fā)多種無機(jī)粉體混合改性的“復(fù)合鈦白粉材料”,通過技術(shù)革新滿足原材料替代。

3. 提升產(chǎn)品附加值,推動(dòng)轉(zhuǎn)型升級(jí)

原材料價(jià)格上漲雖然壓縮了企業(yè)的利潤空間,但也能夠在一定程度上倒逼江蘇省內(nèi)企業(yè)優(yōu)化管理能力和產(chǎn)品結(jié)構(gòu)。

在企業(yè)管理能力提升方面,一方面強(qiáng)化采購管理,鼓勵(lì)企業(yè)加強(qiáng)與主要原材料國際供應(yīng)商的對(duì)接談判,通過建立戰(zhàn)略伙伴、簽訂中長期合作協(xié)議等方式加強(qiáng)國際合作,穩(wěn)定原料價(jià)格;另一方面優(yōu)化組織生產(chǎn)能力,鼓勵(lì)企業(yè)加強(qiáng)智能工廠、數(shù)字工廠建設(shè),提高產(chǎn)成率,降低原料損耗。

在產(chǎn)品結(jié)構(gòu)優(yōu)化方面,由于原料價(jià)格上漲過快,再繼續(xù)生產(chǎn)低端產(chǎn)品,利潤空間相對(duì)較低,鼓勵(lì)企業(yè)加大新產(chǎn)品特別是高附加值產(chǎn)品的開發(fā)。如寧波潤禾為應(yīng)對(duì)原料高速上漲態(tài)勢(shì),布局開發(fā)高端紡織物柔軟劑新型樹脂改性硅油,實(shí)現(xiàn)企業(yè)逆勢(shì)上漲2。江蘇可加大對(duì)企業(yè)創(chuàng)新研發(fā)支持力度,鼓勵(lì)企業(yè)淘汰落后的產(chǎn)品線,加大高附加值產(chǎn)品布局,培育優(yōu)勢(shì)品牌,打造江蘇精品工程,開發(fā)更多科技含量高、對(duì)原材料價(jià)格不敏感的高新產(chǎn)品。

4. 培育大宗原料供應(yīng)鏈龍頭,加大集中采購

在原材料價(jià)格漲價(jià)的大背景下,抱團(tuán)求生存和發(fā)展顯得越來越重要,可以通過培育大宗原料供應(yīng)鏈龍頭和行業(yè)組織聯(lián)盟等方式,加大集中采購。

在培育大宗原材料供應(yīng)鏈龍頭方面,省內(nèi)缺少一個(gè)橫跨多種大宗原材料的綜合供應(yīng)鏈龍頭企業(yè)。如嘉能可,在上游端,在金屬礦產(chǎn)、能源產(chǎn)品及農(nóng)產(chǎn)品領(lǐng)域掌握了大量的資源;在中游端,通過收購、兼并、重組等模式,將生產(chǎn)、倉儲(chǔ)、港口、物流等實(shí)體供應(yīng)鏈掌握在手中,降低供應(yīng)鏈運(yùn)營成本;在下游端,與終端用戶簽訂長期合作協(xié)議,為用戶提供從原料供應(yīng)、價(jià)格管理、風(fēng)險(xiǎn)控制、物流運(yùn)輸?shù)纫幌盗芯C合性供應(yīng)鏈服務(wù)[14]。江蘇應(yīng)加快“區(qū)塊鏈+供應(yīng)鏈”雙鏈融合,探討培育發(fā)展江蘇的“嘉能可”。

在發(fā)展行業(yè)組織和產(chǎn)業(yè)聯(lián)盟方面,江蘇應(yīng)大力發(fā)展行業(yè)協(xié)會(huì),建立多個(gè)細(xì)分產(chǎn)業(yè)聯(lián)盟,加快建設(shè)工業(yè)互聯(lián)網(wǎng)平臺(tái),實(shí)施集中采購。通過聯(lián)盟或協(xié)會(huì)的方式抱團(tuán),一方面提升了省內(nèi)各行業(yè)采購的議價(jià)能力,另一方面也便于上游企業(yè)安排訂單,進(jìn)行規(guī)模化生產(chǎn),是節(jié)約采購成本的有效措施。

5. 鼓勵(lì)循環(huán)再制造,著力降低成本

繼續(xù)深入實(shí)施供給側(cè)結(jié)構(gòu)性改革,通過開展可再生資源利用,進(jìn)一步提高資源利用的效率,并對(duì)部分原料價(jià)格敏感的行業(yè)進(jìn)行補(bǔ)貼扶持,降低企業(yè)成本壓力。

在資源循環(huán)再利用方面,加強(qiáng)綠色領(lǐng)域特別是原材料回收再利用領(lǐng)域?qū)m?xiàng)資金引導(dǎo),通過降低原材料損耗,補(bǔ)償原材料漲價(jià)成本,如紡織行業(yè)布局再生纖維、建材行業(yè)布局機(jī)制砂、鋼鐵行業(yè)提高廢鋼利用率等方式,提高原材料的使用效率。

在政策資金支持方面,繼續(xù)出臺(tái)政策降低企業(yè)能源資源成本、物流成本、融資成本等其他成本,如參考浙江2021出臺(tái)的《繼續(xù)實(shí)施惠企政策促進(jìn)經(jīng)濟(jì)穩(wěn)中求進(jìn)的若干意見》,積極做好企業(yè)減負(fù)降本工作,落實(shí)好減稅降費(fèi)、普惠金融等支持市場主體尤其是小微企業(yè)的優(yōu)惠減免政策,加強(qiáng)市場調(diào)節(jié),減輕原材料漲價(jià)對(duì)企業(yè)的負(fù)擔(dān)。鼓勵(lì)企業(yè)探索新型融資方式對(duì)沖原材料上漲,鼓勵(lì)企業(yè)采用知識(shí)產(chǎn)權(quán)、股權(quán)等信用金融產(chǎn)品,加快發(fā)展供應(yīng)鏈金融,積極探索建立碳排放、排污許可等綠色金融市場。

參考文獻(xiàn):

[1] 江靜,路瑤.要素價(jià)格與中國產(chǎn)業(yè)國際競爭力:基于ISIC的跨國比較[J].統(tǒng)計(jì)研究,2010(8):56-65.

[2] 許召元,胡翠.成本上升的產(chǎn)業(yè)競爭力效應(yīng)研究[J].數(shù)量經(jīng)濟(jì)技術(shù)經(jīng)濟(jì)研究,2014(8):39-55.

[3] 劉世錦.“十二五”應(yīng)以發(fā)展方式實(shí)質(zhì)性轉(zhuǎn)變?yōu)橹骶€[N].經(jīng)濟(jì)參考報(bào),2010-2-24(6).

[4] 孫婷,余東華.中國制造業(yè)國際競爭力與要素價(jià)格關(guān)系研究——基于中國28個(gè)制造業(yè)行業(yè)的實(shí)證分析[J].上海經(jīng)濟(jì)研究,2016(5):10-18.

[5] 陳曉華,劉慧.要素價(jià)格與中國制造業(yè)出口技術(shù)結(jié)構(gòu)——基于省級(jí)動(dòng)態(tài)面板數(shù)據(jù)的系統(tǒng)GMM估計(jì)[J].財(cái)經(jīng)研究,2011,37(7):103-113.

[6] 徐世騰.上海中小企業(yè)出口貿(mào)易波動(dòng)研究——基于人民幣升值和原材料價(jià)格上升視角[J].華東經(jīng)濟(jì)管理,2011,25(2):1-4.

[7] 胡俞越.當(dāng)前大宗商品價(jià)格上漲的特征、原因及對(duì)策研究[J].價(jià)格理論與實(shí)踐,2021(6):61-64.

[8] 王涵.本輪大宗商品上漲結(jié)束了嗎?[J].現(xiàn)代商業(yè)銀行,2021(4):70-73.

[9] 李靜宇.大宗商品供應(yīng)鏈我們?nèi)鄙偈裁矗縖J].中國儲(chǔ)運(yùn),2021(6):46-48.

[10] 孫世芳.增加供應(yīng)、穩(wěn)定預(yù)期、抑制投機(jī)——化解大宗商品漲價(jià)趨勢(shì)[N].經(jīng)濟(jì)日?qǐng)?bào),2021-5-27(6).

[11] 程偉力,譚凇.全球經(jīng)濟(jì)滯脹風(fēng)險(xiǎn)成因及前景[J].中國物價(jià),2022(1):43-46.

[12] 蘇佳純.2021年國際油價(jià)回顧與展望[J].能源,2022(1):70-75.

[13] 王曉品.大宗商品價(jià)格上漲對(duì)企業(yè)的影響及對(duì)策[J].黑龍江金融,2021(5):16-18.

[14] 李靜宇.大宗商品供應(yīng)鏈我們?nèi)鄙偈裁矗縖J].中國儲(chǔ)運(yùn),2021(6):46-48.

作者簡介:吳長榮(1974-),女,南京軌道交通系統(tǒng)工程有限公司,研究方向?yàn)楫a(chǎn)業(yè)經(jīng)濟(jì);陶婷婷(1984-),女,江蘇經(jīng)信智庫咨詢有限公司高級(jí)工程師,研究方向?yàn)楫a(chǎn)業(yè)集群、產(chǎn)業(yè)經(jīng)濟(jì)及管理、產(chǎn)業(yè)政策與企業(yè)創(chuàng)新。

(收稿日期:2021-12-30? 責(zé)任編輯:殷 俊)